作者:方正宏观任泽平、杨为敩,来源:泽平宏观(zepinghongguan),

本文为作者个人观点,不代表华尔街见闻立场。

1、何为一场债灾

随着特朗普上台,美国债券市场收益率出现了一轮很明显的上扬,截止目前,10年期美债收益率的阶段性高点已经上升至2.53%,相对于2016年3季度的低点1.5%附近来说,收益率已经反弹了近70%,已经可以称得上是一次“债灾”。

回顾全球历史,相似的债灾已经发生过几次。鉴于债灾的跌幅大和跌得急的特点,我们用“当期收益率相对过去一年的平均收益率的升幅是否超过100bp或是否超过30%”来界定当时的市场下跌是否属于债灾。

我们首先观察比我国债券市场规模大的两个市场(也是全球最大的两个债市):美国及日本债券市场。根据以上判断债灾的标准,美国在近年出现过7次债灾(1969年8月-1970年1月、1979年6月-1981年9月、1984年1月-1984年6月、1987年3月-1987年10月、1994年1月-1994年11月、2013年4月-2013年12月、2016年7月至今);日本债市在历史上也发生过三次著名的债灾(1979年8月-1980年3月、1989年8月-1990年9月、2003年6月-2004年6月)。

2、债灾的海外经验

2.1 凯恩斯时代债灾更加容易触发

债券市场的债灾往往是市场情绪的极致反映,债券收益率会出现急升以及升幅加大等情况。可以看到:几次债灾都是发生在经济基本面的上升期或通胀的压力期,说明经济基本面上升会给债灾带来直接或间接的解释,然而,并非每次经济基本面上升都会引致债灾。

在货币超发时期,市场对政策转向往往处于更加敏感的状态,因此债灾更加容易出现,哪怕是对经济预期的转变,债券市场都可能提前于政策出现灾害式调整。因此可以大致看到:在美国和日本凯恩斯主义时期,债灾发生的频率要比其他阶段更加频密,而且触发的条件也更为宽松。

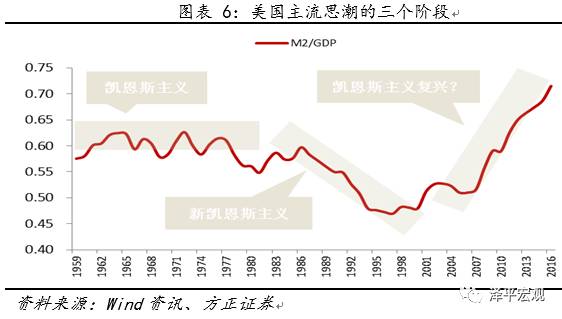

2.2 凯恩斯主义和新凯恩斯主义

在过去的六十年里,以里根的供给学派为分水岭,美国的主流思潮可大致分为凯恩斯主义时期和新凯恩斯主义时期。从M2/GDP的趋向即可看出,60年代是以肯尼迪为代表的凯恩斯主义盛行时期,这个阶段美国主要通过增加财政开支和实行财政赤字的角度来刺激经济;而后里根经济学登上舞台,其主要宣导的是削减政府预算以及货币供应量,之后美国的主流思潮一直是在凯恩斯主义和新自由主义之间寻求某种平衡(即新凯恩斯主义),美国在货币投放上的态度明显收敛,只有在美国经济发生阶段性减速或危机时,政策才会向凯恩斯主义倾斜,运用财政刺激或货币投放挽救衰退的经济情势。

2008年之后,美国再次运用了大幅宽松的凯恩斯主义式政策来挽救金融危机,M2/GDP从50%左右飙升至70%,有很多观点认为这段时期属凯恩斯主义的回潮。这段时期属于真正的凯恩斯主义的回潮,还是阶段性应对危机之举,还需要观察。

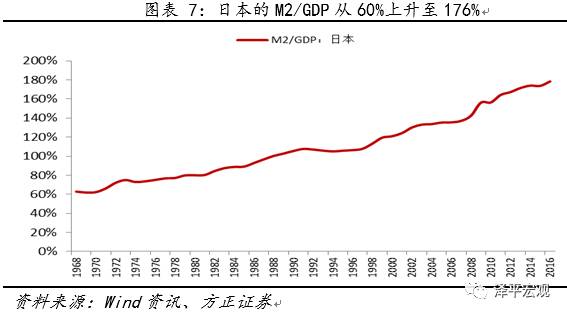

对于日本来说,似乎调控政策的历史就是一部凯恩斯经济学史,70年代以来,日本的M2/GDP从60%上升至176%,这也意味着在日本经济长时期衰退的过程当中,凯恩斯主义一直在货币当局的调控思路中占据着不低的位置。

3、凯因斯时期债灾的两个样本

3.1 当货币出现大放大收

3.1.1 70年代美国滞涨和两次债灾

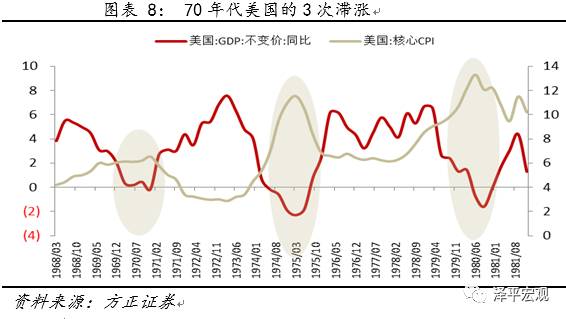

70年代,美国受凯恩斯主义和石油危机的影响,出现了多次滞涨,而其中有两次通胀引致了政策的明显收缩,并进而引起了明显的债灾。

3.1.1.1 后肯尼迪时期和60年代末的涨滞

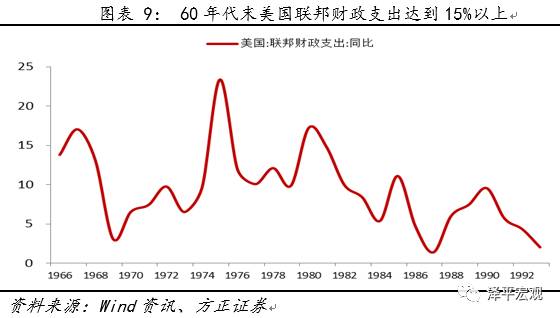

第一轮的债灾是发生在大幅刺激之后。60年代肯尼迪总统执政以后,为了克服“艾森豪威尔停滞”,出台了包括减税、增加社会支出等积极增长政策,也即积极的凯恩斯主义政策。

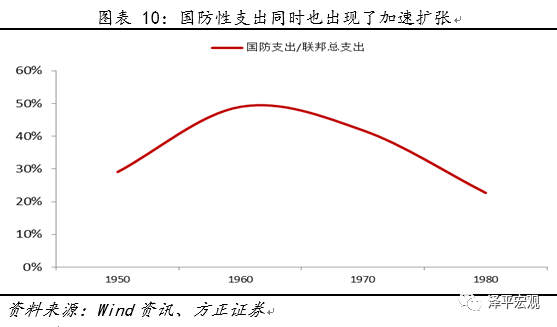

一来美国当时的联邦财政支出已达到15%以上的高增长状态,且因同时爆发的越南战争,国防性支出同时也出现了加速扩张,当时的国防支出占总财政支出的比例已然达到40%以上。

二来是1964年美国实施了新的税收法案,执行了有史以来美国最大的一次减税行动。当时的那次减税行动中,个人所得税率从20%-91%降至16%-77%,1965年进一步降至14%-70%;此外,公司所得税从30%-52%降至22%-50%,1965年进一步降至22%-48%。

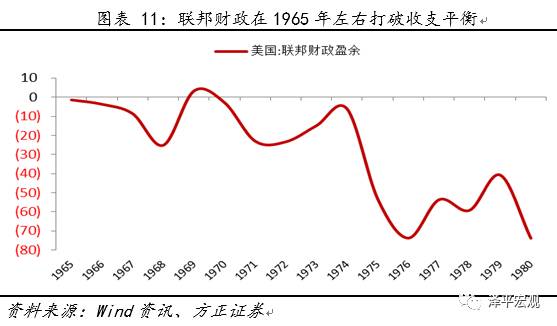

大幅财政投放和减税行动给当时的美国财政带来了比较大的收支压力,联邦财政盈余也在1965年左右开始打破财政收支平衡,开始出现了逐年增长的财政赤字,到1980年附近,美国的财政赤字已经达到了近800亿美元。

肯尼迪总统的凯恩斯式投放收到了一定效果,美国经济自1961年-1966年持续加快,其增速从-0.65%连续五年升至8.5%,带来了所谓“60年代的繁荣”。但是,持续刺激的后遗症终在60年代末显现了出来,在1966年之后的经济减速期,美国的核心CPI增速从1.2%一路升至1970年末的6.5%,美国出现了长达五年的滞胀期。

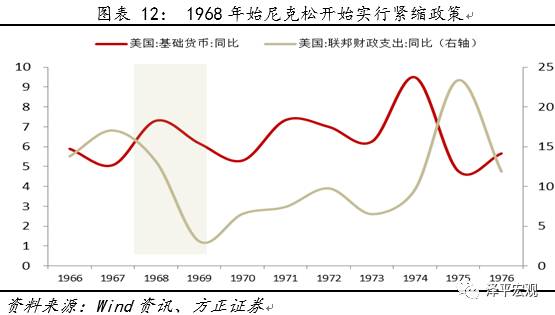

1968年始尼克松为了缓解滞涨压力,开始实行紧缩的政策,美联储也减少了货币供应,美国基础货币供应和财政支出双双减速,带来了一轮为期半年的债灾。

3.1.1.2 第二次石油危机及引发的债灾

美国的第二次债灾发生于第二次石油危机之时。第二次石油危机始于1978年的伊朗革命,而后在1980年又因两伊战争被激化,伊朗的石油供应突然减少,在极大程度上推动了原油价格的上升。自1979年起,随着欧佩克原油产量从3000万桶/天骤降至1985年的1500万桶/天,原油价格每桶价格从1979年的13美元暴增至1980年的41美元。

而后虽然两伊战争仍然持续,两国的石油设施继续遭到毁灭性破坏,但是全球因石油危机引起的滞涨压力已在1980年之后逐渐缓解,这在很大程度上与非欧佩克国的产油迅速崛起有关。

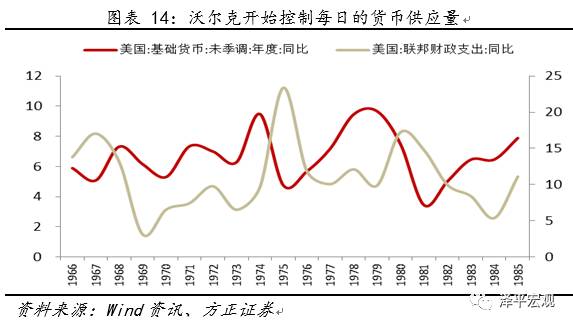

为了应对当时出现的滞涨危机,沃尔克开始实施浮动利率,控制每日的货币供应量,财政支出而后随之放缓,此外,沃尔夫动用浮动利率强力提升了美元利率,偏紧的政策叠加上高企的通胀,带来了美国债市的第二轮债灾。

3.1.2 次贷危机后的类凯因斯阶段

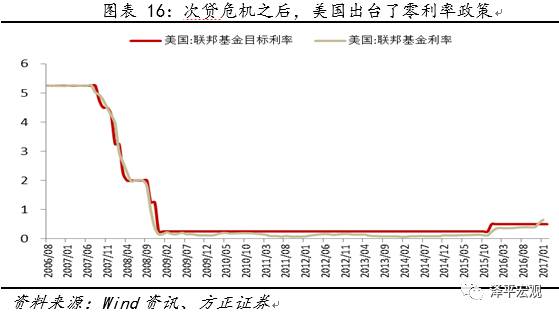

30年之后,美国再次迎来宽货币式的类凯恩斯阶段。次贷危机之后,美国出台了3轮QE以及零利率政策,在此预期下,美国又进入了一轮货币的快速积累阶段。

2013年美国的债券市场再次出现了类似于1969年和1979年的一幕:一旦长期积累的超发货币出现方向性的反转,将会导致债券市场的明显调整。美国在2013年12月开始宣布削减QE规模起,美国维持了6年的宽松货币政策正式转向,且在2013年下半年引发了一次债券市场的明显调整,仅仅半年时间,10年期国债收益率从1.76%飙升至2.9%。

在凯恩斯式宽货币时期,经济基本面虽然是政策转向的触发因素,但其往往直接影响债市的幅度偏弱。在1973-1975年的那轮滞涨期(第一次石油危机、粮食危机爆发之时),美国的债券市场虽有下跌,但未发生债灾那般明显的急跌,主要在于当时政策给出的货币收紧的信号并不充分。

尼克松时期因经济增长下滑过快和第三次科技革命进入末期等原因,美国的经济预期出现了明显走弱,因此1973-1975年尽管因第一次石油危机出现了滞涨现象,但美联储并未给出控制通胀的决心,货币政策上的信号也不明显,仅凭通胀一己之力,并没有给市场带来过大的冲击。

3.1.3 日本的两次政策突然收紧

日本历史上的债灾也可基本用货币政策转向来解释。发生于1979年8月-1980年3月以及1989年8月-1990年9月这两次债灾都是在贴现率连续下调、货币政策宽松之后突然转向收紧所导致的。

这两次触发政策收紧的因素都是通货膨胀,前者是第二次石油危机带来的震动,而后者则是因广场协议后日元升值、经济衰退等现象,倒逼日本持续凯恩斯刺激后带来的一轮通胀隐患和资产泡沫。

3.2 当货币超发遇到长期经济预期向好

在货币超发时期,一旦投资者对长期经济预期改善,尽管当时没有出台太明显的政策收紧,但在市场对政策反转的预期下,也会出现债券市场的提前反应。比较典型的是日本2003年的债市急跌以及近期美国债市的收益率快速反弹。

3.2.1 日本的不良资产处置和信贷的恢复