大家好,我是环球律所刘成伟,有段时间没有和梧桐树下V的朋友做分享了。今天主要和大家再分享一下上市公司并购重组相关的事项。讲座的内容主要是跟上市公司收购,还有相关的现金定增、并购重组、产业并购,这些内容都会讲到。

今天第一节课就先讲下上市公司收购的一些基础内容。首先,我们来看一下,关于上市公司交易的一些基本情况。

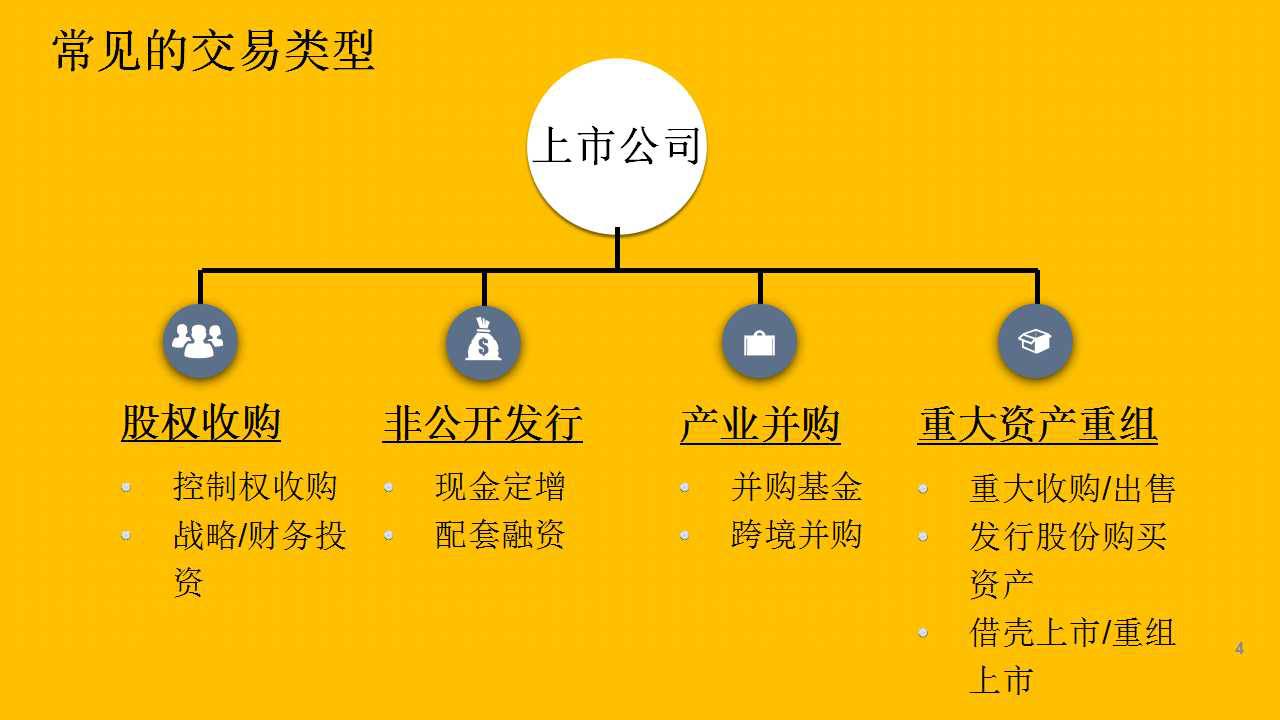

从大家常听说的一些词语来看,上市公司的交易类型大概会分成

股权收购,还有现金定增

,也就是我们经常听到的非公开发行,非公开发行还有一种情形,就是在做重组交易的时候进行配套融资,这也是一种类型;再一种就是从上市公司的角度,上市公司去做一些收购,做一些产业并购。

产业并购,近年来常见的情形是设立并购基金

,这种是比较常见的类型;再一种就是并购海外资产,由于涉及的交易环节比较复杂,涉及的事情也比较多,我们在相关的课里面会进行一个分享。另外一个,上市公司重大资产重组,还有借壳上市,这些都会讲的。

在讲具体的相关内容之前,大家先对整体的监管框架有个一个大概的了解,尤其在国内做交易设计,涉及交易环节比较多,监管部门也比较多,涉及的相关监管法规也比较复杂、繁琐。但从大概的框架上来看,从上市公司并购重组来讲,

首先,最核心的一个部分就是证监会的这些相关的监管规则。

证监会的监管规则大概又分成就对上市公司进行收购(收购管理办法)和上市公司进行一些重大资产的购买或者处置。再一个就是上市公司做交易中经常会涉及到发行新股作为支付对价,或者发行购买或者借壳上市都会涉及到新股的增发,就关于上市公司增发股票的相关监管,也是一个比较主要的一些监管规则。

除了证监会这个环节,再接下来主要的一个环节,

尤其针对国内的标的公司、上市公司,比较有特色的一点就是国资委的这个监管。

国资委的监管有一系列的规则。国资委的监管尤其关注的一个就是,针对上市公司国有股转让相关的监管指引,上市公司国有股转让的相关规定,主要是

19号令。今年16年新发布的一个国有资产交易的相关规定,这个针对无论是上市公司还是上市公司国有股东相关的交易中的都有可能涉及。再一个,并购上市国有资产,也可能涉及。再一方面,除了国资委之外,还可能涉及和外方做交易,外方注入上市公司或者购买上市公司,涉及商务部的相关规则。

刚才是针对上市公司并购重组交易整体框架的一个概括性的描述。今天我们要讲的主体内容就是上市公司收购。主要从下面几个方面会进行一个介绍,一个是关于这个收购上市公司的一些常见的收购方式。其中,最主要的是协议收购、间接收购,这是最常用的一些收购方式,我们会重点介绍。再接下来,收购上市公司经常会涉及到是不是触发了要约?能不能申请豁免?或者说你能够再进行一种要约收购。这种都是上市公司收购比较常见的一些情形。我们接下来都会进行一个具体的讲解。

说到上市公司收购,首先,我们来看收购方式。收购方式,往往一个实际交易中可能不只是单一的方式,可能是多种方式结合。那这些常见的方式大概会有这么三大类,第一大类就是二级市场交易。

二级市场交易,可以集中竞价交易也可以大宗交易。

这种交易往往是在收购上市公司控制权,尤其是在争夺控制权的时候,用的比较多。因为二级市场交易,市场化、效率快,另外有一定的隐蔽性。只有达到

5%,才需要对外进行公告;5%以下,除非向媒体泄露了,才需要澄清,否则5%以下,按目前的规则是不需要公告。

再一种方式,就是协议转让。协议转让方式是在整体上市公司收购交易里,最常见的也是最主流的一种方式。

协议转让本身又包括协议收购。所谓协议收购,就是直接来买上市公司的股票,和上市公司现有股东达成一个协议,购买老股。另外一种,就是间接收购。间接收购,就是不直接买股票,而是买上市公司股东的股权,中间通过一个持股主体形成一个间接持股的状态。这是关于协议转让方面。

协议转让方面,如果说直接买老股,

有个

5%的门槛问题。

这

5%的门槛,主要是针对协议转让,要去交易所办合规确认。交易所合规确认的一个受理门槛,就是必须要转让5%以上才会受理,5%以下就可能就不适合进行直接的协议转让,可以考虑二级或者其他一种交易方式。

再一种,就是要约收购。

要约收购这种方式,在欧美市场见得比较多,国内市场的比较少一些,最近两三年也就总共

20例左右的样子。要约收购本身的是比较市场化的行为,之前证监会修改办法也取消了证监会的前置审批,所以将来这种要约收购的方式可能会应用得越来越多,值得大家去认真关注一下。

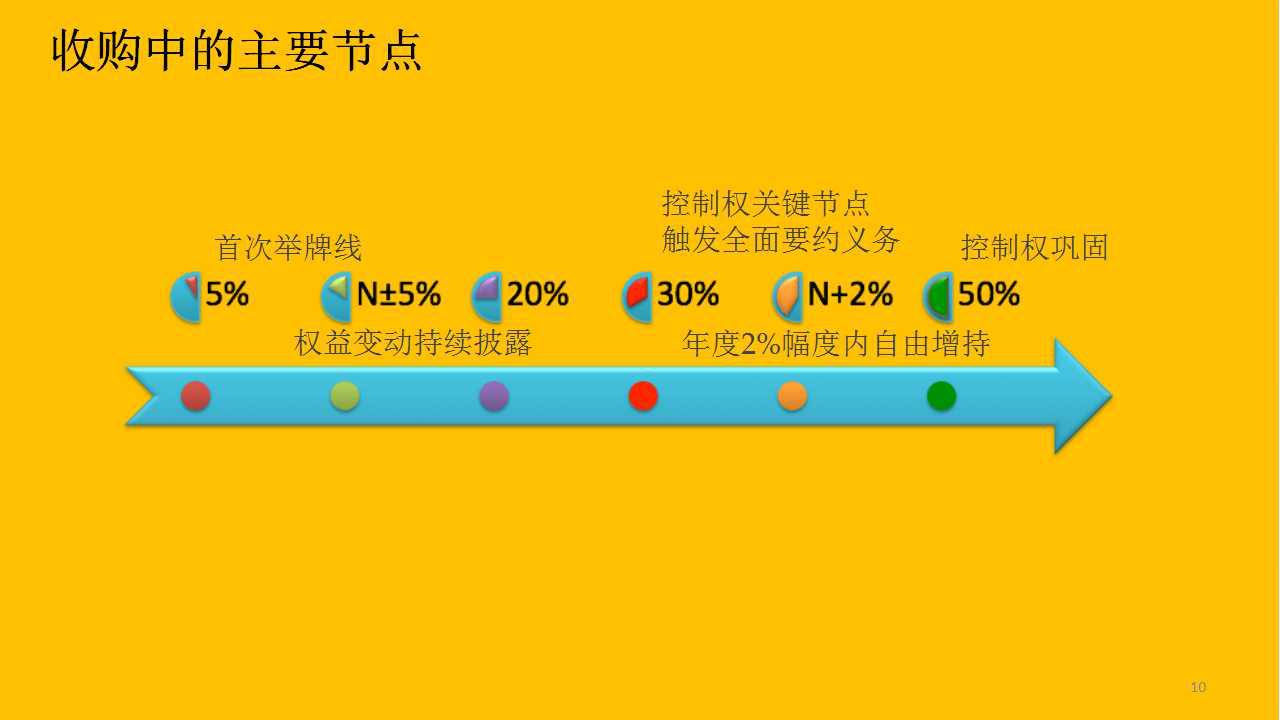

讲到上市公司收购,无论你是通过哪种方式,协议也好、要约也好或者间接也好,只要达到了相关的披露门槛都需要进行一定的信息披露。这里面有几个关键的点,

首先,首次举牌线

5%这个点,只有达到5%需要进行披露

;

5%以下,按道理不需要进行披露,除非说在季报里,属于前十大股东可能被上市公司披露出来。再一种情况,就像前段时间恒大买这个万科这种,被媒体泄露了,需要进行一个主动的澄清,否则,你在5%以下是没有一个信息披露的义务的。所以大家常听到的举牌线,也就是你第一次达到5%就需要进行一个披露,这是第一个关键的环节点。

第二个关键环节点,就是你达到

5%之后,后续的增持或减持,是要进行一个持续的信息披露。

也就是说每增加或者减少

5%,关于5%这个点,在这个过程中,交易所也好还是实践掌握这个尺度也行,大家对这个5%怎么去认定有不同的理解。曾经有不同的理解,其中有一种理解,就是大家增持的幅度达到5%,比如说从7%到12%幅度达到5%,才需要进行一个披露。另外一种理解就是,即便幅度没有达到5%,只要是跨越这个5%的整数倍的,也就是跨越10%、15%还有20%、25%这样的整数点的时候,就需要进行披露,即便它的幅度没有达到5%。比如说从7%增加到11%,幅度只有4%,但是跨越了10%这个整数点关口,也需要进行一个披露。这是之前,实践中也都有这样理解,沪深交易所也都有不同的理解。大家实践中的案例各种各样的都有,

去年证监会有一个监管问答,明确了这一点,就是统一一个标准,就是指增加的幅度达到

5%。

也就是说,从

7%增加到12%,达到5%的幅度,才需要进行一个后续的披露,但是7%达到11%,按照最新的解答,不需要进行披露。

再接下来一个关键的点就是

20%这个点。20%这个点,更多的是一个区分信息披露的详细程度的问题。

20%以下进行一个非常简单的信息披露,20%以上非常详细。详细的信息既包括收购的相关的基本情况,收购的过程,还有包括收购人与上市公司是否存在同业竞争、关联交易、资金来源,这些主要非常详细的信息披露、信息核查,基本上就和超过30%的报告书是一样的详细程度。

另外一个点,即便在

20%以下,如果你是第一大股东,也是要按照这种详细信息披露,进行一个对外的公告,这是20%这个点。

再接下,就是

30%的这个点。30%这个点是针对上市公司形成控制权的一个常见的关键的点。

当然,实践中也有你达到

30%可能取得不了控制权。因为也有案例,第一大股东比如是32%,第二大股东30%,在争夺控制权的案例中都有。通常来讲,达到30%就确定是取得上市公司的控制权。另外一个从收购管理的角度来讲,30%这个点还有一个实质性的义务,就是全面要约义务。超过30%那要继续收购必须发出全面要约,或者说能取得证监会的豁免,否则就没办法进行这个交易。这是30%的这个点。

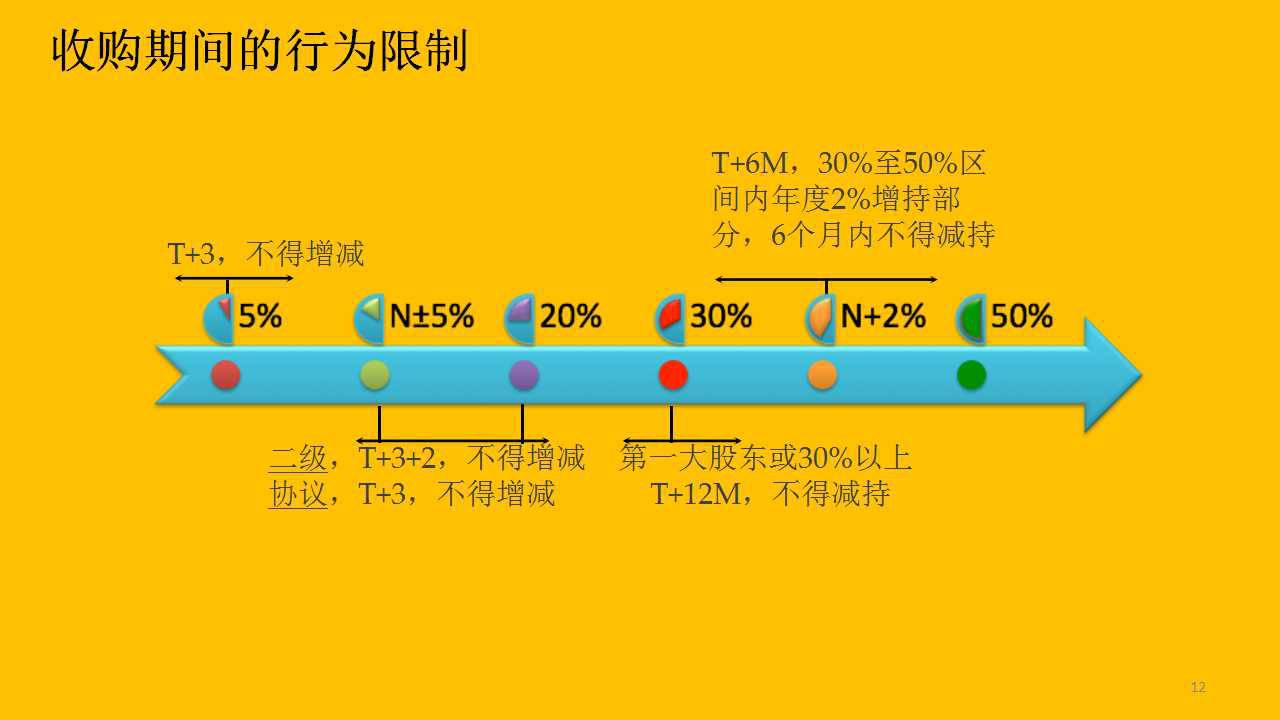

30%之后,还有一个年度内增加2%,这个叫自由增持。

自有增持幅度,意思是说超过

30%,原则上都是触发了要约,你要么拿豁免,要么发出要约,然后才能继续交易,但是有一个2%的这样一个宽限。也就是说,年度内只要增持不超过2%,那你是不需要去专项地去申请豁免,你是属于可以自动豁免的,也就是说你可以先买股票,把股票拿到手后,后续进行一个公告,进行一个专项的律师意见确认,你符合这个相关的条件,那就可以了。这种是2%的自由增持。

再接下来,超过

50%基本上是一个绝对控股

,这种情况属于之后继续增持,无论增加多少,都是自动豁免,属于巩固控制权的这样一个行为。

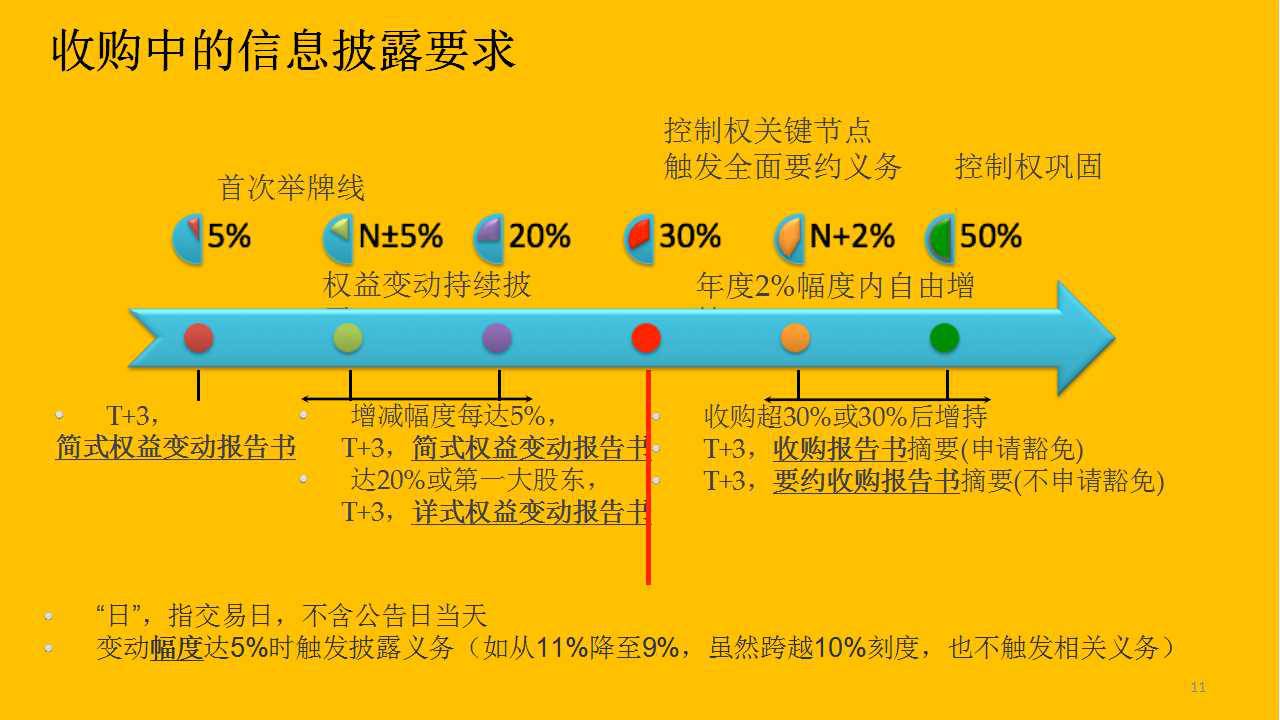

结合这几个关键的节点,信息披露要求也不太一样。

首先,第一次举牌线,这是一个非常简单的权益变动报告书的披露。披露的主要内容是收购主体的基本情况、收购的过程,相关的决策和其他一些基本的、非常简单的一个信息披露。后面,每增加幅度达到5%,也就说这个幅度达到5%,也是要进行一个持续的信息披露,是一个简单的信息披露。

达到20%或者虽然没有达到20%,但成为第一大股东的,这种信息披露就更详细了一些了。刚才讲过的就是详式信息披露,包括收购人的同业竞争、关联交易,这些都非常详细的一个信息披露,这是一点。

接下来超过

30%,要根据你的这个行动的选择,比如说你要去申请豁免,那你可能就是发一个收购报告书。如果是对所有股东发出要约,去履行这样一个义务,那就是要约收购报告书。相关的信息披露的格式,证监会都有相关的格式指引,它的内容会有些差异。