并购汪们,感谢一路共同成长。

近期,公众号迁移缘故,历史文章无法搜索。添信资本将往期精选文章做了汇总,以方便有需要的小伙伴们查阅。

当下,

融资是

最大的业务痛点和需求,也是最多的业务机会点,本期的文章汇总,主题也为融资。

以下精选文章囊括了融资相关的方方面面,包括融资相关政策解读、定向可转债等创新融资工具应用及投融资策略等。

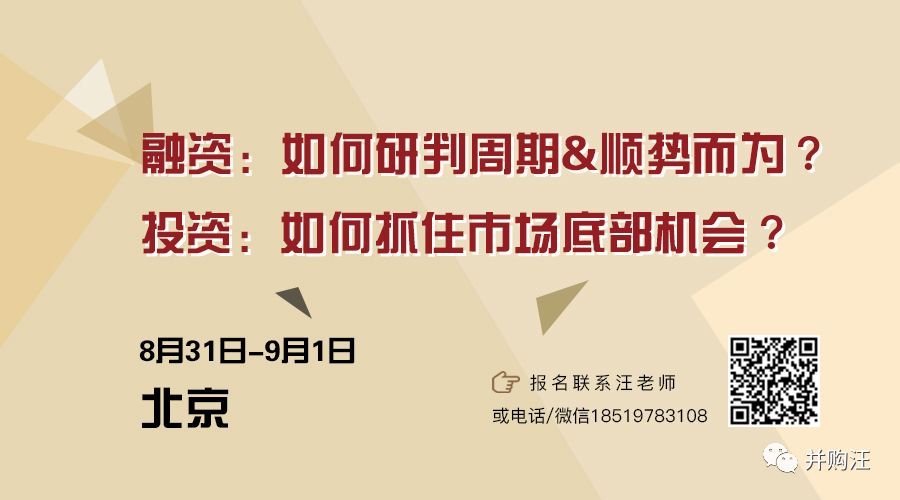

对融资主题感兴趣的朋友或有相关业务需求的朋友也欢迎参加添信学院联合并购汪举办的

融资主题实战班

(8月31-9月1日,北京),将有

来自上市公司、银行、券商、律所的投融资专家,分享融资实战经验和心得。报名请联系汪老师,或微信/电话

18519783108

。

并购汪往期文章精选:融资主题

如何解决融资问题?

是困扰当下几乎所有企业和机构的最大问题。

以定增为例,2018年至今,共193家上市公司终止定增,而同期批文只有51个。

融资不畅,叠加银行抽贷,是自去年开始愈演愈烈的控制权转让的直接原因。

但与此同时,我们也看到新的融资方式、融资品种被逐步试点采用,一些企业的综合融资方案创新也颇有借鉴价值,融资难问题在不同企业间体现并不均衡。

融资难的同时,投资也往往意味着有了更大的选择余地和空间。

一些金融机构和投资机构,正在积极寻求合适的切入方式。

为帮助大家解决融资问题,把握投资机会,添信学院特举办融资专题研讨班,邀请了来自上市公司、银行、券商的投融资专家,分享经验和心得。

1.如何研判周期&顺势而为?市值管理和再融资节奏如何安排?

2.企业融资和股东财富关系密切,如何能在不同融资品种间获得收益?融资过程中你经常会忽略哪些细节?不同融资工具如何匹配?

3.哪些融资品种可能爆发式增长,有何投资机会?

4.如何抓住最新审核边际变化,解决融资难题?

5.境外市场有哪些创新融资工具?A股可能有哪些创新?

6.结识投融资核心机构资深人士并直接落地业务的机会

陈永倬

华录百纳资本合伙人、青松股份(300132.SZ)非独立董事

曾任上市公司华录百纳(300291.SZ)董事、副总裁、董事会秘书

实战经验

主导华录百纳IPO、重大资产重组、新产业布局和再融资等一系列资本市场运作,累积股权融资超40亿元。

2017年开始投身一级市场,主要关注智能制造等领域的成长型企业,成功投资爱康医疗(1789.HK)、华高世纪(000008.SZ)、瀚川智能(688022.SH,科创板首批挂牌)等成长性企业。

一、现象观察:两个经典失败案例的背后

二、实践框架:跳出融资看融资

(一)市场周期波动和再融资:研判周期&顺势而为

(二)市值管理节奏和再融资:市值管理模型&实操节奏

三、 实操案例:两个20亿+再融资实操

四、 理论思考:资本市场与企业成长

五、 未来展望:形势展望与对策建议

Grace

某大行并购融资团队负责人,具有10多年并购从业经验

实战经验

曾独立操作50多笔并购项目,牵头完成:

1.中国化工收购先正达;

2.首旅收购如家;

3.兖矿收购联合煤炭;

4.闻泰科技收购安世半导体等并购融资。

上市公司及股东15种并购融资工具、7大模式及案例详解

一、趋势观察

(一)中国并购市场发展所处阶段的基本判断

(二)中企跨境并购的动力源泉及商业逻辑简析

(三)监管趋严环境下国内上市公司并购如何开展

二、融资工具

(一)债权融资

(二)股权融资

(三)夹层融资

三、业务模式

模式一:过桥贷款+中长期贷款+债券发行

模式二:并购基金+并购贷款+发股购买资产

模式三:可交债/可转债/永续债+并购贷款

四、典型案例

案例一:兖煤澳洲收购联合煤炭

案例二:闻泰科技收购安世半导体

案例三:百丽国际私有化

曾琨杰

保荐代表人、中信建投证券投资银行部执行总经理

实战经验

曾主持或参与:

1.成都银行、曙光信息、百华悦邦等IPO项目;

2.大通燃气、宝硕股份、双塔食品、九鼎新材、华联综超等非公开发行股票项目;

3.工商银行、建设银行、中信银行等优先股项目;

4.工商银行可转债;

5.燕京啤酒公开增发;

6.蓝星清洗重大资产置换及发行股份购买资产、太极股份发行股份购买资产并配套融资、中国重工发行股份购买资产、北汽蓝谷股改暨重大资产置换及发行股份购买资产、中国中铁发行股份购买资产等财务顾问类项目;

7.工商银行二级资本债及永续债、建设银行二级资本债、成都银行二级资本债及次级债、鞍山银行次级债等金融行业债券类项目;

8.中国国新企业债、新奥燃气公司债、华联综超公司债、福田汽车公司债等非金融行业债券类项目等。

一、融资市场和政策分析

(一)近十年来融资市场整体变化情况

(二)融资政策变化情况及预计趋势

二、融资产品介绍及实操分享

(一)上市公司各融资品种

(公开/定向可转债、配股、公开增发、非公开发行、优先股)发行的条件及利弊分析

(二)股东融资方式及利弊分析

三、各融资品种审核最新趋势经验分享