海通有色团队:施毅、钟奇、李姝醒、陈晓航、甘嘉尧、李骥

1

稀土永磁老牌企业宁波韵升是稀土永磁产业链的老牌企业,自1995年以来就专业从事稀土永磁材料的研发、制造和销售。公司在宁波、包头、北京及青岛拥有达到国际一流水平的磁钢坯料生产、机械加工及表面处理生产线,具有年产坯料8000吨的生产能力,是中国主要的稀土永磁材料制造商之一。

公司为生产加工制造企业,原材料基本全靠外购,无自有矿。公司烧结钕铁硼磁性材料产能为6000吨/年,粘结钕铁硼磁性材料产能为250吨/年,能够批量生产50多种不同牌号、30000多种不同规格的高能积磁体,是国内少数能够批量生产N52系列高性能钕铁硼永磁体的企业之一,产品以中高端为主。

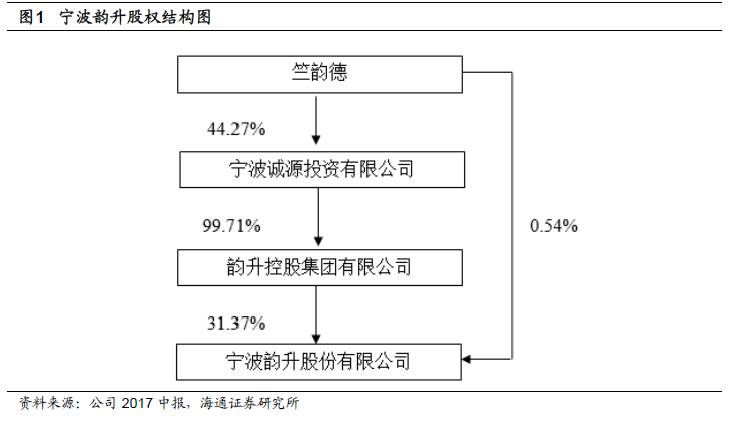

宁波韵升实际控制人为竺韵德,公司第一大股东韵升控股集团有限公司持有宁波韵升31.37%股份。

公司核心竞争力在于是中国少数掌握稀土永磁材料全套装备制造的企业之一,依靠先进装备保障产品品质。公司通过加大技术创新力度,持续改进稀土永磁材料的工艺与装备,主要产品的品质一致性达到国际先进水平,YUNSHENG牌钕铁硼稀土永磁材料被认定为浙江省名牌产品。

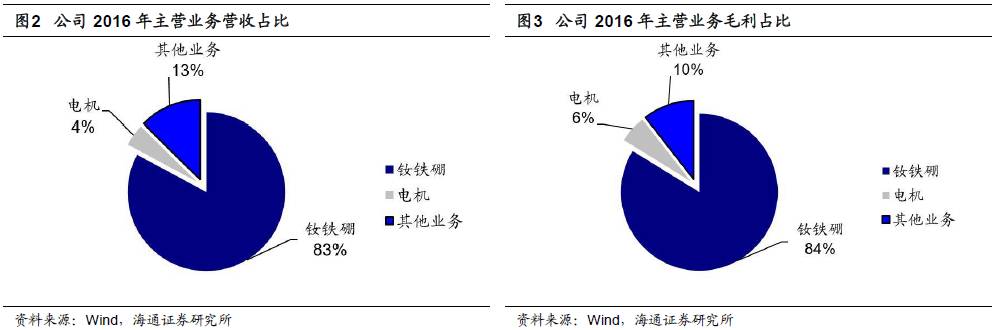

公司2017年上半年实现营业收入8.31亿,同比增长10.41%;归母净利润1.62亿,同比减少78.19%;EPS 0.30元/股,同比减少78.36%。公司去年同期完成上海电驱动股份有限公司股权转让,所实现的投资收益超过6.3亿元,导致对比基数过高。2017年公司中报披露,公司钕铁硼磁性材料、伺服电机等制造业的销售量较上年同期增长30%以上,实现的净利润较上年同期增长40%以上,公司制造业增长保持较高增速。

公司致力于与有价值意识客户的共同成长,已与众多国际知名企业建立了战略合作关系。公司拥有烧结钕铁硼国际专利许可,产品广泛应用于电子信息、工业装备、汽车、医疗等领域,远销欧美及东南亚国家和地区。

2

产品市占率高,对下游议价能力强2017年上半年公司产品销售情况喜人,2017年中报显示,公司在iPhone7s 振动马达磁钢的市场占有率继续维持在第一位,iPad、macbook、无线耳机等应用市场,磁钢产品销量提升幅度也较大,整体销售额同比上升 50%左右。我们预计下半年随着iPhone8,iPhone X的生产和销售有望超市场预期,振动马达和终端声学产品前景看好。

此外,由于智能制造、自动化行业的快速发展,尤其是新能源汽车市场需求旺盛,公司积极与主流厂商建立长期合作关系,扩大国内外重点客户市场份额,公司伺服电机磁钢及汽车磁钢业务获得较大增长。

VCM 磁钢方面,由于云计算、安防监控等大容量数据应用领域的需求增长,并且2017年上半年闪存涨价、产业链补库存等因素,VCM 磁钢需求同比增长超过50%以上,对公司产品销售带来利好。声学磁钢方面,公司采取的策略是稳定专业类、消费类扬声器磁钢市场占有率,努力开拓中高端汽车扬声器磁钢市场。

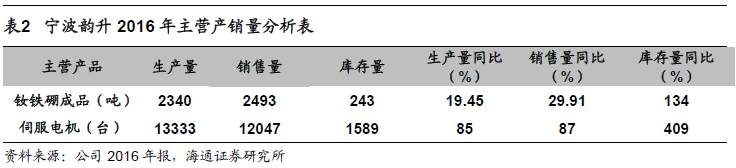

2016年公司主营收入及毛利贡献主要来自于钕铁硼业务,分别占比83%和84%,电机业务占比较小,分别为4%和6%。

2.1 烧结钕铁硼

钕铁硼中含有大量的稀土元素钕、以及铁及硼,其特性是硬而脆。烧结钕铁硼磁体是当今世界上磁性最强的永磁材料,以其超越传统永磁材料的优异永磁特性,在各行各业获得越来越广泛的应用,成为现代工业不可或缺的功能材料。

2.2 粘结钕铁硼

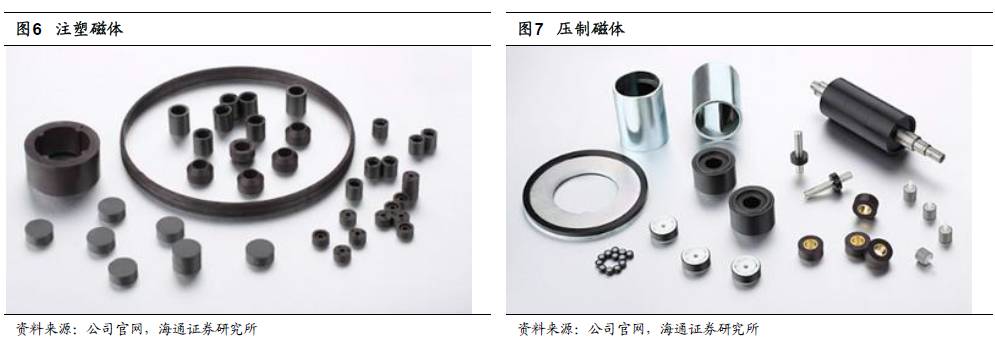

注塑磁体主要采用PA及PPS等热塑性树脂同铁氧体及钕铁硼磁粉,物料经过混合、混炼、造粒制作粒料,并使用注塑机进行注塑成型。根据产品制作过程中施加取向磁场与否,注塑磁体分为各向同性注塑磁体及各向异性注塑磁体。其产品可应用在空调、打印机、手机等电器上,也用于汽车工业等,用途极为广泛。

压制磁体是一种借鉴粉末冶金工艺,制备粘结磁体的工艺。将磁粉和磁粉胶按比例混合、造粒后进行成型和固化。压制磁体表面一般需要进行涂层防护,一般采用阴极电泳、喷涂等表面处理工艺。工艺流程包括“压制-电泳-组件”,下游需求包括各种电动工具等。

2.3 伺服电机

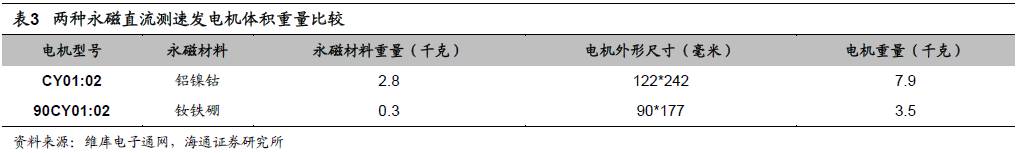

公司生产的伺服电机采用高性能稀土永磁材料,采用特殊定子槽形与转子结构,使得该电机效率达到IE4水平,且比同功率异步电机缩小1至2个机座号,体积更加紧凑,可用于各种恶劣工况,甚至长时间低速运转、频率启动等场合。

3

打黑+需求拉动稀土价格上涨,行业龙头受益于高库存2017年上半年稀土价格上涨迅猛,对于钕铁硼企业,公司中报披露一方面在增加库存,另一方面积极与客户协商,将原材料成本增加向下游传递。而汽车、家电、自动化等终端应用领域对稀土价格上涨是具备较强承受能力的,并且公司产品市场占有率较高,因此我们判断公司汽车磁钢,VCM 磁钢等产品转嫁成本能力处于行业领先地位。

公司高度重视原材料的库存管理,积极利用资金优势,保持合理充足的原材料储备。不仅如此,公司与主要供应商拥有多年的业务合作关系,建立了稳定的稀土原材料供应渠道。在稀土价格大幅上涨期间,拥有较多原材料库存的行业龙头企业,不仅成本转嫁能力较强,稀土库存公允价值上升也构成利好。公司卓越的库存管理使得移动加权平均法下的产品成本相对同行业有竞争优势,毛利率有所提高。

这轮稀土的上涨带来的行情备受瞩目,我们认为这轮稀土上涨和前几次是有显著差异的。其一,稀土收储打黑是老生常谈,但常常流于形式,并未带来实质进展。但此次稀土打黑力度明显加大。不仅持续时间长,而且打黑范围扩大,并且首次介入六大集团及其下属企业。此外,首次成立打黑专家组,实施原材料成分检测,查账及税收回溯等专业性手法,专业性打黑。

此次稀土上涨还有一个与以往不同的显著特征是,氧化镨钕价格上涨幅度高于重稀土价格上涨幅度。可以看到今年以来氧化镨钕价格走势和氧化镝价格明显分化。氧化镨钕价格从年初的26万元每吨上涨到9月13日的48万元每吨,涨幅高达84.61%,而氧化镝价格年初为1230元/公斤,9月13日价格又回到1200元/公斤。说明氧化镨钕下游新能源汽车需求的确带动了价格的上涨。

4

磁材:新能源产业链关键一环在新能源汽车中被大量使用的永磁电机所使用的稀土永磁材料是将钐、钕混合稀土金属与过渡金属(钴、铁等)组成的合金,用粉末冶金方法压型烧结,经磁场充磁后制得的一种磁性材料,可选用两种原料:一种是能量密度极大但储量稀少价格昂贵的稀土钐-钴,另一种是资源广泛、加工性良好的钕铁硼。伴随节能汽车的高速发展,价格低且磁性高的钕铁硼的需求正高速增长。

我们测算一台新能源商用车电机钕铁硼永磁材料的用量约在5到10公斤左右,一台新能源乘用车的钕铁硼永磁材料的用量约在2公斤左右。《节能与新能源汽车产业发展规划(2012~2020年)》中规划到2020年新能源汽车产能达到200万辆。那么我们假设新能源车平均单车消耗钕铁硼磁材在2.5kg,到2020年磁材需求将达到5000吨。据亚洲金属网的估计,2016年国内钕铁硼磁材产量不到9万吨。假设2020年年产量不变,以此计算新能源车的5000吨磁材消费将占国内总产量的5.6%左右。

我们认为磁材是底部品种,供给端打黑持续,需求逐渐影响价格上行。未来随着新能源汽车的放量,下游需求有望带动磁材价格上涨。

5

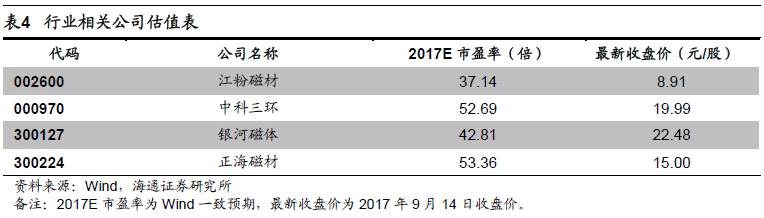

盈利预测预估值公司钕铁硼业务稳健,原材料稀土价格上涨,成本有望向下游传递;伺服电机产能逐步释放,利润率较高;股权投资逐步推进,我们预计公司净利润将稳定增长,预计公司2017-2019年EPS为0.81元/股、0.98元/股、1.22元/股,给予公司2017年38倍PE,目标价30.78元,买入评级。

6

行业风险提示下游需求不及预期。