导读

:在华夏幸福加大产业园区异地复制的情况下,大规模融资为大体量且长周期的园区建设提供持续的现金流。

近期,华夏幸福宣布了几个融资的大单,包括通过平安大华资管计划为项目融资20亿、100亿元的公司债发行计划,以及10亿元永续债。一日之内昭告130亿元融资计划,只是华夏幸福过去几年来在资金图谱上的一个剪影。

笔者统计,

华夏幸福2017年共计发布了超过800亿的融资计划,这里头还不包括关联方委托贷款

。

另外,华夏幸福还获得了民生银行以及光大银行共计700亿元的融资授信。

在华夏幸福加大产业园区异地复制的情况下,大规模融资为大体量且长周期的园区建设提供持续的现金流。而且,数据显示华夏幸福过去一年以来已斥资约300亿在土地市场上获取了近160宗地块。

在此期间,华夏幸福也在不断尝试新的融资方式,例如利用PPP项目发行资产支持票据、永续债融资等等。

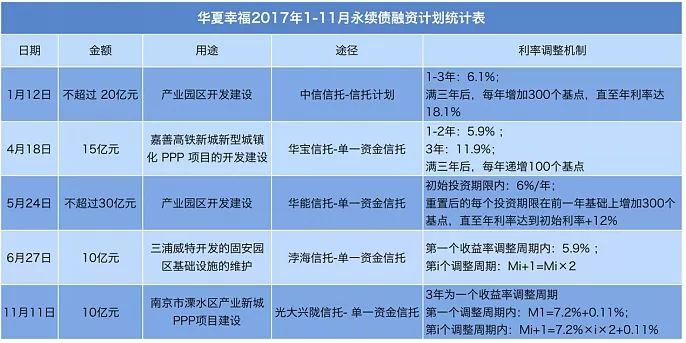

笔者统计,

华夏幸福2017年至今公布了五笔共计85亿元永续债融资计划

,这五项计划均为通过信托公司发行信托计划进行筹资。

如图所示,这几笔永续债的

初始利率在6%及7%左右

,对于信托融资这种方式而言并不算高,但是在3年之后,每年增加3%乃至成倍增长的情况将导致利率最终走高,届时将为企业带来相当大的利息偿付负担。

除了上述几笔通过信托方式融资的永续债,早在2016年11月,华夏幸福与兴业财富签署了约30亿元可续期委托贷款,并于当月签署委托贷款协议,兴业财富设立专项资产管理计划并通过兴业银行向华夏幸福发行贷款,金额为10亿元,尔后亦签署了其余20亿元。

2016年12月,华夏幸福亦宣布将申请发行50亿元的长期限含权中期票据(简称“永续中票”),但至今未有更多注册与发行进展。

2017年半年报显示,华夏幸福已经发行了105亿元永续债,相比期初的10亿元增加了95亿元。这些永续债在资产负债表中计作权益,利息与分红亦将以利润方式在报表中记录,但目前尚未能获悉付息及分红的数据。

北京某国企管理层向笔者表示,

自去年来融资渠道收紧之后,越来越多的融资渠道受房企的欢迎,该管理层所在的企业亦选择了发行永续债的方式来暂缓资金问题

。

至于外界担心的永续债利率高、侵蚀利润的问题,该人士认为这种担心是多余的。大多数发行永续债的房企都拥有雄厚的资金实力,在市场融资成本普遍增加的情况下,永续债的利息只是相对高了一些,采取这一途径更多是解燃眉之急。发行人一般在两到三年面临利率调整之时,便会选择赎回。

包括永续债在内,据笔者统计,

华夏幸福2017年以来已采取了约十种融资工具进行融资,额度已超过800亿元,其中债权融资及夹层融资是主要构成部分

。

值得注意的是,

今年以来华夏幸福并没有新增售后回租融资租赁的动作,这是华夏幸福过去几年常见的一种融资途径。与此同时,华夏幸福也开始运用一些新的融资方式如PPP项目资产支持证券

。

2017年3月,华夏幸福首单PPP资产证券化项目获准发行,规模为7.06亿元,1年期优先级资产支持证券票面利率仅为3.90%,但不及原计划的20亿元。

8月份,华夏幸福发行国内首单PPP资产支持票据,由华夏幸福提供信用支持,以固安新型城镇化PPP项目中提供市政物业服务而享有的收取物业服务费的权利为基础资产,发行规模2亿元,同样不及最初的10亿元募资计划。

随着华夏幸福开始向海外拓展,华夏幸福期内也宣布了10亿美元的境外债券,用于发展海外项目。不过,据股东大会上管理层披露,华夏幸福在海外的项目中,仅有印尼项目是正式签约并开始建设的,其他项目停留在备忘录阶段。

从利率来看,笔者观察到,

华夏幸福2017年7月获批的50亿公司债,四年期及五年期利率分别为6.2%及6.6%,总体要比2016年的公司债要增加100个基点。

去年一笔180亿的私募债四年期利率约为5.2%,五年期利率介于5.2%-5.4%之间,这一变动与市场大环境相一致。

据悉,由于政策上房地产、产能过剩等行业融资受限,2017年前三季度,债券市场不管是发行期数还是规模同比均开始大幅下降,融资成本有明显上升趋势。

从最初的固安,到大厂、香河、怀来、永清、浙江嘉善及安徽来安等,华夏幸福产业新城正在加速复制,建设投资规模逐渐扩大,体现为快速融资加速再资金流转。

笔者从一份固安PPP项目实施方案中了解到,这个投资金额为83.42亿元的园区,采取的是“设计-建设-融资-运营-移交”的模式(DBFOT),合作的期限为30年,规范总面积5.5平方公里 。

按照方案的计划,规划咨询服务要在两年内完成,而土地整理、基础设施和公共设施的建设服务基本在前10余年完成,基础设施和公共设施的运营服务和产业发展服务在初步建设后开展。其中,产业发展服务自始至终贯穿整个过程。

在83.41亿的总投资额中,土地整理成本达到了48.5亿元、基础设施及公共设施建设成本达8.56亿元、基础设施和公共设施运营成本5.63亿元,产业服务成本20.53亿元。文章中还提及,社会资本方全投资内部收益率为7.94%。

这仅是一个园区的部分投资,据华夏幸福执行总裁赵威于11月24日的活动上所透露,华夏幸福已经布局70多个产业新城。

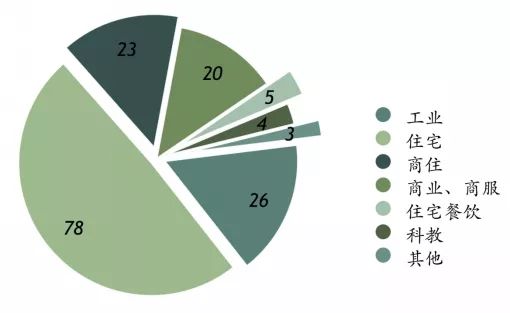

园区项目的推进最直接表现为华夏幸福每年在土地投资上的投入,笔者根据上市公司公布的项目数据统计,2016年12月至2017年11月中旬,华夏幸福竞得约159宗地块。与其他房企不同的是,由于产业园的属性,这里面包括了26宗工业用地。除去一级开发用地,158宗地块的总面积约929万平方米,耗资约291.9亿元。

华夏幸福2016.12-2017.11土地收购分布(单位:宗)

这些地块分布于河北固安、霸州、廊坊、怀来、大厂;安徽六安、武陟、滁州、来安;浙江嘉兴、辽宁沈阳等地……在扩充土储之时,华夏幸福旗下的京御地产及九通投资两个平台下,位于多个区域的子公司也齐刷刷地进行不断的股权增资与回购动作。

2017年,华夏幸福通过出让子公司股权引入金融机构进行融资的规模总计接近300亿元

,这种通过资管计划或信托计划进行增资的方式,属夹层融资的一种,相对其他融资方式成本也要更高。

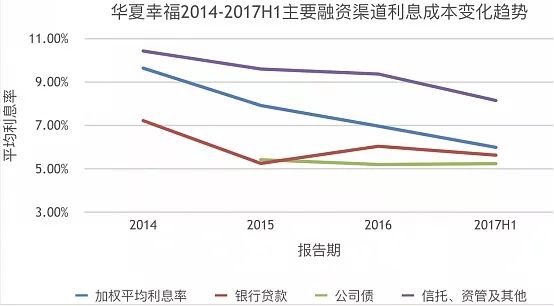

半年报显示,期内华夏幸福融资加权平均利息率为5.99%,其中银行贷款的平均利息成本5.63%,债券平均成本为5.24%,信托、资管等其他融资的平均利息成本达8.15%

。

对比过往几年数据,华夏幸福的利息成本总体呈下降趋势。

分析指,由于华夏幸福引入了较多金融机构为下属公司进行融资,导致该公司少数股东权益快速上涨,该公司或面临股权回购风险。

2017年三季报显示,华夏幸福所有者权益为617.9亿元,较年初增长62.5%;归属母公司权益为374.52亿元;

少数股东权益为243.39亿元,相比年初的126.7亿元增幅达到92.1%,占所有者权益比重为39.4%

。

不过,总体来看,华夏幸福上半年的资产负债率及净负债率相对有所下降,但资产负债率仍然处于高位。在负债增加的同时,华夏幸福有息负债也持续增长。大公国际出具的债券跟踪评级报告显示,截至2017年3月末,华夏幸福总有息债务为834.60亿元,较2016年末增长15.57%。

华夏幸福2013年至2017年上半年负债率走势

置地通微信群云集全国2万多名地产金融精英,欢迎从事地产投融资业务的房企、金融机构精英加入。流程:添加微信zhiditong123(备注“姓名-公司-职务/业务-城市”),通过后发送名片,管理员邀您入群(非房企、金融机构人士勿扰)。

感谢阅读,欢迎

点赞

、

转发

和

置顶关注公众号

。更多精彩,点击底部“

阅读原文

”。