A股历史上7月怎么走?“翻身”概率达七成

证券时报记者李千

A股市场流传着一句谚语——五穷六绝七翻身。6月即将收官,下半年大幕将启,历史上的7月行情如何演绎?领涨行业具有哪些特征?

过去十年 6月行情四涨六跌

证券时报·数据宝对2007年至2016年6月行情统计显示,上证指数4次上涨6次下跌,平均跌幅4.83%,其中,2008年和2013年的6月,大盘分别下跌20.31%、13.97%;2007年、2010年、2015年的6月,上证指数跌幅均超过7%。值得一提的是,4次月度上涨行情中,3次涨幅小于1%。

今年6月七成股票上涨

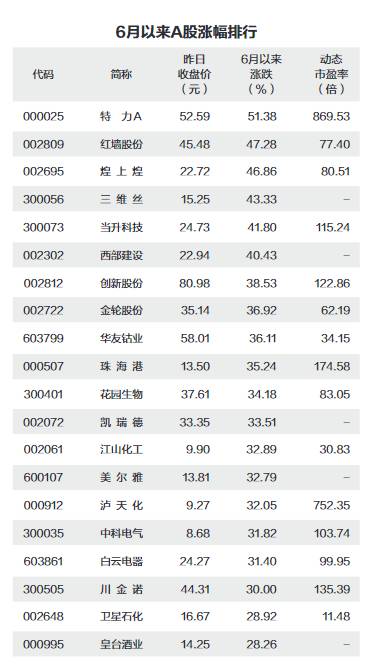

就今年来看,6月以来各核心指数全线上扬。剔除4月以来上市新股,近3000只可比股票中,2089只月初至今股价上涨,占比达七成。具体涨跌区间分布显示,18只股票收获逾三成涨幅;421只涨幅介于10%至30%之间。形成鲜明对比的是,逾百只股票月初以来弱势调整,跌幅超过一成。

“妖股”特力A昨日迎来本月的第5次涨停,同时也是两市唯一一只6月以来涨幅超过五成的股票。红墙股份以47.28%涨幅位居其后,月初以来涨停次数累计达5次。

上半年即将收官,上市公司中期业绩预告密集来袭。6月以来涨幅超过三成的18只个股中,半数业绩预告亮相,其中,红墙股份、煌上煌、当升科技等中期业绩预增。

过去十年7月行情七涨三跌

过去十年7月份,上证指数7次上涨3次下跌,平均涨幅3.17%。其中,2007年、2009年、2010年和2014年的7月,上证指数涨幅超过7%,其余3次涨幅小于2%。3次下跌行情中,2015年遭遇极端行情,上证指数7月暴跌14.34%;另外两次发生在低迷行情的2011年和2012年,7月大盘跌幅分别为2.18%、5.47%。

进一步梳理发现,中小板指在过去十年的7月份,同样为七成上涨概率,平均涨幅3.82%。始于2010年的创业板指数,在过去7年统计周期中,下跌概率则超过一半。

食品饮料行业3次领涨

数据宝对各行业近十年7月份走势统计显示,领涨行业具有相对典型的特征,食品饮料板块在2008年、2011年、2016年3次领涨。除此之外,国防军工、有色金属、传媒、房地产等均一度成为当月的领涨或抗跌行业。

受益于消费升级,家用电器、食品饮料等板块持续受到资金关注,今年6月份在28个申万一级行业中涨幅居前。相对而言,纺织服装、公用事业等涨幅小于1%,在各行业中垫底。

A股历史上7月怎么走?哪些公司将领涨下一波行情?

中国证券网

A股市场上半年呈现“一九行情”极致状态,下半年大幕将启,历史上的7月行情如何演绎?领涨行业具有哪些特征?部分基金经理预判,在成长股估值整体偏贵的情况下,市场风格难以切换,但风格分化会趋于收敛,部分真正优质的成长股已经具备配置价值。

据悉,近期部分基金经理已经开始调仓换股,为下半年甚至明年的投资进行布局,一方面减持部分估值偏高的价值、白马股,一方面逐步加仓市场关注度相对较弱但业绩增长具有确定性的成长龙头公司。

“极致”行情或难持续

今年上半年形成了一个比较“极致”的行情,市场追逐价值板块,以上证50为主,加之部分白酒、家电、电子等基本面较好的龙头股。

在海富通总经理助理王智慧看来,这种极致的风格一定程度上是由经济逐渐回落,市场上债券风波导致的国债收益率持续上行等因素导致的。部分市场观点认为短期经济已经见顶,推动无风险收益率持续上行,因此更多地追逐盈利确定性。再加上金融行业的监管,进一步降低了投资者的风险偏好,推升了市场对上市公司质量和确定性的要求。

王智慧认为,三季度风险偏好或有所提升,可能会绕开前期涨幅较大的股票,风格可能会略向成长靠拢,但并不认为市场会立即卷入风险偏好较高的主题炒作中,预计会寻找此前没有受到关注的偏周期或成长的龙头公司,在半年报业绩较好的公司中,寻找合适的标的。

诺德成长优势混合基金经理郝旭东表示,选股票从来不会区分价值股还是成长股,唯一关注的就是每一笔投资的“安全性”和“性价比”。正因为如此,去年至今,其持仓大部分偏向价值股,而站在目前的时点,当市场过度追捧价值投资,当所谓的“漂亮50”交易开始变得“拥挤”,他已经“嗅”到了一丝风险的味道。

在其看来,如果那些白马股继续上涨,而成长股继续下跌,那么,到下半年的某个时刻,估值一定会走向均衡,那么市场的风格将不会像如今的“一九”行情这么分化,这意味着,下半年成长股的机会也会逐步显露。

基金组合配置走向均衡

在长信基金总经理助理安昀看来,

目前市场的风险主要来自于股市本身,即从选股的角度而言,价值股的估值已经不便宜了,而成长股的估值却普遍较贵。

他认为,今年市场谈论较多的就是“漂亮50”,但白马股的估值普遍突破了历史区间的上沿,性价比已经不高,而成长股大部分还是比较贵。值得注意的是,前几年是中小创并购的高峰期,在三年业绩承诺之后,往往会面临商誉减值的风险。

基于上述原因,安昀在组合配置上会更加均衡,增加了一些二线蓝筹的配置。对于后市,他看好三大投资机会:其一,三四线城市的房地产市场持续向好,看好这个链条上的消费升级,尤其是家居家装。其二,随着各项政策的落地,看好下半年新能源车的销量回暖,并且目前市场关注度高的特斯拉model 3有可能是“爆款”,预期三季度新能源汽车产业链和智能汽车均会有不错的表现。其三,如果三季度市场流动性相对宽松,那么低估值的金融、地产和汽车就存在较好的投资机会。

此外,

沪上一位业绩优异的基金公司投资总监透露,近期已经逐步减持估值偏高白酒等价值股,看好并逐步加仓业绩增速在30%以上、估值切换到明年仅有20多倍的真正的成长股,后市持续看好金融类股票以及人工智能主题。

沪上一家中型基金公司的投资总监则表示,随着今年以来市场两极分化行情的进一步演绎,中小市值的个股估值泡沫得到了大幅挤压,

不少个股目前股价仅相当于2015年市场高位时的二三折,处于历史较低水平。

在其看来,传媒、旅游、游戏等板块中可以选择一些优质个股长期布局,而传统行业中则继续看好保险行业。