上周沪深

300

上涨

1.71%

,银行板块下跌

0.27%

(中信一级),跑输市场。

前期我们在报告《

2021

年银行业经营环境展望——

四大趋势》中提及利率上行趋势,

3

季度贷款加权平均利率披露后市场关注度较高。

经济复苏决定需求向上,监管态度决定供给向下,供求关系由松转紧决定明年贷款加权利率向上。

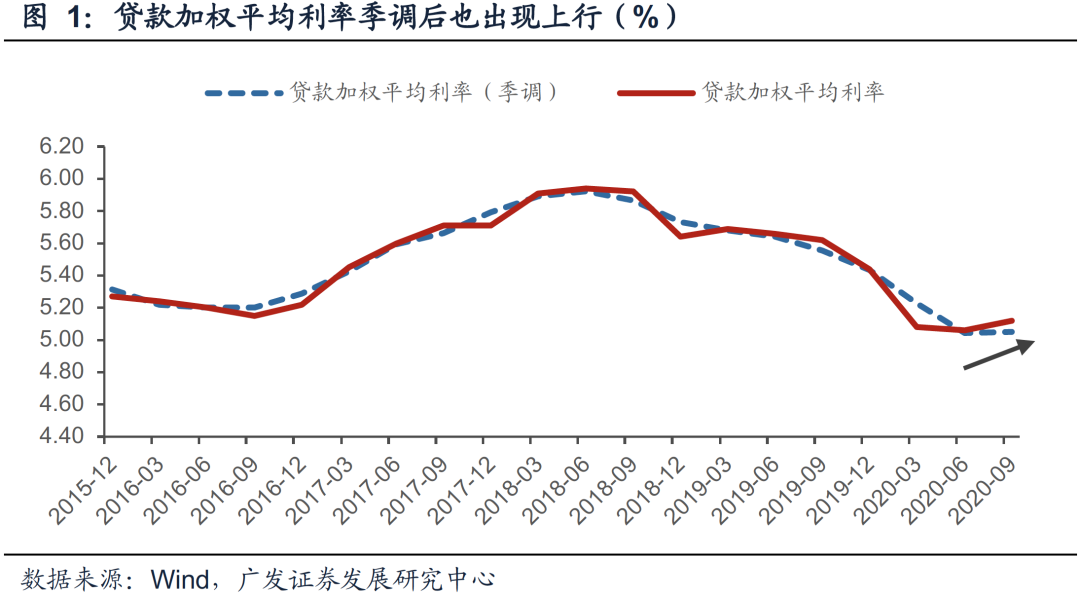

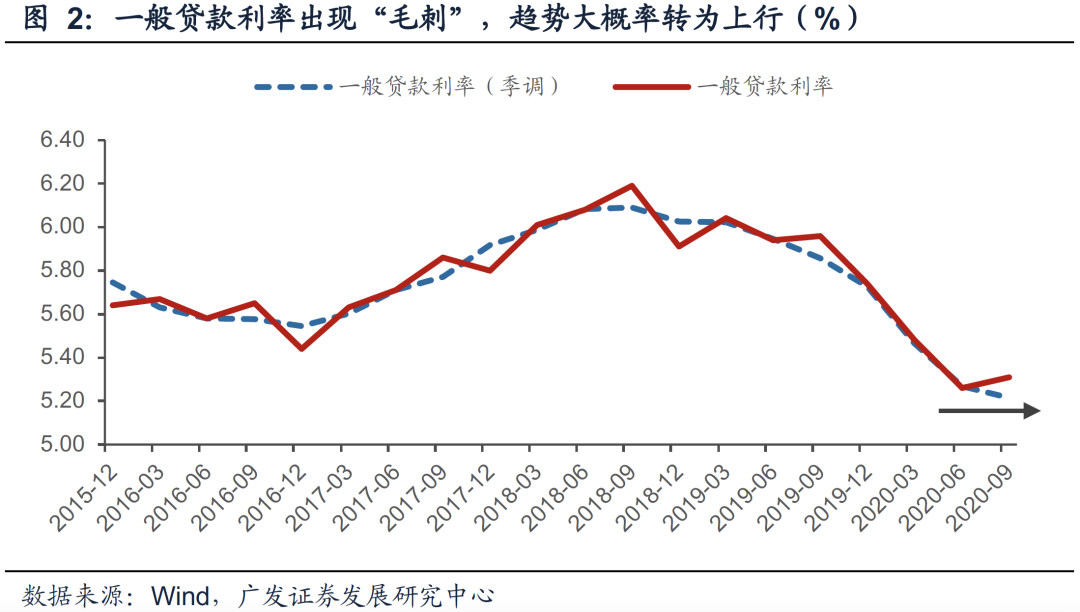

历史上来看,贷款加权利率的走势趋势性因素远强于季节性因素,一般而言处于趋势当中波动较小,而当波动开始加大的时候,大概率是临近拐点。今年1季度和2季度贷款加权平均利率分别环比下降36BP和2BP,3季度由于季节性环比上行5个BP(剔除季节性环比上行1个BP),说明新发贷款下行趋势影响基本接近尾声。回顾上一轮上行周期,首个季度加权平均利率上行幅度同样较小,只有7BP;因此本轮下行的趋势性因素已经开始拐头了。

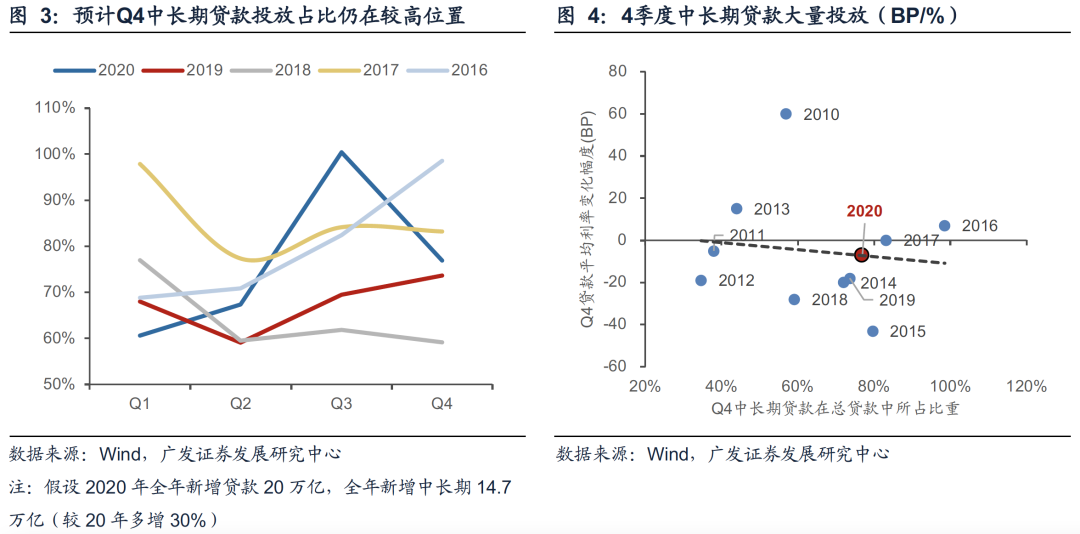

4季度贷款加权平均利率受季节性影响仍有一定下行压力,但并不改变我们对终端贷款利率进入上行通道的判断。

历史上来看4季度贷款平均利率下行有季节性因素,银行4季度新增贷款较少,主要是做贷款结构调整,中长期贷款在当季投放中所占比重较大。由于大量对公中长期贷款为信用较好的国企、城投以及基建项目贷款,导致平均利率受到较大影响。如果全年中长期贷款增速与10月末接近,Q4中长期贷款投放仍将保持在较高水平,压低贷款加权平均利率。

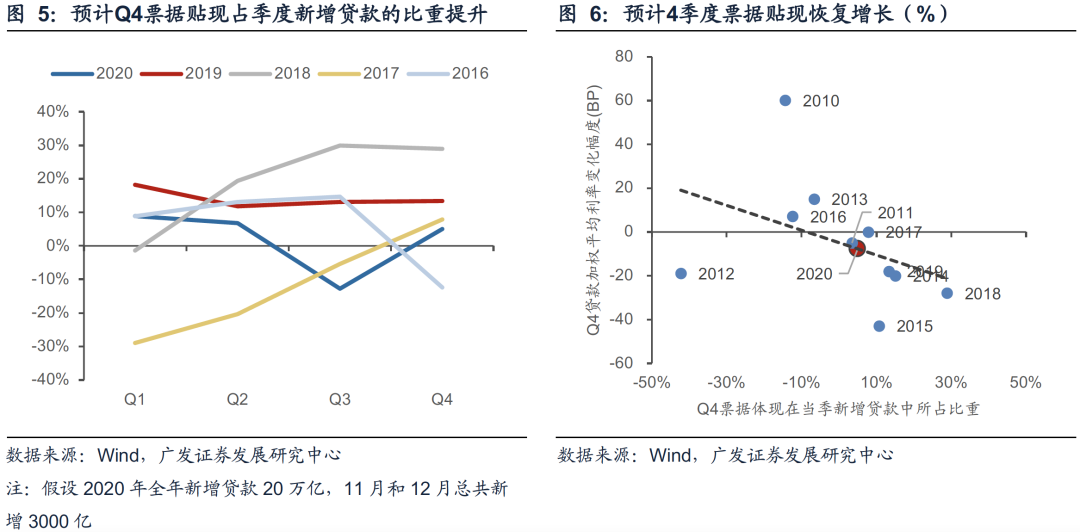

在利率拐点处,银行也有意主动缩短资产久期。

前期监管压制票据套利,票据贴现6月起逐月收缩;11月开始贴现预计恢复正增长,因此4季度加权平均利率会继续下行,而这意味着明年Q1开始加权贷款利率开始快速上行。

明年1季度贷款平均利率上行幅度可能在23BP左右,全年或上升50BP。

我们认为在短周期维度来看实体流动性的宽裕程度决定了终端贷款利率变化的幅度和方向。2021年实体流动性较紧,其程度与2017年内接近:需求端来看,上半年经济复苏延续,信贷需求在同比低基数下表现强劲,预计全年名义GDP增速12.6%;供给端来看,货币、财政政策退出,社融增速拐头向下,年底存量同比约10.9%。

投资建议:

目前估值水平来看,今年业绩负增长带来的估值下行风险基本兑现。实体需求继续向好,财政扩张推动真实景气度在边际回升。优势区域银行、战略定力股份行、高股息稳健大行可能会形成银行板块接力行情。随着复苏趋势得到进一步确认,存量不良有望在本轮下行周期中出清,风险偏好较高的股份行,业绩弹性将逐渐显现。我们看好资负结构调整效果显著,有望凭借“商行+投行”模式突围,低估值蕴含高期权价值的兴业银行(601166.SH);以及业绩领先,批发业务聚焦“投商一体化”和客户融资总量的招商银行(600036.SH/03968.HK)。

风险提示:

(1)疫情持续时间超预期;(2)国际金融风险超预期。

一、再论终端贷款利率上行趋势

关于银行股,经济复苏决定需求向上,监管态度决定供给向下,供求关系由松转紧决定明年贷款加权利率向上。

历史上来看,贷款加权利率的走势趋势性因素远强于季节性因素

,一般而言处于趋势当中(上升或下降通道)波动较小,而当波动开始加大的时候,大概率是临近拐点。今年1季度和2季度贷款加权平均利率分别环比下降36BP和2BP,3季度由于季节性环比上行5个BP(剔除季节性环比上行1个BP),说明新发贷款下行趋势影响基本接近尾声。回顾上一轮(2016~2018年)上行周期,首个季度(2016Q4)加权平均利率上行幅度同样较小,只有7BP;因此本轮下行的趋势性因素已经开始拐头了。

再次强调我们终端贷款利率上行的核心逻辑:实体经济修复,监管对信贷的指导逐步退出,贷款价格在供需矛盾驱动下步入上升通道。

4季度贷款加权平均利率受季节性影响仍有一定下行压力,但并不改变我们对终端贷款利率进入上行通道的判断。

历史上来看4季度贷款平均利率下行有季节性因素(2009-2020年Q4有8次利率下行),一般而言,银行4季度新增贷款较少,主要是做贷款结构调整,中长期贷款在当季投放中所占比重较大。由于大量对公中长期贷款为信用较好的国企、城投以及基建项目贷款,导致平均利率受到较大影响。如果全年中长期贷款增速与10月末接近,Q4中长期贷款投放仍将保持在较高水平,压低贷款加权平均利率。

在利率拐点处,银行也有意主动缩短资产久期。

前期受监管压制票据套利,票据贴现6月起逐月收缩;11月开始银行贴现预计恢复正增长,因此今年四季度加权平均利率会继续下行,而这意味着明年Q1开始加权贷款利率开始快速上行。

市场上有观点认为近期央行投放加大,终端利率或不上行。

但我们认为,央行是解决近期利率成本快速上行的问题;

是稳货币的表现。

2018年收信用财政的时候,货币也是相对松的,而加权平均贷款利率

还上了三个季度。

明年1季度贷款平均利率上行幅度可能在23BP左右。

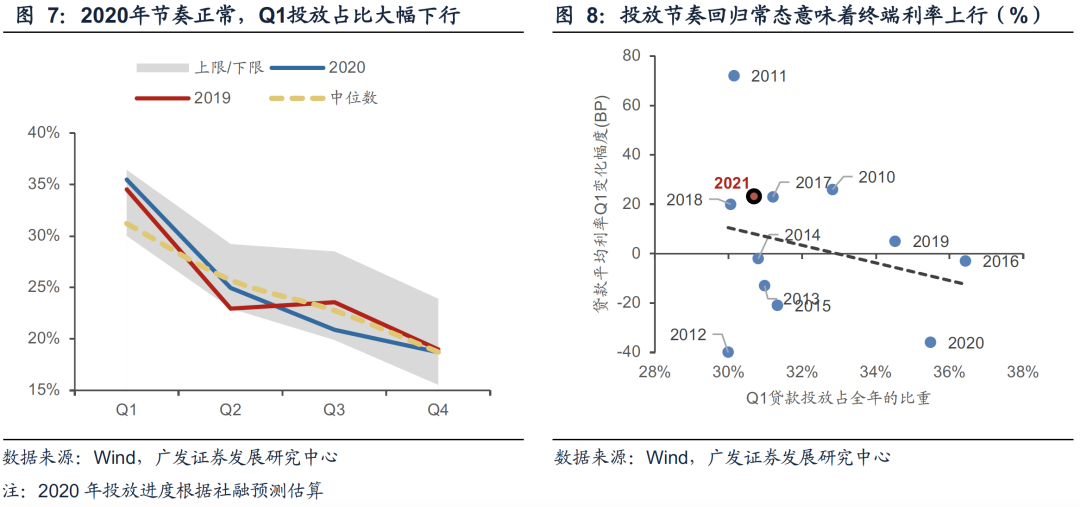

1季度是银行贷款投放量最大的季度,体现了银行对全年贷款利率走势的判断,如果预期利率上行,1季度投放会适当缩减;因此,1季度是供需矛盾最集中体现的时期;上一轮加权平均利率上行,单季度上行最大的是2017年1季度(环比上行23个BP)。从2010年以来数据来看,信贷投放回归常态意味着1季度投放量大约为全年31%,平均贷款利率上行的中枢为9BP;考虑经济边际修复,明年1季度信贷需求较今年4季度边际提升,1季度终端贷款利率上行幅度可能达到23BP,与实体流动性水平较紧的2017相当。

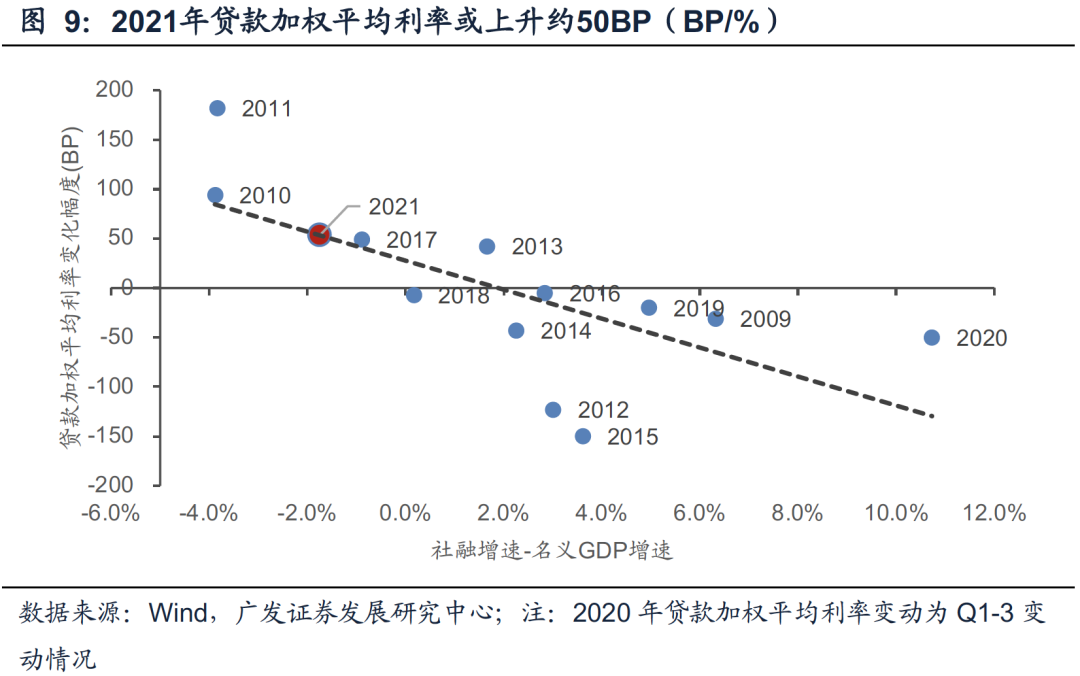

我们预计2021年贷款加权平均利率或上升50BP左右。

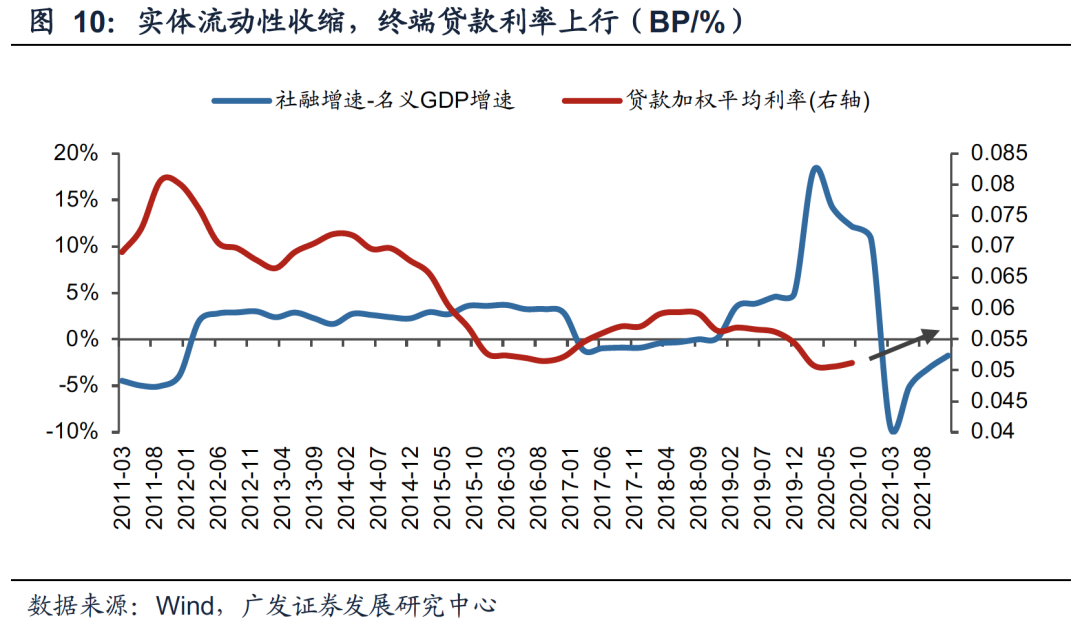

我们认为在短周期维度来看实体流动性的宽裕程度决定了终端贷款利率变化的幅度和方向。2021年实体流动性较紧,其程度与2017年接近:需求端来看,上半年经济复苏延续,信贷需求在同比低基数下表现强劲,预计全年名义GDP增速12.6%;供给端来看,货币、财政政策退出,社融增速拐头向下,年底存量同比约10.9%。

我们对实体流动性与终端贷款利率变动情况建立回归模型(如图9),其中实体流动性水平采用社融存量同比增速减去名义GDP同比增速表征(社融同比代表流动性供给,名义GDP表征实体流动性需求);同时,终端贷款利率变动情况使用金融机构加权平均贷款利率当年4季度与上一年4季度的差。回归模型表明实体流动性与贷款利率变动幅度呈负线性相关(R2=0.45)。基于我们对明年名义GDP和社融增速估算,实体流动性(社融增速-名义GDP增速)为-1.7%,对应贷款加权平均利率上行约50BP。

银行基本面上看,息差到明年二季才会拐头向上,时点判断主要是因为是重定价的滞后效应。中小银行受制于资源禀赋,低价存款竞争力较弱,因此成本端压力会比较大;而国有大行存款基础坚实,利率上行环境中可以预期息差企稳回升。

二、市场表现

上周沪深

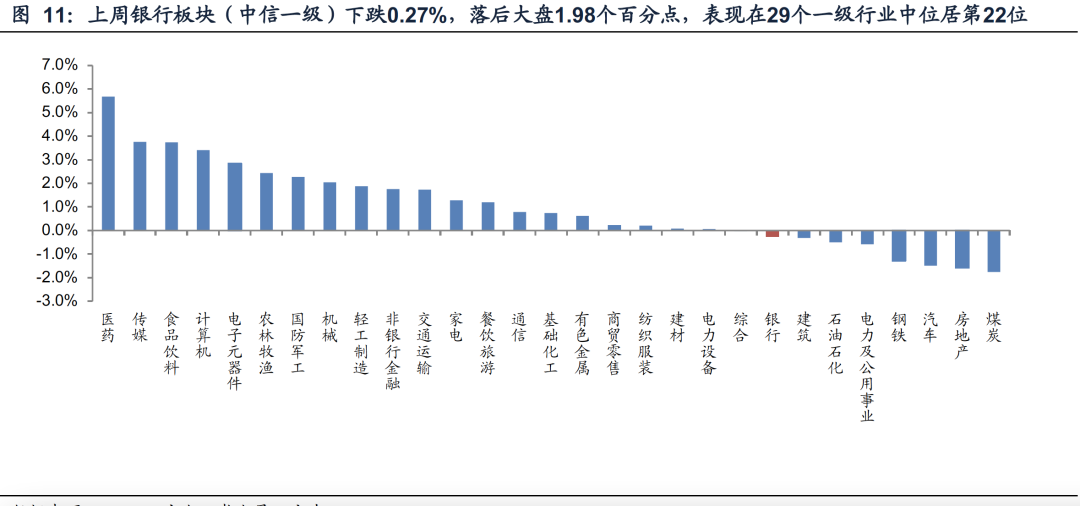

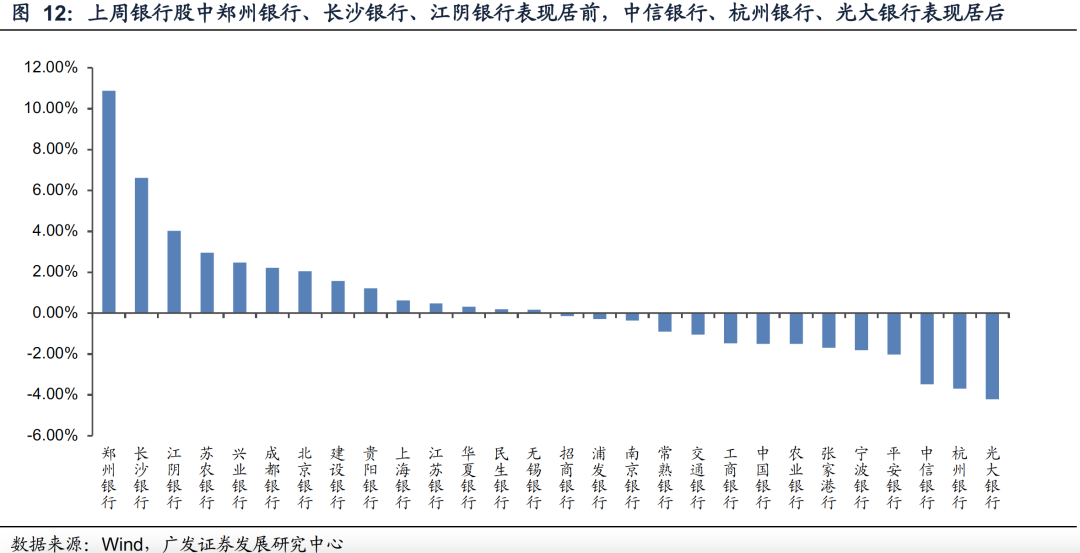

300指数(000300.SH)上涨1.71%,银行板块(中信一级行业指数,代码:CI005021.WI)下跌0.27%,板块落后大盘1.98个百分点,在29个一级行业中居第22位。个股方面郑州银行(10.88%)、长沙银行(6.62%)、江阴银行(4.02%)表现居前,中信银行(-3.48%)、杭州银行(-3.69%)、光大银行(-4.22%)表现居后。

三、利率与流动性

(一)公开市场操作

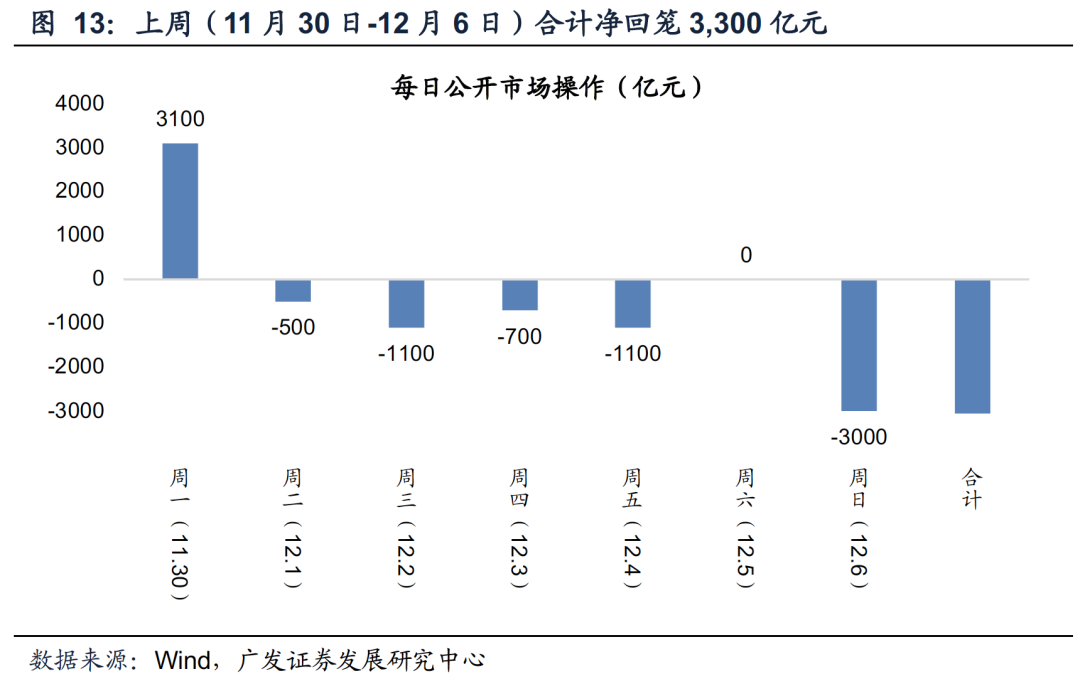

公开市场方面,上周(11月30日-12月6日)合计净回笼3,300亿元(含国库现金)。

(二)市场利率

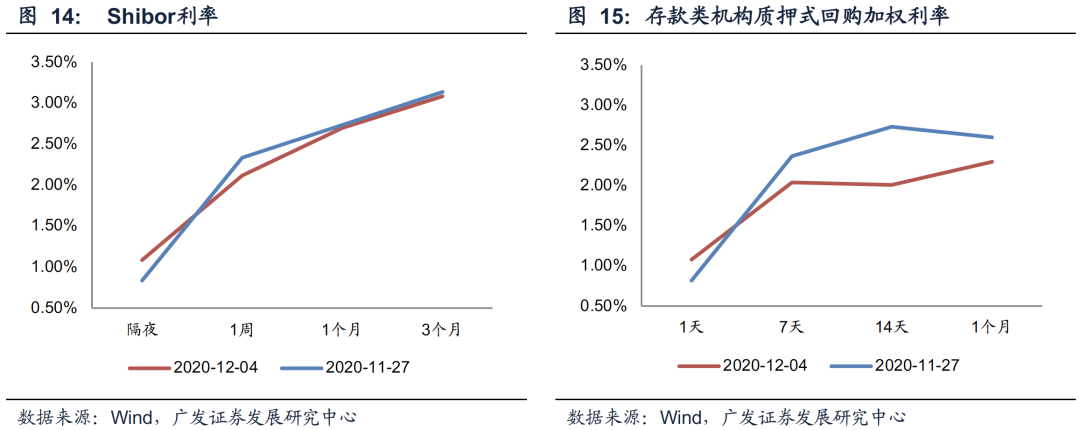

上周隔夜、1周、1月和3月Shibor利率分别波动25.0、-22.0、-3.8和-5.3 bps至1.09%、2.12%、2.70%和3.08%。存款类机构1天、7天、14天和1月质押式回购利率分别波动26.1、-33.0、-72.7和-30.3 bps至1.08%、2.04%、2.01%和2.30%。

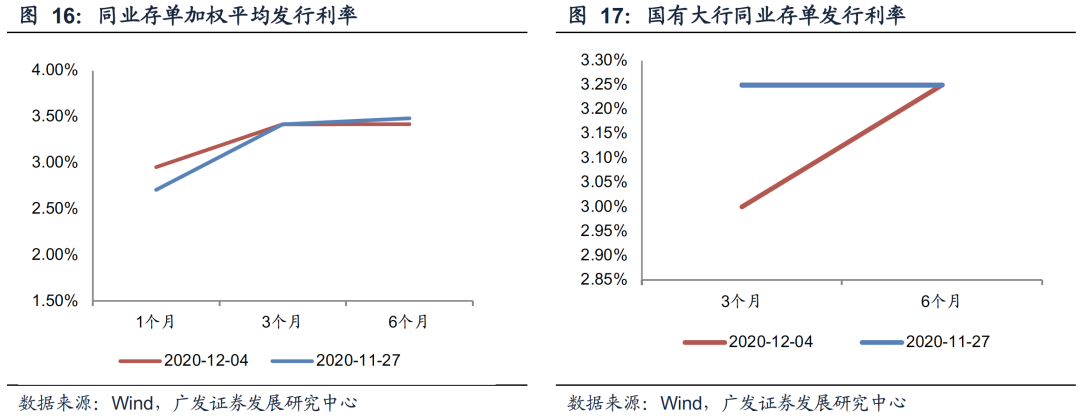

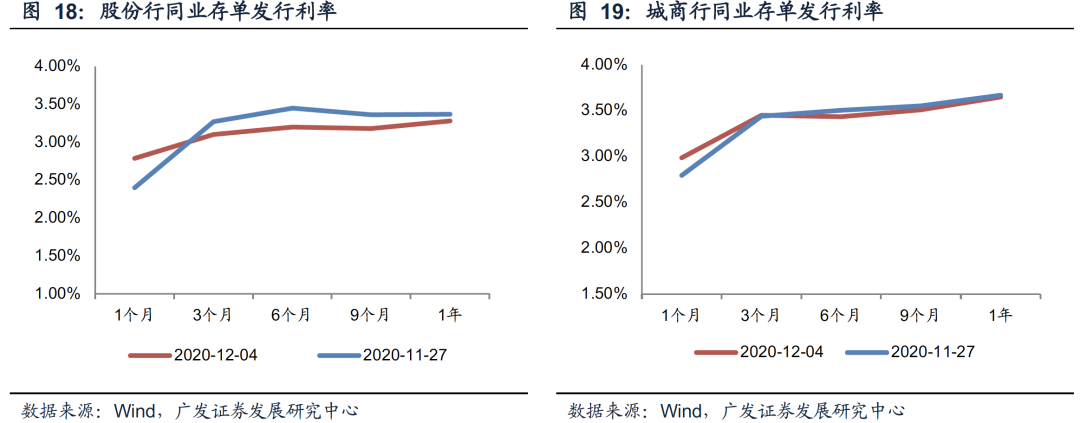

上周1月、3月和6月同业存单加权平均发行利率分别波动24.7、0.2和-6.4 bps至2.95%、3.42%和3.42%。其中:国有大行3月和6月同业存单发行利率分别波动-25.0和0.0 bps至3.00%和3.25%;股份行1月、3月、6月、9月和1年同业存单发行利率分别波动38.8、-17.0、-25.0、-18.0和-9.1 bps至2.79%、3.10%、3.20%、3.18%和3.28%;城商行1月、3月、6月、9月和1年同业存单发行利率分别波动19.2、1.1、-6.9、-4.4和-1.9 bps至2.99%、3.45%、3.44%、3.51%和3.65%。

上周1年、5年和10年期中债国债到期收益率分别波动-4.0、-3.7和-3.5bps至2.87%、3.12%和3.27%。

四、银行板块估值

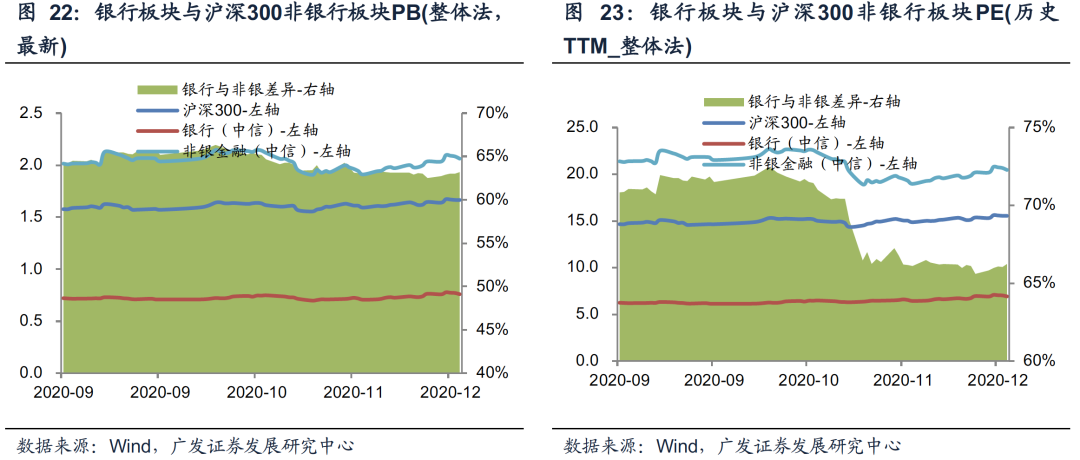

上周沪深300指数(000300.SH)上涨1.71%,银行板块(中信一级行业指数,代码:CI005021.WI)下跌0.27%,落后大盘1.98个百分点。银行板块当前PB(整体法,最新)为0.76倍,PE(历史TTM_整体法)为6.91倍,银行板块落后于沪深300及沪深300非银板块的PB估值差异约为54.38%和63.17%,PE估值分别落后约55.52%和66.21%。

五、风险提示

(一)疫情持续时间超预期

(二)国际金融风险超预期

分析师

倪军:SAC 执证号:S0260518020004

屈俊:SAC 执证号:S0260515030005,SFC CE No. BLZ443

王先爽:SAC 执证号:S0260520040002

万思华:SAC 执证号:S0260519080006