近年,在大健康产业投资领域,上市公司以产业基金的形式发现投资优质项目的形式越来越多。以此为抓手,上市公司可以降低直接收并购对二级市场造成的影响,新技术、新业务的引进对促进上市公司业务拓展、战略转型等意义明显。多家合作、杠杆收购等方式也降低了上市公司资金方面的压力,加上PE、专业资管机构等的涌入,一时上市公司设立产业基金呈爆发态势。

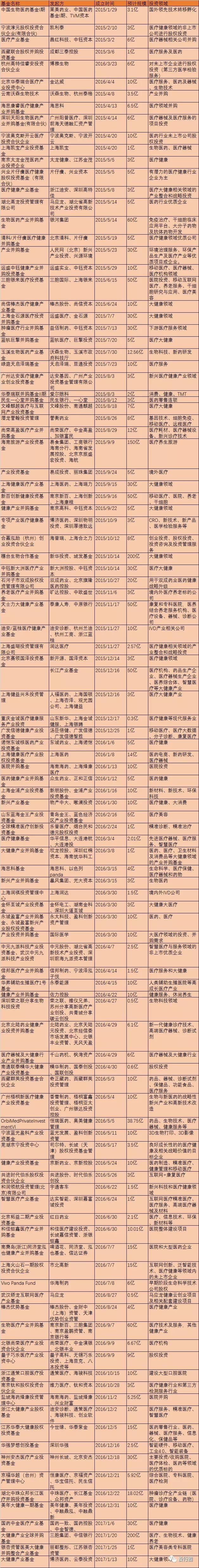

我们梳理了2015年以来108支、预计总规模达1682亿的上市公司发起成立的大健康产业基金,试图从产业投资、并购的角度观察医药行业发展脉络。

第一节:数据解读

产业基金成立时间:

2015年一共有49支大健康产业基金宣告成立,2016年这一数据进一步拓展,达到55支,今年刚过两个月,就有4支大健康基金宣告成立。

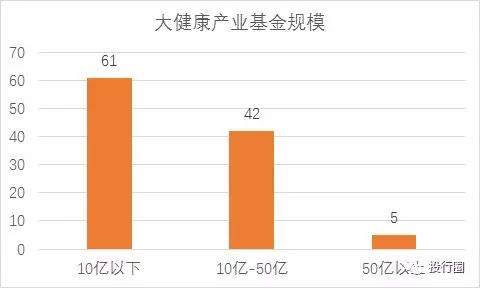

基金规模:

计入统计的108支产业基金当中,有61支在10亿以下,其中预计规模为3亿的有13支,10亿的21支,占这个区间总量的一半左右;10-50亿区间的大健康产业基金有42支,50亿以上的只有5支,包括南京新百、三胞集团、南京盈鹏资管、南京银行等发起设立的生物医疗产业并购基金,以及银河集团发起设立的免疫治疗、干细胞临床应用平台、大分子药物及抗体药物开发相关领域的投资基金,以及今年1月20日,由中信银行、三胞集团发起设立的预期规模为200亿大健康产业全球并购基金。

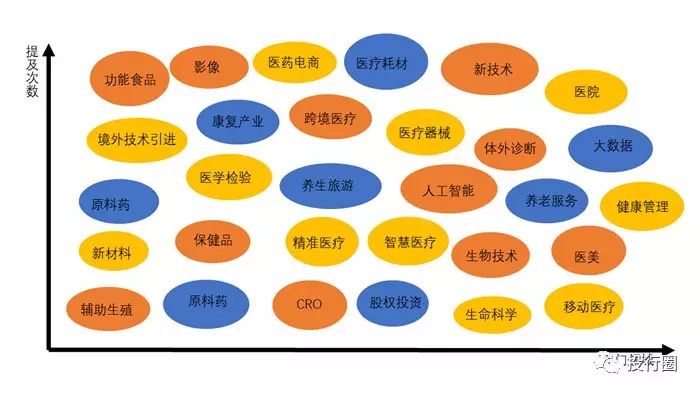

领域:

产业基金锚定的领域从基础层的新材料、新技术到终端的服务都有涉及,按提及次数和热门领域我们制作了相关的坐标图,从图上亦可看出,医院、医疗器械、医疗耗材、医药电商、体外诊断、养老服务等为话题焦点和投资热门领域,而移动医疗、生命科学、生物技术等虽然较为热门,但是真正进场的企业并不多,原因是移动医疗最好的投资周期已过,现在市场格局已经基本形成,而商业模式等尚不成熟,稀释了投资者的热情,生命科学和生物技术方面,投资周期长,而基金的一般存续时间在5-10年,故热度较高但问津的企业也较少。

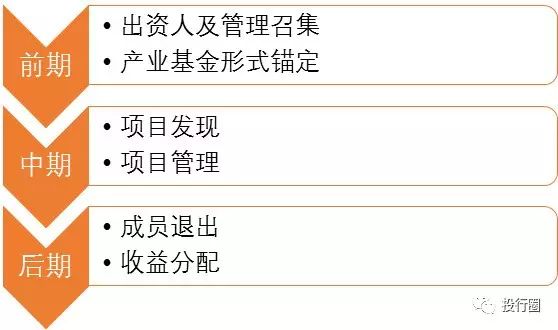

大健康产业基金运作流程:

合作形式:

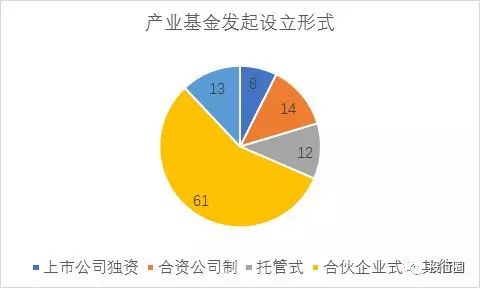

通过对108家上市公司设立和参与的大健康投资基金分析,我们罗列出了4种大健康基金的发起设立模式,分别为上市公司独资式、多家合办式、托管制、合伙企业式,以托管式和合伙企业式为多,几种发起设立的形式又略有交叉,以下我们将逐条分析这几种模式并就有代表性的案例进行解读。

上市公司独资式。指的是上市公司成立基金管理公司并将自有闲置资金注入基金管理池,一般这种基金体量都不大,所投的项目都与发起主体业务直接相关。

合资公司制。即专业资管机构和上市公司及其控股子公司共同出资先设立合资公司,并由该公司再发起基金募集计划,资管机构和上市公司主体都认购一定的份额。

托管式。一般来说,上市公司在资管和投资方面较专业的资管机构略有差异,所以某些上市公司亦选择有外部的资管公司来管理产业基金,资管机构通过赚取基金管理费用作为报酬,同时可以跟投部分项目在适当的时候退出并由上市公司作为背书,最后拿到上市公司股票、定增等作为额外收益。

合伙企业制。该业务模式的特点是多家上市公司和资管公司、银行、政府均作为基金的出资人,并且基金不同出资人之间尚存优先级、中间级、劣后级等差异,一般是上市公司作为劣后级合伙人,承担更高的风险,可以享受更高的收益,在决策上也拥有跟多的话语权。

合伙企业制基金较多,我们选取湖北中珠众邦长江医疗并购投资基金作为样本。中珠医疗于去年12月21日发布公告,称与众邦资产、长江基金签署了设立并购基金的合作协议,拟共同发起总额18亿的产业并购基金,中珠医疗作为劣后级有限合伙人出资2亿,占比11.10%。在该例基金当中,上市公司作为劣后级合伙人在推出时不占有优先权,但所投项目与中珠医疗战略转型方向一致,契合企业长期发展路径。

综合以上几种合作方式,可以清楚看到资管公司、上市公司发起设立大健康产业基金的优缺点。对资管公司来说,依托上市公司平台,能够实现信任背更容易拿到资金;对上市公司来说,资管公司能够提供专业的资管计划、在项目判定上具有成熟经验,并且所投项目与上市公司目标一致,如并购或纳入成功,可以更好地提升上市公司的竞争力。

第二节:市场环境及趋势展望

以上都是上市公司和资管公司在大健康产业领域投资的表象,作为专业的投资人,应该具有透过表象看本质的能力,而产业基金纷纷逐鹿大健康领域的原因在于大健康及医疗相关产业发展前景、政策优惠、以及上市公司丰厚的资金储备需要寻找出路。

国务院去年10月印发《“健康中国2030”规划纲要》(下称《规划》),对大健康产业发展给出了系统性的指引和阶段性目标。

《规划》总体目标指出,到2020年,我国应该建立覆盖城乡居民的中国特色基本医疗卫生制度,健康素养水平持续提高,健康服务体系完善高效,人人享有基本医疗卫生服务和基本体育健身服务,基本形成内涵丰富、结构合理的健康产业体系,主要健康指标居于中高收入国家前列。

到2030年,促进全民健康的制度体系更加完善,健康领域发展更加协调,健康生活方式得到普及,健康服务质量和健康保障水平不断提高,健康产业繁荣发展,基本实现健康公平,主要健康指标进入高收入国家行列。到2050年,建成与社会主义现代化国家相适应的健康国家。

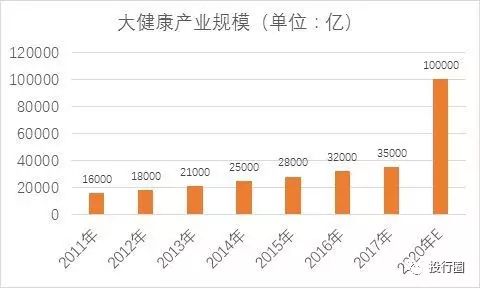

传导到产业层面,建立起体系完整、结构优化的健康产业体系,形成一批具有较强创新能力和国际竞争力的大型企业,成为国民经济支柱性产业成为了主要目标。更鼓舞业界信心的是,《规划》对产业规模亦做出了规划,预计到2020年,健康产业总规模超过8万亿,到2030年,健康产业规模总规模超过16万亿。

数据来源:动脉网搜集整理

数据来源:动脉网搜集整理

医药市场环境:

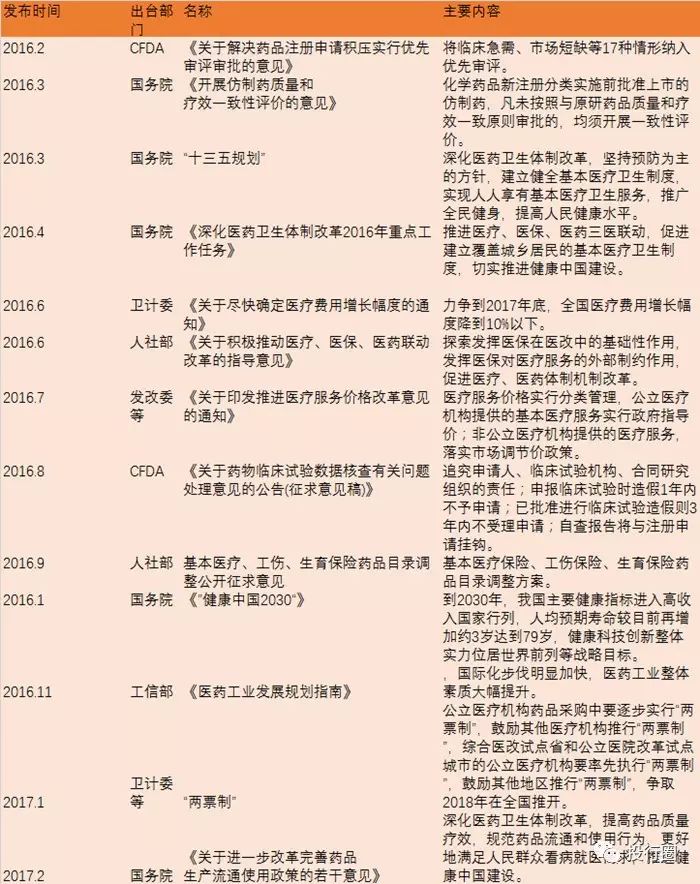

大健康产业当中,又以医药相关产业最具成长性。医药行业指的是从事化学药、中药、生物制品(基因、细胞)研发及医疗器械和医疗服务等的一个大类,在社会经济当中,占据了重要的位置,且事关人民健康和社会发展,在政策和经济规划当中屡次被提及,如“十三五规划”、《健康中国2030》、《医药工业发展规划指南》等。

从市场表现来看,医药工业总体发展趋势平稳,长期保持较高增长率。国家统计局数据显示,2016年医药制造行业增加值增长率为10.8%,高于国民经济6.7%的增速。

从整体国民经济来说,医药行业是国民经济的重要组成部分,贯穿全生命周期流程,且具有弱周期性的特征,受经济波动影响较下。当前市场环境下,医药行业持续发展有三大驱动因素,包括居民收入水平提高;医保、商保给付制度不断完善;人口结构调整,老龄化及新生儿需求明显,在此驱动之下,医药保持了较高的增长率。

据CFDA南方医药经济研究所的数据,医药工业产值于2010年突破万亿,2014年已上涨至25798亿,年均复合增长率达21.19%。

数据来源:CFDA南方经济研究所

医药相关政策:

如果说大健康规划和医疗相关政策为上市公司发起设立产业基金提供了良好的导向的话,那么金融政策就解决了“钱从哪里来”的问题。

如2016年新修订《上市公司重大资产重组管理办法》提到,“鼓励依法设立的并购基金、股权投资基金、创业投资基金、产业投资基金等投资机构参与上市公司并购重组。”无疑给上市公司发起设立或参与产业基金提供了一剂“强心剂”。

这是资本最好的时代,也是创业最好的时代。上市公司、资管公司手握重量资本寻找优质的投资项目,创业公司以改变行业、改变世界的决心砥砺前行,产业基金只是他们无数种交汇方式的一种。好的项目能够找到资本,好的资本能够找到项目,正是这种正向的循环在推动社会不断进步。

附:108支大健康产业基金数据