▌

一、外储与贸易数据打架:人民币应该听谁的?

2017年开年央行就用三根阴线狠狠教训了空头,当然,资本的嗜血性也意味着疯狂的反扑。所以,整个1月份,离岸人民币的波动性非常大。

不过从2月下旬开始,人民币变得非常的平静,这是自去年10月以来第一次的平静。

下意识的我们会认为是央行在离岸市场上进行了大量的干预,把离岸人民币汇率一直压得比在岸低,所以2月份的外储数据不出意外是大大的难看。

但意外就出现了。

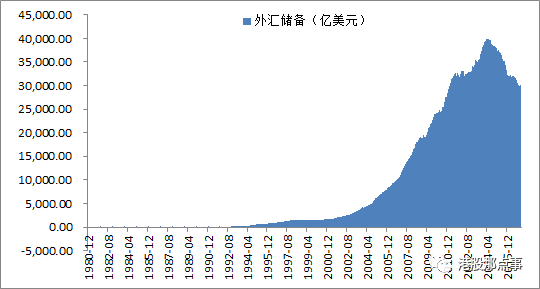

3月7日央行公布了外汇储备数据:中国2月外汇储备余额30051.2亿美元,高于预期进一步走低的值29690亿美元,并且较1月回升了69.16亿美元,中国外汇储备重返3万亿这个心理关口之上。

这就是说,央行真的没有干预外汇,2月人民币的平静真的是市场所为。

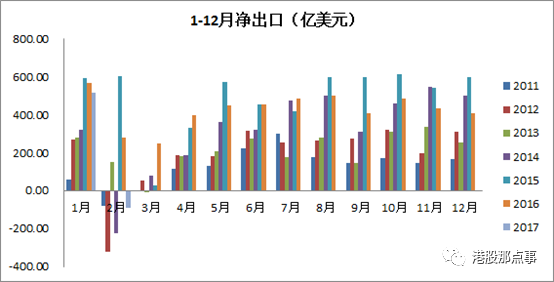

3月8日中国公布了进出口数据,要是没出意外,一如既往地保持顺差就好了,这样我们可能可以得出人民币贬值压力已经释放完成的结论。

但偏偏意外也出现了,海关总署公布数据显示2月贸易账以美元计出现91.5亿美元逆差,预期是270亿美元顺差。

我们知道,一直以来,贸易顺差是中国外汇储备积累的重要来源。现在一个为正一个为负,我们得相信哪个作为人民币未来的判断呢?

外汇储备的玩家简单来说其实有三个,央行、金融部门、贸易部门。假如我们真相信央行没有干预,贸易部门为负,就意味着金融部门要是正的,这就是在说资本已经反转,从资本流出变成了资本流入。

在美国加息的预期下,似乎很难理解这个时候出现资本流入,如果不是资本主动流入,当然也可以是我们去请过来,比如发个美元债。问题是,以这种负债形式维持的资本流入能持续多长时间?

当然,也有人指出,2月贸易逆差同样是个暂时现象,是受中国的春节因素影响。诚然,我们拉开过去的数据看,是可以发现前三个月的贸易数据一定程度上可能受春节因素影响。当春节因素消退后,贸易重新转为顺差,积累外汇储备。

持这个观点的人,我觉得忽视了一个重要的现象,那就是我国贸易顺差有多少意愿去贡献外汇储备。

▌二、代客结售汇顺差与贸易顺差背离:谁在抛弃人民币?

要解释这句话的意思,先要说个名词,叫

强制结汇制度

。什么意思呢?就是政府强制把企业个人赚取的外汇(也是美元)结算成人民币。这个制度从1994年开始实施,直到2012年才停止。

正是在这个制度的推动下,我国的外汇储备才有了充足的保证,并不断地创出新高,1万亿,2万亿、3万亿美元。

按道理来讲,从2012年起,企业与个人可以把外汇留在自己手上了,那为什么外汇储备还会一直在涨呢?我们知道我国的外汇储备是2014年6月才到的顶峰39932亿美元的。

其实这个问题很容易解决,当预期人民币升值时,无论是企业还是个人,谁愿意持有美元呢?要知道,过去美国的基准利率几乎是0。

但情况到了2014年就不同了,因为2014年起美联储有加息的意思,而到2015年就几乎明朗化了,因为2015年8月11日,人民币突然贬值2个百分点以上。

所以,从2014年起,企业与个人就有了动机自己持有美元,而不是交给央行作官方的外汇储备。

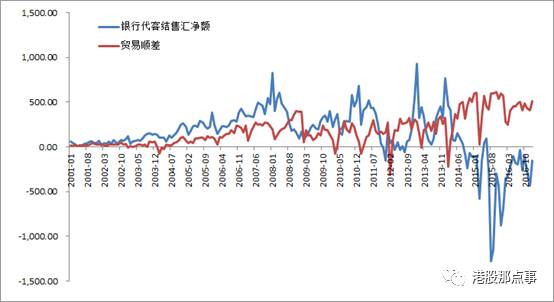

企业与个人结汇售汇都是通过银行进行的,所以这点我们可能通过银行代客结汇(把美元结算成人民币)和售汇(把人民币换成美元)数据得出。

我们来比较一下银行代客结售汇顺差与贸易顺差的关系(数据截至2017年1月),可以看到在2014年之前,两个数据呈明显的正相关关系,并且银行代客结售汇顺差一直高于贸易顺差(除个别月份),这个差距可以归因于资本的流动,比如外商直接投资,或者其他投资/投机资本的涌入。

但从2014年起即使在贸易顺差之下,银行代客结售汇却由顺差变成了逆差,2015年8月、9月这个数字更是到达了-1279.96亿美元与-1145.59亿美元。

当然,这个数字不单纯是由进出口贸易导致的,还有资本流动造成的。但是你想一下,从理性的角度出发,如果预期人民币要贬值了,一个进口或者出口企业,覆盖完它的日常开支外,此时它更有意愿持有美元呢,还是人民币呢?

人民币汇率由于受到央行的干预而难以真实反映市场对人民币的需求,但企业与个人结汇与售汇的行为却能一定程度上真实反映。

银行代客结汇售汇由顺差变成逆差即意味着对人民币需求的减少。

所以,无论2月份贸易逆差是暂时的还是其他,都无法改变当下企业与个人更愿意持有美元的事实。当然,如果是继续顺差肯定还是是好事的,因为它多多少少还是会贡献部分外汇储备的。

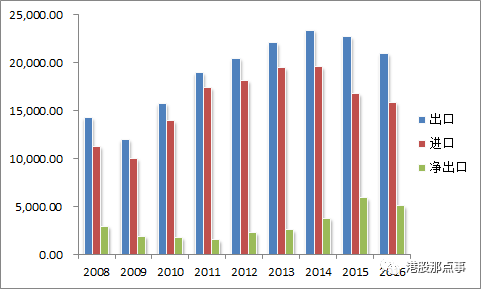

但是,真实情况是,从2014年起,我国的出口就是下滑,进口也是下滑的,贸易顺差2015年达到顶峰,2016年下滑。

在人民币贬值的预期下,企业与个人更有意愿持有美元,减少对人民币的需求,并不需要怎么担心,因为需求总是会达到一个平衡的。但是人民币还有一股做空力量的存在,这不是来自国际上的金融大鳄,而是来自我们暴涨的房地产。

▌三、房价暴涨:是锁住资本还是做空人民币?

我们知道从2015年以来,我国的一二线城市轮番上涨,幅度许多都是在50%以上的。当时看到一个帖子,分析说房价上涨是政府主导的,为的就是锁住资本,不让它们出去。

其实仔细想想,就知道这个逻辑是不通的。当我用储蓄30万首付贷款70万买了个100万的房子,卖房子的人手上是多了100万的储蓄,当然你可以说这个人还有换大房子的需求啊。是的,不断贷款下去,最终会有个人卖掉了1000万的房子,他不需要置换更大的房子。

你说他拿着储蓄去做什么呢?楼市他不会去了,中国股市?还是海外资产?

我有30万储蓄,假设我只用10%换成美元,我只抛了3万人民币,如果我买房子,最终卖房子的人得到1000万,也用10%换成美元的话,就相当于抛了100万人民币。

这是什么?这是做空呀,借人民币卖掉人民币,这不是做空是什么呢,只不过借了房子交易作掩护。

所以,在资本外流的环境下,推高房价不是锁住资本,而是做空人民币。

我们来看个数据,居民中长期贷款(这个贷款以个人购房贷款为主),可以看到,从2015年中期起,这个贷款占总新增贷款的比例不断提高。

这些贷款都将化成个人或者企业(房企)的储蓄,并且会集中到净资产比较高的人手上。

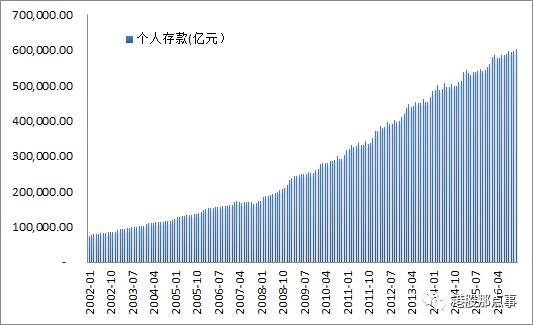

来看下居民贷款,很多人可能想当然的认为,2015年2016年这么多买房的人,得耗尽多少代人的储蓄啊,所以这个数据应该是下滑的。真实情况是,这个数据是上升的,无它,银行贷款通过房子交易转变成了个人存款。2015年12月,个人存款为55万亿元,2016年12月,个人存款为60万亿元。

不再需要置换大房子的人拿到了这笔存款,他们是最有海外配置资产的需求者,你说他们是不是会去抛人民币呢?而他们之所以手上有这么多的子弹,是因为银行贷给他们的,你说这是不是借人民币做空呢?

▌四、美国加息与外汇储备结构:减持美国国债究竟为啥?

从目前的信息来看,几乎没有什么力量阻挡美联储3月份加息,这也基本确立了美国正式进入了加息通道中。从资本追求利润的角度来看,美国加息,将缩小美国与中国的利差,并且可能完全逆转过来。

打个比方,美国现在的基准利率是0.75%,如果今年加三次,可以加到1.5%,那预计美国国债的利率可以推到3%以上,其他资产的利率同样会相应上涨。对投资者来说,以前换美国出去可能面临一个困境是买什么,而现在利率抬高,就有去处了。所以说,如果美国利率持续走高,对全球,包括中国,是具有一定的抽走资本的作用。

不过,对中国而言,美联储加息的影响还不止抽走资本这么简单,它还将影响中国外汇储备资产的价值。我们知道,过去贸易顺差我们积累了很多的美元储备,可是这些美元你也总不能就这样干放着,而这么大的体量,哪个资产能承受得了呢?答案是美国债券。

所以央行用贸易顺差换来的美元买了大量的美债,持有规模一度超过了日本。

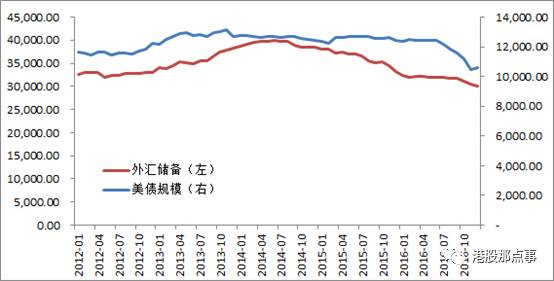

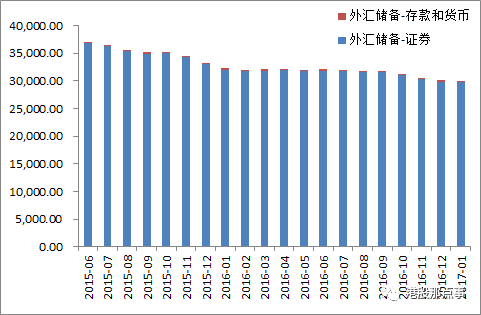

从2014年起,央行开始减持部分美债。其实除了部分可能被政府投在其他用途上,大部分是应付资本外流的。为什么这么说?我们来看下

外汇储备的资产结构。可以看到,绝大部分是证券资产,只有少部分存款和美元现金。

这会出现什么情况。当资本要外流的时候,你肯定要向银行换美元对不对,而银行美元不够,是不是只能向央行换。央行账上的现金就那么点,应付流动性,你说它要不要抛售美国国债呢?

2015年12月底美国国债为12461亿,外汇储备为33304亿,2016年12月底,美国国债为10584亿,外汇储备为30105亿。

我们知道债券价格是与利率挂钩的,利率走高,债券价格走低。如果美国持续加息,这不仅会影响美国的国债收益率,同样会影响其他国家的债券收益率。那么无论我们手上持有的是美国国债,还是德国、英国或者日本,其价值都会下滑。

2月份为什么外汇储备上升,一个重要的原因是这个月市场还在犹疑美联储要不要加息,美国国债收益率呈震荡走势,并且2月份是往下走的,这推高了外汇储备中美国国债的价格。我们看到,这个收益率3月份又有抬头之势。

美国一旦确定加息通道后,央行一方面要面临外汇储备资产价值下滑的风险,另一方面要应付资本外流的加剧而不得不抛售其他国家的债券(

这种抛售还是在债券价格下跌时为应付流动性而被迫做出的

),两边夹击下,2月份外汇储备的短暂上升只是一场美梦。

▌五、政府能否有能力阻止资本外流?

那政府就没有办法了吗?中国政府是最灵活的政府,管理能力在世界各国政府里绝对是数一数二的。

外汇储备资产价值的下滑是受外面因素影响,中国政府干预不了,那我们至少可以管住不让资本外流吧。

其实我们从去年到今年也可以看到,政府在资本管制上面已经严了许多。比如2016年12月31日最后一天,外管局出台了严厉的外汇管理政策。

但是,有效吗?

我觉得,只要我们还需要外资,我们就不可能管死这条路。顶多是让个人不方便,让企业更谨慎了点,但改变不了大方向的。

我们来看下从香港的进口数据。我们可以看到,在中国进口这三年下滑的趋势下,从15年年四季度到16年二季度,香港的进口去上涨的非常厉害,占中国总进口的比例也突然上升的许多。

反常必有妖,

这无非就是企业能过虚增进口把资本转移出去了而已。

而资本管制从另一个角度讲,

是把人民币的国际化进程延后,这对一个经济大国而言是一个相当大的成本。

外汇储备的主要来源是贸易顺差的积累,这是由我们输出了国内资源交换回来的,它只有换回了国外资源才有价值。从这个角度讲,外汇储备放在那里是对中国民众辛苦换回来的“血汗钱”的浪费。

但是,如果外汇过少的话,中国应对国际金融风险的能力将会大大降低,这也是现在政府对外汇储备数据敏感的原因。

中国需要外汇储备来抵抗国际金融风险,原因是人民币不是国际流通货币,当然,再往深点走,是由于现行的国际货币体系形成的。

挑战现有国际货币体系并不现实,无论它有多少问题,它仍然是次优的。所以,

要让外汇储备不那么浪费,只有两条路走,一条是中国资本走出去,到外面赚取外汇形成外汇储备,另一条是人民币国际化。这两条路与资本管制都相冲突。

▌结语:潮水退去我们能做什么?

2月份还公布了一个意外的数据,CPI意外同比仅增长0.8%,创下2015年1月以来的最低值,而PPI却创了新高,同比增长7.8%。这个数据是让人松了一口气,通胀不会到来,还是更让人担忧呢?

上游涨价,而下游不涨价,原因只有两个。一个是跟企业的库存周期有关,原材料的价格上涨传导到最终商品需要一段时间。另一个原因更让人担心,是企业无法提价把原材料的成本转嫁出去,这只能是供给过剩而需求不旺造成的。

再联想不断下滑的出口数据以及流失的外汇储备,你觉得政府的真实意愿是人民币贬值呢,还是升值呢?

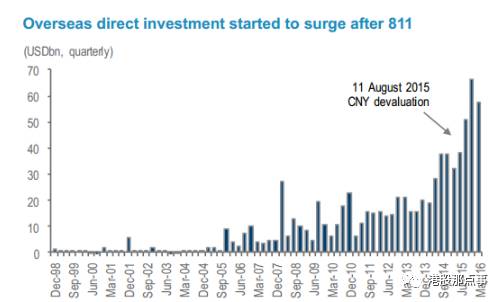

再给个数据,这是来自大和资本市场公司(DAIWA)(最新的数据就没有)。中国的海外直接投资(ODI)数据一直在持续增长。2015年三季度到2016年一季度的两个季度内的平均ODI高达580亿美元,相比之前2年内平均每季度290亿美元翻了一倍。

所以,潮水退去,你说你该做点什么?

利益声明:

本文内容和意见仅代表作者个人观点,作者未持有该公司股票,作者提供的信息和分析仅供投资者参考,据此入市,风险自担!

·END·