近两日业界一传再传的再融资新规,今天妥妥地落地了。

最牵动人心的再融资规模、频率、募资在财务类投资投向这些焦点问题,都将在今天的新政中找到答案。

证监会新闻发言人邓舸17日表示,证监会对《上市公司非公开发行股票实施细则》的部分条文进行了修改,发布了《发行监管问答——关于引导规范上市公司融资行为的监管要求》,规范上市公司再融资。

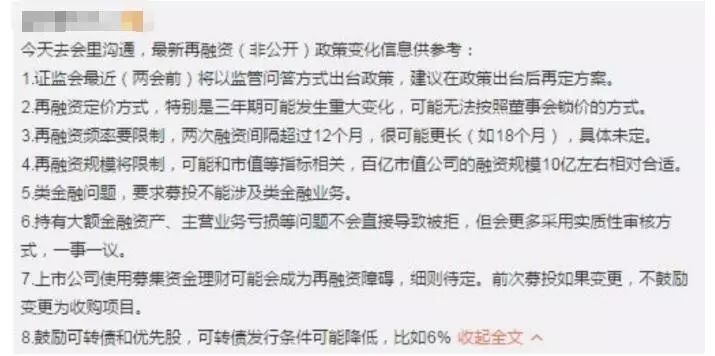

很多朋友可能对昨天网上疯传的这样一则微博内容印象深刻:

今天靴子落地,让我们看看新政着眼了哪些变化?我们将从重点内容和敏感问题两方面对新政进行全面解读分析。

一是规模。

上市公司申请非公开发行股票的,拟发行的股票数量不得超过本次发行前总股份的20%。

二是频率。

上市公司申请增发、配股、非公开发行股票的,本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月。前次募集资金包括首发、增发、配股、非公开发行股票。但对于发行可转债、优先股和创业板小额快速融资的,不受此期限限制。

三是募资投向理财产品的规则。

上市公司申请再融资时,除金融类企业外,原则上最近一期末不得存在持有金融较大、期限较长的交易性金融资产和可供出售的金融资产、借予他人款项、委托理财等财务性投资的情形。

对于新政,业界最关注的问题还包括时间上的新老划断。

今日的发布会上,邓舸介绍,为了实现平稳过渡,在适用时效上,《实施细则》和《监管问答》自发布或修订之日起实施,新受理的再融资申请即予执行,已经受理的不受影响。

邓舸指出,需要特别说明的是,本次再融资监管政策的调整属于制度完善,不针对具体企业,所有上市公司统一适用。

据了解,现行上市公司再融资制度字2006年实施以来,在促进社会资本形成、支持实体经济发展发挥了重要作用。但随着市场情况的不断变化,现行再融资制度也暴露出一些问题,亟需调整,突出表现在三个方面问题:

一是部分上市公司存在融资倾向。

有些公司脱离公司主业发展,频繁融资。有些公司偏项目、炒概念,跨界进入新行业,融资规模远超过实际需要量。有些公司募集资金大量闲置,频繁变更用途,或者脱实向虚,变相投向理财产品等财务性投资和类金融业务。

二是非公开发行定价机制选择存在较大套利空间,广为市场诟病。

非公开发行股票品种以市场约束为主,主要面向有风险识别和承担能力的特定投资者,因此发行门槛较低,行政约束相对宽松,但从实际运行情况来看,投资者往往偏重发行价格相比市价的折扣,忽略公司的成长性和内在投资价值。

过分关注价差会造成资金流向以短期逐利为目标,不利于资源有效配置和长期资本的形成。限售期满后,套利资金集中减持,对市场形成较大冲击,也不利于保护投资中小投资者合法权益。

三是再融资品种结构失衡,可转债、优先股等股债结合产品和公发品种发展缓慢。

非公开发行由于发行条件宽松,定价试点选择多,发行失败风险小,逐渐成为绝大部分上市公司和保荐机构的首选再融资品种,公开发行规模急剧减少,同时,股债结合的可转债品种发展缓慢。

本次修订《实施细则》和制定《监管问答》,主要着眼于三方面:

一是坚持服务实体经济导向,积极配合供给侧改革,助力产业转型和经济结构调整,充分发挥市场的资源配置功能,引导资金流向实体经济最需要的地方,避免资金脱实向虚。

二是坚持疏堵结合的原则,立足保护投资者尤其是中小投资者的合法权益,堵住监管套利漏洞,防止炒概念和套利性融资行为形成资产泡沫。同时,满足上市公司正当合理的融资需求,优化资本市场融资结构。

三是坚持稳中求进原则,规则调整实行新老划断,已经受理的再融资申请不受影响,给市场预留一定时间消化吸收。

下一步,证监会将按照依法从严全面监管的要求,继续强化再融资的发行监管工作,督促保荐机构梳理再审项目并开展自查,进一步规范募集资金投向,继续加强监管理财产品等资金参与非公开发行认购,强化证监局对募集资金使用的现场检查。

记者了解到,对于上述提到“金额较大、期限较长的交易性金融资产”中金额较大、期限较长的界定,需考虑到具体的上市公司的规模和募集资金及财务性投资的多少来判定,具体会在发行部的审核过程中进行判断。

而“上市公司申请增发、配股、非公开发行股票的,本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月”中18个月的确定,则是根据最近三年上市公司前次融资距本次融资的统计测算,并对前次项目募集资金是否落实到位的效果进行分析后测算出来的。

业内人士指出,在再融资过程中,发行人是第一责任人,保荐机构在上市公司确定再融资方案时就应把好关,根据市场情况变化,对不符合监管要求的方案进行调整。

统计显示,去年全年证监会审核的再融资、优先股和可转债总金额在10000亿左右,其中,再融资涉及7000-8000亿元。

金融较大、期限较长的交易性金融资产的界定

券商中国记者了解到,关于上述提到“金融较大、期限较长的交易性金融资产”中金融较大、期限较长的界定,需结合实际情况,考虑到具体的上市公司的规模和募集资金及财务性投资的多少来判定,具体会在发行审核过程中进行判断,如募集资金很少但财务性投资很大的就限制,没有融资合理性和必要性也会受限,旨在控制过度融资。

原则上不得少于18个月的规定

为避免上市公司频繁融资,新政中包括了“上市公司申请增发、配股、非公开发行股票的,本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月”的规定,如何理解这一问题?

1992年颁布的《公司法》中明确要求“上市公司再融资的,本次发行董事会决议日距离前次募集资金到位日原则上不得少于12个月”,但该规定在2006年《公司法》的修订中被删除,而此次新政重启了时间限制的规定,并根据最近三年上市公司前次融资距本次融资的统计测算、对前次项目募集资金是否落实到位的效果进行分析后测算出18个月这一考量,是给当前市场上部分上市公司频繁融资带上了“紧箍咒”。

业内人士指出,在再融资过程中,发行人是第一责任人,保荐机构在上市公司确定再融资方案时就应把好关,根据市场情况变化,对不符合监管要求的方案进行调整。

如何满足上市公司正当合理融资需求

“此次再融资新规是发挥市场的资源配置功能,引导资金流向实体经济最需要的地方,避免资金脱实向虚的重要举措。”上述业内人士指出,此举不仅疏堵结合促再融资方式多元化,堵住监管套利漏洞,防止炒概念和套利性融资行为形成资产泡沫,还满足上市公司正当合理的融资需求,优化资本市场融资结构。为确保市场平稳运行,实行新老划断,已经受理的再融资申请不受影响,给市场预留一定时间消化吸收。

强化对募集资金使用的现场检查

记者了解到,除了继续强化再融资的发行监管工作,督促保荐机构梳理再审项目并开展自查,进一步规范募集资金投向,继续加强监管理财产品等资金参与非公开发行认购,强化证监局对募集资金使用的现场检查外,证监会将根据现行规则出台一些监管募集资金用途的措施,相应的上市公司并购重组的再融资也将进行微调,目前监管层正就如何完善可转债、如何促进可转债发债进行研究,成熟的时候也将推出相关措施。

粉丝热评▼

@城城AI

非公开发行股票不得超过本次发行前总股本的20%。这句话咋理解,从整段新闻来看是为了堵再融资,防止无节操的圈钱,这属利好。但是上市公司大股东注入资产,重组案例中非公开发行股票收购资产算不算?应该不能算,否则一棍子打死全部壳公司,无论是民企还是国企,这样影响力太大了。如果只是针对融资,那壳公司还有生机。现在重组配套募资已经很少了。

@风中行-FQ

再融资不得超过本次发行前总股本的20%,这个额度太大,5%就够了。

@严斌0309

期指松绑也好,规范再融资也罢,这些都和现在的行情没太大关系。我相信未来的股市会有变化,但会变成什么样,我觉得真不好说。所以,从投资布局的角度,现在还不是大规模参与的好时机。做“事件催化”的反弹则是另一回事了。

@MT03

无视A股再融资对中小企业做大做强的历史功绩,出台这个纯粹因上峰一知半解地厌恶再融资总额大。因本规动作太大并一刀切,上市公司和金融机构必然反弹,我相信证监会还会出台详细的、温和的解释和区别对待。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。