专栏名称: 华泰宏观李超

| 立心、立道、继学、开智 |

目录

相关文章推荐

|

金角财经 · 联想撤退,国资救场,汉口银行上市太难了 · 12 小时前 |

|

金角财经 · 联想撤退,国资救场,汉口银行上市太难了 · 12 小时前 |

|

ETF长赢指数投资 · 【指数的进入箱体振荡】 · 15 小时前 |

|

ETF长赢指数投资 · 【指数的进入箱体振荡】 · 15 小时前 |

|

金融早实习 · 汇添富基金2026校园招聘开启! · 18 小时前 |

|

大道无形我有型 · 回复@持续稳定的输出: ... · 2 天前 |

|

中国金融四十人论坛 · 美国经贸政策每周追踪(03.02-03.07) · 3 天前 |

推荐文章

|

金角财经 · 联想撤退,国资救场,汉口银行上市太难了 12 小时前 |

|

金角财经 · 联想撤退,国资救场,汉口银行上市太难了 12 小时前 |

|

ETF长赢指数投资 · 【指数的进入箱体振荡】 15 小时前 |

|

ETF长赢指数投资 · 【指数的进入箱体振荡】 15 小时前 |

|

金融早实习 · 汇添富基金2026校园招聘开启! 18 小时前 |

|

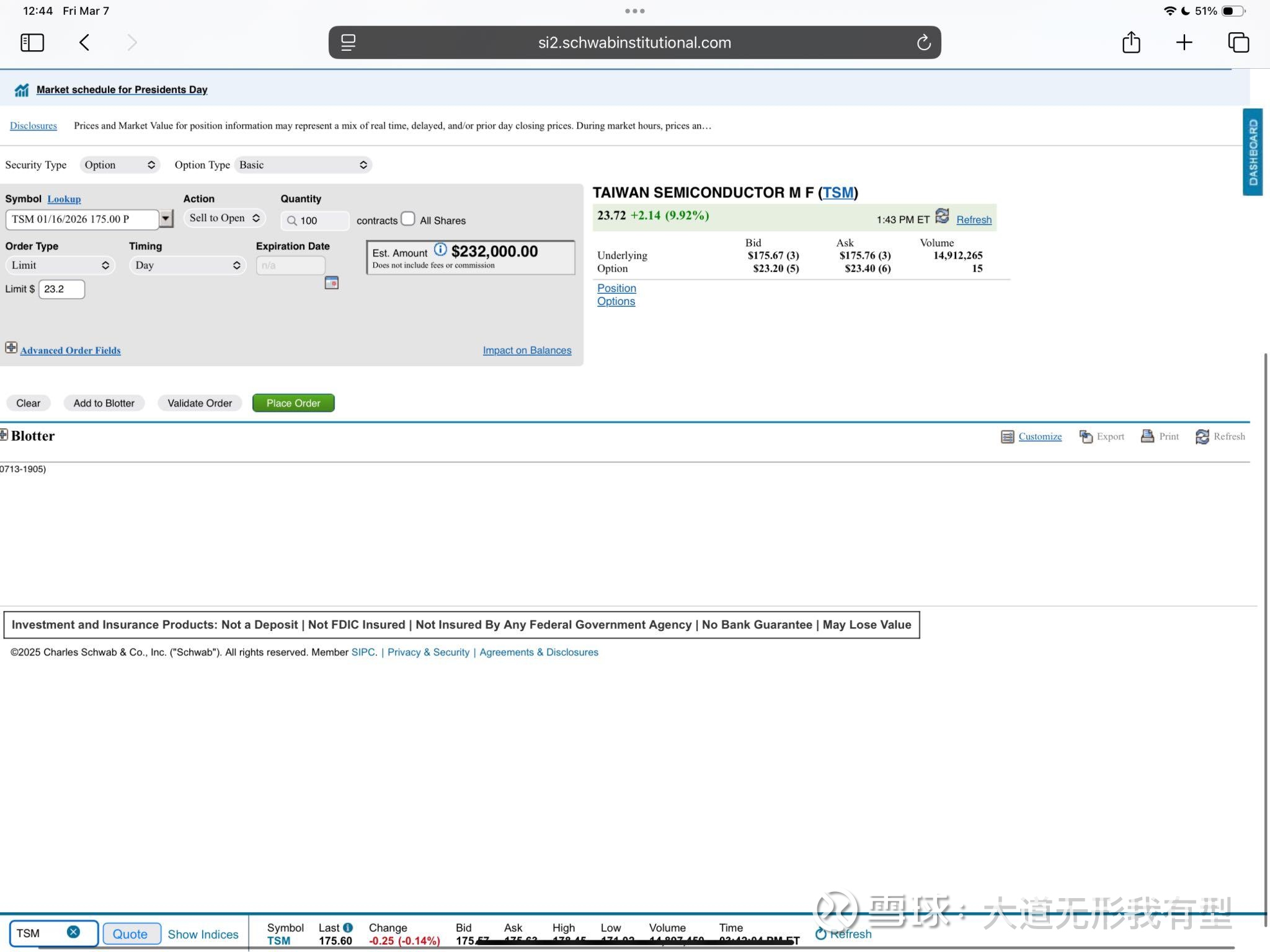

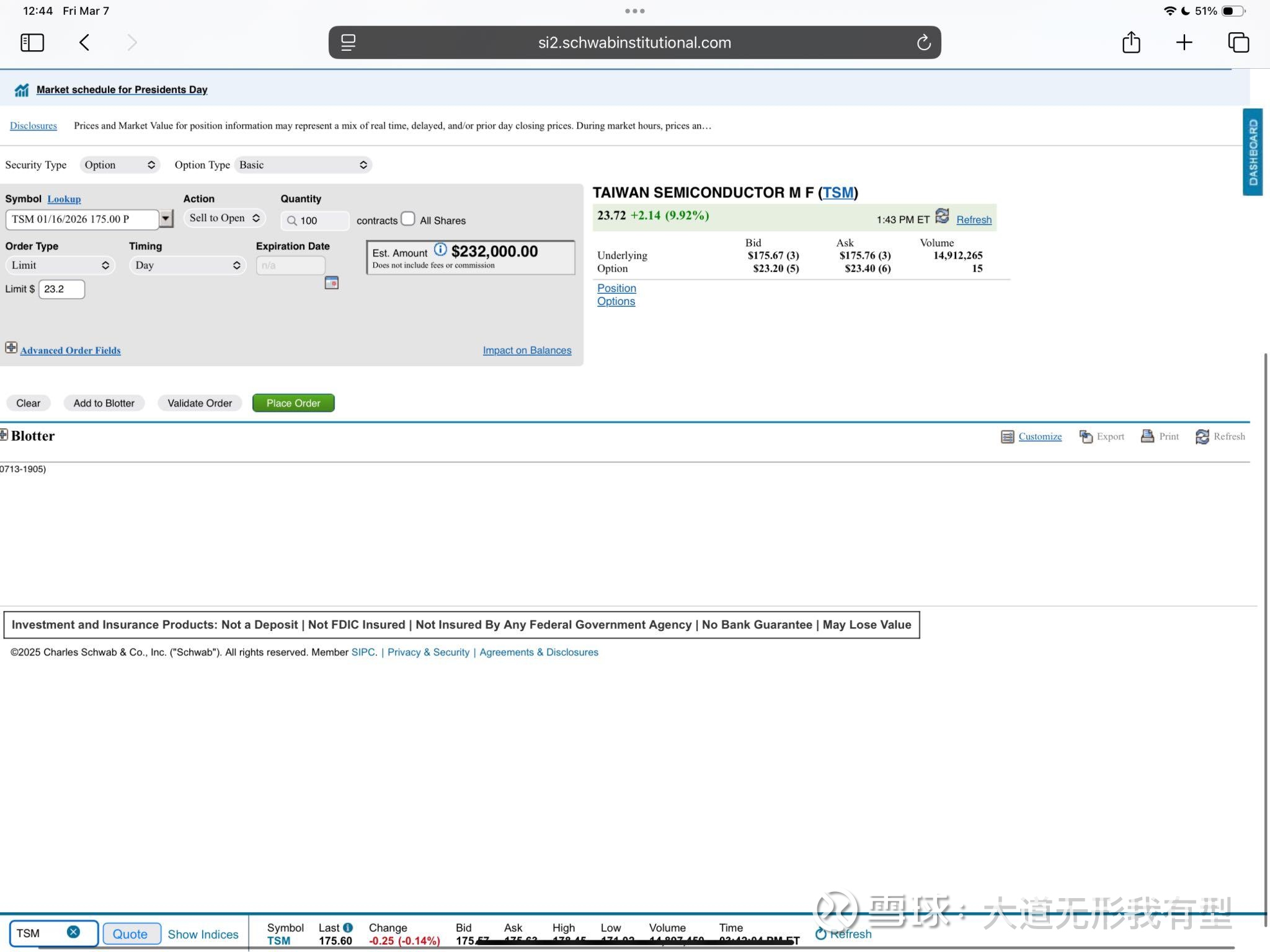

大道无形我有型 · 回复@持续稳定的输出: 腾讯短期的premium其实年化不低,一-20250308100600 2 天前 |

|

中国金融四十人论坛 · 美国经贸政策每周追踪(03.02-03.07) 3 天前 |

|

鲁中晨报 · 淄博一协勤受贿被判4年罚20万元!张店区、淄川区检察部门公布8起案情 8 年前 |

|

caoz的梦呓 · 警惕那些让你ALL IN的人 7 年前 |

|

MBA智库 · 招聘离职、劳动纠纷、用工风险搞不定?一套HR劳动法实操全部get! 7 年前 |

|

金融法视界 · 【观点】ICO市场存在泡沫风险,但可能促进创新出现 7 年前 |

|

五饼二鱼 · 这首歌,真好听、又好看,太 美 美 美 了! 7 年前 |