今年的3月15日注定会是一个不眠夜:全球金融资产都在悬崖边上舞蹈。

在国内,今天是著名的打假日,让我们拭目以待有哪些韩国企业在今天被打假!

在美国,这一天是全球金融狗注目的美联储议息日。如果美联储决定加息,意味着美国正式进入快速加息通道,全球金融市场势必再起一场腥风血雨!

另外,由于美国目前19.85万亿美金的债务水平超过了国会预算的18.9万亿,因此今天还是美国国会讨论提高债务上限的日子。如果国会不批准新的债务规模,那么美国政府又会出现类似2013年奥巴马政府“关门”16天的事件!

而在荷兰,3月15又变成了大选日,如果号称荷兰版川普的海尔特·维尔德斯顺利“登基”,欧洲被戳个不大不小的窟窿几乎是看得到的。

以上事件,除了中国的“3.15”是无关痛痒的面子活,其他几件几乎都会对全球风险偏好及资金流动产生立竿见影且深远的影响,尤其美国人是否加息,以及美国政府会不会关门——尽管市场几乎一致预期到美国人会加息,但台风要来,和台风真来了,完全还是两回事。

尽管还没有掉下去,但我们确实是在悬崖边。

当然,如果你不做投资,也不关心资产配置,这些事其实与你都无关,爱谁谁!

一、“3.15悬崖”之美联储到底加息与否?

在谈这次加息之前,先给大家回顾一下过去几年发生了什么。

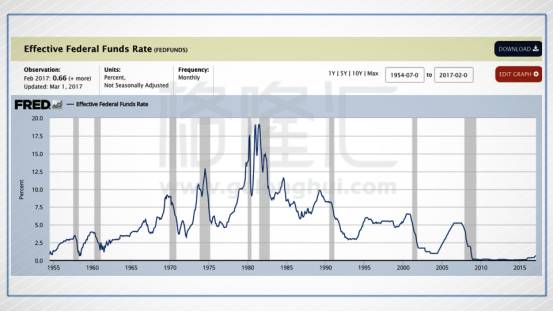

在金融危机之前,美联储最后一次上调基准利率还是在2006年6月29日,当时提高之后的基准利率是5.25%~5.5%。

随后从2007年开始,美联储为了应对金融危机开始下调利率,直到2008年12月16日,将利率降至为零。在降无可降之后,美联储开始了所谓的量化宽松政策,用这种非常规手段给市场注入更多的流动性。

在度过了金融危机之后,美联储于2015年12月份和2016年12月份分别加了一次息,目前美国的基准利率是0.5%-0.75%。

既然美国已经加了2次息,为什么大家这一次还这么关注美联储加息呢?

原因很简单:如果这次3月份美联储加息了,那么今年加个3次息完全就是顺理成章的事情了,从此之后美国正式进入快速加息通道(之前是一年一次,现在可能是一年三次)。

在2008年时,美国量化宽松放出的热钱窜到其它国家洗劫一空,赚的盆满钵满。如果今晚美联储加息,那么就给这些热钱吹响了“回家”的号角。

现在欧元区陷入困境,中国经济疲软,只有美国接近完成复苏,一旦连续加息无疑吹响了热钱回流的号角,是对其他经济体的无情补刀。

让我们先来看看美国经济已经到了什么地步,是什么样的基本面可以支撑住美国进入快速加息阶段。

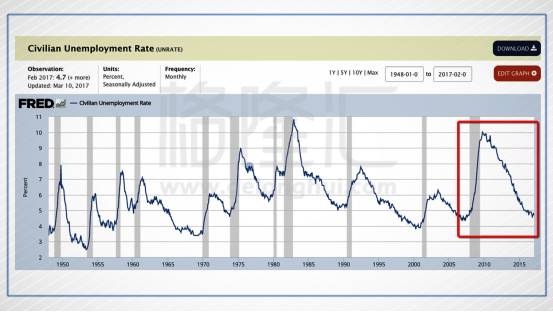

1、失业率已经达到历史新低

对美联储而言,其最关心的问题之一就是失业率。

上图是美国从1950年到2016年期间的失业率走势图。你可以很清晰的看到在2008年金融危机来临时,美国的失业率达到了10%,而如今美国的失业率仅仅只有4.7%,已经达到了就业饱和状态。

根据美国劳工部数据显示,美国2月份非农就业人口是23.5万,高于预期的20万,二月份失业率为4.7%,这也基本为美联储3月份加息扫除了最后的障碍。

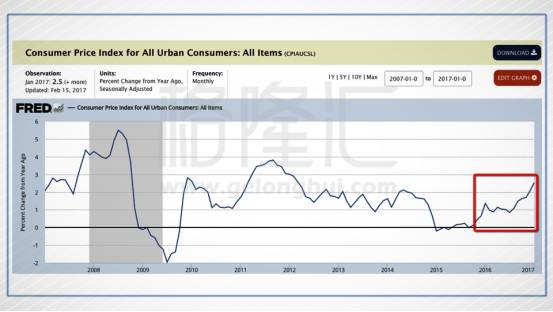

2、美国通胀已经抬头

根据最新的数据显示,美国目前的通胀水平已经超过了美联储设定的2%的年度通胀目标,这也是导致为什么市场认为3月份美联储加息概率很大。

根据美国劳工部2月16日的数据显示,受能源价格大幅度回升的影响,美国的CPI同比增幅达到了2.5%,创下来了4年新高。

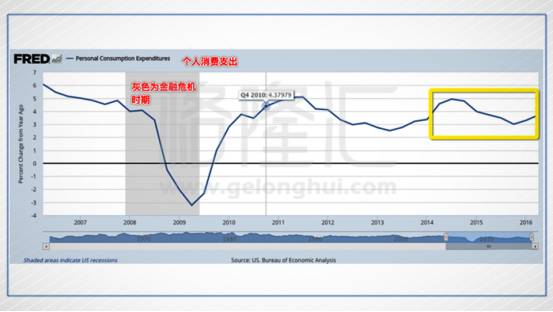

3、美国国内消费

在过去两年,美国需求增长大概3-5%。国内消费没有显著的恶化。美国70%的GDP由消费贡献,在美国GDP增速是1%-2%的基础上,消费增加3%-5%是非常健康的,目前也没看到这个数字出现恶化的趋势。

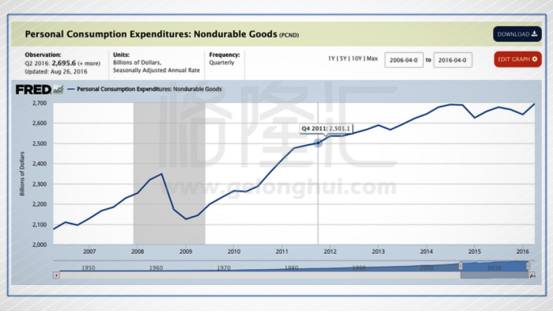

另外,在消费里,非耐用品消费显然占到了消费支出的重头戏,而目前美国的个人非耐用品消费支出依旧比较稳定。

与此同时,目前美国个人消费支出是3%,这个数字也是比较健康的,并且没有出现恶化的势头。

从以上的数据来看,美国的基本面肯定是可以支持加息的,那么美联储到底要把基准利率加到多少才是尽头呢?

从美国历史数据来看,在过去20年,美国的基准利率一直维持在4%-6%之间。

考虑到我们现在所处的低利率时代,假设美联储把基准利率上调到3%。

这就意味着美联储在未来至少要加10次息。

如果依旧向前两年一样,一年加一次息,那么要加10年才能达成3%的目标。

这显然是不现实的。

这也就是为什么市场开始突然又关心起来今晚美联储的议息会议。

另外,美国还有一个必须要加息的理由:养老金缺口太大。

根据美国政府官方公布的数据,美国公共养老金的缺口达到1.19万亿美金,如果考虑到企业的养老金缺口,这个数字可能高达几万亿。

养老金缺口变大的最主要原因是:美国绝大多数养老金基金以6%-7%作为贴现率来计算养老金的成本和负债的现值。

在2008年以前,美国的利率长时间维持在4%-7%,因此以6%-7%作为贴现率是可以实现的(实际上是假设现有资产能以6%-7%的复合收益率增长)。实际上在2008年以前,大多数养老金只要配置债券就能完成这个收益率了。

而在低利率时代,即使养老金把钱投在股票、私募股权投资和房地产这样高风险的投资上,依旧很难获得6%-7%的长期回报率。

这也就导致了美国公共养老金出现了1.19万亿美金的缺口。

如果美联储不加息,这个缺口只会持续扩大,从而引发无数的社会问题。

二、“3.15悬崖”之美国政府会否停摆?

里根时代的财长康纳利说过这样一句话:美元是我们的货币,却是你们的麻烦。

美国政府也是:他们家日子过不好,地球村其他家的日子就别想安生。

问题起源于美国政府债务上限。2013年因为共和党控制的参议院和民主党控制的众议院在关于奥巴马医改的预算问题上存在分歧,债务上限没通过,所以自2013年10月1日起,美国政府“关门”了16天!

那么这次美国政府还会关门吗?

在扯这次提高美国债务上限之前,要先说说美国的政府架构。

美国政府的架构就是所谓的“三权分立”。

这三权分别是:行政权,立法权和司法权。其实总统仅仅只是行政权的“老大”而已。

美国宪法规定,立法权属于由众议院和参议院组成的国会,行政权属于美国总统,司法权属于联邦法院。

所谓的债务上限,其实就是国会和总统之间的事情。

美国总统和国会的关系,其实有点像小夫妻。

总统主导的行政分支是老公,老公负责赚钱(征税)和具体的花钱行为(主要是各类行政开支);而国会则是老婆,老婆掌管家庭的财政大权,老公花钱用的信用卡只是老婆的附属卡,附属卡额度到底有多少,是由老婆说了算。

所谓的“债务上限”(debt ceiling),其实就是这个附属卡的额度,由老婆(国会)来决定老公(总统)可以透支(发行国债)消费。

截至3月7日,美国联邦债务总额是19.85万亿美金,而国会设置的债务上限是18.9万亿美金。

简单来讲,老婆(国会)只允许老公(总统)花18.9万亿美金,但是老公花超了,所以老公就要向老婆申请提高信用卡额度。

如果老婆没批准提高额度呢?

那么就可能会导致美国政府债务违约,届时将会引发全球金融市场巨振。因此在过去几十年的时间里,美国的国债是全球金融市场里的无风险利率。这是整个金融市场的基石,如果这块基石出了问题,可能引发灾难性的后果。

从历史数据来看,每当政府呼吁提高债务上限时,国会通常会同意。根据美国财务部统计,自1960年以来,国会已经78次提高了债务上限。

另外,特朗普为首的共和党在这届国会(第115届)中的席位占据绝对优势,从而基本保证了国会基本上100%一定会同意债务上限上调。

目前在这第115届国会中,共和党(川普代表的政党)在参议院中拥有52个席位,民主党的席位是48个;共和党在众议院的席位是241个,民主党是194个。

也就是说,只要共和党不窝里斗,无论国会如何投票,都会通过提高债务上限的决议。

提高债务上限,不单是令政府不停摆,核心是美国的信用——美国国债不违约。

为什么提高债务上限,就可以让国债不违约了?

这就要说美国国债的特殊之处了。其他国家发行国债,到期就得筹钱还债。

但是由于美国国债被视为“无风险的债券”,全球投资者始终愿意抢购美国国债,所以其可以“新债还旧债”。比如美国有100亿美元国债到期,连本带息要偿还103亿美元。如果提高债务上限,美国财政部就可以发行103亿美元的国债,用新发行的钱来偿还到期的债务。这样无需任何现金开支,唯一的代价只是债务总额增加了3亿美元。

这个也侧面说明了为什么国会一定会提高债务上限,因为一旦美国国债违约,从此之后全球投资者就不会再把美债作为无风险债券,那么对美国自身是个巨大的打击,同时也会影响到全球金融市场的稳定性。

所以我个人的观点是:国会100%会提高债务上限。

最后说一下美国债务问题。

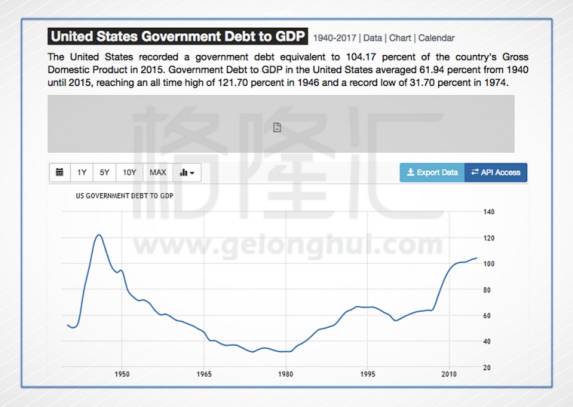

美国现在的债务是19.85万亿,与美国的GDP大致相等,也是美国近60年来最高水平。

美国的国家负债/GDP的比率在二战期间达到了历史最高的120%,随后其负债水平最低下降到了GDP的30%左右,然后里根和保罗·沃尔克时代财政赤字开始上升。

目前美国的国家负债/GDP大概是105%。

虽然目前美国的负债水平达到了60年以来的新高,但是我个人认为这个数字还不足为虑。

原因也很简单:美国债务是以美元作为计价基础的债务。只要美国还能印钞票,这些债务都不会给美国造成任何影响。

所以只要美元本位依旧存在,那么这些债务其实都小问题。

三、“3.15悬崖”之荷兰版川普能否“登基”?

2017年是欧洲大选年,而3月开始欧洲大选战真正拉开大幕。这次荷兰大选就可能是2017年反欧盟的“第一波浪潮”。

荷兰议会众议院共有150名议员,大选时荷兰选民们将选出他们心仪的议员。被选出的议席最多的政党将进行组阁。若该党议席过半,可自行组阁,但若该党议席未能过半,则要与其他政党联合起来组阁。

目前极右翼自由党魁威尔德斯(持欧洲怀疑论)在民调中获得了较高的支持率,有更大的可能会成为该国的下一任首相。

虽然荷兰在欧洲并不像德英法一样重要,但是如果威尔德斯上台,其示范效应足以把欧洲戳个不大不小的窟窿!

四、结语——一些应该有用的结论

其实对投资人而言,最重要的永远不是你判断对了没有,而是事情发生后,你怎么应对。所以非常有必要说些市场没有充分认识到的结论——这部分可能才是本文的精华。

美联储加息这个话题其实被讨论了2年多了,狼来了喊多了,很多人已经不以为意了。所以绝大多数人没意识到的这次加息代表的严峻意义:美联储在2015年和2016年的加息(每年各一次)其实只是给市场形成加息的预期,根本还没开始动真格的。

对很多资产而言,现在只是风暴前的平静——台风要来,和台风来了,其破坏力完全两码事。

做投资,讲究的是大趋势,大方向。

如果美联储在3月份开始加息,意味着美联储正式进入加速加息阶段,那么非美元货币的贬值,大宗商品的贬值就是不可更改的大趋势,大方向。

如果美联储未来3-4年把利率加到3%-4%,那么新兴国家货币几乎确定会出现更大幅度的贬值,再吆喝没有贬值基础,也是于事无补的,这就是所谓的长期大趋势。

另外,当美国的基准利率在3%-4%区间时,全世界的资金会大幅度回流到美国(因为钱存美国银行就有3%-4%的收益率了),从而会加速导致全球多数国家的资本外流。这就是为什么不少国家开始实行更严格外汇管制的原因,因为真正的资本外流才刚刚开始而已!

除此之外,美国的基本准利率就相当于是全球金融市场的万有引力。当这个万有引力加强时,资产价格也就跟着下降了,当这个万有引力减弱时,资产价格也跟着上涨了。

老股民应该还记得2010年,美国实行QE后,大宗商品价格飞上天的情景! 如今你可能看到的就是这个场景的相反面,美国连续加息后,大宗商品会压力山大,当前我们看到的大宗商品炒作,可能都只是沙漠里的建筑!

另外,对美股而言,从来没有数据表明加息后股市就会下跌,因为加息时往往经济的基本面还可以,所以股市往往会持续上涨一段时间。

值得提醒大家的是:虽然加息利好美国的银行股,但是由于川普打算废除多德法案这个催化剂,银行股在去年已经翻倍,并且市场有极大概率已经把加息这个利好因素体现在银行股目前的股价中了,因为切莫盲目追高。

逻辑上,资本外流会必然导致国内资产价格的下行,但这里存在一个悖论:对国内普通投资者而言,其并无能力把资本往外倒腾和全球配置,其应对资本外流的唯一路径只有在国内抱团取暖——这就是为什么一线城市房地产不单不跌,反而逆势加速上涨的原因。目前上涨的是北京、广州,一旦上海、深圳取消“处女贷”辣招,这两个城市的房子报复性暴涨几乎也是没有疑议的。

这是个很不符合金融常识的滑稽故事,但却必将是饱含泪水与无奈的未来现实。

所以,从明天太阳升起开始,你有且只有三个选择:

1、要么把钱倒腾成美元(港元)资产;

2、要么坚决买北上广深的房子(尤其学区房),尤其上海、深圳这两个目前被“处女贷”人为压制的一线城市,别管它什么价格;

3、什么也不做,洗洗睡。

反正有句名言是这么说的:Tomorrow is another day.

·END·