稳产挺价的假设前提:

市场去库存启动

。注意,是去库存启动,而不是需求启动。

2

月

10

号以后,随着下游复产复工的启动,市场也开始出现一定量的成交。但现在的问题是,需求的量远远比不上供给增量;而在可预测的相当一段时间内,供求边际变量(也就是供给增量与需求增量的比值)恐怕还会持续增大。我在

2

月

10

日

《从

SARS

到

NCP

—新冠疫情下的钢铁市场运行特征》

(

有兴趣的朋友可以点击此处查看原文

)的文章中已经对此做了详尽分析,鉴于篇幅的关系在此不展开阐述,仅摘录其中几个观点:

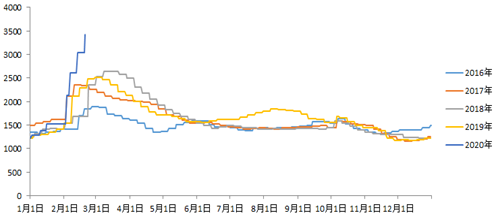

2

月底市场总库存(调查口径)将达到

4100~4200

万吨的水平;

3

月底以前,继续小幅累库,预计高点在

4500

万吨一线;

4

月份开启缓慢的去库存进程。目前仍然坚持这个预判。

最近从中央到地方都在出台各种措施,全力保障企业复工复产。全国范围内重点项目密集开工,央企背景的建筑施工企业率先复工,这些举措对基本面都是大利好。在上一篇文章中,我对全年度钢铁市场也是充满信心的,并给出深

V

走势的预测。但远景解不了近忧。现实很残酷,问题很严峻。

2

月

20

号唐宋数据显示,全国高炉开工率按产能算仍然高达

82%

,只比上周降低

1

个百分点,比春节前降低

6%

。这就意味着钢铁产量仍然高企不下。这种情况下钢铁企业又如何挺得住价格?

再来看看钢铁企业的“稳产”情况。

普遍来看,受疫情影响,现在钢铁企业面临“四路大军”围堵的困境:内部人员不整;库存超极限堆放;正常生产难以保障;资金链安全隐忧。

先说人员问题

:疫情汹涌,人员流动性受阻,钢铁企业普遍面临人员不整的现实,个别有检修计划的企业也受制于此无法施工。春节后这段时间,已经出现多个钢企员工感染事件,人心浮动,给当事企业增加了巨大的压力,这种压力也快速传递到全行业;

再说库存

:本周的市场总库存达到创纪录的

3428

万吨,厂库已经超过极限,而且每天不低于

200

万吨的产量,还在源源不断地释放出来。已经快到了“

中国之大,安不下一吨钢材

”的地步了。

然后说说生产

:受疫情影响,现在钢企的稳定生产也面临前所未有的挑战

,

突出表现在两个方面:

一是原料保供问题,二是疫情防控压力

。春节以后的两周时间内,汽车运输基本停摆,加上乡村封路,

钢企的原料基本处于断供状态

,有些企业的白灰等辅料库存近无,已经到了无米下锅的地步。

2

月

10

号以后,情况有所缓解,但由于公路和水路运力增量仍然不及预期;尤其是汽运,主要以个体运输户为主,散落在各处乡村,主观复工意愿不强,运力恢复速度仍然缓慢。疫情汹涌,作为人力密集型的企业,钢企的防控压力也是前所未有之大。除湖北外,多个钢铁企业聚集县市已经被列入地方疫情防控重点区域,个别钢厂甚至出现了疫情传播现象。疫情不止,生产的稳定性就难以保障;人心浮动,企业的安全问题也更加突出。

最后说一下资金安全问题:

钢铁行业是资金密集型行业,巨量的库存意味着同等规模流动资金的被占用;由于钢铁企业普遍存在的高杠杆,以及广泛存在于贸易商之间的托盘市,市场极易发生债务危机进而引发资金链断裂风险。按照目前的钢材库存粗略计算已经占用行业总资金

1

千多亿,市场流动性难以为继,多家企业资金告急。

13~15

年的场景犹在眼前。

资金问题是钢铁市场的硬伤,保资金安全在任何时候都应该是钢铁企业首选。下图是

2

月

20

日钢材市场总库存。

客观讲,价格能不能挺住,肯定是市场说了算。当然也不完全是。在特殊时期,通过政府管制或企业间一致行为,能够起到稳定市场的作用。但这种临时行为,归根到底是要回归到市场定价的逻辑。目前亟需探讨清楚,前一个阶段钢铁行业稳产保价的共识行为,是否能够继续延续下去?甚至还要做更深入的拷问:继续这样做是否还有意义?意义这个时候是非常重要的,在重大的考验面前,需要找到价值观的导引。钢铁企业对社会最大的意义在于国计民生的保障,比如疫情期间对“火神山”和“雷神山”医院建设的支持;但现在的问题是供给过剩。那剩下的唯一意义就是效益账了。

坚持不限产就是“用青春赌明天”

,寄希望于市场尽早否极泰来,兑现企业预期效益。

但首先要衡量一下能否坚持到胜利的那一天

。另外更需要算算效益这本大账。我想企业家们身经百战,不会不知道在目前的形势下,企业利润难以保全的道理吧?高炉开工率居高不下,铁矿石和焦炭的价格难以弹压,钢企就是龙入浅滩,无法取得市场主动权。从

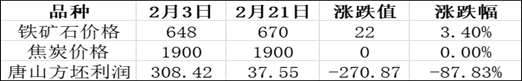

2

月

3

日到

20

日,铁矿石价格涨价

22

元(唐宋基准价),涨幅

3.4%

;焦炭价格持平,计算到钢坯环节虚拟利润则下降了近

8

8

%

。按照虚拟利润计算,到钢坯环节已经接近亏损边缘;如果按照节前高价料推算实际利润,有相当比例的企业已经出现亏损。这个现象需要引起高度重视。增产不增效,全行业不能再拼命为国外矿山抬轿子了。

钢铁企业是钢铁产业链利润的源泉。钢铁产业链是以钢铁企业为核心的价值链。站在整个行业看,如果钢铁企业的经营普遍出现问题,整个产业链发展都会受到极大的影响。尤其是着眼于现阶段钢铁市场出现的时空错配,如果不及时纾解矛盾,极有可能为后市暴涨暴跌埋下伏笔,引发整个市场的动荡,极不利于整个产业链的健康发展。

在可预期的时间段,价格如果挺不住,稳产就是错误的方向;市场供求积重难返,稳产就是错误的决策。目前阶段,市场矛盾还在积累,钢企风险持续集聚。与其坚守硬挺,何妨战略性后退一步:立即开始大面积的、有力度的减产;同时放弃挺价,让价格迅速回归到市场定价轨道上来。一次性出清市场矛盾。主动谋求限产救市。以时间换空间。以壮士断腕谋求自救。