本报告导读:

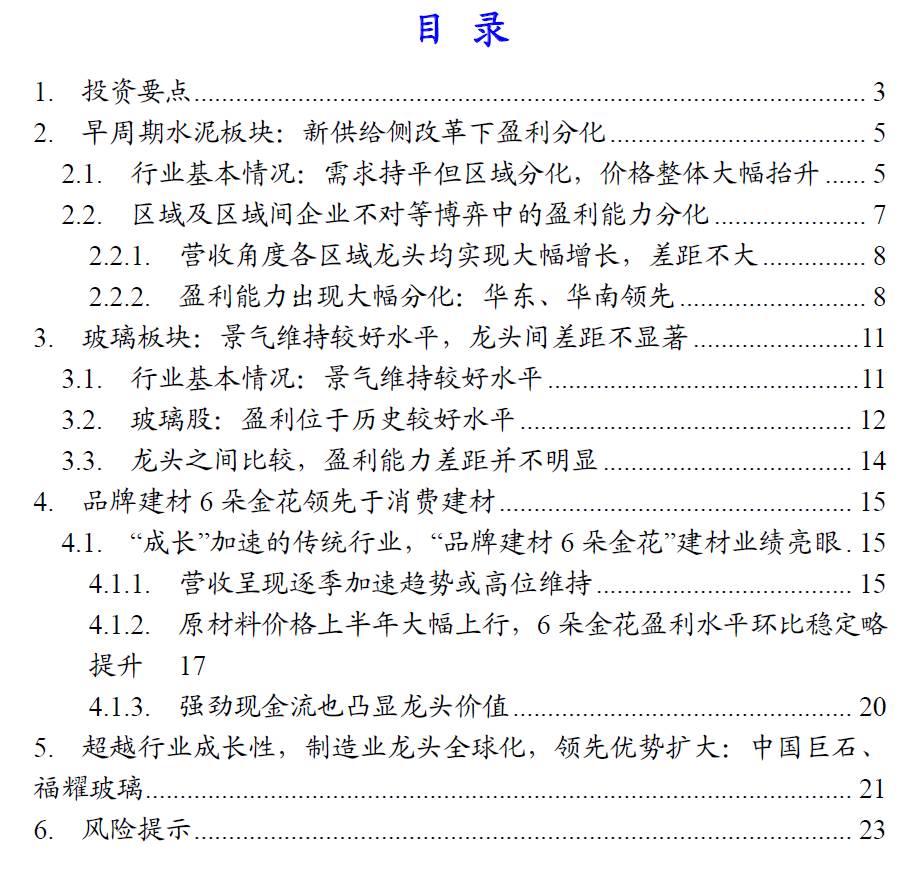

从2017年半年报情况看,水泥股盈利开始出现分化,而玻璃龙头的方差较小,消费品建材同样走出差异化、巨石福耀均显示超越行业盈利能力拉大的高经营质量。

摘要:

维持建材行业“增持”评级:我们以A股建材行业49家主要上市公司(涵盖水泥制造板块的12家、平板玻璃制造板块的6家及玻纤及制品、防水材料、管材、耐火材料等建材子行业31家上市公司),分析,我们认为:1、9月份施工旺季,首选海螺水泥作为基础配置首选水泥股,其他品种增加弹性(华新水泥、祁连山等);2、京津冀秋冬大气污染治理攻坚,且雄安新区明年进入需求释放阶段:利好北新建材及东方雨虹,及区域水泥;3、消费类建材看下半年估值切换,品牌建材出长牛股,推荐东方雨虹、伟星新材、大亚圣象、北新建材、兔宝宝、三棵树;4、制造业龙头全球化,领先优势扩大,推荐中国巨石、福耀玻璃;5、推荐人造板行业的新龙头丰林集团;

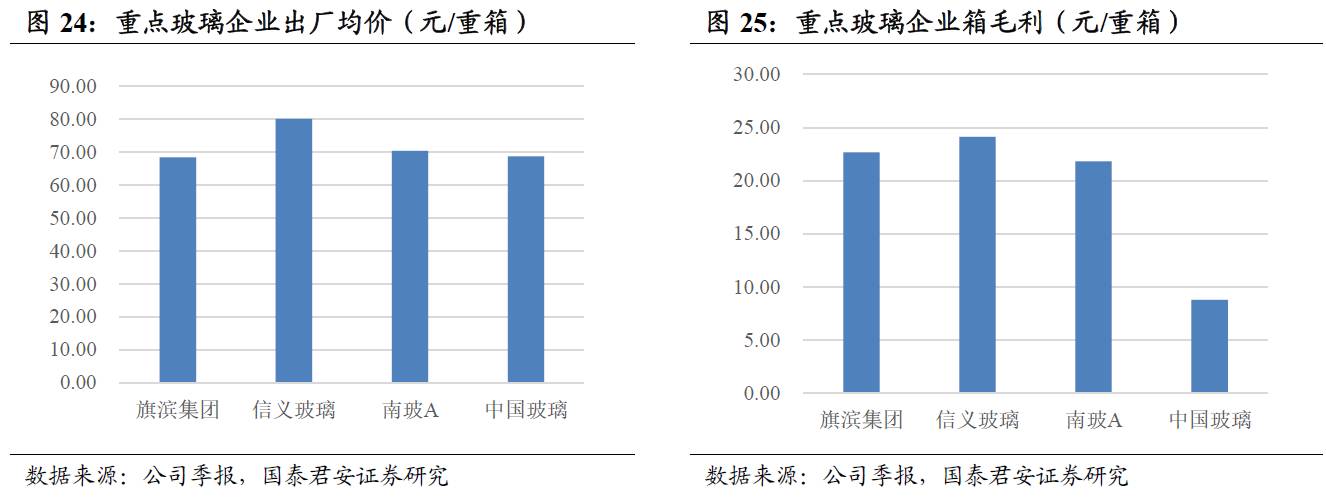

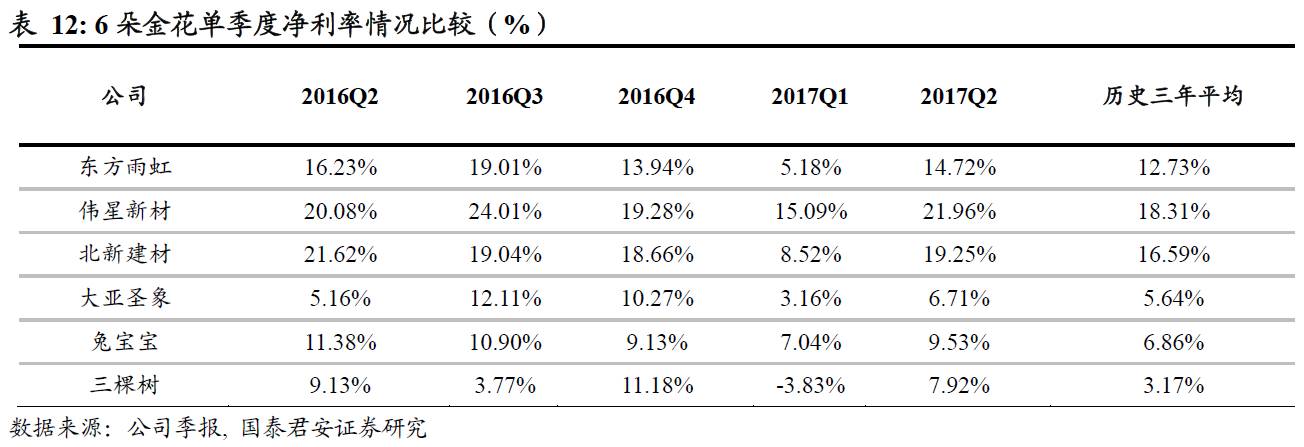

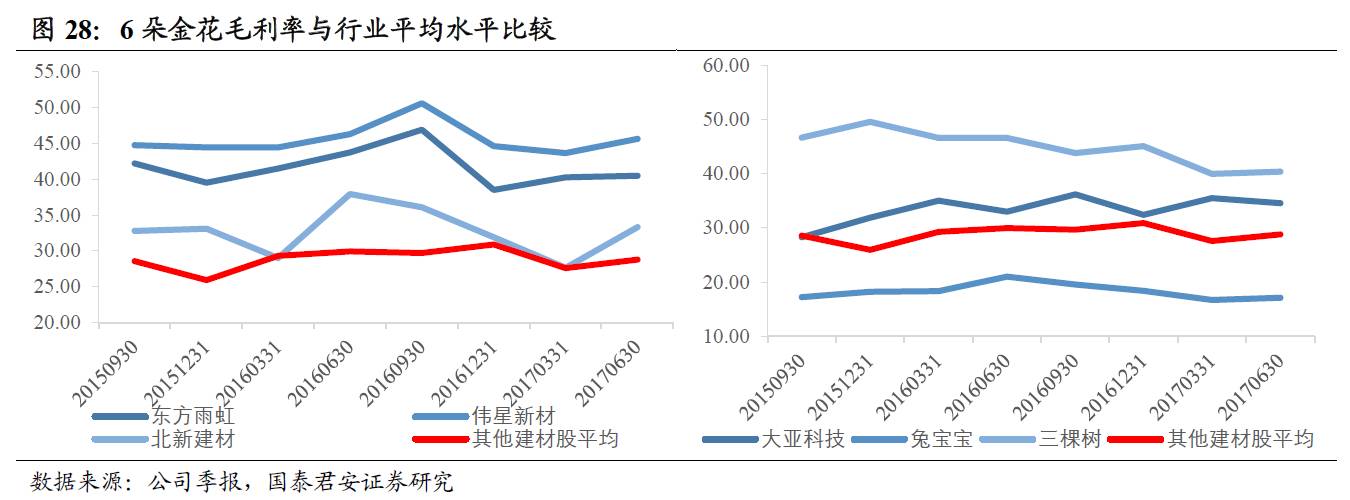

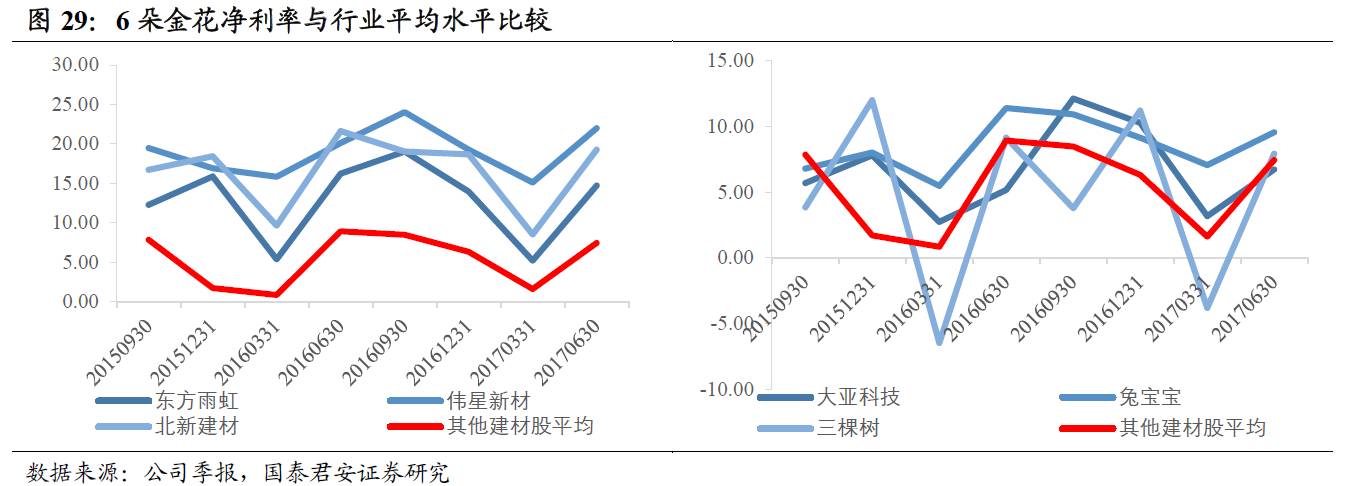

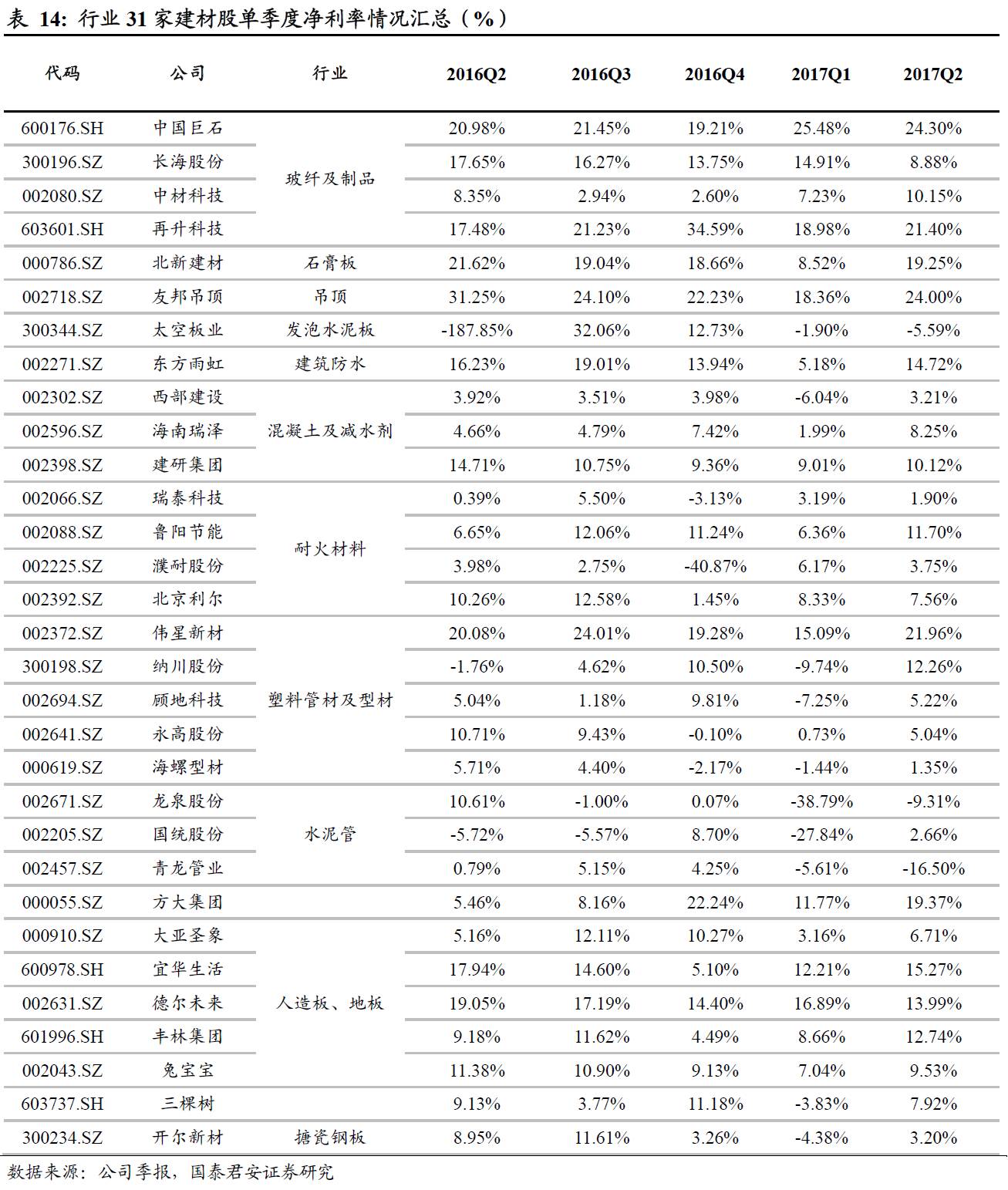

部分“品牌类”抵御了原材料涨价的压力测试,处于集中度提升带来的业绩加速滚雪球期:按照过去4个季度6朵金花(雨虹、伟星、北新、大亚、兔宝宝、三棵树)组合平均营收增速接近32%,以A股31家其他建材股为样本平均收入增速约为20%。6朵金花组合表现明显高于行业平均水平。17年上半年煤炭等原材料价格大幅上涨,成本明显上升。在这种情况下6朵金花组合Q2毛利率、净利率等指标均维持了较高水平且Q2均明显环比改善,这是大幅好于行业整体变化情况的,显示出卓越的成本控制或龙头溢价(提价)能力。

水泥板块盈利能力大幅分化。非需求扩张周期中的涨价,区域及企业间其实处于不对等的博弈状态,在错峰停产及环保限产博弈中,由于水泥的重资产特征,产能利用率高低将直接导致吨折旧、财务成本、人工成本等上升,侵蚀利润,导致水泥企业盈利能力出现分化。我们认为华东、华南水泥龙头的竞争优势或将保持。

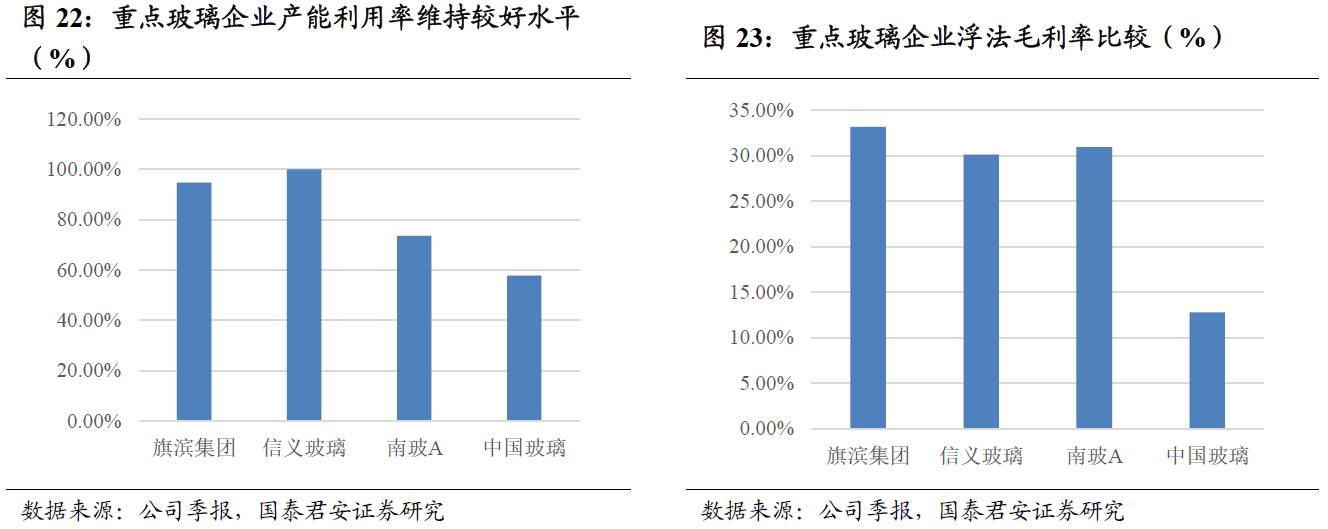

平板玻璃盈利能力历史较好水平维持,龙头企业间差距较小:企业均出现明显的盈利改善,产能利用率整体维持较高水平呈现产销两旺的态势。旗滨及信义产能利用率基本满产,毛利率方面基本上维持在30%出头的水平。前三家龙头企业(信义、旗滨、南玻)的重箱毛利差距甚微(中国玻璃略低),盈利能力差异性远远水泥行业的方差小。

超越行业,制造业龙头全球化,领先优势扩大:中国巨石、福耀玻璃:我们认为福耀玻璃和中国巨石是中国制造出海产能扩张,海外建厂带来新一轮全球化的成长典型代表,使得公司的属性从过去无差异的周期成为差异化成长股,我们认为出海的过程其实意味这其在国际分工中由低向高走的过程,从此摆脱国内的低水平竞争,对公司而言绝不仅仅是量的扩张,由此的变化是估值和业绩的双升。

1. 投资要点

1. 投资要点

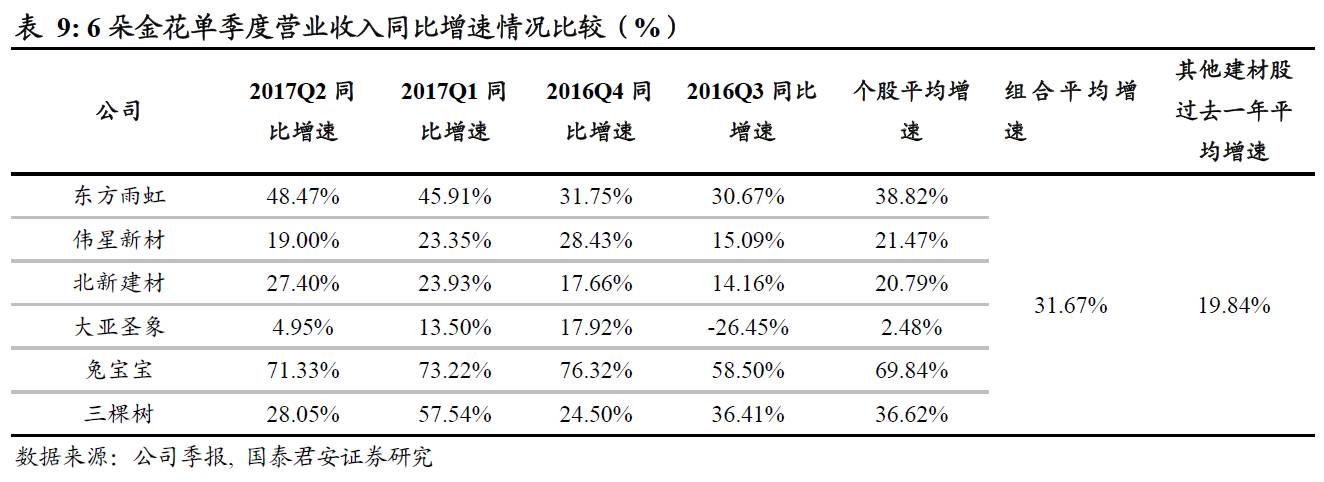

我们以A股建材行业49家主要上市公司(涵盖水泥制造板块的12家、平板玻璃制造板块的6家及玻纤及制品、防水材料、管材、耐火材料等建材子行业31家上市公司)、H股11家及新三板3家公司为样本,分析2017年半年报的经营情况。

水泥板块区域及区域间企业的盈利能力分化,方差达到历史最大。17年上半年,水泥价格在需求维持平稳状态下出现大幅抬升,带动整体水泥板块盈利明显回升。但是从半年报业绩来看,盈利确出现分化,在非需求扩张周期中的涨价,区域之间和企业之间其实处于不对等的博弈状态,在错峰停产及停产停窑的博弈中,由于水泥的重资产特征,产能利用率高低将直接导致吨折旧、财务成本、人工成本等上升,侵蚀利润,导致水泥企业盈利能力出现分化。我们认为华东、华南板块产能利用率明显好于华北、东北及西北,且海螺水泥等龙头的竞争优势显著扩大。

平板玻璃盈利能力在历史较好水平维持,龙头企业间差距较小:企业均出现明显的盈利改善,产能利用率整体维持较高水平呈现产销两旺的态势。旗滨及信义产能利用率基本满产,毛利率方面基本上维持在30%出头的水平。前三家龙头企业(信义、旗滨、南玻)的重箱毛利差距甚微(中国玻璃略低),盈利能力差异性远远水泥行业的方差小。

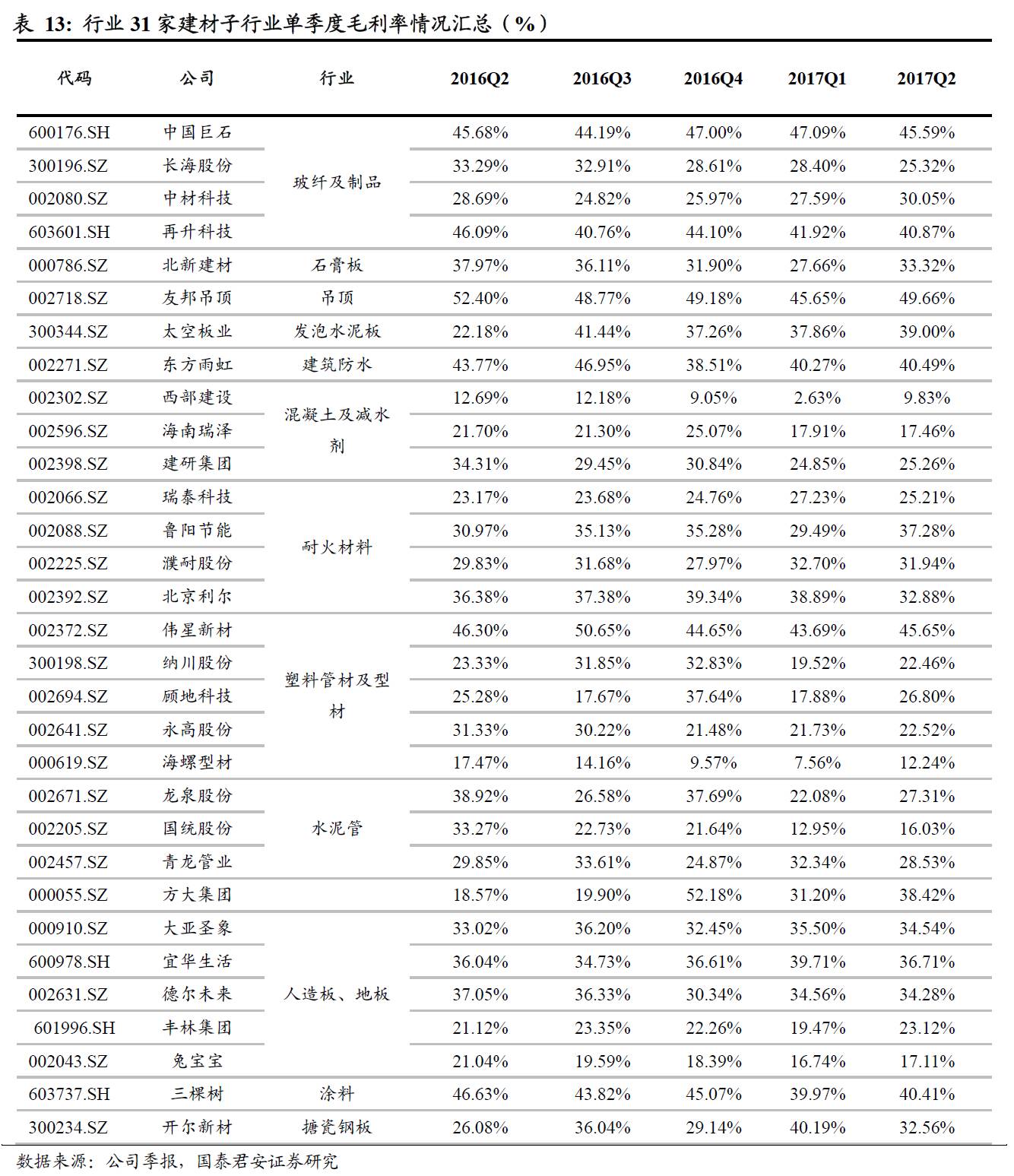

建材子行业涉及到防水材料、涂料、管材、石膏板、耐火材料、混凝土及减水剂等:

我们发现整体而言,业绩超预期集中在“品牌类”建材上,处于业绩加速的滚雪球期:2016Q4至2017Q2偏装饰端建材的业绩增速超预期其实集中在个别建材股上。我们认为这种趋势将在17年下半年至18年继续延续。按照过去4个季度6朵金花(雨虹、伟星、北新、大亚、兔宝宝、三棵树)组合营收看,平均营收增速接近32%,我们以A股31家其他建材股为样本(剔除部分单季度极值)平均收入增速约为20%。6朵金花组合表现明显高于行业平均水平。

17年上半年煤炭、化工等行业受供给侧改革及环保监察影响,价格大幅上涨,导致建材企业成本明显上升。但是我们注意到,在这种情况下6朵金花组合Q2毛利率、净利率等指标均维持了较高水平且Q2均明显环比改善,这是大幅好于行业整体变化情况的,显示出卓越的成本控制或龙头溢价(提价)能力。

超越行业,制造业龙头全球化,领先优势扩大:中国巨石、福耀玻璃

我们认为福耀玻璃和中国巨石是中国制造出海产能扩张,海外建厂带来新一轮全球化的成长典型代表,使得公司的属性从过去无差异的周期成为差异化成长股,我们认为出海的过程其实意味这其在国际分工中由低向高走的过程,从此摆脱国内的低水平竞争,对公司而言绝不仅仅是量的扩张,由此的变化是估值和业绩的双升。

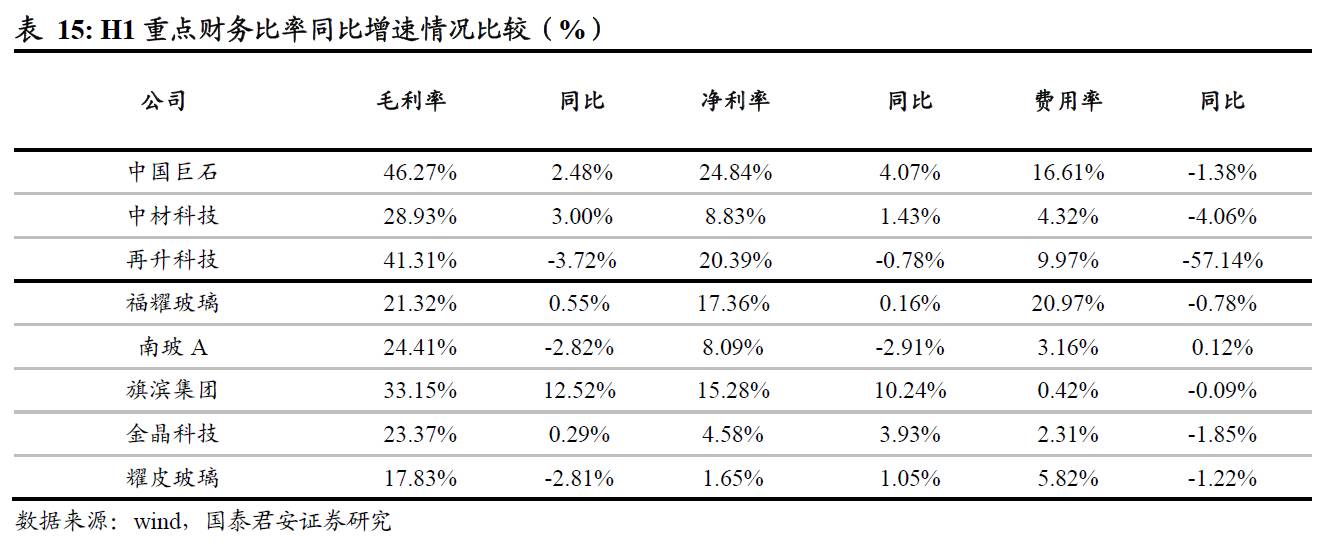

我们从毛利率、净利润率、ROE角度2017H1两家企业均取得了远超其他同行竞争对手的水平,而上半年其研发支出占比提升,且远高于行业,领先优势还在进一步拉大,竞争优势凸显。

我们维持建材行业“增持”评级:

1、9月份施工旺季,水泥涨价首先看华东,华东市场是需求回升的旺季模式——量价齐升;京津冀晋鲁豫受环保及大会议影响是有价无市的模式——供需双降;首选海螺水泥作为基础配置的核心受益标,其他品种增加弹性(华新水泥、祁连山等);

2、京津冀秋冬大气污染治理攻坚,增量在石膏板等行业,且雄安新区明年进入需求释放阶段:环保攻坚政策首提石膏板也列入被限,利好北新建材,价格有望进一步上涨;环北京一带小的烧煤的防水材料企业亦在待查之列利好东方雨虹;

3、消费类建材看下半年估值切换,我们的品牌建材出长牛股,建议在我们的6朵金花中选,东方雨虹、伟星新材、大亚圣象、北新建材、兔宝宝、三棵树;

4、国改主题是近期有催化的品种,主要是中国建材系公司,综合考虑估值及行业龙头地位我们首选:中国巨石和北新建材,其它受益的还有中材科技、祁连山、宁夏建材、天山股份、洛阳玻璃、瑞泰科技;

5、福耀玻璃受汇率影响调整已充分,新品种推荐人造板行业的新龙头丰林集团,参考《行业专题:大变局,人造板的新一轮工业化革命20170812》;

2.早周期水泥板块:新供给侧改革下盈利分化

17年上半年,在需求维持平稳状态下水泥价格出现同比大幅抬升,带动整体水泥板块盈利明显回升。但是从半年报业绩来看,盈利确出现分化,在非需求扩张周期中的价格抬升(并未实际去产能),区域及企业之间其实处于明显分化且不对等的博弈状态,竞争优势领先企业的领先将继续扩大。

2.1.行业基本情况:需求持平但区域分化,价格整体大幅抬升

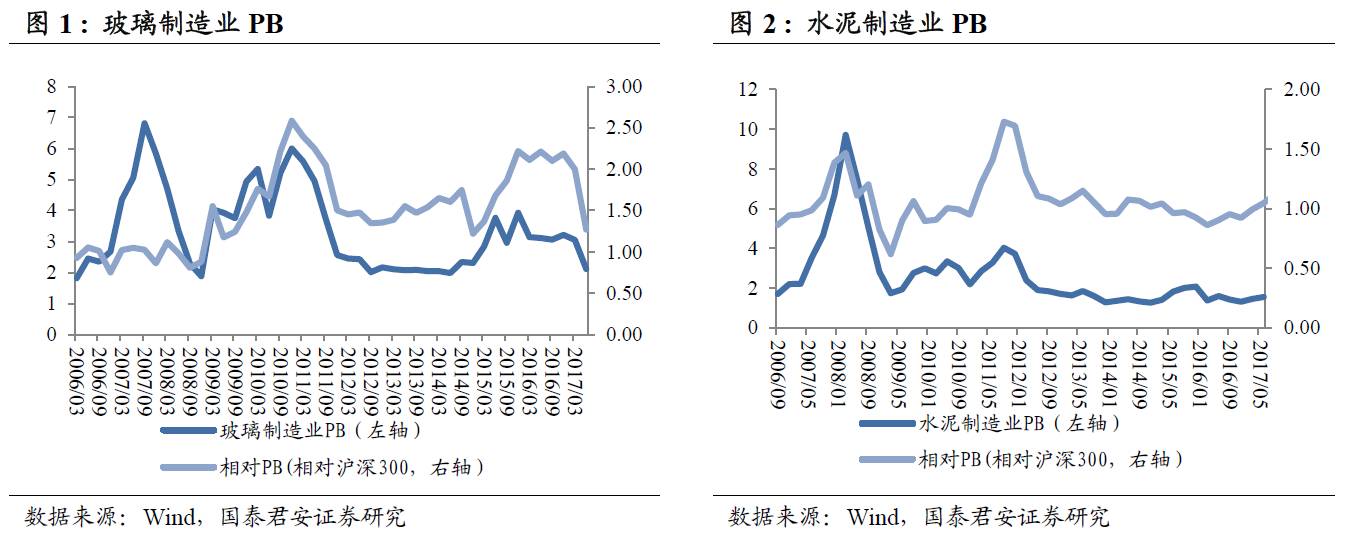

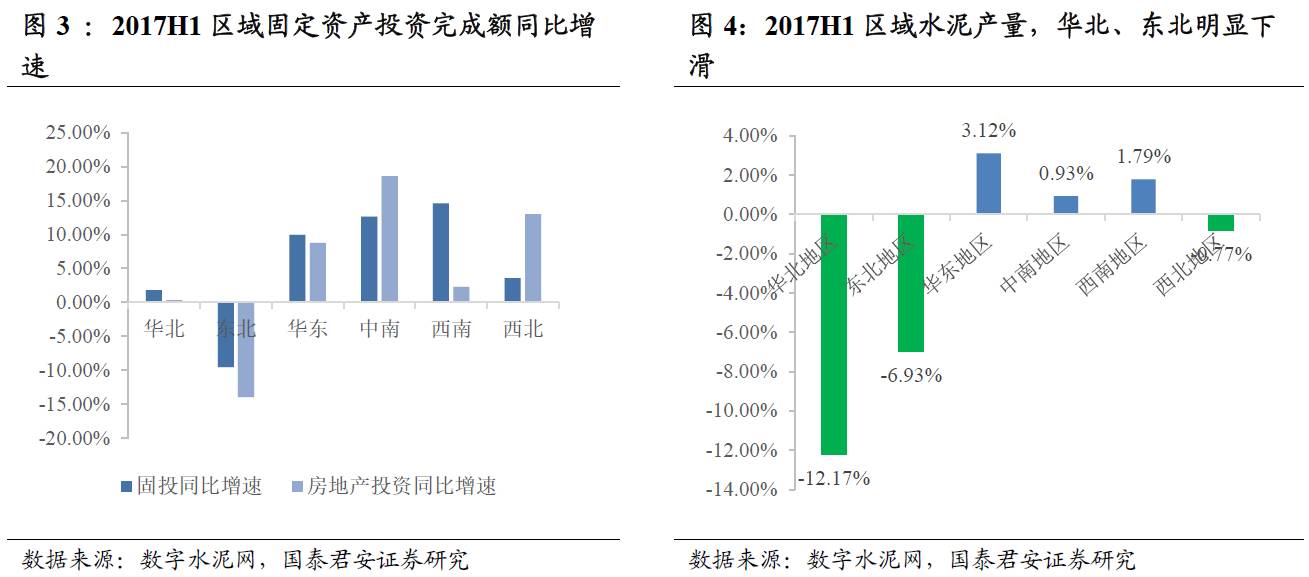

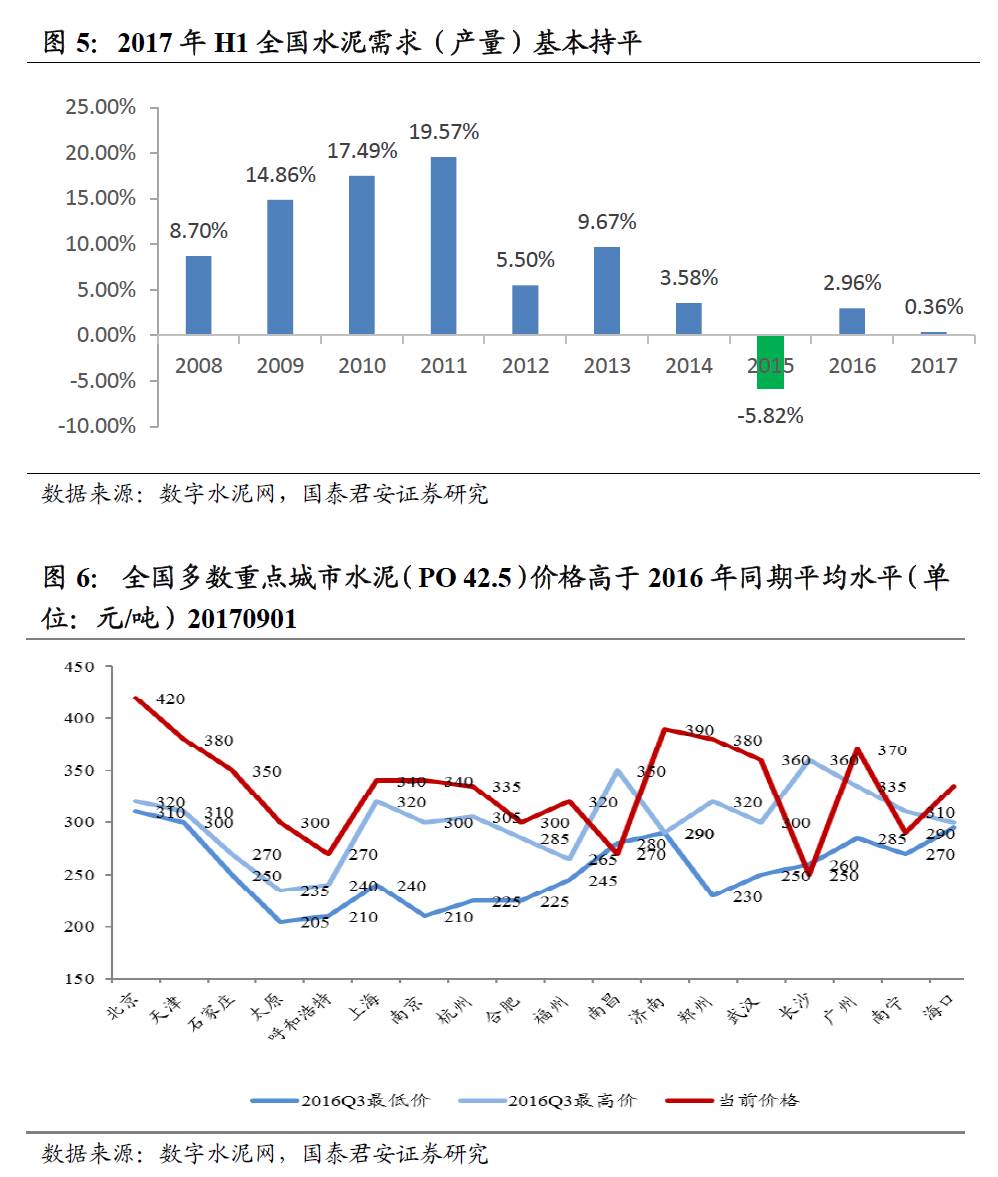

2017年上半年全国水泥产量仅0.4%的增长,基本维持稳定。但从区域看,房地产需求景气,华东、中南、西南水泥产量增速依然维持1.5%-3%的正增长;而基建需求占比较高的东北、华北水泥产量(产量表征需求)出现断崖下跌(该区域并非第一年明显下降)。

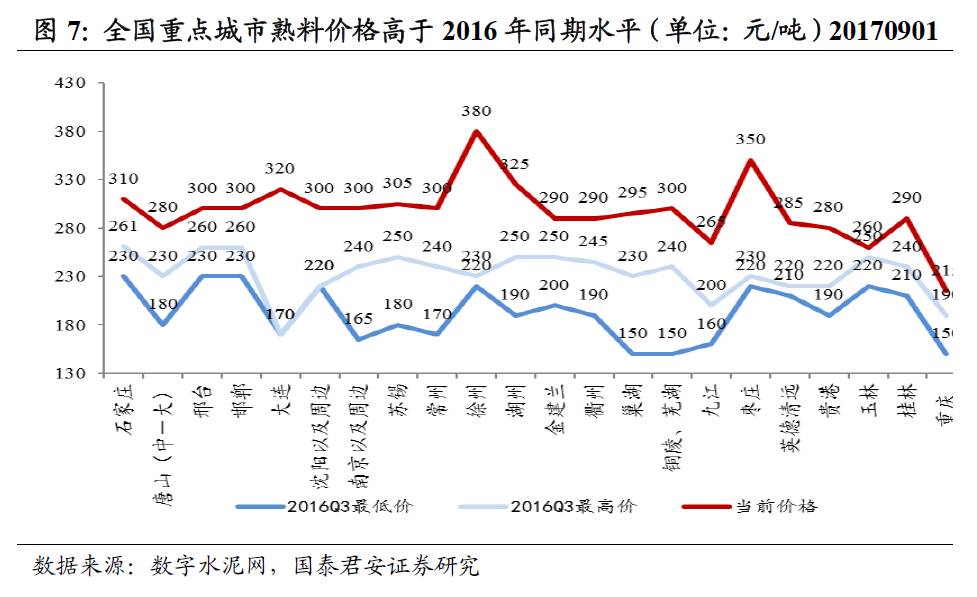

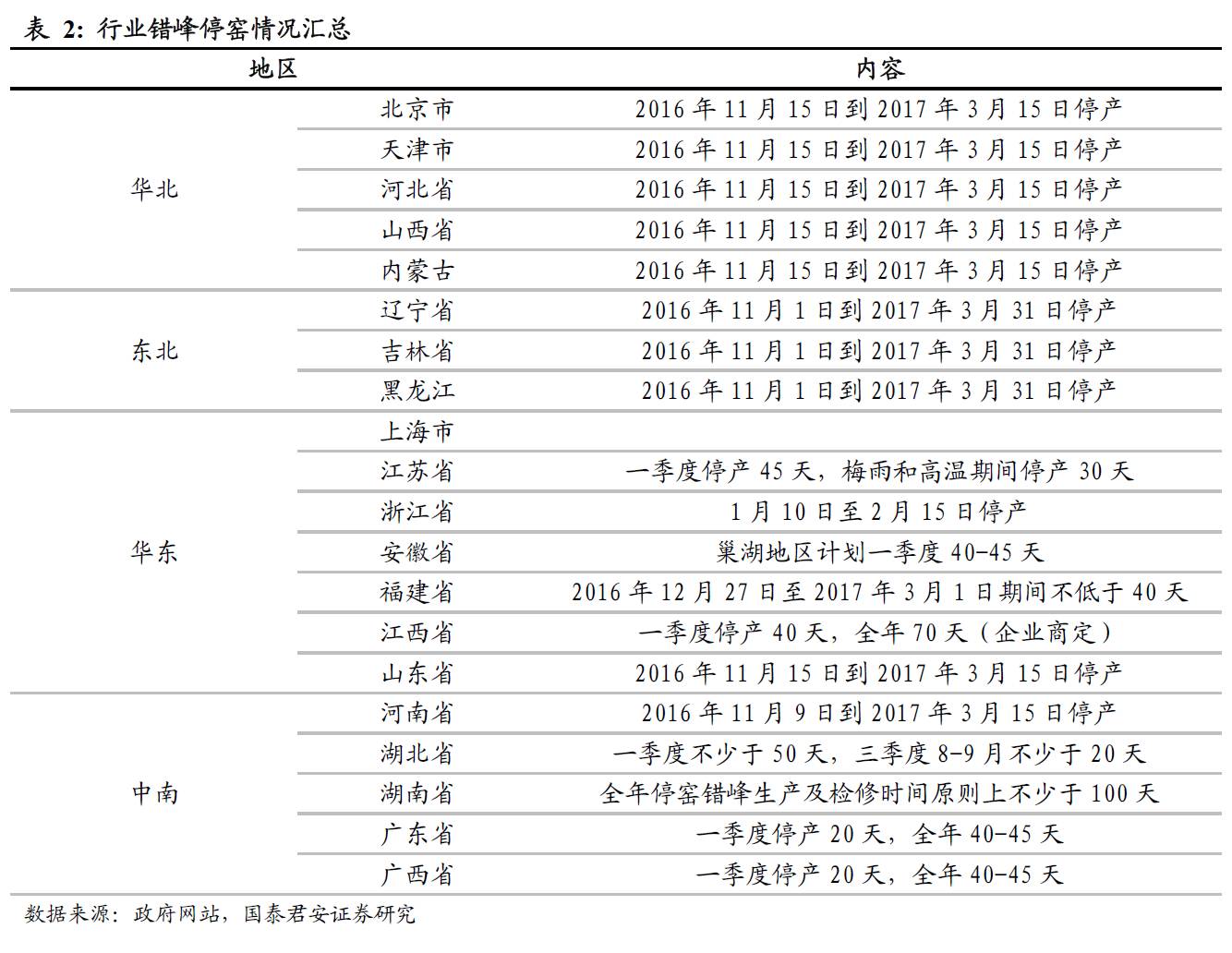

2017年上半年看,环保、错峰生产,全国各主要省份均出台的相应的错峰停产停窑限产的计划, 2017年停窑计划时间明显超过行业惯例(平均每年停窑55天左右)。而考虑到今年是《大气污染防治行动计划》考核年,今年错峰停产可能高于16年标准。

2017年上半年看,环保、错峰生产,全国各主要省份均出台的相应的错峰停产停窑限产的计划, 2017年停窑计划时间明显超过行业惯例(平均每年停窑55天左右)。而考虑到今年是《大气污染防治行动计划》考核年,今年错峰停产可能高于16年标准。

2.2. 区域及区域间企业不对等博弈中的盈利能力分化

需要注意的是,今年水泥价格抬升并不是由需求旺盛带动的量价齐升,企业其实处于不对等的博弈状态,在错峰停产及停产停窑的博弈中,由于水泥的重资产特征,产能利用率高低将直接导致吨折旧、财务成本、人工成本等上升,侵蚀利润,导致区域及同区域的水泥企业盈利能力出现历史最大幅度分化。

我们认为华东、华南需求条件最好(地产、基建需求较强),整体高产能利用率,盈利能力拉开(并有望继续拉大)和其他区域的差距;而华北、西北需求潜力较大,且环保政策进一步收严,部分企业有望享受价格红利(近期华北价格在历史新高基础上再次提涨50元/吨,后期有望继续提涨)。

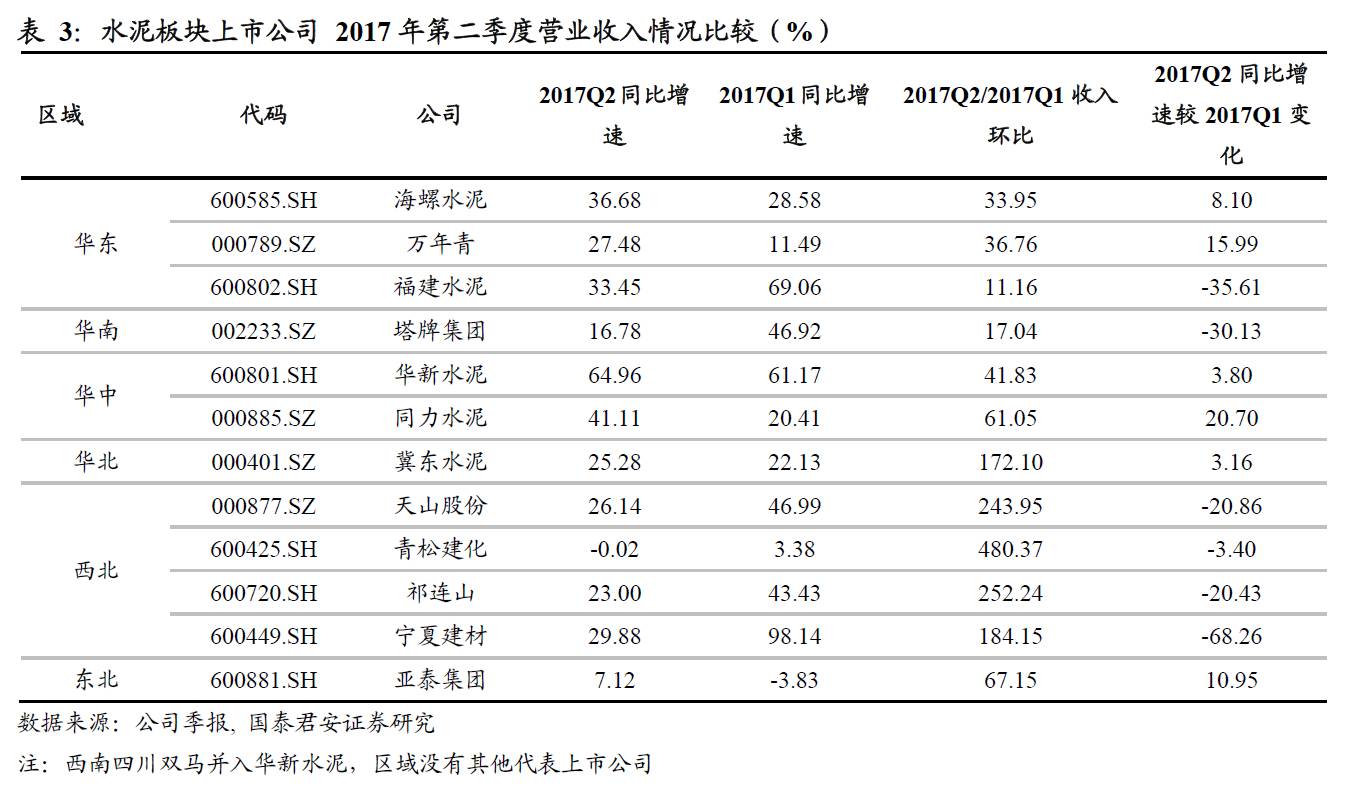

2.2.1. 营收角度各区域龙头均实现大幅增长,差距不大

我们以A 股水泥制造板块 12家主要上市公司为样本(组合见表2),从旺季Q2来看,价格高企带动营收平均增速达约28%,企业间差距不大。

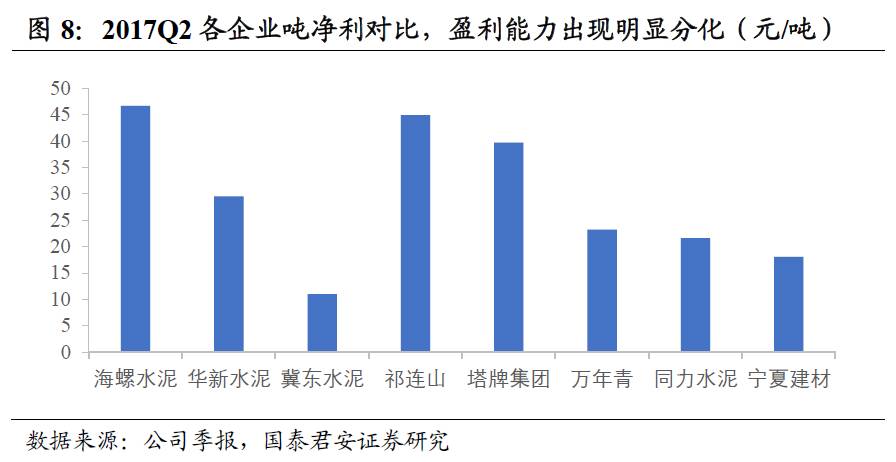

2.2.2. 盈利能力出现大幅分化:华东、华南领先

从最终的吨净利角度看,选取核心的8家企业对比,华东、华南板块盈利能力明显高出其他区域。

吨净利看,龙头海螺水泥Q2为47元/吨,西北的祁连山为45元/吨(主要是成本煤炭较低,吨毛利高导致),华南的塔牌集团为40元/吨,而华北的冀东水泥,西北的宁夏建材吨净利为11元/吨、18元/吨。

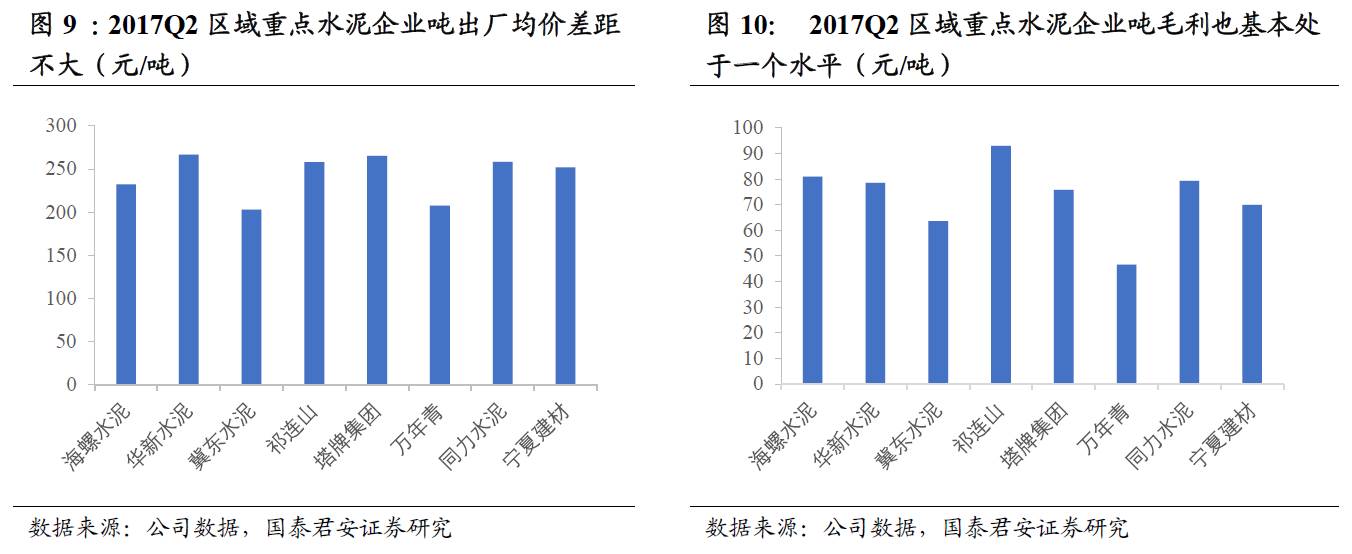

2.2.2.1 吨出厂均价、吨毛利差距不大

吨出厂均价看,选取的8家企业整体看水泥企业出厂均价的差距不大,Q2均值分别为243元/吨。冀东水泥出厂均价较低主要是由于价格最高京津冀区域产能占比仅28%,且上半年受错峰停产影响,销量大幅下滑;万年青所处江西是全国水泥价格洼地。

吨毛利角度,除了祁连山受益区域煤炭价格较低,导致吨毛利领先,其他排除之前出厂均价较低的冀东及万年青,其他企业差距不大,均值在73元/吨。

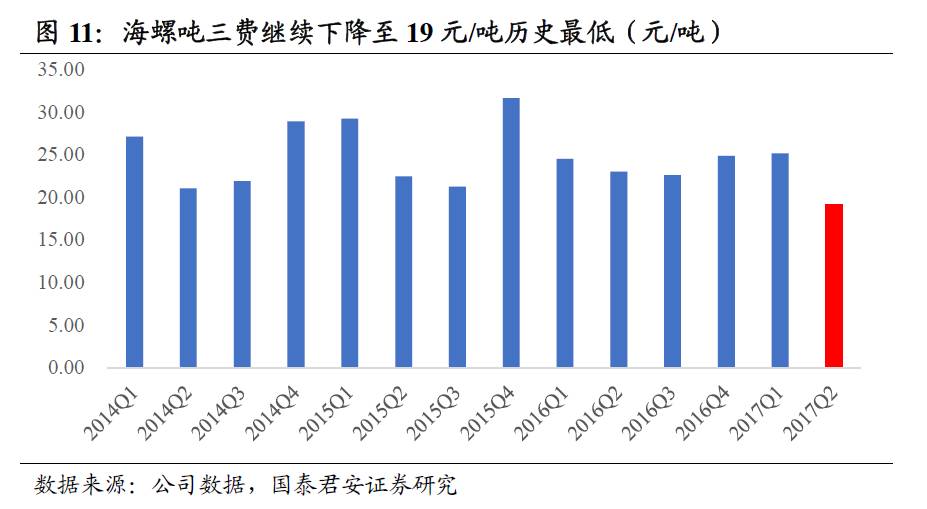

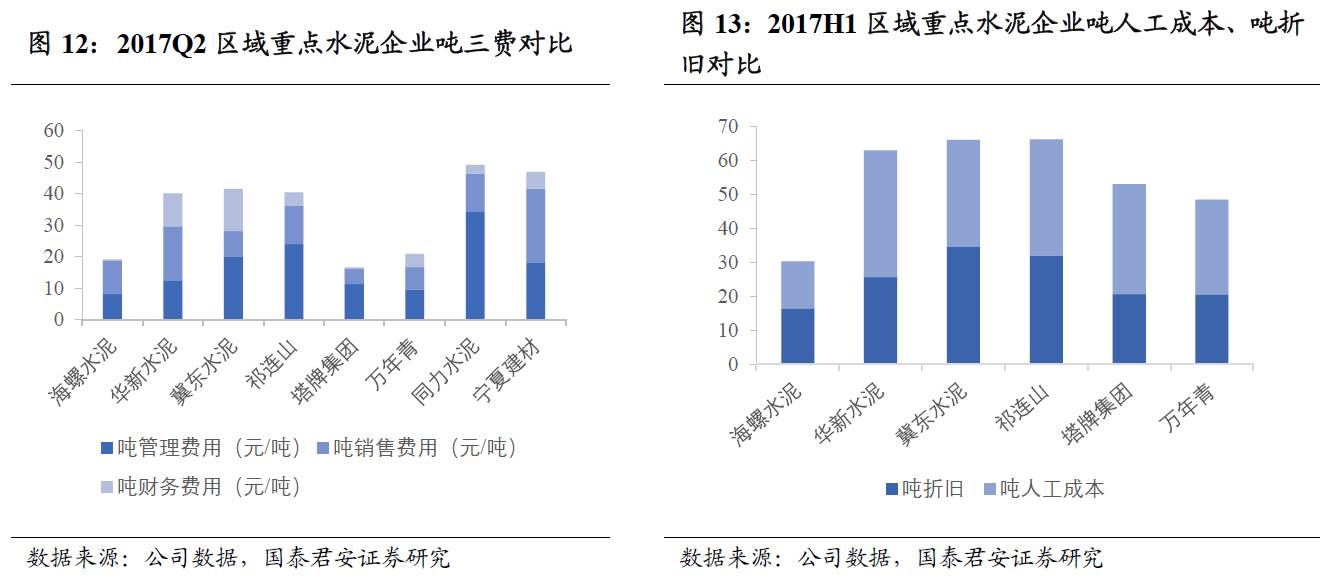

2.2.2.2 吨期间费用高低决定盈利能力

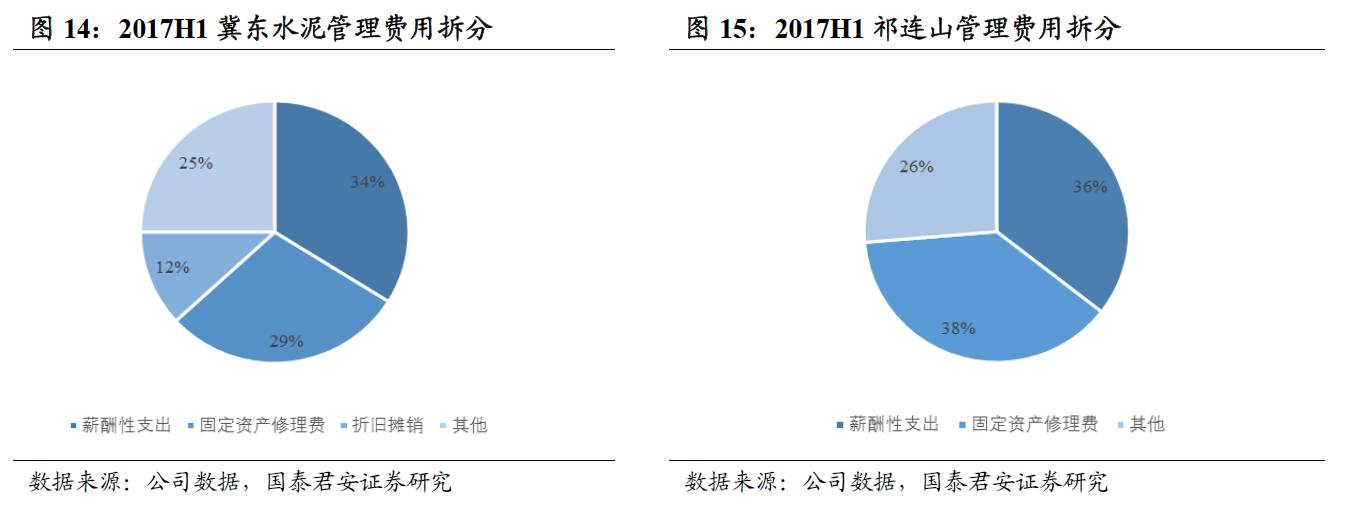

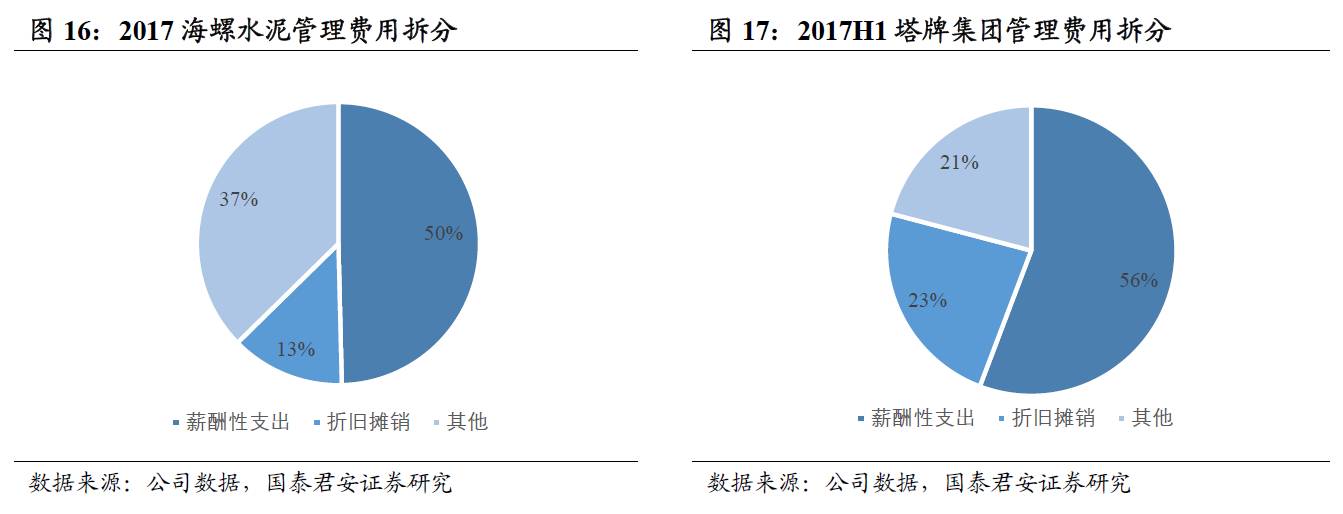

从数据看,水泥企业盈利分化主要的差距体现在期间费用方面,企业间不对等的竞争(不同区域的错峰停产政策,同区域协同错峰企业之间的博弈),导致企业产能利用率分化,带来吨折旧、维修成本、人工成本、财务成本差异,最终反映到盈利端。

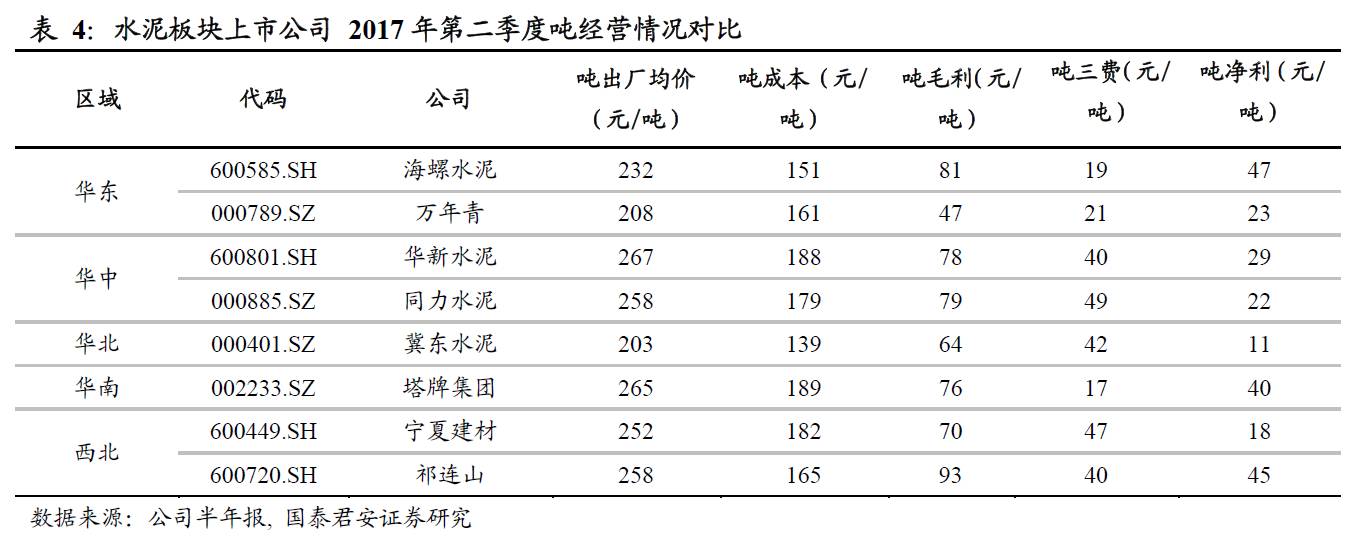

以海螺水泥为例,在今年整体行业供给侧改革蔓延的情况下,产能利用率依然保持93%以上,继续深化管理降低负债率,Q2吨期间费用下降至19元/吨的历史最低位。

对比受错峰停产政策影响的华北、西北企业看,冀东水泥、同力水泥、祁连山、宁夏建材吨三费均在40元/吨以上。以冀东为例,上半年销量同比下滑19%,导致管理费用中固定资产折旧及停产停窑修理费占比超过40%;祁连山修理费占比也接近40%,而对比海螺、塔牌两家企业,修理折旧占比分别为13%、23%。

对比受错峰停产政策影响的华北、西北企业看,冀东水泥、同力水泥、祁连山、宁夏建材吨三费均在40元/吨以上。以冀东为例,上半年销量同比下滑19%,导致管理费用中固定资产折旧及停产停窑修理费占比超过40%;祁连山修理费占比也接近40%,而对比海螺、塔牌两家企业,修理折旧占比分别为13%、23%。

我们认为盈利分化的情况将随着错峰停产政策进一步收严及行业内协同的提升继续深化,需求依然维持增长的华东、华南板块有望继续领先。

3. 玻璃板块:景气维持较好水平,龙头间差距不显著

3. 玻璃板块:景气维持较好水平,龙头间差距不显著

3.1. 行业基本情况:景气维持较好水平

截至2017年 6 月我国平板玻璃累计产量4.14 亿重箱,同比增长5.8%(玻璃产量即有效产能概念),同比增速略有下降。

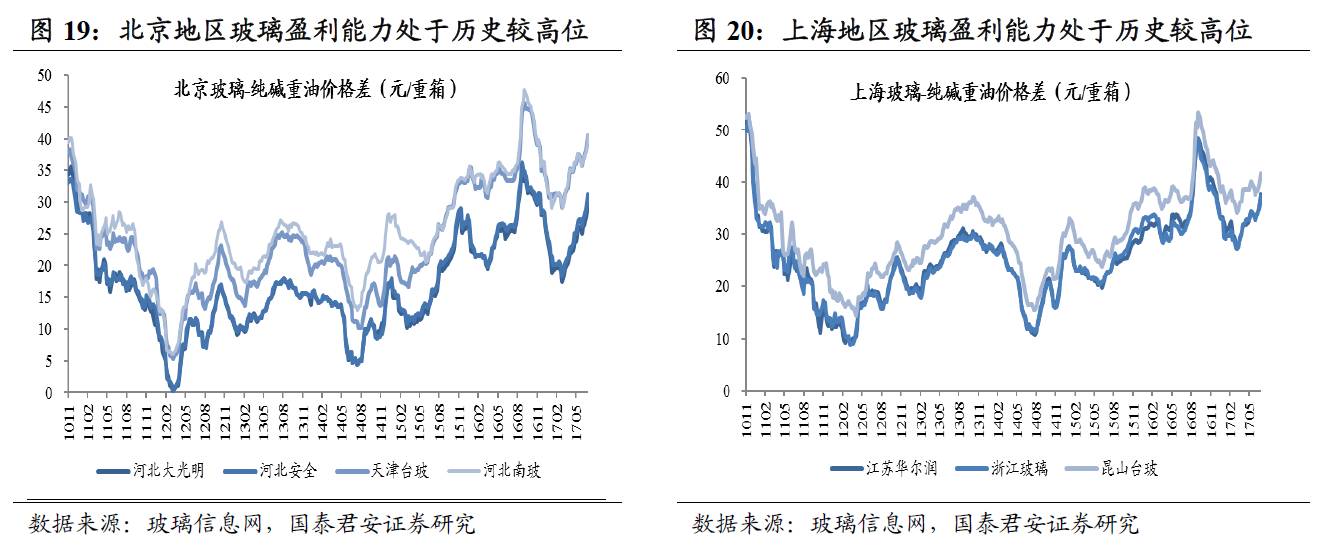

截至6月末全国白玻均价1503元/吨,同比去年上涨268元。当前玻璃行业盈利状况较好,吨毛利处于近6年的较好水平。上半年冷修复产生产线8条,新建生产线增加3条,冷修停产10条。

3.2. 玻璃股:盈利位于历史较好水平

3.2. 玻璃股:盈利位于历史较好水平

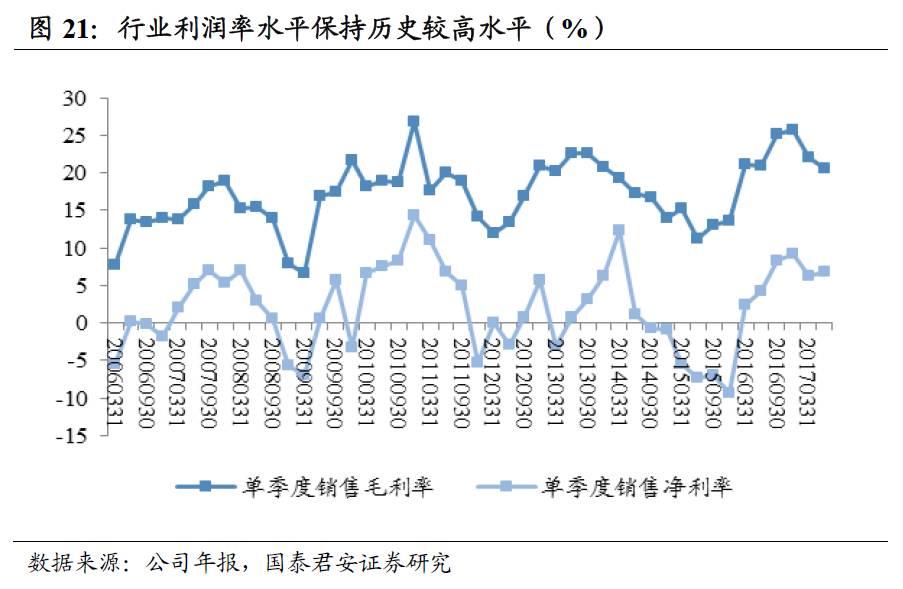

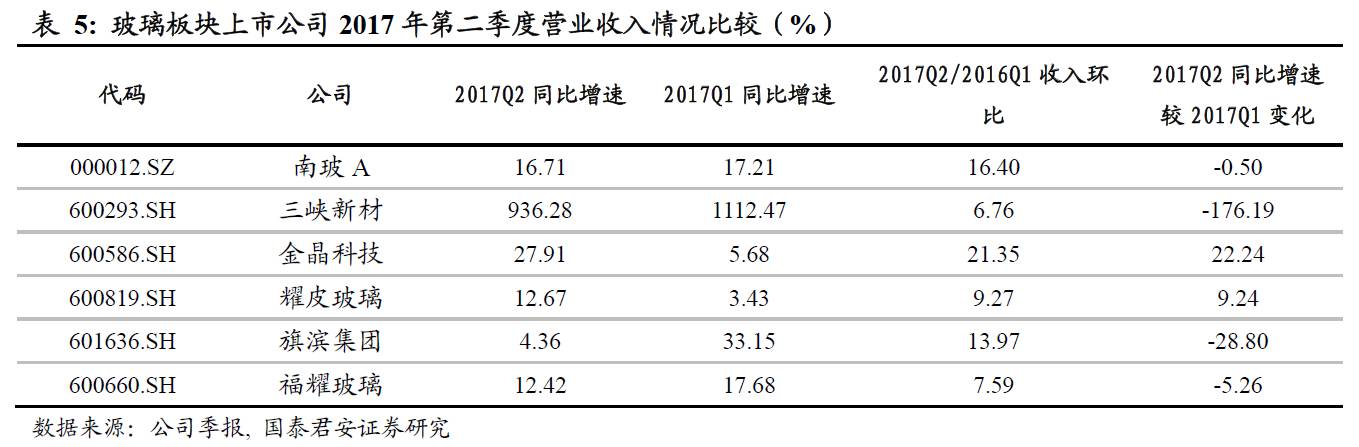

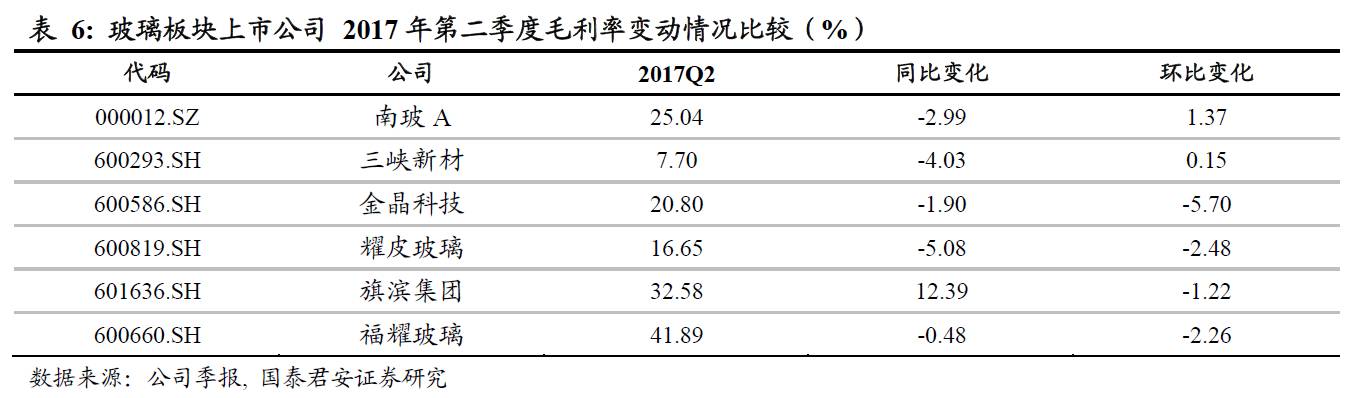

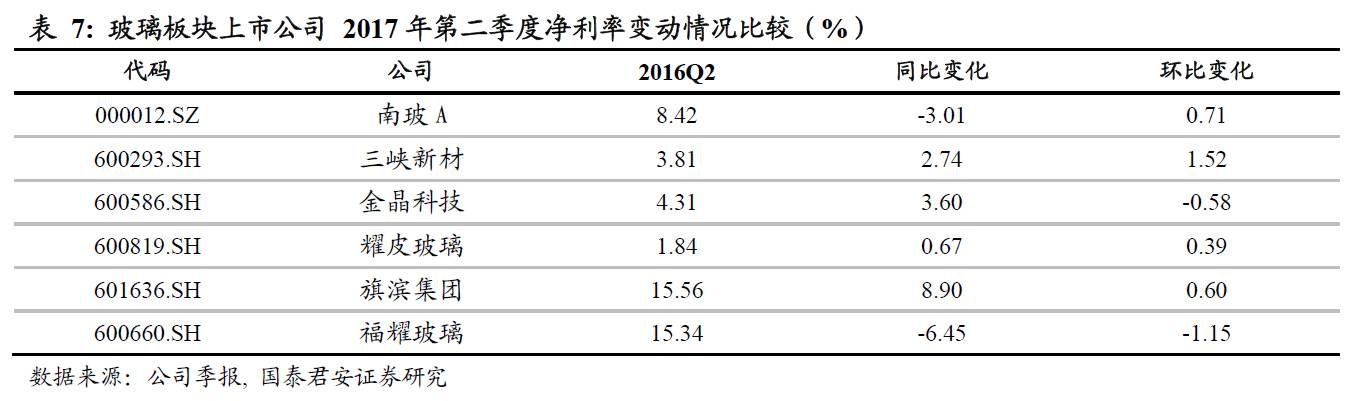

我们以A 股平板玻璃板块 6 家主要上市公司为样本(如下表所示),分析玻璃行业经营情况。2017年第二季度玻璃行业销售毛利率(整体法)24.11%,净利润率8.21%。2017Q2营收同比增长15.41%,延续第一季度增速14.86%的良好态势,净利润同比增速218.91%,盈利状况处于历史同期高位。

3.3. 龙头之间比较,盈利能力差距并不明显

3.3. 龙头之间比较,盈利能力差距并不明显

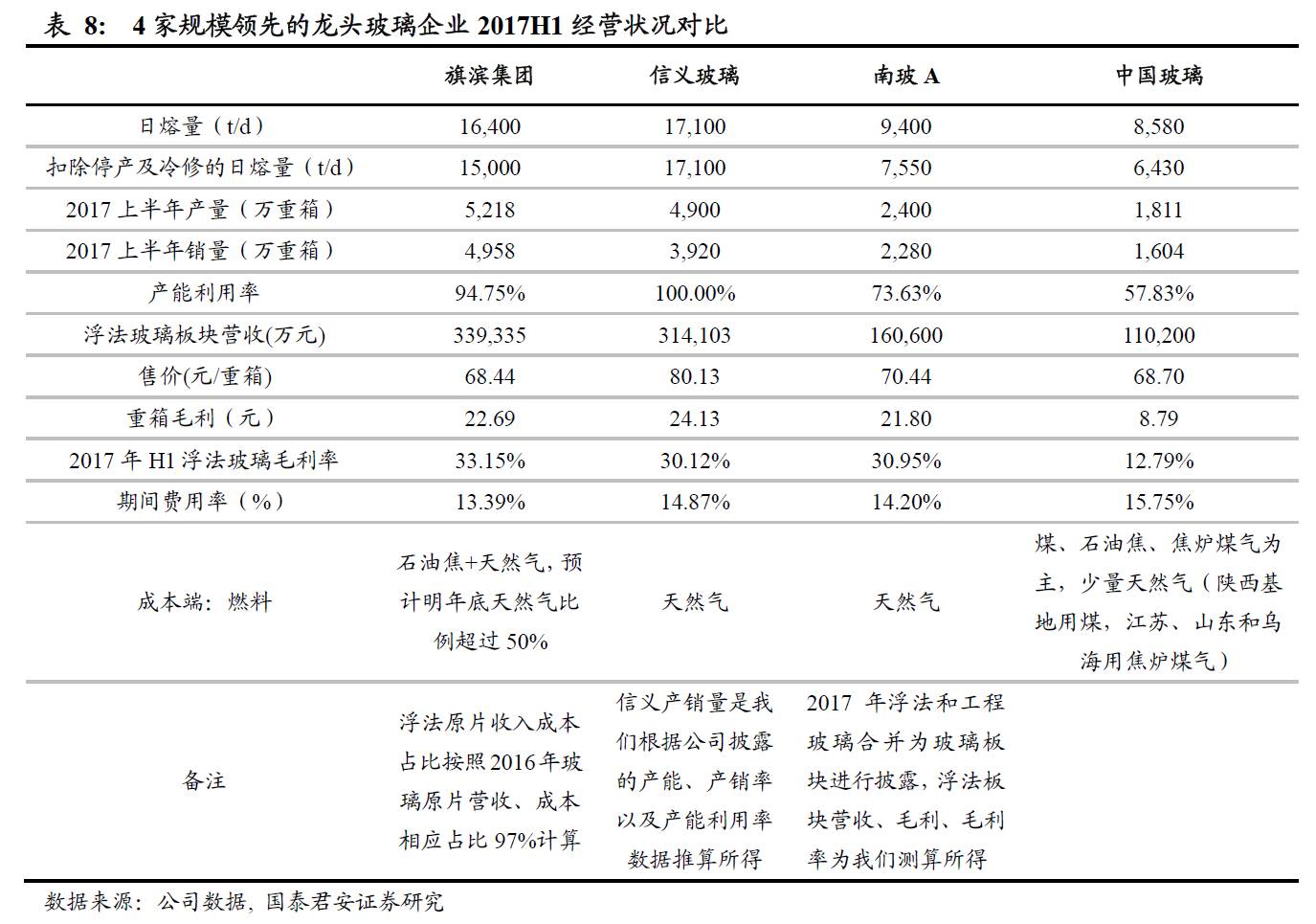

我们选取玻璃行业4家规模最领先的上市公司旗滨集团、信义玻璃、南玻A及中国玻璃(3300.HK)分析玻璃行业2017上半年情况。

如下表所示的横向对比,我们发现,受益玻璃行业需求景气,4家企业均出现明显的盈利改善,产能利用率整体维持较高水平呈现产销两旺的态势。旗滨及信义产能利用率基本满产,毛利率方面基本上维持在30%出头的水平。

价格及盈利能力方面,售价维持平均72元/重箱,重箱毛利维持在20元/重箱以上的历史较好水平上,且前三家龙头企业的重箱毛利差距甚微,盈利能力差异性远远水泥行业的方差小。

我们认为玻璃行业三季度景气依然有望维持,金九银十的地产旺季有望继续支撑玻璃价格,而成本方面信义及南玻基本全部改用天然气,旗滨计划18年天然气占比达到50%。

考虑到天然气价格相对的稳定,我们预计旗滨、信义、南玻下半年盈利能力将继续维持,中国玻璃或有望提升。

4. 品牌建材6朵金花领先于消费建材

4. 品牌建材6朵金花领先于消费建材

4.1.“成长”加速的传统行业,“品牌建材6朵金花”建材业绩亮眼

我们自年初开始推荐品牌建材六朵金花(东方雨虹、北新建材、伟星新材、兔宝宝、大亚圣象、三棵树),我们认为2016-2017属于“必需消费品”引领的品牌建材品牌升级,并不体现在低端消费及替代品消费和无品牌建材上,必需消费品建材我们总结就是(无毒、不找麻烦、节省时间)其龙头地位越是显著,其量的增速越是领先于行业。

我们看到品牌建材17Q2营收增速有加速趋势,在原材料大幅上涨情况下部分品种(主要是我们给出的6朵金花)的毛利率、净利率等依然维环比提升,反映出公司竞争优势的加强及品牌溢价能力;2016Q4至2017Q2偏装饰端建材的业绩增速超预期其实集中在个别建材股上。我们认为这种趋势将在17年下半年至18年继续延续。

4.1.1营收呈现逐季加速趋势或高位维持

从营收角度,我们注意到近一年来看,品牌建材6朵金花受益消费升级及地产景气,收入增速出现逐季上升或者高位维持,远超行业平均增速,出市占率正在加速提升。

按照过去4个季度6朵金花组合营收看,平均营收增速接近32%,我们以A股31家建材股为样本(剔除部分单季度极值),样本组合过去一年平均增速约为20%。6朵金花组合表现明显高于行业平均水平。

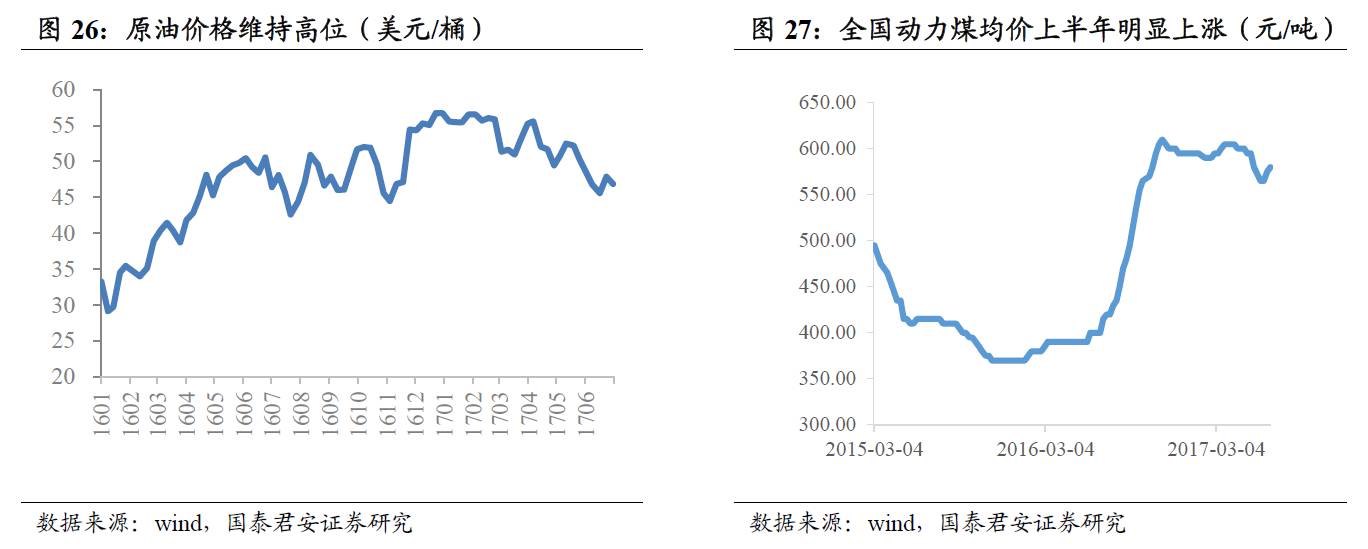

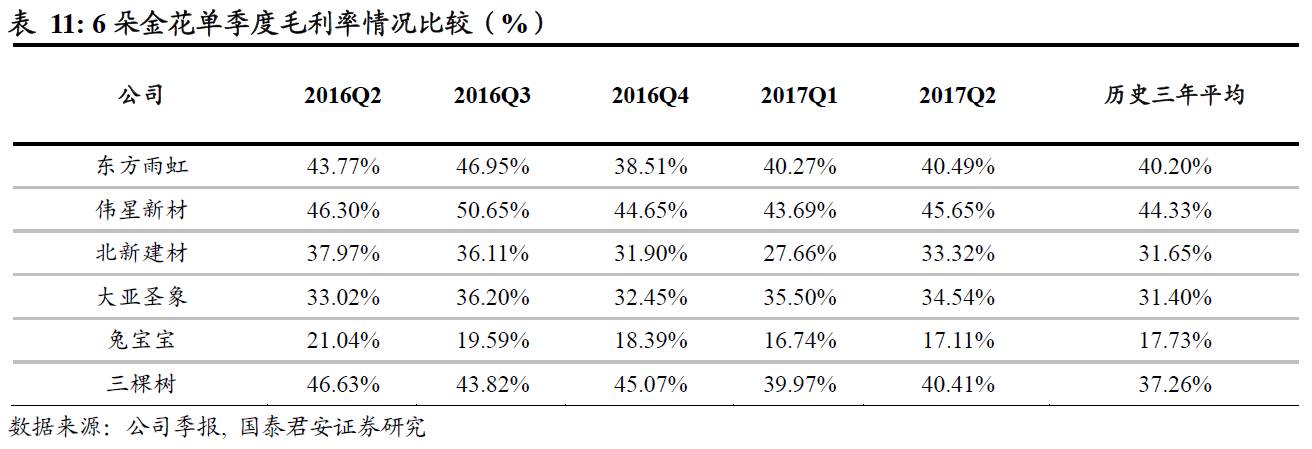

4.1.2 原材料价格上半年大幅上行,6朵金花盈利水平环比稳定略提升

17年上半年煤炭、化工等行业受供给侧改革及环保监察影响,价格大幅上涨,导致建材企业成本明显上升。但是我们注意到,在这种情况下6朵金花组合Q2毛利率、净利率等指标均维持了较高水平且Q2均明显环比改善,这是大幅好于行业整体变化情况的,显示出卓越的成本控制或龙头溢价(提价)能力。

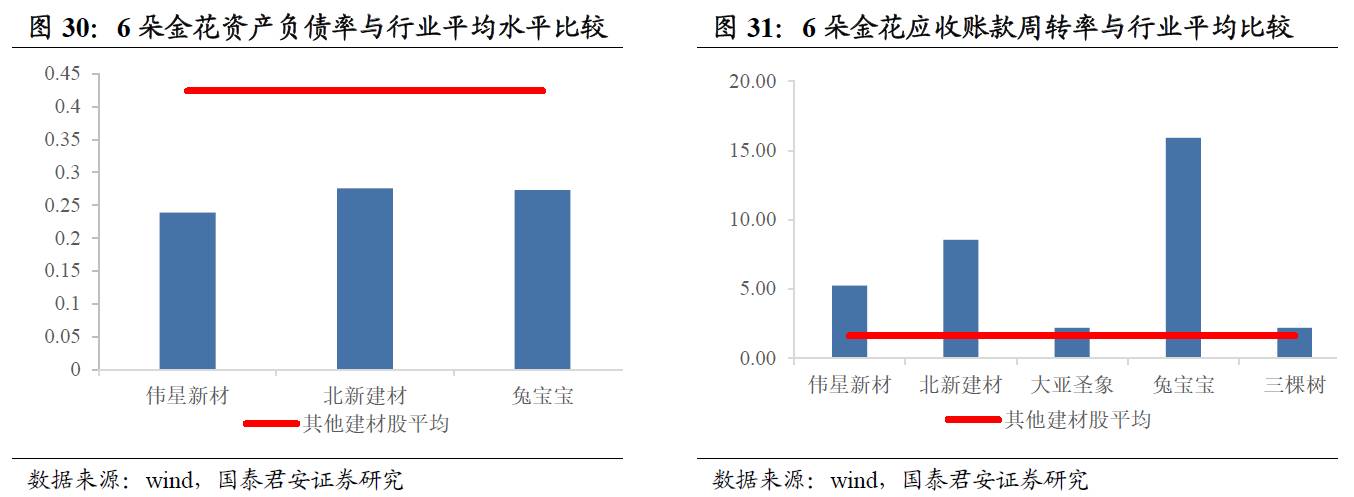

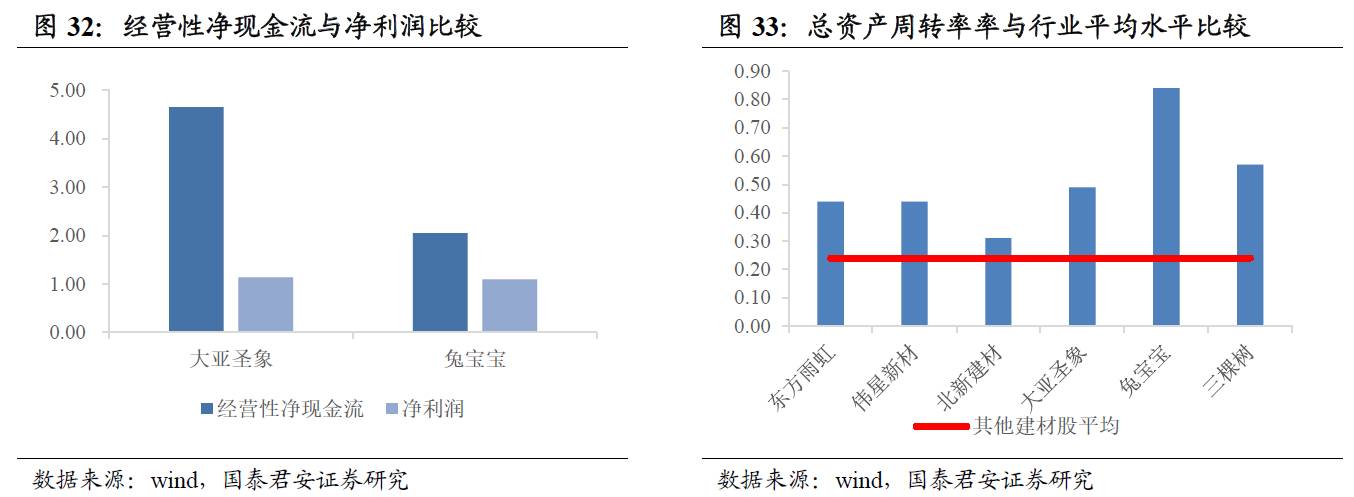

4.1.3 强劲现金流也凸显龙头价值

同时我们对比报表发现,品牌建材龙头的在高营收下经营质量也非常优越,大亚圣象、兔宝宝经营性现金流明显高于净利润(东方雨虹及伟星新材因为原材料大幅上涨,增加了原材料采购导致经营性净现金流下降),伟星新材、北新建材以及兔宝宝三家企业资产负债率控制在30%以下的水平,总资产周转率方面6朵金花均明显高于行业平均水平。

5. 超越行业成长性,制造业龙头全球化,领先优势扩大:中国巨石、福耀玻璃

5. 超越行业成长性,制造业龙头全球化,领先优势扩大:中国巨石、福耀玻璃

我们认为福耀玻璃和中国巨石是中国制造出海产能扩张,海外建厂带来新一轮全球化的成长典型代表,并且我们认为巨石和福耀出海的过程其实意味这其在国际分工中由低向高走的过程,从此摆脱国内的低水平竞争,对公司而言绝不仅仅是量的扩张,由此的变化是估值和业绩的双升。

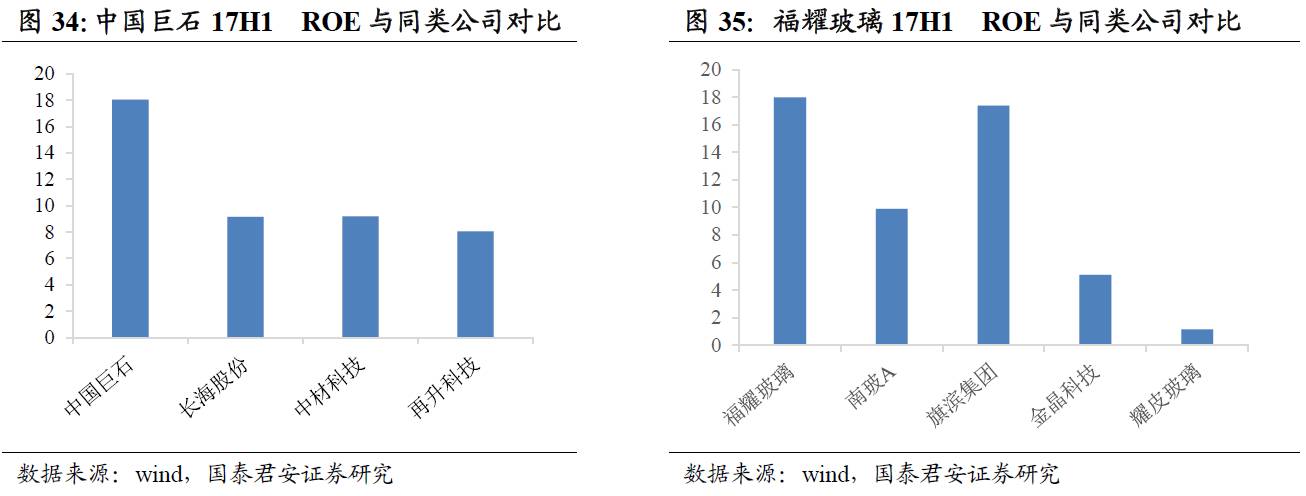

中国巨石与福耀玻璃所处的都是比较传统的行业,但是从ROE角度两家企业均取得了远超其他同行竞争对手的水平,竞争优势凸显。我们发现两家企业13年后已经开始弱化了本身行业盈利的波动性,主要原因来自于进行自身产品结构改善,大幅提升中高端产品的占比,且出海建厂实现海外扩张。

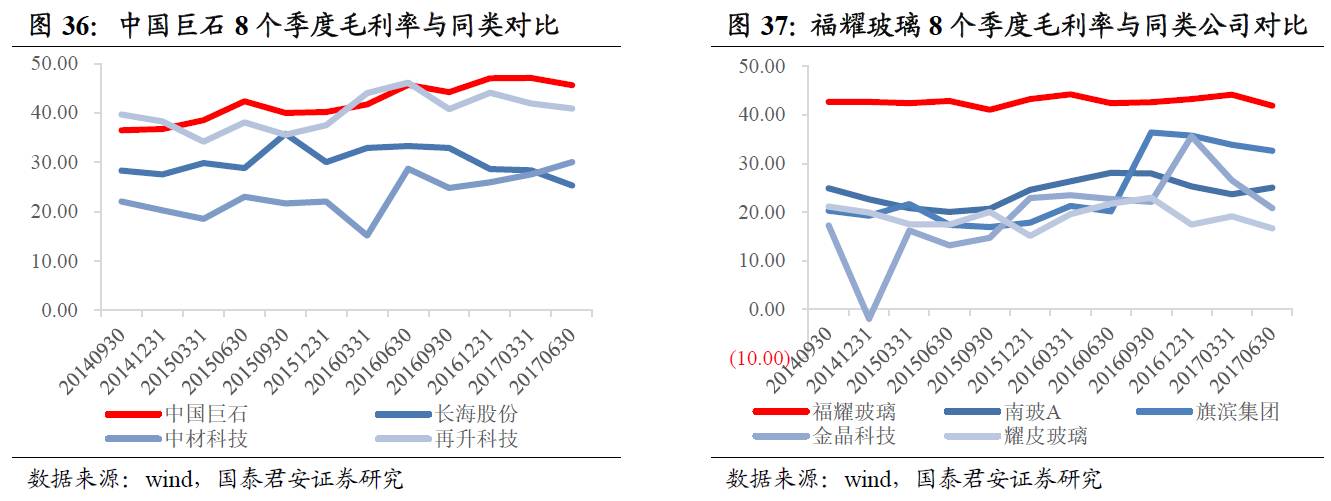

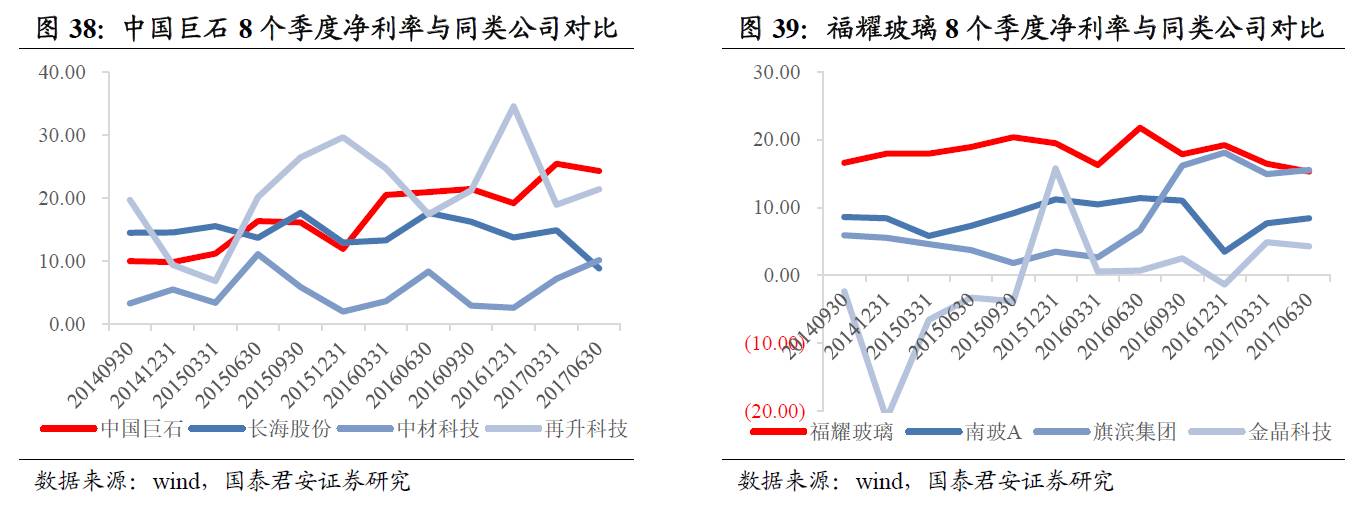

2017上半年,中国巨石实现毛利率约46%,同比增长约2.5%。受益于成本控制,公司费用率同比下降1.4%,而研发费用率同比大幅增长,在行业可比公司毛利率、净利率同比负增长的情况下,公司净利率同比增长超过4%,达到25%。

2017上半年,中国巨石实现毛利率约46%,同比增长约2.5%。受益于成本控制,公司费用率同比下降1.4%,而研发费用率同比大幅增长,在行业可比公司毛利率、净利率同比负增长的情况下,公司净利率同比增长超过4%,达到25%。

福耀玻璃上半年实现毛利率42.98%,同比增长0.55%,剔除汇兑损益的影响后实现净利率17.36%,17H1汇兑损失人民币1.7亿元(16年同期汇兑收益为2亿元),若扣除此因素,上半年利润总额同增17.91%,公司研发费用率4.46%,明显高于同行业公司研发投入水平。

6. 风险提示

6. 风险提示

国内货币、房地产宏观政策风险。国内货币政策的收紧将严重影响各个重大基建项目的开工进程;房地产的宏观调控将关系到土地开发、房地产的投资,作为水泥主要的下游需求,两者政策的变动都将直接影响到水泥的价格。

原材料成本风险。煤炭是水泥的主要原材料成本之一,短期内我们预判煤炭价格上行空间不会很大,但一旦上涨,短期内影响水泥企业的盈利能力。