监管风险或是比特币为代表的资产面对的最大挑战。那么,各经济体对于比特币合法性如何认定?又是怎样进行监管的呢?本文对此进行展开分析。

-

支持地区居多,半数认定合法。

根据Coin Dance的统计,在全球257个经济体中,超半数经济体认定比特币合法。按照收入水平来划分,在认定比特币为非法或对其进行限制的经济体之中,超过70%为低收入经济体或中低收入经济体,高收入经济体中无一认定比特币为非法。而从对比特币性质的认定上来看,超过60%的经济体认为比特币具有某种程度的货币属性。

-

监管模式各异,哪种更具优势?

当前全球对比特币的监管主要形成了

多头监管和集中监管

两种模式。作为比特币交易活动最为活跃的国家之一,美国对数字货币采用的就是

分散监管、多头监管

的模式。美国国税局(IRS)在税务系统中将比特币视作财产,而金融市场监管主体从各自视角出发,也逐渐把比特币纳入监管范畴。首先,美国商品期货委员会(CFTC)把比特币合理定义为商品并推出了相关衍生品。其次,美国证监会(SEC)也是比特币相关活动监管的重要主体之一,其发布报告明确将ICO视为证券发行的立场,而SEC对于比特币相关金融产品推出态度较为谨慎。最后,比特币在美国不仅要受到证券监管架构的约束,还要受到货币监管架构的约束。如纽约州金融服务局规定数字货币业务经营者要获得“比特许可”。

欧盟“各自为政”,合作也渐增强。

欧盟对比特币的监管基本上处于各成员国“各自为政”的局面,并没有施行较多的统一约束。不过近来欧盟逐渐注重对于比特币等数字货币领域的反洗钱监管,力图推动区域内的监管合作。与美国模式不同,新加坡对比特币等数字货币采用的是

集中监管、统一监管

的模式。2017年11月新加坡金管局(MBS)即发布数字货币指引,明确了其在数字货币监管中的主体地位,而其后《支付服务法案》的推出,进一步规范了该国的数字货币业务开展。日本的情况同新加坡类似,日本金融厅(FSA)是监管比特币等数字货币业务活动的主要机构。总结来看,

分散监管的优势在于能够利用现有的法律框架,多种监管主体也可以并存和互为补充,但难免存在监管空白、监管重叠和监管套利等问题;而集中监管的优势在于能够针对比特币等数字货币本身的特点来进行制度设计,更加切合相关业务需要与风险控制的要求。

-

部分大国加强限制,多数实属无奈之举。

认定比特币为非法的少数经济体,大都经济体量较小。而近期不少大国或也加入限制之列,究其原因,疫情冲击使得经济增长低迷,国内通胀有所抬头,人们对于本国货币的信心减弱,汇率承受较大压力。比特币在部分程度上能够作为信用货币的替代品,居民对其配置需求上升,甚至形成了替代本国货币的趋势。为了防止对于本国货币的削弱,这些国家无奈之下出台对于比特币的限制措施。

-

我国仍为限制态度,海外措施值得借鉴。

过去我国也曾掀起过比特币的热潮,而监管部门关注到了其可能带来的金融风险,对比特币的态度也逐渐转为谨慎限制。近期在博鳌亚洲论坛上,央行副行长李波表示,正在研究对比特币、稳定币监管规则。而海外发达经济体的部分现有监管措施值得我们借鉴,如不少经济体采用的特许经营牌照方式就取得了较好的监管效果。

新冠疫情后,以比特币为代表的数字货币涨幅领跑大类资产,其原因我们在本系列报告的第一篇已进行了深入分析。但作为新生事物,比特币也并非完美,监管风险或是其当前面对的最大挑战。那么,各经济体对于比特币合法性如何认定?又是怎样进行监管的呢?作为系列报告的第二篇,本文对此进行展开分析。

支持地区居多,半数认定合法

超半数经济体认定比特币合法。

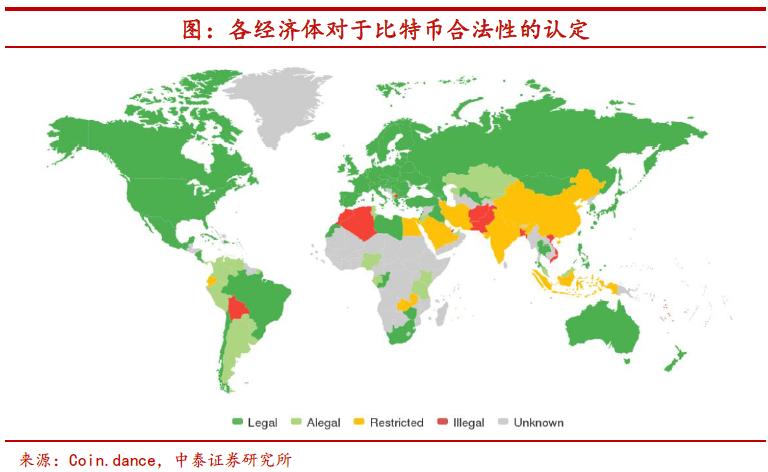

根据

Coin Dance

的统计,在全球

257

个经济体中,目前有

132

个经济体认定比特币合法,并未对其加以限制,占比超过

52%

。如果剔除掉未搜集到相关信息的经济体,则未对比特币限制的经济体占比要超过

90%

,仅有

14

个经济体认定比特币为非法或对其进行限制。

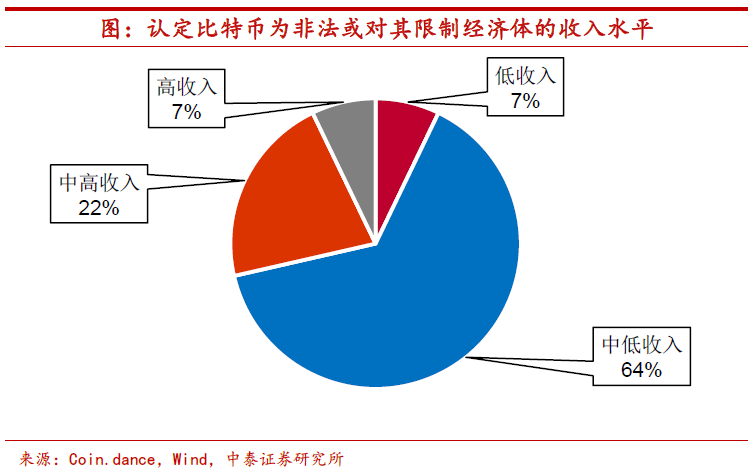

限制比特币经济体收入水平偏低。

按照收入水平来划分,在认定比特币为非法或对其进行限制的经济体之中,超过

70%

为低收入经济体或中低收入经济体。高收入经济体中无一认定比特币为非法,仅卡塔尔对比特币采取限制态度。而根据区域分布来看,认定比特币为非法或对其进行限制的经济体之中,欧洲经济体相对较少,仅有北马其顿在列,亚洲和非洲经济体则相对较多。

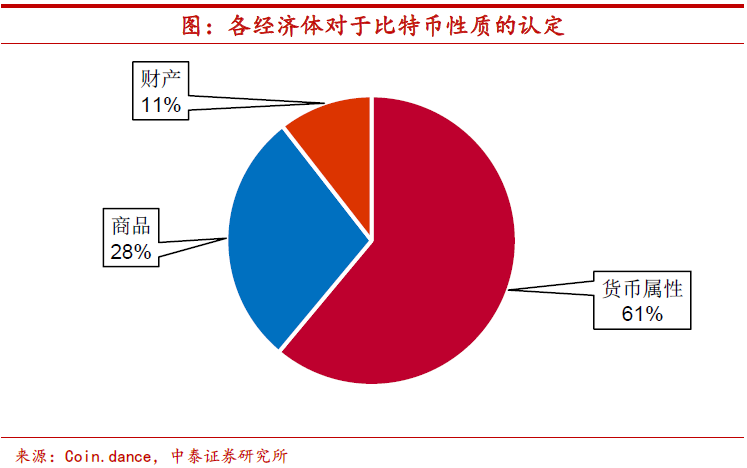

超六成经济体认可其货币属性。

从全球各经济体对于比特币性质的认定上来看,超过

60%

的经济体认为比特币具有某种程度的货币属性,比如可以用来作为支付手段,而接近三成经济体将其视为商品,超过一成的经济体将其作为财产看待。

监管模式各异,哪种更具优势?

即便全球多数经济体均认定比特币及其代表的数字货币资产合法,但围绕比特币所展开的经营活动也需纳入监管,而当前主要形成了

多头监管和集中监管

两种模式。

作为全球最大的经济体,也是比特币交易活动最为活跃的国家之一,美国对数字货币采用的就是

分散监管

、

多头监管

的模式。

2013

年美国参议院召开有关比特币的听证会,首次公开承认了比特币的合法性。

2014

年美国国税局(

IRS

)就发布了征税的指导原则,在税务系统中将比特币视作财产而非货币,而金融市场监管主体从各自视角出发,也逐渐把比特币纳入监管范畴。

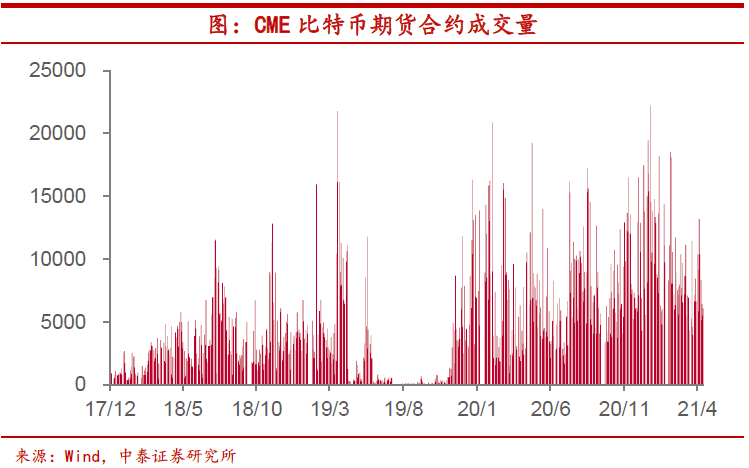

期货市场接纳,产品不断丰富。

首先,早在

2015

年,美国商品期货委员会(

CFTC

)把比特币和其他数字货币合理定义为商品,并在

2017

年批准

CBOE

和

CME

上线以现金交割的比特币期货,其后进一步批准了以实物交割的比特币期货合约,而在

CBOE

退出比特币期货市场的当下,近期

CME

再推迷你比特币期货,进一步扩大了数字货币衍生品产品系列。

明确监管立场,

SEC

谨慎推新。

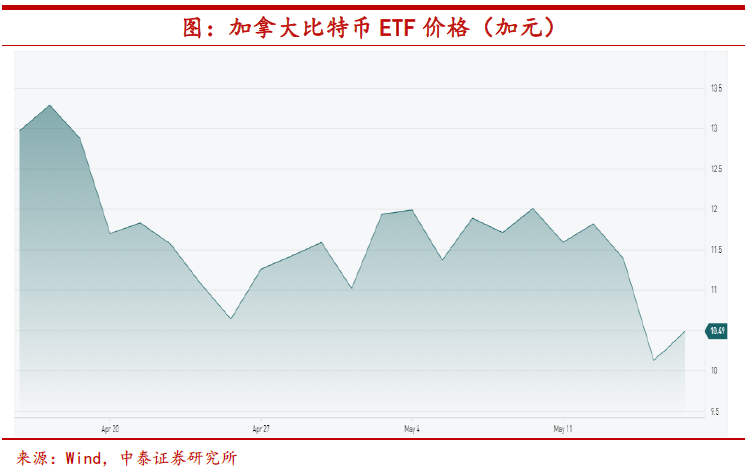

其次,美国证监会(

SEC

)也是比特币相关活动监管的重要主体之一,早期其就对与数字货币相关的投资采取了执法行动,

2017

年

SEC

发布报告明确将

ICO

视为证券发行的立场。相对而言,

SEC

对于比特币相关的金融产品推出态度较为谨慎,多份比特币

ETF

的申请迟迟没有得到批复,这也使得加拿大捷足先登,成为北美首只比特币

ETF

的诞生地。

货币架构约束,特许牌照经营。

最后,比特币作为私人发行的货币得到部分认可,因而比特币等数字货币在美国不仅要受到证券监管架构的约束,还要受到货币监管架构的约束。如纽约州金融服务局在纽约州《金融服务法》之下,规定数字货币业务经营者要获得“比特许可(

BitLicense

)”,目前其已经批复了

28

个虚拟货币相关的许可。美国统一州法委员会制定的《虚拟货币业务统一监管法案》同样要求牌照监管。

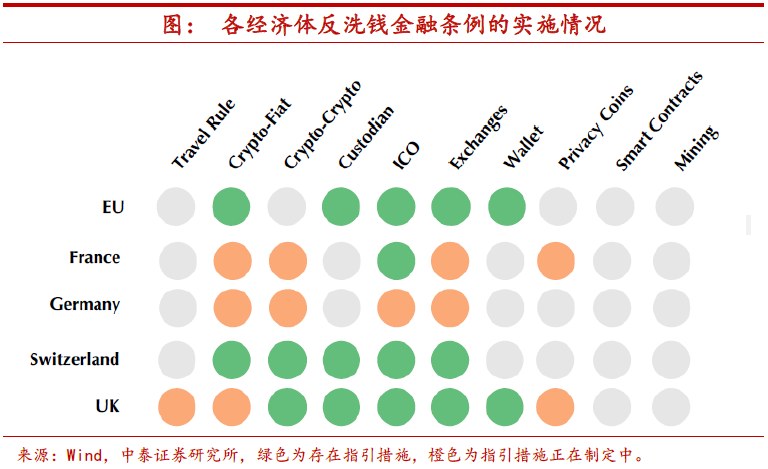

欧盟“各自为政”,合作也渐增强。

整体来看,欧洲多数国家对于比特币持较为开放包容的态度,而欧盟的组织架构特点决定了其对比特币的监管措施同美国类似,基本上处于各成员国“各自为政”的局面,并没有施行较多的统一约束。比如德国是世界首个承认比特币合法地位的国家,而法国现阶段并不认同比特币的货币地位。不过近来欧盟逐渐注重对于比特币等数字货币领域的反洗钱监管,针对比特币兑换、存储、交易等行为在欧盟层面均制定了各项反洗钱的规定,力图推动区域内的监管合作。

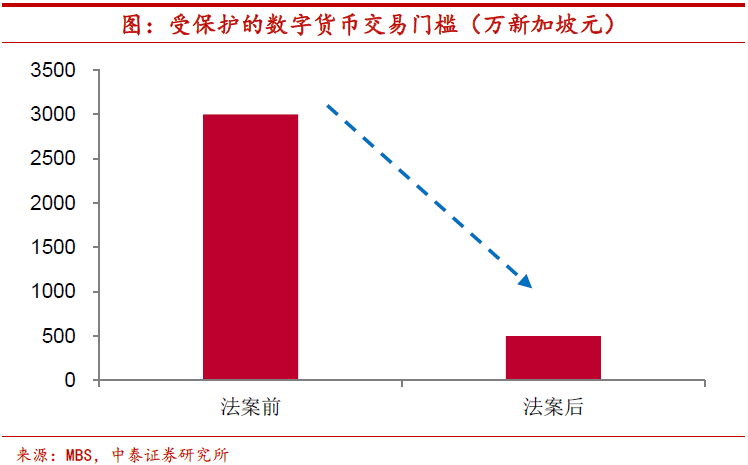

新加坡集中监管,立法明确权责。

与美国模式不同,新加坡对比特币等数字货币采用的是

集中监管

、

统一监管

的模式。

2017

年

11

月新加坡金管局(

MBS

)即发布数字货币指引,明确了其在数字货币监管中的主体地位,而其后《支付服务法案》的推出,进一步规范了该国的数字货币业务开展。

根据此项法案,具有支付功能的数字货币相关业务开展需要向

MAS

申请特许经营牌照,牌照根据服务提供商持有的数字货币量和交易量大小共分为“货币兑换”、“标准支付机构”、“大型支付机构”三种,法案还对支付服务经营机构提出了合规和风险控制等其它方面的要求。法案实施后,受保护的数字货币交易门槛从此前的

3000

万新加坡元降至

500

万新加坡元,提高了交易保障水平。

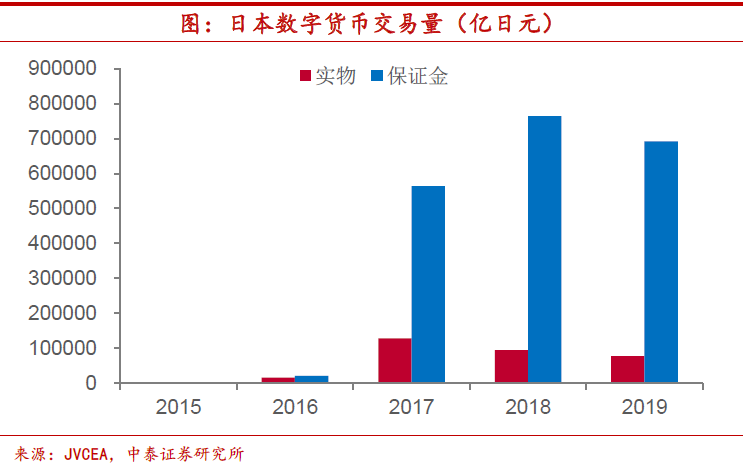

日本情况类似,监管逐渐完善。

日本的情况同新加坡类似,日本金融厅(

FSA

)是监管比特币等数字货币业务活动的主要机构。由于日本数字货币发展较早,且境内数字货币交易所屡次发生监管风险事件,因此对于数字货币的监管法规不断完善修正。

如

2017

年

4

月的《支付服务法案》正式承认比特币是一种合法的支付方式,也提出了对于数字资产交易所的监管要求,

2019

年通过的《资金结算法》修正案进一步加强了数字货币兑换和交易规则的措施。在监管措施的完善过程中,日本加密货币交易量也稳中有升,特别是保证金交易的比例显著提高。

总结来看,分散监管的优势在于能够利用现有的法律框架,多种监管主体也可以并存和互为补充,但难免存在监管空白

、

监管重叠和监管套利等问题;而集中监管的优势在于能够针对比特币等数字货币本身的特点来进行制度设计,更加切合相关业务需要与风险控制的要求。

部分大国加强限制,多数实属无奈之举

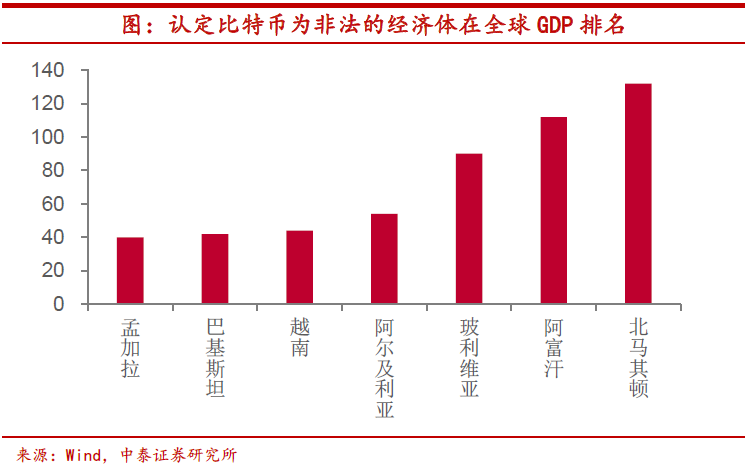

认定比特币为非法的少数经济体,不仅以低收入经济体居多,而且大都经济体量较小。

在世界银行有

2019

年

GDP

数据统计的

186

个经济体之中,这些认定比特币为非法的经济体,经济规模排在最前列的孟加拉国也仅在

40

名,未进入全球

GDP

前

20%

之列。

部分大国或加入限制之列。