指数短期进一步突破或需等待,配置景气政策估值共振的基建/新基建

市场配置思路沿着成长股—基建/新基建—寻求涨价主题的链条轮动,对应故事—政策—价格的靶向变化,意味着资金风险偏好有降低;资金面上内外趋于均衡,VIX高位会制约外资流入幅度,居民消费资金需求随复工正常化,短期内股市增量资金斜率或放缓;外围市场在多空对冲信息中呈现高波动,桑德斯恐慌减压、美联储转鸽对美股有支撑力但无上推力。短期内,我们认为A股指数的进一步突破需要等待海外疫情或国内基本面数据的落地变化;配置方面,景气—政策—估值共振角度顺周期板块性价比依然优于其他,基建与新基建逻辑最顺。

市场特征:从成长到基建到涨价,资产久期的缩短反映风险偏好降低

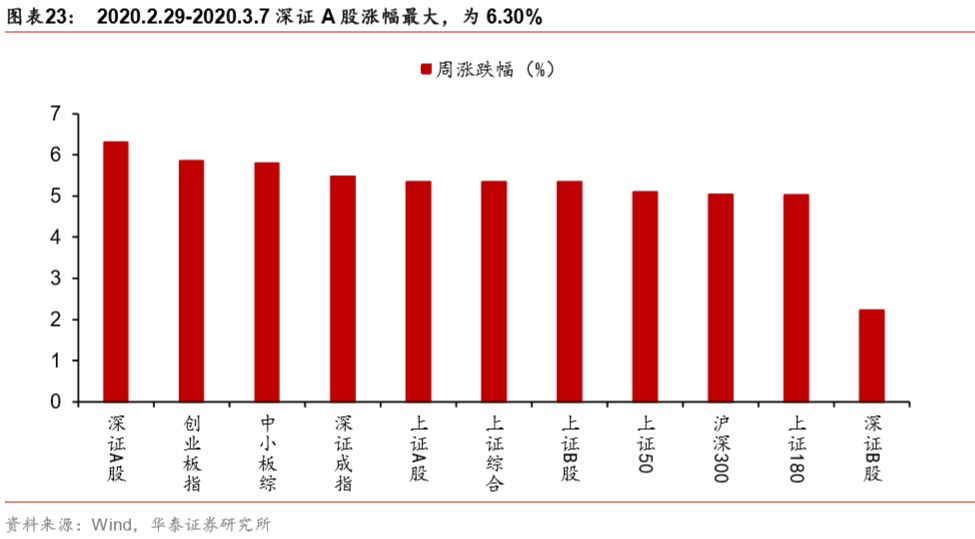

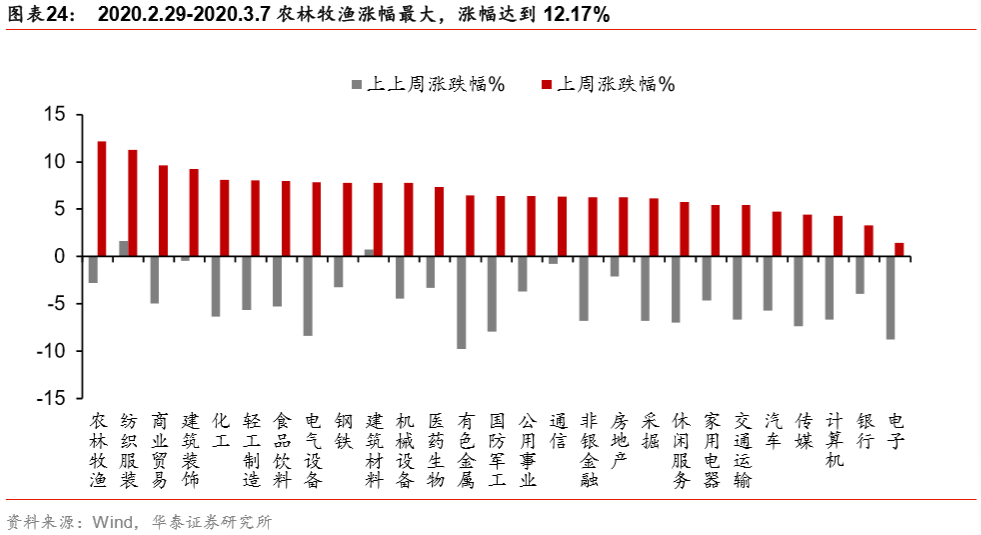

上周,A股大势上涨、风格收敛,但市场配置逻辑从前期成长股到基建/新基建,再到寻求涨价主题,对应故事—政策—价格的靶向变化,一层比一层更追求短期确定性,意味着资产久期在缩短、市场风险偏好有降低。海外疫情仍在升级导致海外股市高波动、国内复工率提升推动流动性脱虚入实、政策发力点从货币转为财政三点之下,市场沿流动性结构变化、政策发力点变化,在供需两端修复进度差异中寻找价格信号——辨别总量需求仍不确定(内需回暖、外需增压)中的供需格局,有其合理性。

风格研判:景气+政策+估值共振方向上,基建+新基建仍优于其他

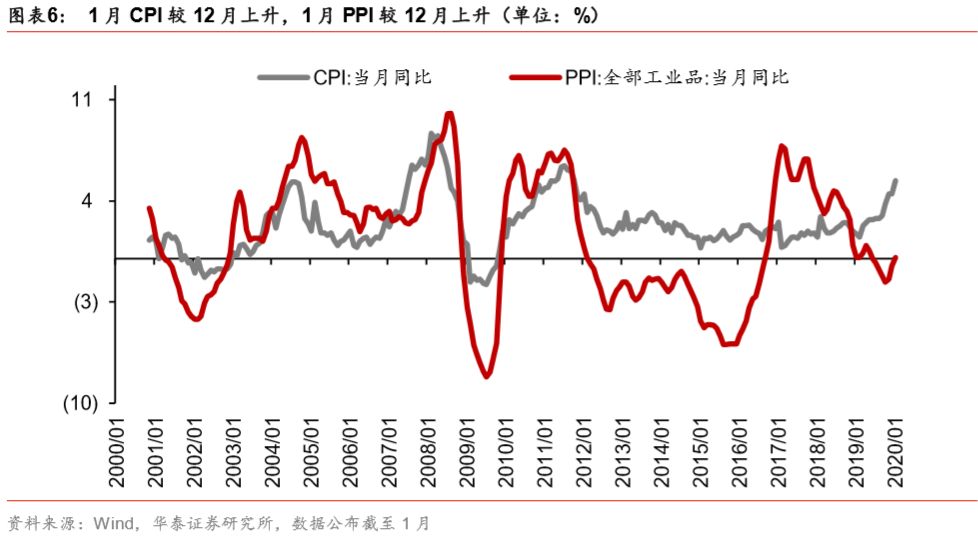

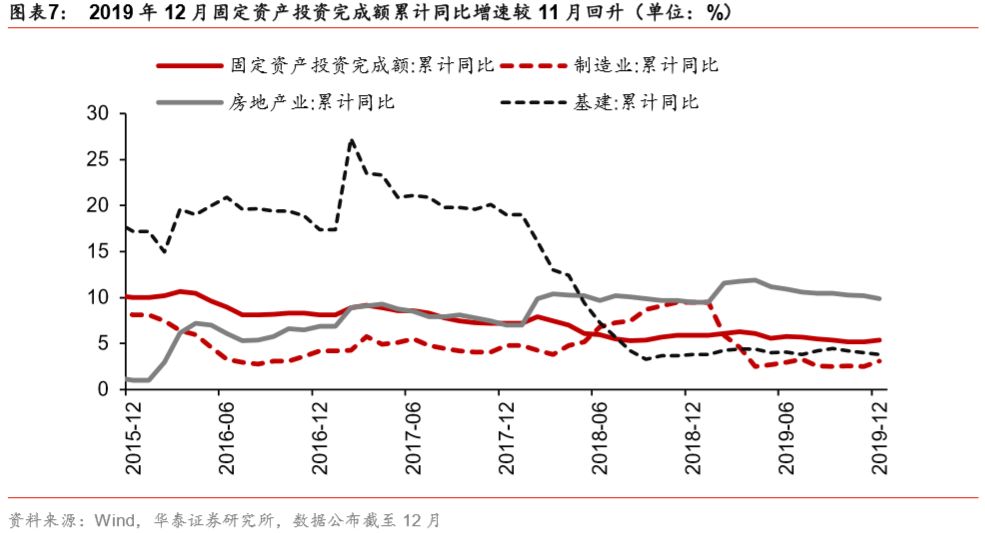

估值角度,与去年11月底市场对经济预期较中性的阶段对比,当前建筑相对全A的PB估值与彼时相当,钢铁地产汽车更低,建材更高,除建材外的周期板块相对估值仍具性价比;新基建中,通信估值分位数略低于19年Q1,但比当时更接近盈利消化估值的时点,特高压低于估值中位数。景气角度,日耗煤量/高炉开工率反映复工进度加快,复工与物流正常化下,前期供应与物流受阻、恐慌囤积导致的蔬果肉类涨价有望修复,CPI-PPI剪刀差难持续扩张,类滞胀估值尾部vs顺周期景气前端,顺周期更优。

资金面结构:内外资金面趋向均衡,被动资金入场放缓

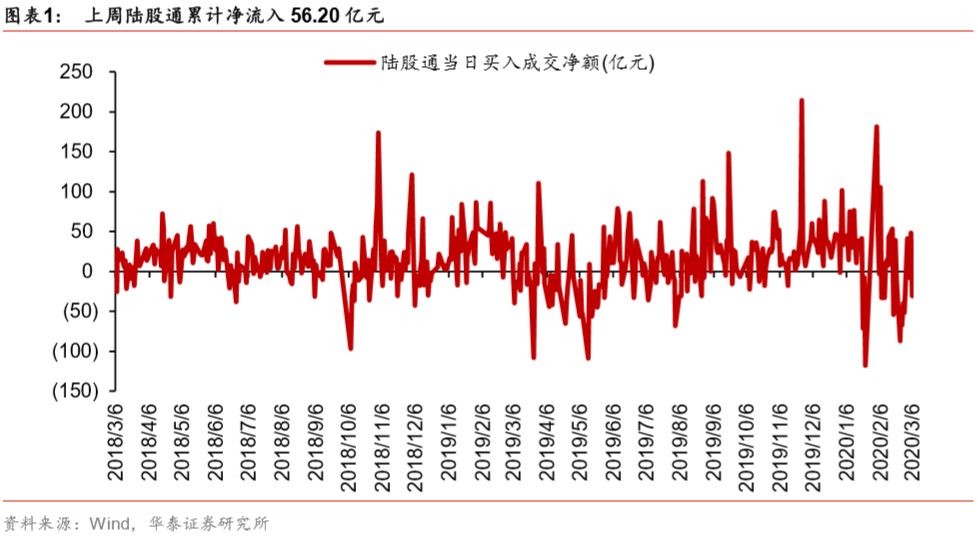

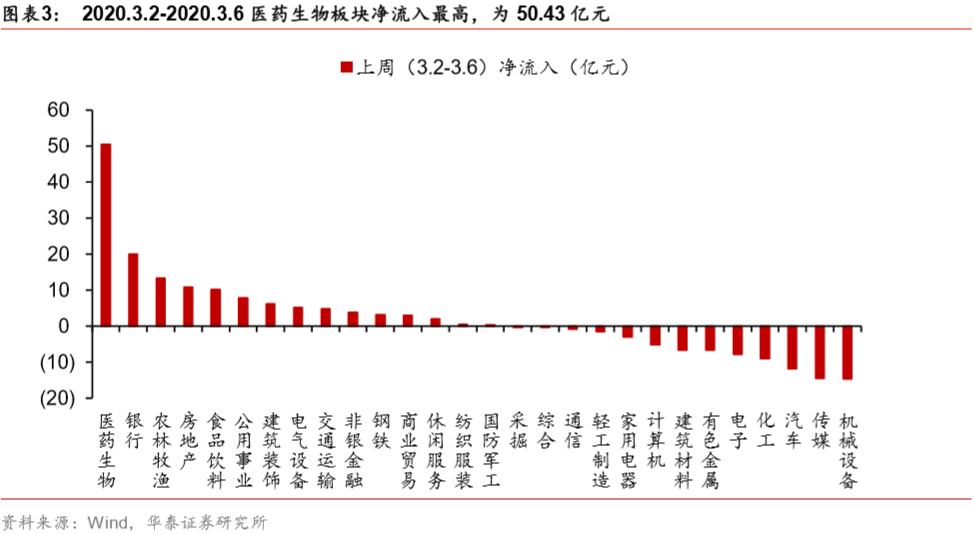

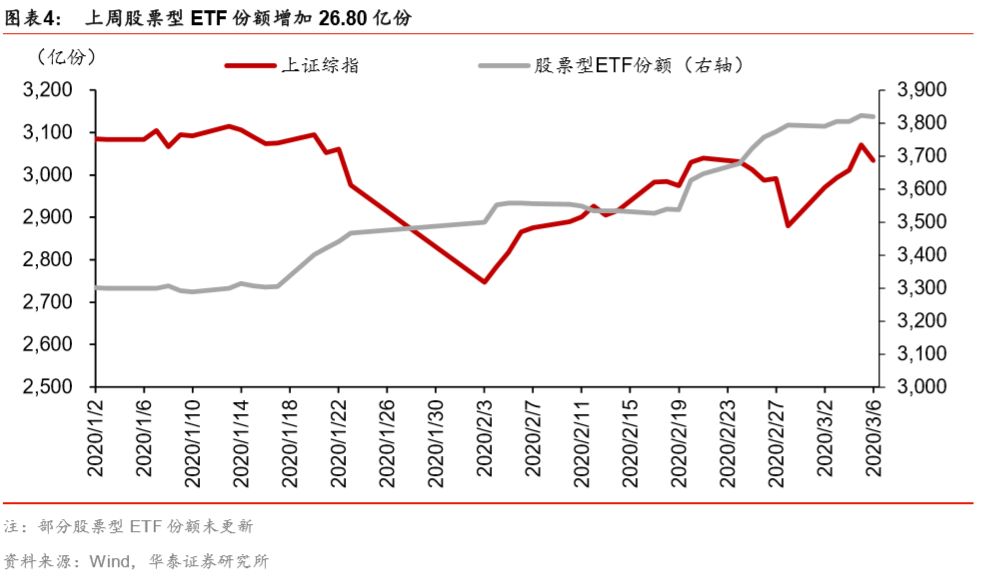

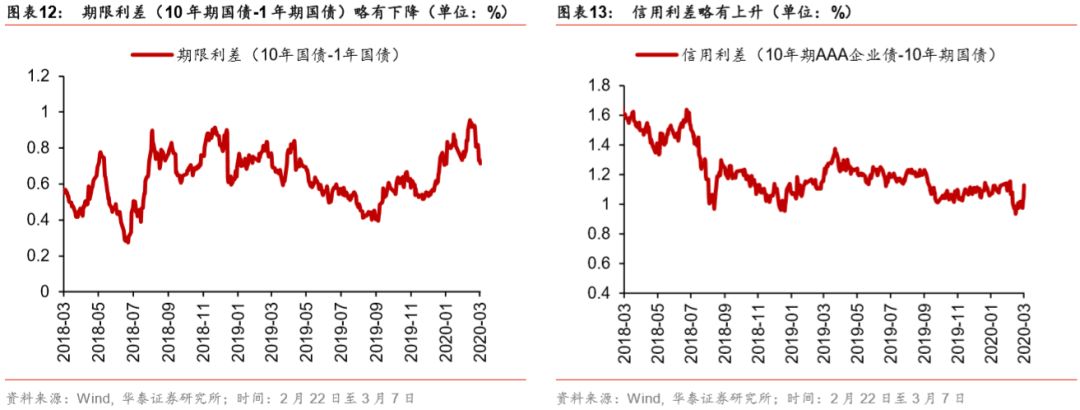

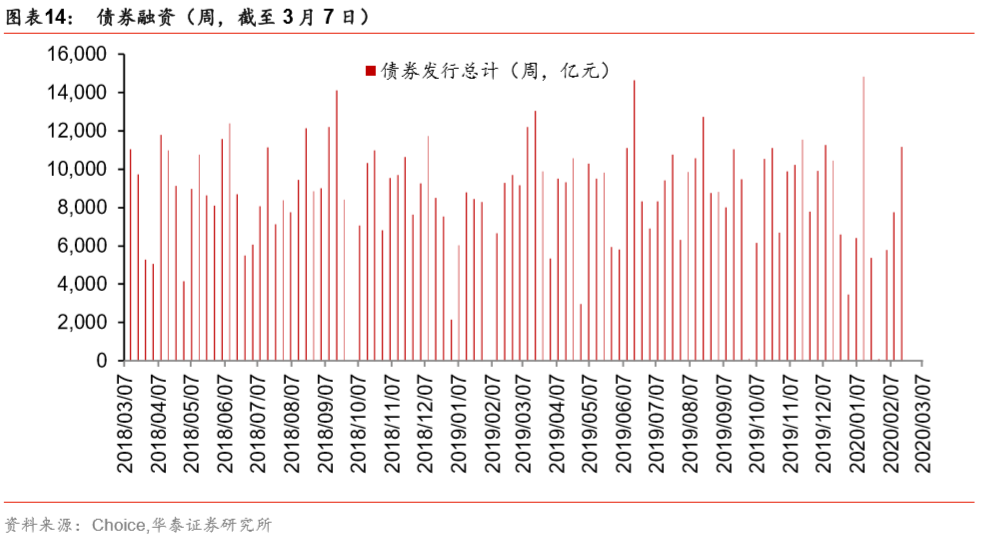

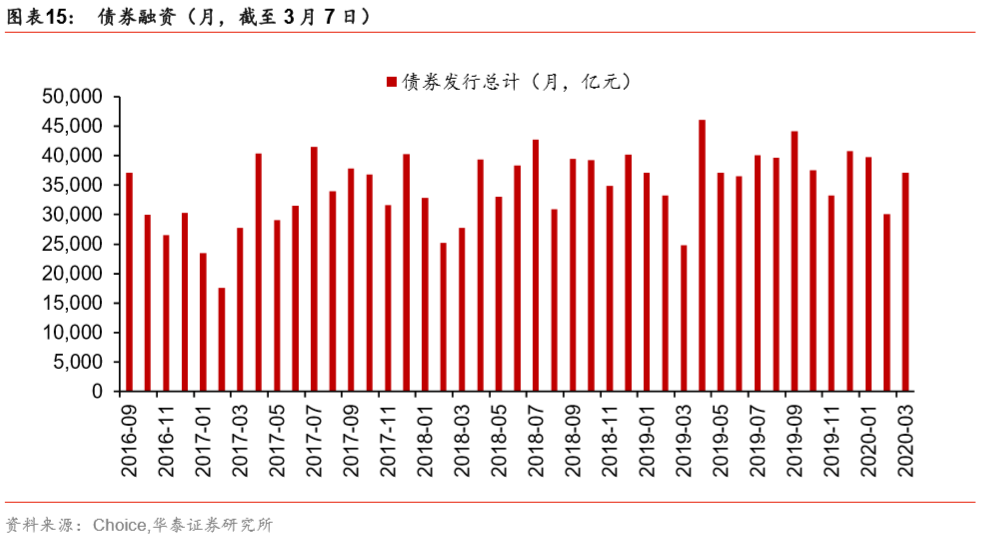

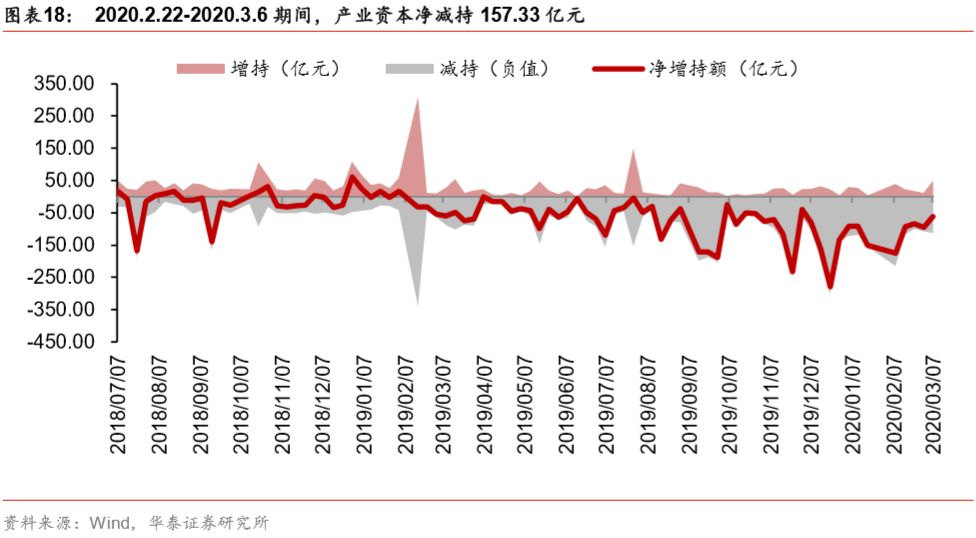

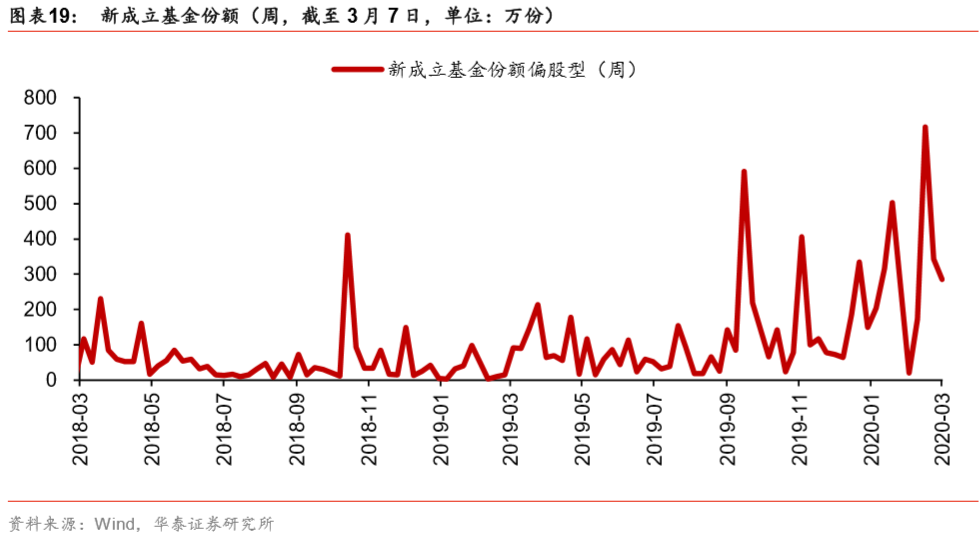

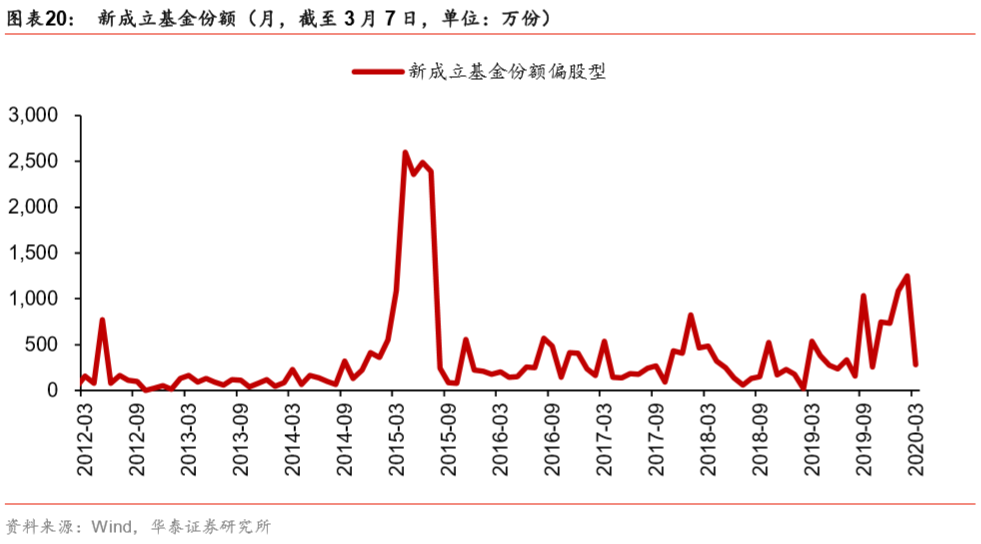

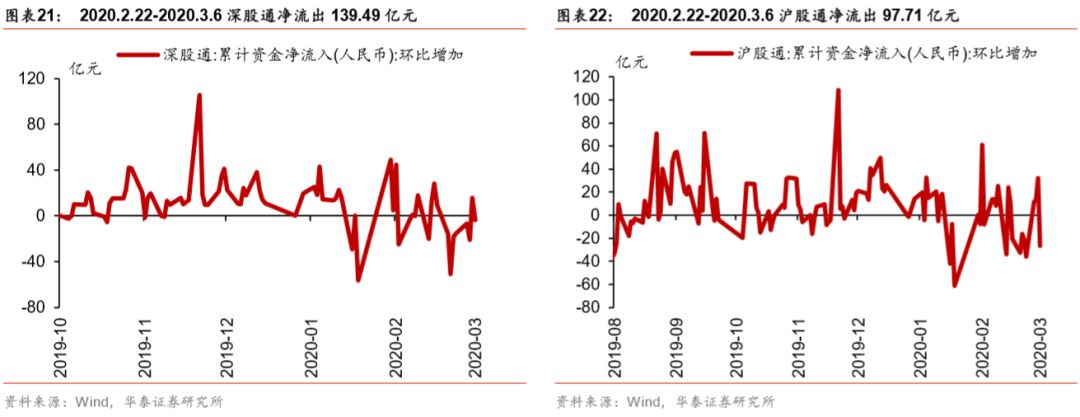

北向资金由前一周大幅流出转为小幅流入,沪深流入流出分化,表明外资加仓方向趋向大盘蓝筹;融资买入额较前两周显著下降,融资买入占两市成交额比重大致稳定;场内股票型ETF份额增长较上周明显放缓。我们认为,完善的工业体系与内需驱动下A股与外围市场相关性低,叠加中外利差走扩,外资资金或延续流入,但VIX高位会制约外资流入幅度;随着居民消费资金需求提升,新发ETF配置高峰大概率已过,内外资金面将趋于均衡。

外围影响:联储—大选—疫情中美股有望波动筑底,对内影响趋弱

上周美股在紧急降息、“超二”拜登表现超预期、海外疫情加速蔓延等多空信息对冲中宽幅波动。标普500自高点回撤11%,考虑到SARS期间港股/A股最大回撤(9%)及新冠国内疫情期间A股最大回撤(12%),我们认为美股已部分price in疫情在美国本土爆发的情形,“桑德斯恐慌”缓和、美联储转鸽对指数有强支撑,美股大概率在波动中筑底,开启持续反弹还需海外疫情拐点确认,外围对A股带来波动性但底部大概率已确认。

配置建议:短期继续把握基建/新基建组合,全年维持四大主线

3月流动性拐点、逆周期政策发力、创业板Q1业绩预告期来临,当前创业板估值隐含盈利预期较高,成色或将迎来验证,市场风格大概率延续收敛。蓝筹风格中,景气—估值—政策共振指向顺周期板块中的基建/新基建组合:1)基建(景气中性、估值优势、政策优势):建筑、钢铁、地产、汽车性价比更优;2)新基建(景气优势、估值中性、政策优势):特高压、轨交、充电桩、工业机器人及工控性价比更优。全年延续电动车链/电子/云计算/工业机器人四大主线。

风险提示

海外疫情蔓延超预期、国内复工进度或逆周期政策不及预期。

海外疫情蔓延超预期,海外新增确诊病例增长幅度超预期,美国本土疫情蔓延超预期;国内复工进度不及预期;国内逆周期财政及货币政策幅度不及预期。

【20190417】金融机构有价证券净投资增速持续回升——4月中上旬流动性观察

【20190902】

陆股通对计算机等领域关注度提升——8月外资动态与9月展望

【20190526】A股入富影响兼论5月外资流出——富时罗素公布A股纳入名单点评

【

20190523】无科技不牛市,以时间换空间—2019年A股中期策略展望

【20190908】

降准搭配财政,利差环境益于科技股相对估值——9月6日央行全面+定向降准点评