昨天给大家简单列举了一下近期券商行业的一些举动和新闻,今天继续这个话题,稍微说一下券商这个板块的实力分布和关于财富管理的一些话题。

先说券商的实力分布(2016年年报数据),

总资产:

超过千亿规模的证券公司有17家,中信证券以5974.39亿元居首,

海通证券、国泰君安以及华泰证券紧随其后。

净资产:

超过千亿规模的证券公司有2家,分别为中信证券和海通证券,

国泰君安、华泰证券和广发证券以超过500亿元的净资产规模排在3-5位。

净资本:

中信证券、国泰君安和海通证券依然位列三甲。

营业收入:

年度收入超过百亿元的有10家证券公司,相比2015年减少6家,均为上市券商。

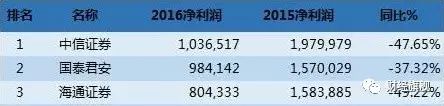

净利润:

仅中信证券净利润超过百亿元,国泰君安以98.41亿元紧随其后,

海通证券和广发证券均超过80亿元,

净利润不到1亿元的共12家证券公司。

————————————————————

经纪业务:

中信证券以94.95亿元的收入居第一,共29家券商的代理买卖证券业务净收入在10亿元以上。

投行业务:

23家券商承销业务净收入在10亿元以上,

中信证券位居榜首,中信建投和国泰君安证券排名二、三位。

资管业务:

6家券商收入超过10亿元,分别为中信证券、广发证券、国泰君安、申万宏源、招商证券和华泰证券。

自营业务:

29家券商该项业务收入超过10亿元,中信证券、国泰君安和广发证券排名前三。

信用业务:

12家证券公司的信用业务收入达到10亿元以上,

(以上数据来自东方财富Chioce)

国泰君安证券以45.55亿元排名第一,海通证券和华泰证券位列二、三,银河证券和中信证券居第四、第五。

业务能力综合排名:

中信证券以4项业务第一的成绩毫无疑问地居于百大券商之首;

国泰君安信用业务排名第一,两项第二和两项第三,综合排名次席;

华泰证券、申万宏源、海通证券和广发证券旗鼓相当,各有所长,整体实力较强,位列三至六位;

中信建投、招商证券、银河证券和国信证券也有业务强项,排名七至十位。

如果再考虑一下2015年券商的营收排名的话,可以看到券商内部实力差异的悬殊,和排名靠前这几家的领先优势有多明显。

2015年,125家券商中,

中信证券、海通证券、国泰君安、国信证券、广发证券、申万宏源证券、招商证券、华泰证券位列前八名,且2015年净利润均超过百亿。

这八家券商实现利润总额为1156.11亿元,

而2015年证券全行业的净利润总额为2447.63亿,

这也意味着近半利润被这八大券商占据。

很多投资者看过这个数据之后,肯定对中信证券近些年来的霸主地位印象深刻,觉得将来牛市再来的时候,买券商一定是要买中信证券,或者海通证券、国泰君安这种TOP3选手了,后面那些业绩仅有TOP3零头的小券商绝对不值得买。

但是,2015年牛市时期买过券商股的投资者都记得,当时涨幅最大的既不是中信也不是海通,涨幅最大的是西部证券,涨速最快的是西南证券。

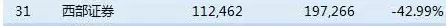

当时的中信证券,从12块多涨到最高38块左右,

海通证券是从10块多涨到30块多,

而业绩水平仅有上述两家十分之一,八分之一左右的西部证券,一口气从10块左右,飙到了80多块。

主要原因就是因为它是当时券商股中,盘面比较小的一个。

A股只有今年上证50持续上涨那段时期是盘面大的个股走势优于盘面小的个股,绝大多少时间里,在涨幅方面,都是小盘股占优,这点大家在将来市场走强的时候一定要注意,牛市千万别一上就买大盘绩优股,这样会很浪费时间;最好先挑业绩还可以,盘面小,知名度还可以的个股来。

但是如果投资者想要在一只股票上像做基金定投一样长期分批买入,等牛市赚钱之后一笔卖出,不用太操心关注市场,不用看短期行情的话,那就应该考虑业绩最好的几家大券商,它的特征是熊市的时候,走势极其的平,牛市的时候爆发力很好,而且行业在经济中的地位不会出现太大变动。

(从长期来看,券商的走势在熊市中几乎就是横线)

而放大了看熊市里的券商,走势又是这样的,箱体超级明显,短期高低起伏也不少,但是不会像银行股那样在熊市里走下降通道。

定投的话,又很可能买到低价的筹码。

————近期盘面情况————

最近几个交易日,上证指数继续高位排行,周期股走势低迷,很多个股也跌幅较大。