来源|大猫财经(

ID:

caimao_shuangquan

)

作者

|

猫哥

编辑|价值线 小精

国际货币基金组织(IMF)15日在完成和中国一年一度的经济和政策磋商后,出了一份报告。

在报告中,IMF表示“中国经济继续强劲增长,2017年经济增速预计为6.7%,且有望在中期维持强劲增长;但若要安全地实现这一目标,则需要加快改革,减少增长对债务和投资的依赖性。”

此外,IMF还谈了人民币、外汇储备、国企改革等等一系列问题。IMF的报告相当有水准,一共82页,猫哥通读了下,在这里就大家来一一解读。

01

GDP增速会提升,但未来会不断下降

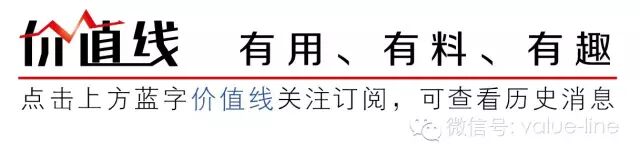

与去年报告相比,IMF工作人员上调了中国的增长前景。在去年磋商后,IMF认为中国在2017年至2021年的平均增速预计是6.0%,

现在上调至6.4%,增加了0.4%。

【猫哥点评】

别看只增加了0.4%,2016年中国GDP总量为74.4万亿元,增加0.4%,就意味着GDP新增2976亿元,以复利计算就更为可观。

其实,今年IMF对中国宏观经济走势已经逐渐更乐观起来,已多次上调中国经济增速预期。4月,IMF将今明两年中国经济增速预期分别上调0.1和0.2个百分点至6.6%和6.2%;7月,IMF将今明两年中国经济增速预期进一步调高至6.7%和6.4%。

IMF认为中国经济趋势向好的因素有:

短期看:宏观政策有力支持、外部需求加强以及国内改革推进。

从中长期看:经济结构转型、金融风险降低、市场化改革深化等均可提升中国经济增长潜力。

但即便如此,在IMF工作人员看来,中国未来5年的GDP增长还是一路走低,从2017年的6.7%一路下行到2022年的5.8%。从更长时间来看,是从2012年的7.9%高点下行,10年下来,增长率降了2.1个百分点。

这固然有“新常态”、中国经济体量已经世界第二很难再高速增长等诸多原因。

02

中国经济负债水平太高了

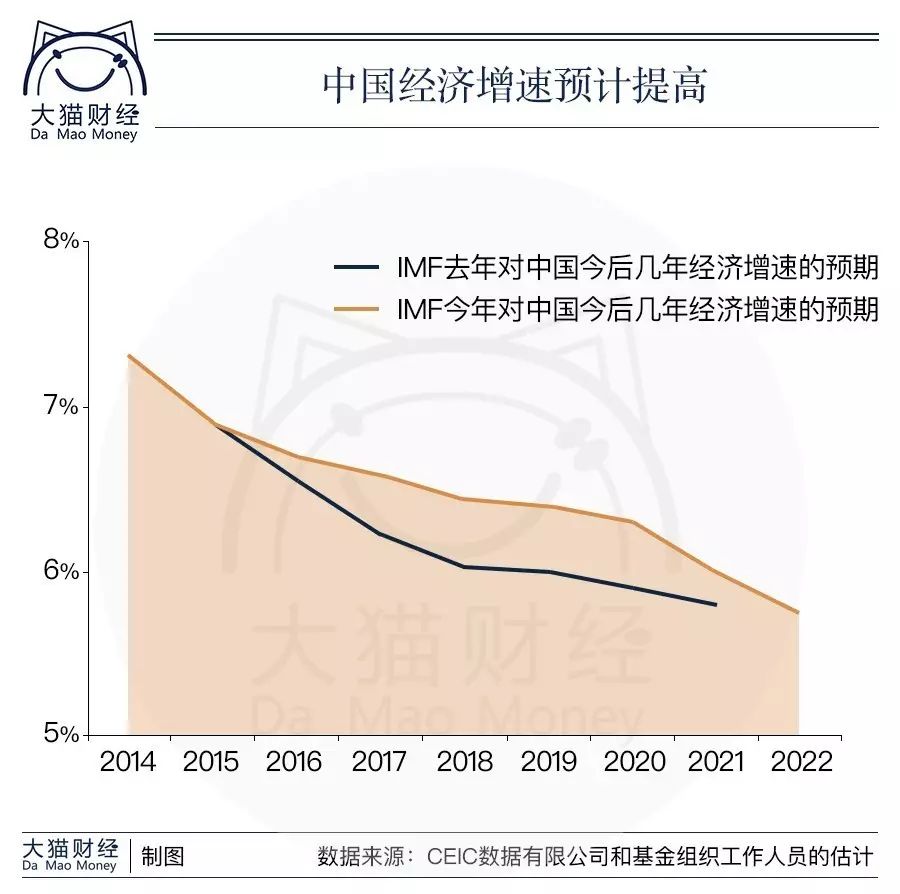

中国经济趋向好的代价是债务水平更高,

使风险有所上升,这也是近期监管层反复强调需要防范的“灰犀牛”之一。

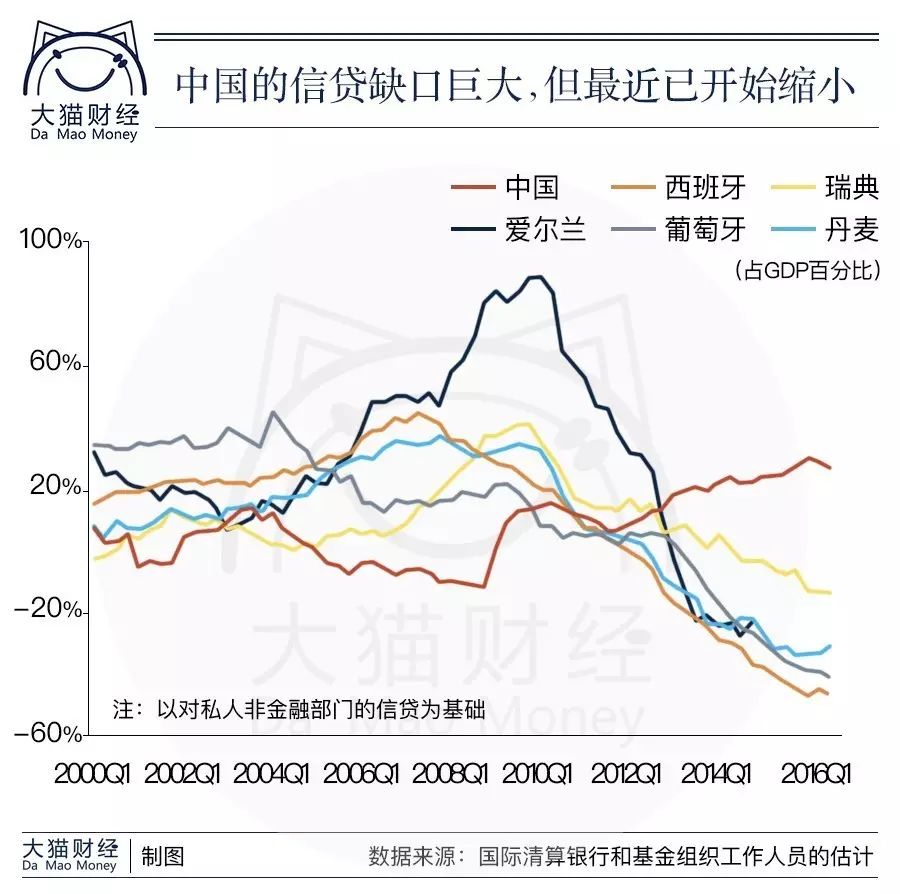

根据IMF的报告显示,包括家庭、企业和政府债务在内的非金融部门债务总额预计会持续快速上升,从2016年占GDP的242%上升至2022年的300%左右。这引发了对中国中期增速急剧下降的担忧。

【猫哥点评】

家庭:

中国家庭的存量杠杆和购房者的边际杠杆都在快速上升。中国居民部门的杠杆率水平本来并不高,但近年来杠杆率上升的速度非常惊人。

2006-2016年,中国居民部门杠杆率从11%上升至45%,十年间增长3倍。中国居民部门快速加杠杆的背后,是房地产的火爆,以去年银行贷款可以看出,“居民中长期贷款”(房贷)快速增长。

这就反映到贷款价值比(Loan To Value; LTV),所谓贷款价值比是指贷款金额和抵押品价值的比例,多见于抵押贷款,如房产抵押贷款。贷款价值比也叫质押率。

2016年,中国购房抵押率LTV达到50%,美国次贷危机爆发前整体LTV接近60%。

企业:

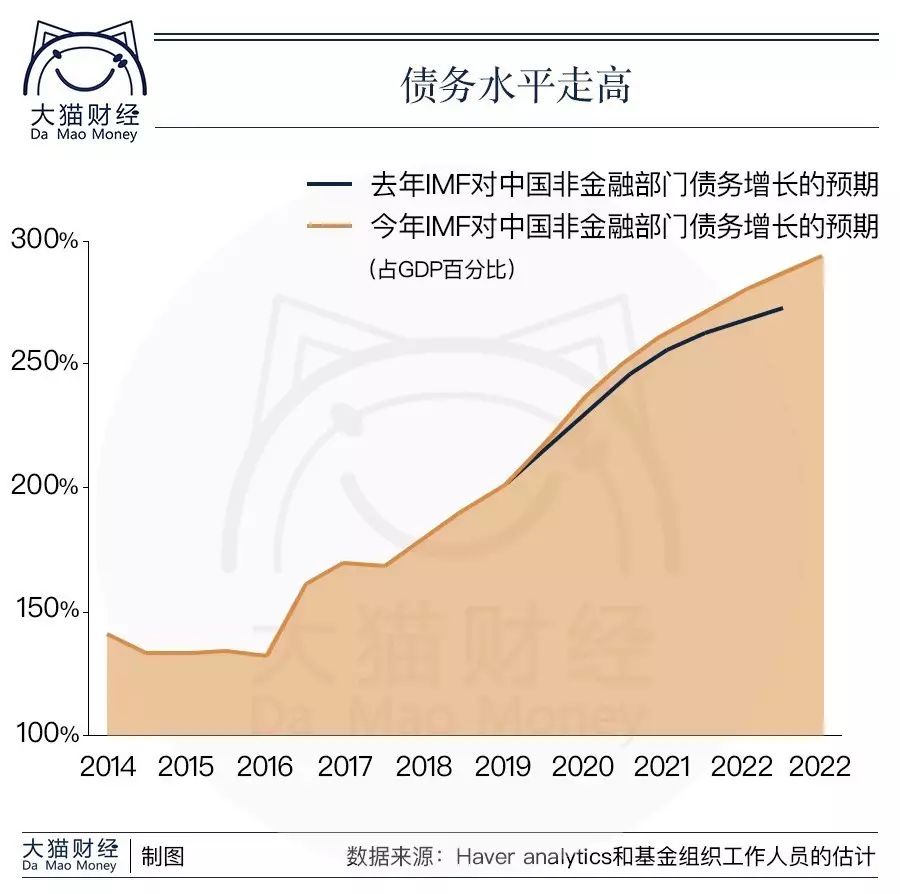

IMF认为企业债务脆弱性依然很高,特别是国有企业。

其实据中国社会科学院原副院长李扬的团队测算,截至2015年底,中国债务总额为168.48万亿元,全社会杠杆率(债务对G D P之比)为249%。

在企业债务中,国企部分占比高达65%。

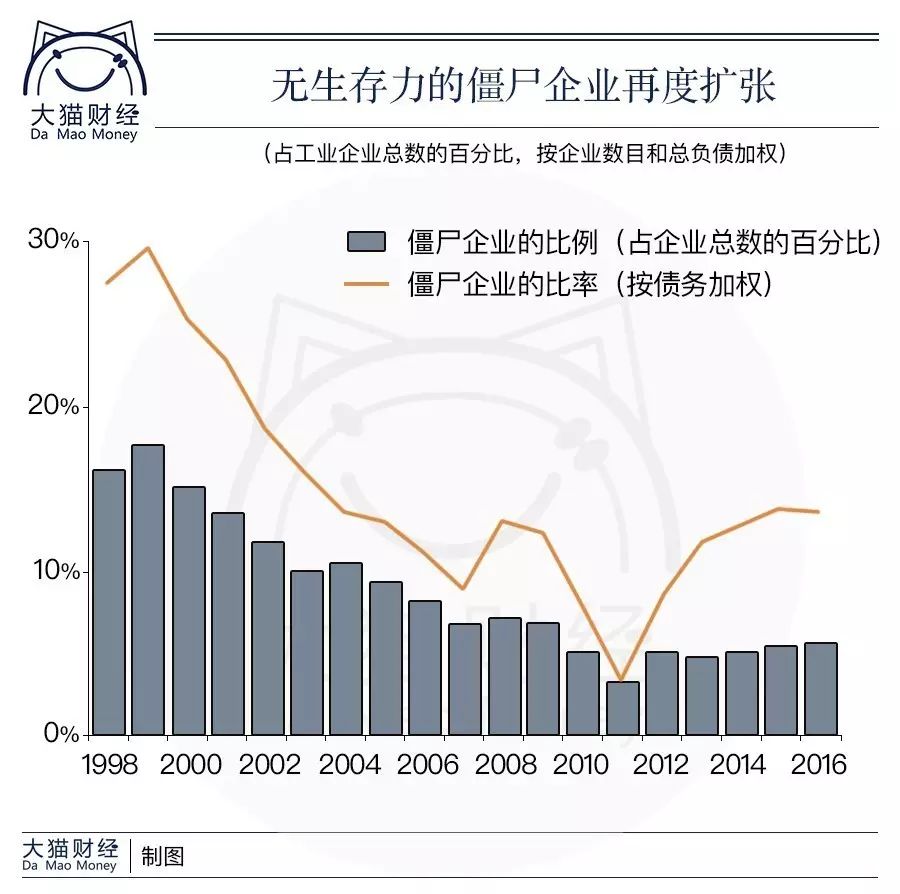

还有就是监管层反复强调的“僵尸企业”——靠政府补贴和银行续贷维持经营的企业。

03

去杠杆是重点,难点是杠杆率高的是国企

IMF认为如果债务还是过快增长,将影响中国经济的未来。

我国政府也反复强调去杠杆的重要性,并且当作工作重点。

【猫哥点评】

猫哥一直认为,“去杠杆”是伪命题,因为如果是自负盈亏的经营主体,会衡量风险,也会识别市场信号,及时降低杠杆,如上图,私营企业早已经将杠杆率降下来了。

目前,杠杆率高的还是国企,至于国企要怎么才能降杠杆就考验政策了。

04

中国储蓄率太高,消费率太低

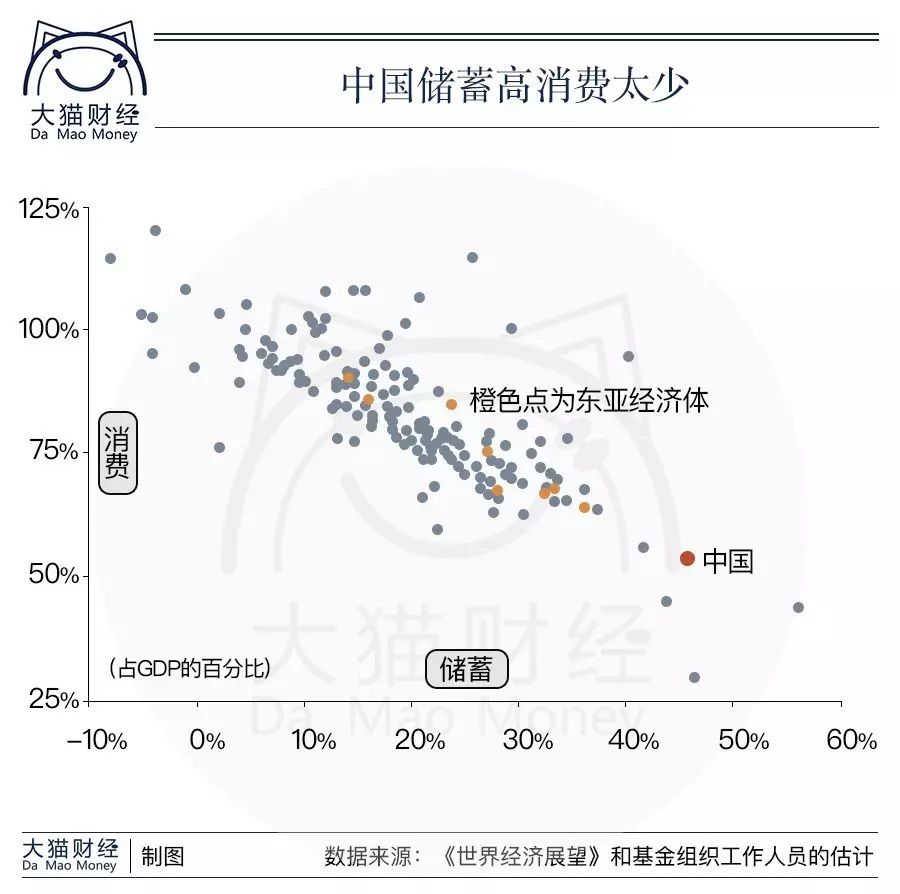

IMF一直强调,中国要实现强劲可持续的经济增长,中国需要提振消费。它认为中国的国民储蓄目前为GDP的46%,比全球平均水平高出26个百分点。

所以IMF还是老观点——中国的储蓄率过高,导致家庭部门的消费相对较低。降低了中国人当前福利,助长了难以有效吸收的高投资。如果投资下降,将导致更大规模的经常项目顺差并使全球失衡恶化。

【猫哥点评】

猫哥不得不说,认为中国人储蓄率高、消费低已经是老生常谈了。造成这个结果的有好几种解读:

1、中国人天生爱存钱;

2、中国的社会保障不足;

猫哥要说,是人都想吃好的住好的玩好的,但中国为什么储蓄率高呢?

原因特别简单,因为——中国人没钱,其实真没存多少钱。

根据《2015中国家庭金融报告》显示,从储蓄的分布来看,家庭储蓄分布极为不均。55%的家庭没有或几乎没有储蓄,而收入最高的10%的家庭储蓄率为60.6%,储蓄金额占当年总储蓄的74.9%。收入最高的5%的家庭储蓄率为69.02%,储蓄金额占当年总储蓄的61.6%。也就是说,中国家庭储蓄主要集中在高收入家庭。

存款量最多的是企业、政府部门。

普通老百姓真没多少钱。并且经济学有个著名的恒等式:储蓄等于投资。

中国人大量的存款是希望有朝一日变成创业的本金或者买房的本钱的。

05

要增加社会支出

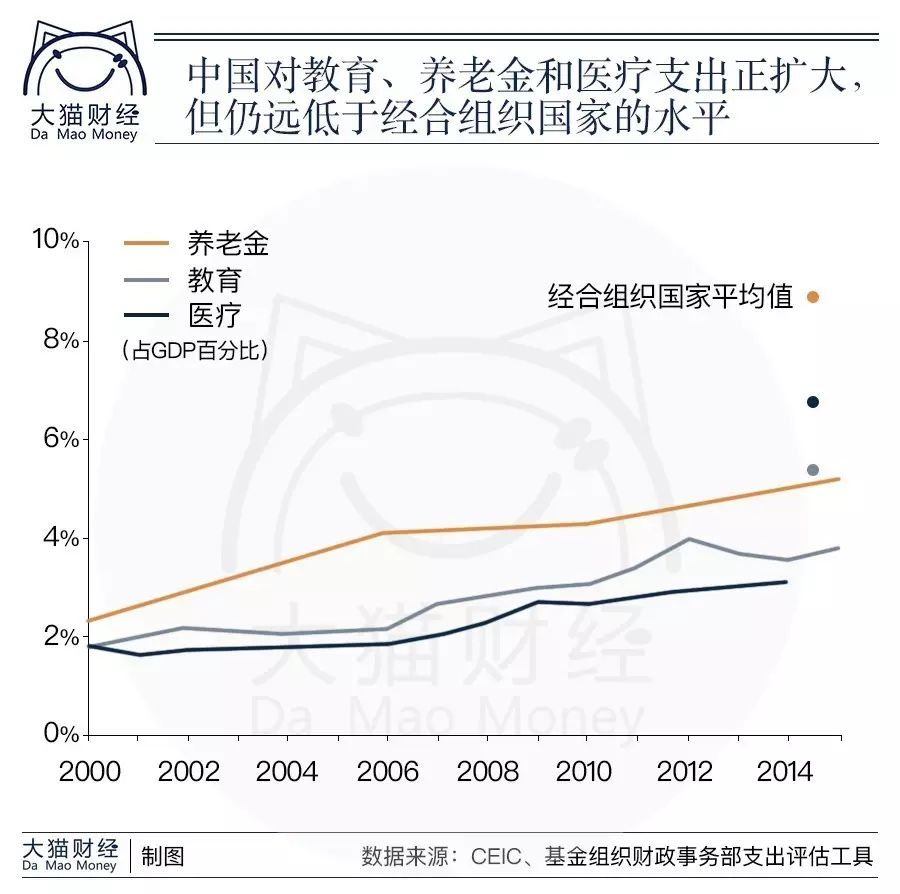

IMF认为:中国正在扩大社会支出,但还有更多工作要做。增加政府在医疗和养老金方面的支出不仅将提高政府消费,还将通过减少家庭的储蓄需求来提升私人消费。提高税收制度的累进性将为更多的社会支出提供资金,并降低收入不平等程度(中国的收入不平等从世界范围看是很高的)。

06