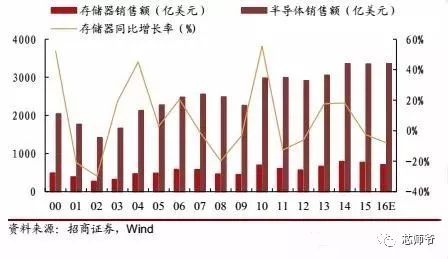

存储器,作为半导体元器件中重要的组成部分,在半导体产品中,比重所占高达20%。作为一个重要的半导体产品类型。存储器2015年全球半导体市场销售额为3352亿美元,其中存储器的销售额为772亿美元,存储器在半导体产品中的占比为23%。

中国作为全球电子产品的制造基地,一直以来都是存储器产品最大的需求市场,根据赛迪顾问的研究,2015年中国大陆地区的半导体存储器市场规模为2843亿元(约400亿美元)。

图:全球半导体产品的销售额和存储器销售额

半导体存储器是一个高度垄断的市场,其三大主流产品DRAM,NAND Flash,NOR Flash更是如此,尤其是前两者,全球市场基本被前三大公司占据,且近年来垄断程度逐步加剧。

以DRAM和NAND两种主要存储芯片为例,2016年第一季度,DRAM市场93%份额由韩国三星、海力士和美国美光科技三家占据,而NAND Flash市场几乎全部被三星、海力士、东芝、闪迪、美光和英特尔等六家瓜分。

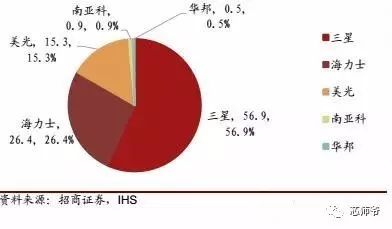

(1) DRAM:全球市场规模约410亿美元。目前DRAM行业基本被三星,海力士,美光三家垄断了95%以上的市场。2014年,三星、海力士在先进制程上表现出众,三星(Samsung)已大规模采用 20nm 工艺,毛利达42%,SK 海力士则以25nm 工艺为主,毛利率达 40%,两者获利能力皆进一步提升,而美光的工艺则仍以30nm 制程为主,毛利率约为24%,远低于前两家,故DRAM市场的垄断格局有加剧之势,尤其是三星,由于率先进入20nm量产时代,成功销售不少高附加价值产品,2015年DRAM市场虽略有萎缩,但三星的营业收入反而逆势生长,突破200亿美元大关,并连续24年蝉联DRAM半导体全球市占率第一。

在移动DRAM市场上,三星与海力士的市占率超过80%,呈现压倒性优势。

图:2015 Q1 移动DRAM主流供应商市占率

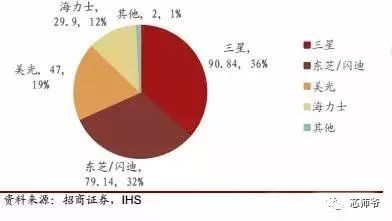

(2)NAND Flash: 全球市场规模约300亿美元。NAND的垄断形势比DRAM更加严重,三星依然是行业龙头,连续多年市占率维持在35%左右,东芝则和闪迪联手,共同夺得了NAND领域第二的位子,市占率一般保持在30%左右;美光则拥有英特尔的帮助,排行第三;海力士在2011年市占率超过了美光,之后则将重心放在了DRAM方面,2012-14年连续三年排第四。上述四家公司垄断了整个NAND市场,且垄断程度呈上升趋势,2011年到2014年期间,四大寡头的NAND市占率由91.3%上升到了99.2%。

图:2014 NAND 主流供应商市场份额和市占率

(3)NOR Flash: 全球市场规模约30亿美元。相对DRAM和NAND来说,NOR市场要小的多,分散程度也更大,目前市场主要由美光、飞索半导体(被Cypress收购)、旺宏、三星、华邦、兆易创新、宜扬科技七家主导,前五家属于IDM模式,后两家属于Fabless模式,其中兆易创新是我国唯一一家在主流存储器设计行业掌握一定话语权的企业,其在NOR Flash领域进步飞速,2012年还仅占市占率的3.4%,到2013年已跃居11%,位列全球第四。

图:2013 Nor Flash主流供应商市占率

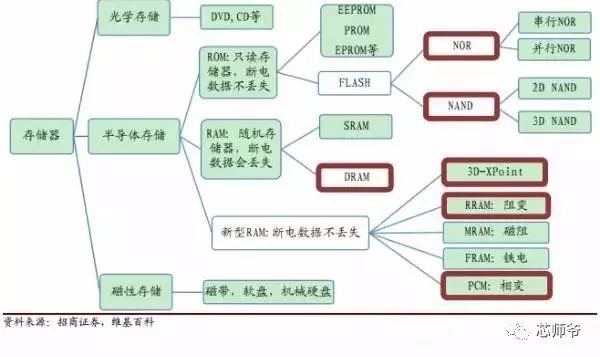

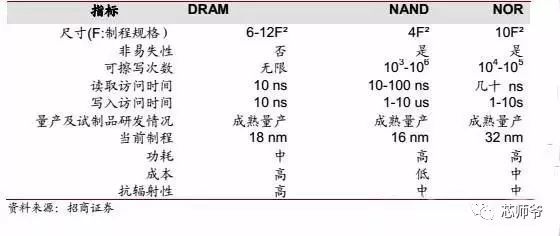

半导体存储器种类繁多,不同产品技术原理不同,均各有优缺点和适用领域。例如SRAM(静态随机存储器)能利用触发器的两个稳态来表示信息0和1,即不需要刷新电路就能保存它内部存储的数据,故SRAM读写速度非常快,但是它非常昂贵,且功耗大,只用在CPU的一、二级缓存(Cache)等对存储速度要求很严格的地方。广泛运用的产品必定要能兼顾性能和成本,从市场规模来看,当下最主流的存储器是DRAM,NAND Flash,NOR Flash,这三者占据了所有半导体存储器规模的95%左右,尤其是前两者,占总规模约9成。

图:存储器的分类

图:传统存储器性能对比

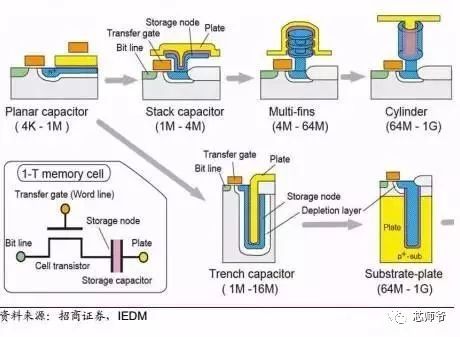

1) DRAM

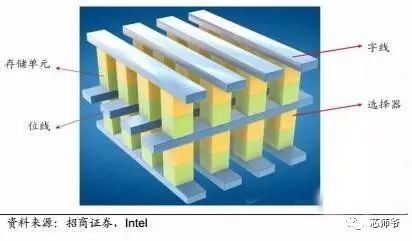

DRAM:动态随机存储器(Dynamic RAM),“动态”两字指的是每隔一段时间,要刷新充电一次,否则内部的数据即会消失。这是因为DRAM的基本单元是一个晶体管加一个电容,并用电容有无电荷来表示数字信息0和1,电容漏电很快,为防止电容漏电而导致读取信息出错,需要周期性地给DRAM的电容充电,故DRAM速度比SRAM慢。

另一方面,这种简单的存储模式也使得DRAM的集成度远高于SRAM,一个DRAM存储单元仅需一个晶体管和一个小电容,而每个SRAM单元需要四到六个晶体管和其他零件,故DRAM在高密度(大容量)以及价格方面均比SRAM有优势。SRAM多用于对性能要求极高的地方(如CPU的一级二级缓冲),而DRAM则主要用于计算机的内存条等领域。

图:DRAM的器件单元图示及其不同容量的剖面结构图

DRAM未来发展趋势:

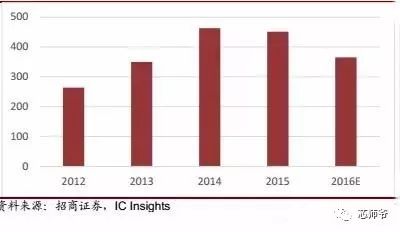

受PC端拖累,整体规模下降:从整体来看,近年来移动市场表现强劲,PC端销售量受到侵蚀,再加上同时受累于全球GDP疲软等因素,包括IC Insights,WSTS等机构均预测16年DRAM市场规模会出现较大幅度的减弱。

图:DARM的全球市场规模

移动终端内存条增长迅速:除了计算机内存条之外,移动终端的内存条也是DRAM的一大运用领域,得益于近几年来电子产品“移动化”的消费趋势,移动终端DRAM市场增长很快,2009年移动DRAM出货量还仅占整体DRAM的5.1%,到了14年这一比例已经激增为36%,并且仍然呈上升趋势,预计15年会突破50%。而在中国,由于人口众多,智能手机普及率逐年升高,移动端DRAM占比更是在2014年就已达到55%。

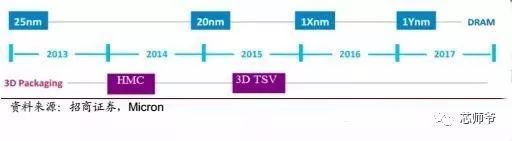

平面微缩趋近极限,3D 封装开辟新路: DRAM每一次制程的更新换代,都需要大量的投入,以制程从30 nm更新到20 nm为例,后者需要的光刻掩模版数目增加了30%,非光刻工艺步骤数翻倍,对洁净室厂房面积的要求也随着设备数的上升而增加了80%以上,此前这些成本都可以通过单晶圆更多的芯片产出和性能带来的溢价所弥补,但随着制程的不断微缩,增加的成本和收入之间的差距逐渐缩小。故各大厂商开始研究Z方向的扩展能力,三星率先从封装角度实现3D DRAM,采用TSV封装技术,将多个DRAM芯片堆叠起来,从而大幅提升单根内存条容量和性能。

图:DRAM的发展路线图

2)NAND Flash

为更好地讲述NAND Flash和NOR Flash这两大存储产品,我们首先来认识一下Flash技术。

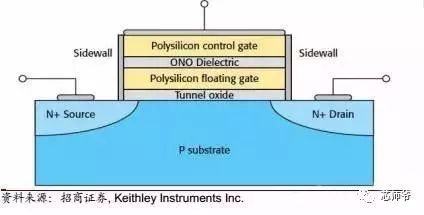

Flash存储器:又称闪存,它是一种非易失性存储器。闪存的存储单元是场效应晶体管,是一种受电压控制的三端器件,由源极(Source)、漏极(Drain)和栅极(Gate),以及衬底组成,在栅极与硅衬底间有二氧化硅绝缘层,用来保护浮置栅极中的电荷不会泄漏。

NAND的擦和写均是基于隧道效应,电流穿过浮置栅极与硅基层之间的绝缘层,对浮置栅极进行充电(写数据)或放电(擦除数据)。而NOR擦除数据仍是基于隧道效应(电流从浮置栅极到硅基层),但在写入数据时则是采用热电子注入方式(电流从浮置栅极到源极)。

图:Flash存储器的结构单元示意图

NAND Flash:NAND是目前闪存中最主要的产品,具备非易失,高密度,低成本的优势。在NAND闪存中,数据是以位(bit)的方式保存在Memory Cell中,一个Cell存储一个bit,这些Cell或8个或16个为单位,连成bit line,而这些line组合起来会构成Page,而NAND闪存就是以页为单位读写数据,以块为单位擦除数据,故其写入和擦除速度虽比DRAM大约慢3-4个数量级,却也比传统的机械硬盘快3个数量级,被广泛用于 eMMC/EMCP,U盘,SSD等市场。

图:NAND Flash的全球市场规模

NAND未来发展趋势:

eMMC/eMCP持续火热,嵌入式存储市场广泛:

eMMC即嵌入式存储解决方案,它把MMC(多媒体卡)接口、NAND及主控制器都封装在一个小型的BGA芯片中,系统厂商只需要选择所需容量的eMMC芯片,而不用理会NAND品牌差异兼容性等问题,从而简化新产品推出过程。而eMCP则将eMMC与LPDDR封装为一体,可进一步减小模块体积,简化电路连接设计,主要应用于高端智能手机中。2014年,eMMC/eMCP受移动终端增长拉动,需求旺盛,在NAND比重达到25%,年复合增长率接近60%。eMMC 5.0已经是国内终端手机标配。此外,大容量eMCP模块的占比也会增加,美光预计到2018年,32GB(eMMC)+24GB(LPDDR)的eMCP模块占比将超过40%。

SSD前景可期:

除嵌入式产品之外,SSD也是NAND的主战场之一,大数据存储和高速传输需求让500GB以上的SSD在服务器市场需求快速增加。而在PC端,HDD也逐渐无法抵挡SSD的攻势,从2010到2015年,主流HDD的性能,容量,成本几乎没有太大变化,而SSD却是紧跟摩尔定律,在读写速度,容量等方面都进步极大,性价比飙升

图:2016 NAND细分市场占比

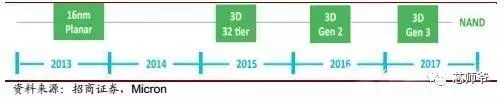

技术上由2D向3D 转变:

目前,16nm、28nm仍然是NAND Flash的主流制程,不过随着2D NAND Flash制程微缩逐渐逼近物理极限, 平面微缩工艺的难度越来越大,尤其是进入16nm后,继续采用平面微缩工艺的难度和成本已经超过3D TSV技术,几大存储器龙头公司在13-14年均已成功量产16nm NAND,但出于经济意义和未来发展前景的考虑,这些公司都没有进一步推出更小的平面制程,而是纷纷开始转攻3D NAND。

图:NAND 2D转3D发展路线图

3)NOR Flash

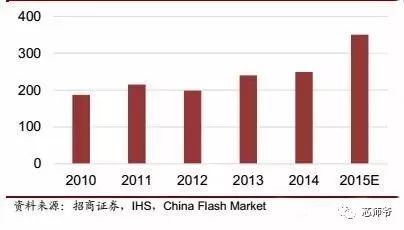

NOR Flash:NOR Flash 的特点是芯片内执行(XIP,Execute In Place),即应用程序不必再把代码读到系统RAM中,而是可以直接在Flash闪存内运行。NOR 的传输效率很高,读取速度也比NAND快很多,在1~4MB的小容量时具有很高的成本效益,然而其擦除是以64-128KB的块为单位进行的,执行一个写入/擦除操作的时间为5s,而NAND器件的擦除则是以8-32KB的块为单位进行,执行相同的操作最多只需要4ms,故其很低的写入和擦除速度大大影响到它的性能。此外,NOR的单元尺寸几乎是NAND flash的两倍,故在成本上也不具备优势,这使得NOR的使用范围受到了更大的限制,不少曾属于NOR的市场也慢慢被其他存储器所夺取,但NOR flash厂商也并没有坐以待毙,而是积极开拓汽车电子等物联网市场。近年来NOR flash市场规模持续萎缩。

图:NOR FLASH的全球市场规模(单位:亿美元)

NOR Flash 未来发展趋势:

车用电子发展势头好:

过去NOR Flash芯片主要应用多数以手机为主,用来储存代码程序,但自从智能型手机开始导入eMMC解决方案后,手机中采用NOR Flash比重大幅降低,被NAND夺取了智能手机这一大市场的NOR只能另寻战场,目前发展的最好的当属车用电子市场,且在车体本身和外围娱乐导航等车载设备系统都能看到到NOR Flash的身影,Honda、Toyota采用美光的NOR Flash芯片,Nissan则联手东芝,其采用的内嵌式NOR Flash芯片容量大多是230Mb以上。

工控,网通领域增长快:

除车用电子之外,NOR Flash芯片也大量导入工控领域、网通设备等领域,且同样多采用高容量NOR Flash芯片,未来成长空间仍相当可观。

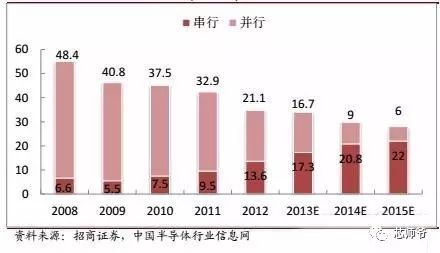

并行衰弱,串行增长:

并行NOR闪存由于管脚多,集成度低等缺点,已经逐渐被管脚少,集成度高的串行NOR闪存所取代,近年来全球NOR Flash市场规模总体变化不大,但内部来看则呈现串行NOR Flash增长,并行NOR Flash衰退的趋势。

目前存储器行业的主要矛盾是日益增长的终端产品性能需求和尚未出现重大突破的技术之间的矛盾。具体一点来说,是内存和外存之间巨大的性能差异造成了电子产品性能提升的主要瓶颈。这几年SSD成为电脑性能发烧友的最爱,就是因为传统的机械硬盘的传输速度往往在200MB/s以内,寻道时间约为10ms级;而采用NAND闪存的SSD传输速度为数百MB/s到几GB/s,寻道时间约为0.1ms以内,极大的速度提升让人感觉像是换了一个电脑。然而即便是顶级的SSD,其延迟也是百微秒级别,离DRAM的十几纳秒相差近万倍,传输速度也慢了一个数量级,这就使得DRAM的性能不能全部发挥出来。

图:存储器的性能瓶颈

三大存储技术各有不足

除了内存和外存之间的性能差异之外,三大主流半导体存储器本身也存在各种不足:

DRAM:数据易失,容量小。尽管DRAM各项性能都很优秀——纳秒级别的延迟,数十GB/S的带宽,接近于“长生不老”的寿命;然而它是易失性存储器,即断电后数据会丢失,而且,其成本比闪存高,容量也较小。此外,尽管平面微缩离物理极限还有一定的距离,但是在18/16nm之后,继续在二维方向缩减尺寸已不再具备成本和性能方面的优势。

NAND:延迟长,寿命短,平面微缩已到极限。NANDflash具有低成本(相对DRAM),低功耗,非易失,体积小等优点,但由于其每次写入数据时需要施加高压,让电子突破晶体管的氧化膜进入浮动栅极,这一过程会对氧化膜造成不可逆的损害,性能最好的SLC NAND,读写次数也只有10万次左右,而差一些的MLC,TLC的读写寿命均以千次为量级。制程微缩方面的情况和DRAM类似,进入16nm后,2D NAND的成本在急剧上升,继续采用平面微缩工艺的难度和成本已经超过3D TSV技术,同时微缩之后绝缘层也需要相应减薄,在薄到一定程度之后,电子在电压不满足的情况下也可能会发生隧穿效应,从而影响芯片的可靠性。

NOR: 容量小,写入擦除速度慢。NOR Flash的优点是应用程序可以直接在Flash闪存内运行,不必再把代码读到系统RAM中,故其传输效率很高,读取速度快,在1~4MB的小容量时具有很高的成本效益,主要被用来存储程序。然而NOR的器件结构要求其在进行擦除前先要将所有的位都写入0,这就使得其擦除速度很低,同时由于闪存在写入数据之前,均要求进行擦除,故这也会影响到NOR的写入速度。

综述所述,现有存储器的问题主要有内外存性能不匹配、内存不具备非易失性、外存微缩难度大等等,因此不少企业和研究机构都迫切想要研发出新型的存储器,希望其能同时具有 DRAM的高速度高寿命和FLASH 的低成本非易失的优点。

新型存储器的分类及其优势

传统的主流存储器面临挑战,新型存储器技术值得关注。存储器的革新主要有两种手段,一是结构上由2D变为3D,二是采用新的存储器件结构或材料,本节我们将从器件结构,功能特性,研发进展等角度对目前最主要的新型存储器进行对比分析。3D XPoint技术是最具革命性的热点技术,故将放在下一节单独重点分析。

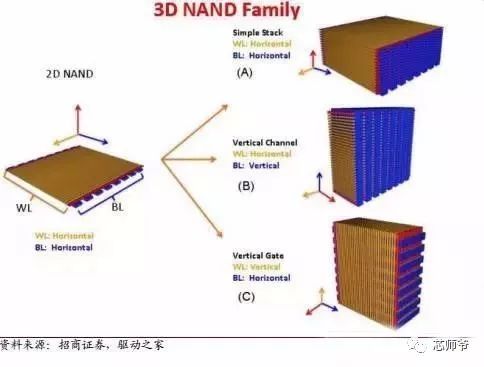

1)3D NAND

目前,NAND 闪存的主流制程为28nm/16nm,在制程进入1x nm 世代后,越来越紧邻的存储单元之间的串扰效应,越来越薄的栅氧化层导致的电子击穿效应,都使得NAND的可靠性和性能受到影响。此外,在进入2x nm后,由于平面微缩工艺的难度越来越大,故微缩带来的成本优势开始减弱,尤其是在16nm制程后,继续采用2D 微缩工艺的难度和成本已经超过硅通孔,薄膜刻蚀等3D技术。

图:2D NAND 与 3D NAND的对比

也就是说,不论是从性能角度考虑,还是从经济角度考虑,继续平面微缩都不是一个好办法,因此三星,海力士,东芝,美光等NAND龙头企业都在积极研发3D NAND技术。IC Insight预计,得益于SSD和智能手机的推动,2015年开始3D NAND的出货量将以200%的年均复合增长率递增(2D则以每年17.1%的速度下降),预计2020年达到NAND总量的70%的水平。

3D NAND 优点:

a)轻松在宽松的制程下得到大容量:从2D NAND到3D NAND就像平房到高楼大厦,因此单位面积的容量更高,目前32层的3D NAND容量为128Gb,与主流2D 1y/1znm NAND的容量持平,而48层的3D NAND存储器容量能够达到256Gb,即层数达到48层后,3D的威力将初步显现,三星预计100层的3D NAND容量将达1TB。

b)性能更高,功耗更低:得益于立体堆叠的模式,3D NAND能在较大的存储单元尺寸下保持很高的存储密度,大的存储单元接受电荷信号更饱满,栅氧的厚度也更大,不易被击穿,此外,更大容量NAND读写不需要那么多次的重试,因此总功耗也会更低。

主流技术对比:

由于2D NAND的架构关键在于光刻,而3D的关键则在于高深宽比通孔刻蚀,薄膜加工等技术,工艺差别较大,故各家的进展并非一帆风顺。目前3D NAND的研发总体可以分为三大阵营,分别是三星,海力士,东芝,三家都有其相似的技术和专用技术。相同之处在于三者都使用了环栅技术(GAA: gate-all-around),使得栅极对导电沟道的控制能力更强,关断电流也更小。不同之处主要有三点:

a)三星和海力士在其3D NAND产品中引入了电荷撷取层(CTL:Charge Trap Layer),即将电荷存储在高K(介电常数)材料绝缘层(SiN),而传统的2D NAND则是将电荷储存在导电的多晶硅浮栅上,氮化硅因为结构特殊,电荷往往会自动积聚到它的晶格周围,因此理论上这些电荷不会消耗,从而其寿命可以得到提升。而Intel/美光方面则是仍然采用传统的浮栅极,理由是这项技术在2D NAND中已经久经考验,比较成熟。

b)东芝/闪迪,西部数据在3D NAND方面是合作关系(西部数据2016年收购了闪迪),均使用一项名叫BiCS(Bit Cost Scaling:位成本可扩展技术)的技术,其3D堆栈上所有存储器单元可以采用相同的晶圆沉积步骤同时生产出来,而且堆叠的存储器单元每个位行只需要一个位线,故可以随NAND规模的扩大而降低成本,号称在所有3D NAND闪存中核心面积最低,成本最低。2015年,东芝/闪迪推出了48层第二代3D NAND Flash(即BiCS2),该产品在一个2bit/cell (16GB)的芯片中堆叠了48个字线层,容量为16GB,其采用的“U”型NAND串结构可以提高阵列密度。

c)东芝和海力士使用自对准多晶硅栅,而三星则是通过大马士革工艺淀积金属栅。

2)3D DRAM

与NAND Flash技术类似,DRAM的平面微缩也正在一步步接近极限并向垂直方向扩展:18/16nm之后,由于薄膜厚度无法继续缩减,以及不适合采用高介电常数(High-K)材料和电极等原因,继续在二维方向缩减尺寸已不再具备成本和性能方面的优势。与DRAM的3D技术路线不同的是,DRAM的3D技术体现在芯片层面,而非晶体管层面,即其3D指的是3D封装——采用TSV将多片芯片堆叠在一起,随着电子产品对DRAM容量要求和性能的提升,未来3D DRAM比重将呈上升趋势。

3D DRAM优点:

a)宽松尺寸下实现高密度容量:和3DNAND类似,Z方向的扩展能力使得其对平面微缩的要求降低,从而可以在较大制程下大幅提升单根内存条容量。

b)寄生阻容减少,延时串扰降低:改用3D封装之后,很多芯片之间的连接由水平面上交杂的铜线变成了垂直方向的通孔,互连线长度大大降低,从而极大的改善了后道线间延时和串扰,对芯片性能的提升有很大的帮助。

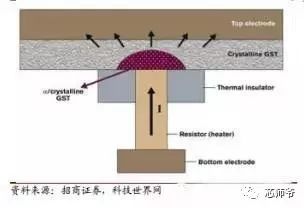

c) PCRAM(相变存储器)

PCM(Phase Change RAM):相变随机存储器,此类存储器利用材料晶态和非晶态之间转化后导电性的差异来存储信息,过程主要可以分为SET和RESET两步。当材料处于非晶态时,升高温度至高于再结晶温度但低于熔点温度,然后缓慢冷却(这一过程是制约PCM速度的关键因素),材料会转变为晶态(这一步骤被称为SET),此时材料具有长距离的原子能级和较高的自由电子密度,故电阻率较低。当材料处于晶态时,升高温度至略高于熔点温度,然后进行淬火迅速冷却,材料就会转变为非晶态(这一步骤被称为RESET),此时材料具有短距离的原子能级和较低的自由电子密度,故电阻率很高。相变材料在晶态和非晶态的时候电阻率差距相差几个数量级,使得其具有较高的噪声容限,足以区分“ 0”态和“ 1”态。目前各机构用的比较多的相变材料是硫属化物(英特尔为代表)和含锗、锑、碲的合成材料(GST),如Ge2Sb2Te5(意法半导体为代表)。

图:PCM的结构图

PCM优点:

a)低延时,读写时间均衡:与NANDflash相比,PCM在写入更新代码之前不需要擦除以前的代码或数据,故其速度比NAND有优势,读写时间较为均衡。

b)寿命长:PCM读写是非破坏性的,故其耐写能力远超过闪存,用PCM来取代传统机械硬盘的可靠性更高。

c)功耗低:PCM 没有机械转动装置,保存代码或数据也不需要刷新电流,故PCM的功耗比HDD,NAND,DRAM都低。

d)密度高:部分PCM采用非晶体管设计,可实现高密度存储。

e)抗辐照特性好:PCM存储技术与材料带电粒子状态无关,故其具有很强的抗空间辐射能力,能满足国防和航天的需求。

PCM研发难点:

a)器件功耗与工作速度难以兼顾:为了减少器件功耗,应尽量降低相变材料的热导率,以提高热量的利用率;但同时过低的热导率使得相变单元的绝热常数过高,不利于RESET后的快速冷却,影响了器件的工作速度。

b)高密度情况下的热串扰问题:在当一个器件单元中的相变材料处在高温熔化状态时,热扩散可能会使相邻的器件单元也发生相变,从而导致存储信息的错误。串扰电流影响数据稳定性:目前二极管作为选通管是高密度PCM的一个主要选择,但其制备工艺会导致同一字线上相邻二极管之间会形成寄生三极管,而寄生三极管的串扰电流又会影响数据稳定性。

c)材料需兼备高结晶温度和低熔点:数据保存时间与非晶态的热稳定性有关,即PCM材料需要几倍较高的结晶温度,同时,为了降低功耗,其熔点不能太高。

d)相变前后体积变化影响器件可靠性:材料发生非晶态和晶态之间的转变时,其体积会发生变化,进而可能导致相变材料和与其接触的电极材料发生剥离,器件失效。

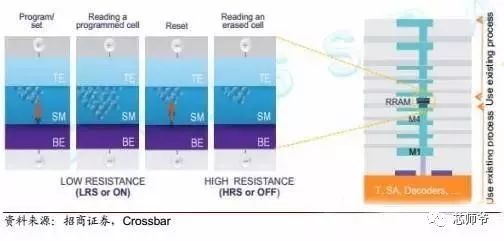

3) RRAM(阻变存储器)

RRAM(Resistive RandomAccess Memory):阻变式存储器,典型的RRAM由两个金属电极夹一个薄介电层组成,介电层作为离子传输和存储介质。选用材料的不同会对实际作用机制带来较大差别,但本质都是经由外部刺激(如电压)引起存储介质离子运动和局部结构变化,进而造成电阻变化,并利用这种电阻差异来存储数据。目前最被接受的RRAM机理是导电细丝理论,基于细丝导电的器件将不依赖于器件的面积,故其微缩潜力很大。RRAM所选用的材料多为金属氧化物,此外硫化物及有机介质材料也受到了一定的关注。

图16,RRAM的器件单元及储存原理

RRAM优点:

高速度:RRAM擦写速度由触发电阻转变的脉冲宽度决定,一般小于100ns。

耐久性:RRAM读写和NAND不同,采用的是可逆无损害模式,从而可以大大提高其使用寿命。

具备多位存储能力:部分RRAM材料还具备多种电阻状态,使得当个存储单元存储多位数据成为可能,从而提高存储密度。

RRAM缺点:

丝状电阻扩展难:大多数的RRAM都是丝状的,需要编程来统计每一次丝状的变化。因此要想扩展非常困难,速度也不够理想,同时,丝状结构会提升电流密度,并对性能与可靠性造成影响性。

相邻单元串扰和器件微缩能力难以兼顾:RRAM的存储器矩阵可以分为无源矩阵和有源矩阵两种,无源矩阵的存储单元由一个阻变元件以及一个非线性元件(一般使用二极管)相连,后者的作用是使阻变元件得到合适的分压,从而避免阻变元件处于低阻态时,存储单元读写信息丢失。这种方法的优点是设计比较简单,工艺微缩性好,但采用无源矩阵会使相邻单元间不可避免地存在干扰。有源单元则由晶体管来控制阻变元件的读写与擦除,虽可良好隔离相邻单元的干扰,但其设计更复杂,且器件可微缩性较差。

4)MRAM(磁存储器)

MRAM(Magnetic RAM):磁性随机存储器,它靠磁场极化而非电荷来存储数据。MRAM 的存储单元由自由磁层,隧道栅层,固定磁层组成。自由磁层的磁场极化方向可以改变,固定层的磁场方向不变,当自由层与固定层的磁场方向平行时,存储单元呈现低电阻;反之呈高电阻,通过检测存储单元电阻的高低,即可判断所存数据是 0还是1。

图:MRAM的存储单元

MRAM优点:

非易失:铁磁体的磁性不会由于断电而消失,故MRAM具备非易失性。

读写次数无限:铁磁体的磁性不仅断电不会消失,而是几乎可以认为永不消失,故MRAM和DRAM一样可以无限次重写。

写入速度快,功耗低:在目前已经得到的实验样品中,MRAM的写入时间可低至2.3ns,并且功耗极低,可实现瞬间开关机并能延长便携机的电池使用时间。

和逻辑芯片整合度高:MRAM的单元可以方便地嵌入到逻辑电路芯片中,只需在后端的金属化过程增加一两步需要光刻掩模版的工艺即可。再加上MRAM单元可以完全制作在芯片的金属层中,甚至可以实现2~3层单元叠放,故具备在逻辑电路上构造大规模内存阵列的潜力。

MRAM缺点:MRAM最大的缺点是存储单元之间存在干扰,当对目标位进行编程时,非目标位中的自由层很容易被误编程,尤其是在高密度情况下,相邻单元间的磁场的交叠会愈加严重。

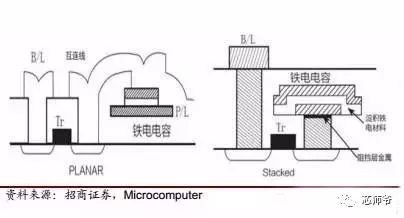

5) FRAM(铁电存储器)

FRAM(Ferromagnetic RAM):

铁电存储器,结构与DRAM大致相同,基本单元由一个MOS管和电容组成,但DRAM电容的电介质材料断电后无法继续存储电荷,FRAM则使用断电后电荷不会丢失的铁电晶体作为电介质,当在平面电容中加电压时,铁电晶体在电场作用下会形成极化电荷,正向电压下所形成的极化电荷较低,反向电压下所形成的极化电荷较高,这种二元稳定状态使其可以作为存储器。FRAM的结构主要有两种:Planar结构的工艺相对简单,其隔离采用LOCOS结构,且不需要使用CMP,而Stacked结构的集成度较高,但工艺更加复杂,需要用到STI(浅槽隔离)和CMP。

图:两种主流FRAM结构

FRAM优点:

兼具DRAM的高速读写优势和Flash的非易失性。

FRAM缺点:

最大的缺点是微缩能力差,难以采用纳米级工艺,此外,目前还没有发现一种完美的铁电晶体材料,主流材料PZT(锆钛酸铅)和SBT(钽酸锶铋)都有缺点:PZT能够使用溅射和 MOCVD等方法在较低的温度下制备,原材料便宜、晶化温度较低,工艺集成较容易,但有疲劳退化问题,而且铅会对环境造成污染。SBT虽然环保且无疲劳退化问题,但其制作工艺温度较高,工艺集成难度很大。

6)揭秘英特尔/美光的3D XPoint技术

在2015年七月的IDF(英特尔技术峰会)上,英特尔和美光联手发布了一种名为3D XPoint的新一代存储器技术,该技术历经十载研发,第一次在实际产品上实现了低成本,高速度,非易失三大性能的结合,被英特尔称为自1989年NAND被发明后存储领域的第一次质的突破。

图:3D XPoint的结构

具体来看,3D XPoint的随机写入速率是NAND 的1000倍,密度是DRAM的10倍,英特尔还将使用3D XPoint技术的初期实际产品和其另一款使用NAND闪存的顶级SSD进行性能对比,结果表明8线程情况下前者的4K随机读写速度是后者的5.44倍,而在单线程中差距扩大到7.25倍,英特尔表明该技术的延迟高于闪存,略低于内存,可以在靠近处理器的位置以较低成本存储更多数据,显著降低延迟,以加快分析速度。

3D XPoint 除了在性能方面兼具闪存的非易失性和内存的高传输速度优点之外,还拥有更为宽松的蚀刻尺寸要求和层数添加空间,这使得其制备成本也会显著降低。英特尔和美光在存储器方面连续多年被三星、海力士,东芝等日韩厂压制,此次联手推出这一颠覆性新型存储器,无疑夺取了不少本聚焦在三星和海力士重点推进的3D NAND上的目光,在本节报告中,我们将针对3D XPoint展开详细分析,揭秘其究竟缘何具备如此高的综合性能,它的运用场景在哪里,目前还存在哪些难点以及量产计划。

结构特点及工作原理

轻松定位存储单元,随机写入速率飙升:NAND Flash无法定位到具体每一个存储单元,只能定位到一个page(每个page大约是4KiB或者8KiB)的内容,写入需要整个page写入,擦除更是需要一次性擦除整个block(每个block为128或256KiB),这导致NAND需要使用复杂的垃圾回收算法,极大的影响了其随机访问性能。而在3D XPoint中,1280 亿个密集排列的存储单元被交叉的字线和位线连接,从而使得每一个记忆体都能通过两条导线进行定位,以支持对单个存储单元的独立访问,每个存储单元存储一位数据,故其和DRAM类似,具有很好的随机性能。

半导体存储器芯片行业是一个高技术壁垒,高资金壁垒,高度垄断的“三高”行业,粗看上去,是一个难以啃下的硬骨头,国家这两年砸下重金发展存储器,能否实现存储器的国产化目标值得探讨。本章我们将从战略意义和经济意义两个角度来分析大陆发展存储器的必要性,并论述我国为什么要选择此时大力发展存储器行业。

1) 战略意义:中兴事件再次敲响警钟,芯片国产化关乎国家信息安全

继2013年斯诺登事件之后,今年3月发生的中兴通讯事件再次让我们认识到芯片国产化的紧迫性。因涉嫌违反美国对伊朗的出口管制政策,中兴通讯在今年3月遭到美国商务部处罚。美商务部下令:限制中兴通讯在美国的供应商向中兴出口产品,该出口限令可能会切断中兴通讯目前系统设计的关键器件供应。尽管出于缓和中美双方政治关系,保护美芯片供应商利益等原因,经过半个月的多方博弈后,美国政府在该政策实施半个月后的3月21日宣布解除禁令,但此次事件相当于给我国半导体行业的现状再次敲响了警钟。

存储芯片作为半导体行业的重点产品,是海量数据的载体,在电子化,数据化程度越来越高的今天,数据就是每一个公民乃至国家的“电子身份证”,关乎信息安全和军事安全,战略地位非常重要,只要一天不能自主掌握关键技术,命脉就仍然掌握于他人之手!一旦两国关系僵化甚至开战,美国政府实施彻底禁运,将会给我国的经济和信息安全带来极大的打击,因此加快我国存储芯片和整个半导体行业的国产替代速度,以期早日摆脱发达国家的严重依赖!

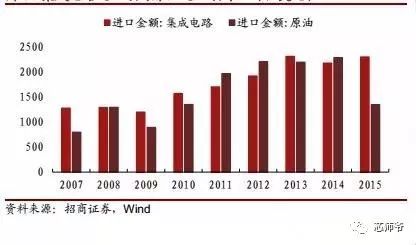

2)经济意义:大陆存储芯片市场约400亿美元,新兴市场空间更大

存量市场约400亿美元:中国大陆作为最大的集成电路消费国,自身企业的市场占有率却很低,极大的消耗量,自给率却很低,这意味着巨额的进口。近年来,集成电路进口额多次超过原油,堪称我国第一大进口商品,目前我国80%的高端芯片依赖于进口,而芯片的利润和其技术含量高度相关,为此国家每年都要向韩国,美国,日本等国家付出大量的外汇,存储器更是半导体行业四大产品类型中自给率最低的一个,DRAM,NAND两大存储芯片均由国外前三、四家公司就占据了90%以上的市场,仅2015 年前三季度,中国购买了120亿美元的DRAM和66.7亿美元的NAND flash,分别占到全球消费的 21.6%和29.1%。

图:集成电路进口与原油对比

新兴市场快速增长,潜力无限:受宏观经济不景气,摩尔定律生命力减弱,智能手机普及红利消耗殆尽等因素的影响,半导体行业传统运用市场增速放缓。但物联网这颗新星却正在冉冉升起,2016年6月,NB-IOT无线通讯技术标准被冻结,该标准为物联网量身定制,具有覆盖广,连接多,低功耗,低成本等优点,一经推出就得到了众多设备商和电信运营商的支持,其正式冻结预示着物联网将进入高速发展阶段。根据分析机构Markets and Markets预测,2016-2022年全球物联网芯片市场复合成长率将高达11.5%,2022全球物联网芯片市场规模或将超100亿美元。在大多数物联网终端和服务器端,都会用到存储芯片,尤其是在服务器端,会需要存储大量的数据,这将是半导体存储器的一个新增长点。

3)时机选择:技术换代机会难得,迎弯道超车机遇!

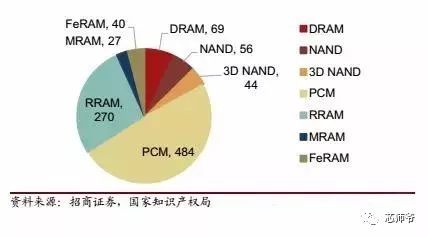

不论是NAND还是DRAM,目前在成本和性能双方面都渐渐开始显露疲态,因此各大存储器龙头都在积极发展新型存储器,新的存储器虽然仍存在很多技术方面的挑战。但挑战总是与机遇并存的,传统存储器市场已经呈现高度垄断形式,且近几年垄断程度还在逐渐加剧,而新型存储器由于在架构和材料方面都有很大的不同,各大龙头存储器厂商目前的进展也并非一帆风顺,而国内机构在国家政策的大力支持下,已取得了不少成就:3D NAND方面,武汉新芯携手Spansion,目前已经能做到9层;在PCM,RRAM等新型存储器上,国内也有不少企业和科研单位再进行探索。从专利数目上看,DRAM和NAND由于行业高度垄断,三星,海力士,东芝,美光等几家公司经过多年积累,已经形成了极高的专利壁垒,而新型存储器龙头公司并未占据绝对优势,在不少细分领域都有施展拳脚的机会,目前我国新型存储器的专利拥有数已大大超过DRAM和NAND,和国内龙头企业的差距相对来说也较小。

图:大陆地区传统和新兴存储专利申请数据

当下正是十年一遇的技术更新换代,颠覆革新之时,我国应要抓住这个机会,大力支持相关企业和科研机构,力争实现弯道超车,一旦错过,让其它企业再次形成专利壁垒和规模壁垒之后,我国想再进入该领域就要付出更大的代价。

为避免资源过度分散而造成浪费或非必要竞争,我国应在存储器领域重点上培育1-2个龙头企业,既重视技术研发,也重视资本运作。在国家政策的引导下,企业强强联合,走以资本为纽带的虚拟IDM道路,上中下游龙头公司紧密合作,共同发展。目前,国内已形成三方重点力量发展存储器,力争在数年或十数年内,实现存储器的国产替代,并占据一部分海外市场。

1)紫光集团收购武汉新芯,设立长江存储

2015年11月,紫光国芯(原同方国芯)发布A股有史以来最大定增额度预案,将在存储器领域投入932亿资金(其中募集资金600亿)建设存储芯片工厂,主要用于生产闪存芯片。2016年2月,紫光国芯发布公告,将以37.9亿人民币的价格认购力成科技25%的股份,并以23.4亿人民币认购南茂科技25%的股份。力成和南茂都是半导体存储器领域的主要封测厂,紫光布局存储器的意图非常明确。

图:武汉新芯的存储器芯片发展规划

2016年3月,大基金与湖北省集成电路产业投资基金股份有限公司、国开发展基金有限公司、湖北省科技投资集团有限公司签署协议,投资240亿美元助推武汉新芯重点开发3D NAND存储器。

2)福建晋华携手台湾联电,两岸共谋DRAM大计

2016年5月,福建晋华集成电路有限公司宣布与联电合作,此次合作将结合台湾的半导体制造能力,及中国大陆的市场与资金,由联电在台湾进行32纳米制程技术研发,由晋华提供DRAM特用设备,并依开发进度支付技术报酬金为开发费用,成果将由双方共同拥有。双方合作开发的技术,主要应用在利基型DRAM生产。

7月16日,福建省晋华存储器集成电路生产线在泉州市晋江举行开工奠基。该项目一期投资达370亿元,预计2018年9月形成月产6万片12英寸内存晶圆的生产规模,预计年销售额12亿美元,主要用于生产利基型DRAM,而项目的二期工程将在五年内扩产至月产12万片的规模。

此次合作选择先以利基型DRAM作为突破口,原因主要有两个,一是因为其技术开发相对容易,二是因为此类DRAM企业特殊应用的小众市场,通常三星,海力士将重点放在标准型DRAM上,对于利基型DRAM并没有固定的生产线,而是根据市场需求来做调整安排,若晋华联电能专心做好利基型DRAM,专为这一部分市场服务,无疑将更容易赢得客户的信赖,有利于打开整个DRAM市场。