【免责声明】本订阅号中所涉及的证券研究信息,均取自于光大证券已正式外发研究报告,由光大证券海外研究团队(TMT/消费/医药/制造等)编写,仅面向光大证券专业投资者客户,用作新媒体形势下研究动态的宣传。研究报告有时效性,任何研究报告内容仅代表报告外发时特定时点的研究信息汇总,任何关于研究报告、研究观点的解读,请联系对口销售或具体研究员。非光大证券专业投资者客户,请勿订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。光大证券研究所不会因关注、收到或阅读本订阅号推送内容而视相关人员为光大证券的客户。

报告发布日期:2021年5月27日

分析师:付天姿(

执业证书编号:

S0930517040002)

分析师:

吴柳燕(执业证书编号:S0930519070004)

联系人:王贇

光大海外研究

TMT(信息科技):付天姿/吴柳燕/王贇

【文章摘要】

◆事件:

公司发布1Q21业绩,实现收入15.6亿人民币,同比增长33%,其中游戏业务收入同比下降1%,收入占比继续下降至51%,WPS业务收入实现同比大幅增长97%,收入占比继续扩大至49%;实现经营利润5.1亿元,同比增长33%,经营利润率为33%同比基本持平。

◆金山办公1Q21盈利表现强劲,对金山平台利润及估值贡献扩大:

受益于信创项目成熟,WPS业务1Q21收入同比上升97%,且经营利润率大幅抬升至47%,经我们测算WPS对金山软件集团整体经营利润占比于1Q21已经达到70%。综合公司有望继续受益信创趋势,同时C端用户基础广阔、付费用户转化率提升空间大有望驱动订阅业务持续稳定增长,我们预计21全年WPS业务收入增速49%;受到下半年计划新增研发人员影响,我们预计21全年WPS经营利润率同比轻微下降2个百分点至39%,对应经营利润同比增长40%至13亿人民币。

◆金山云1Q21短期业绩不及预期,等待2H21私有云驱动增长提速:

金山云短期收入增速及盈利表现低于预期,1Q21 收入yoy30%相比4Q20的56%增速有所放缓,经营亏损率由4Q20的13%扩大至19%。公司指引2Q21收入增速区间39%-45%,考虑到下半年更多私有云项目计提收入,我们预计21全年金山云业务收入同比增速48%。

◆游戏业务全年业绩预期下调,对金山平台利润及估值贡献降低:

1Q21游戏业务实现7.9亿元,同比减少1%,其中端游《剑网3》收入同比上升23%表现突出,而手游业务由于旧款手游生命周期自然回落导致收入下滑。新款手游发布进程整体有所推迟,规划在21年下半年集中发布导致对21全年收入贡献降低,我们下调21年游戏业务收入增速预期由20%到14%。

◆盈利预测、估值与评级:

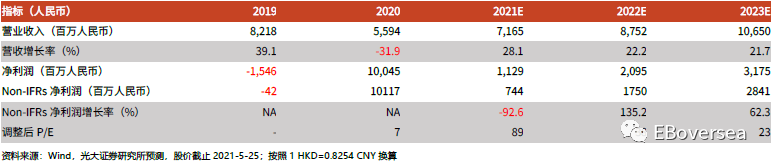

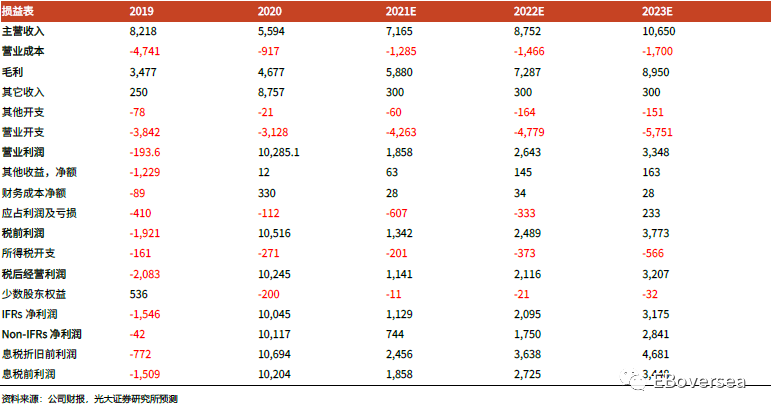

考虑到21年游戏业务利润贡献不及预期、以及金山办公拟扩张研发团队导致研发费用增加,我们下调21年non-IFRs净利润预测28%至7.4亿元;我们对WPS盈利前景更加乐观,有望对冲游戏业务消极影响,仍维持22年non-IFRs净利润预测17.5亿元,新增23年non-IFRs净利润预测为28.4亿元;同理,调整21-22年净利润预测分别为11.3/21.0亿元,新增23年净利润预测为31.8亿元。基于分部估值法,WPS对金山平台的估值贡献比例已经超过50%,我们对WPS盈利前景更加乐观,上调目标价至74港币,维持“买入”评级。

◆风险提示:

WPS盈利不及预期;游戏业务不及预期;云服务市场竞争加剧。

(特别提示:本内容仅作研究动态宣传用,研究报告有时效性,任何研究报告内容仅代表报告外发时特定时点的研究信息汇总,任何关于研究报告、研究观点的解读,光大证券专业投资者客户请联系对口销售或具体研究员,非光大证券专业投资者客户,请勿订阅、接收或使用本订阅号中的任何信息。)