说明:通过公众平台推送的报告存在一定时滞,请留意研报落款时间。即时报告可通过对口销售经理索取。

旬度经济观察

——监管安抚,市场情绪缓和

高善文 姚学康

2017年5月18日

内容提要

5月中旬,银监会召开媒体通气会,强调合理安排过渡期、新老划断,避免发生“处置风险的风险”;央行强调金融监管协调,提前续作MLF。这些安抚举措有助于缓和市场情绪,缓解市场流动性压力。但比较清楚的是,中期之内金融领域去杠杆防风险、影子体系监管加强的趋向并没有发生变化。

4月煤炭和黑色金属领域供应响应的力量仍在继续,增加值同比走强、价格延续下行。但发电、工增同比有所回落,这也许受到部分行业存货去化的拖累。此外,4月终端需求可能也稳中有降,出口、消费和固定资产投资等指标小幅下行,公共财政支出增速回落。

去年底债灾以及今年以来影子体系监管,对实体经济无疑会造成一些负面影响。但从实体部门资金融入、加权贷款利率以及房地产市场表现来看,其影响暂且有限。这与决策层金融去杠杆、实体稳增长的政策取向有关,也体现了经济韧性的增强。继续关注接下来总量货币政策和监管政策进展。

4月底以来欧洲政局改善驱动全球风险偏好回升。但近期美国政治不确定性上升,再度扰动市场。外汇市场上欧元强美元弱,人民币贬值压力显著缓解。

风险提示:政策冲击再度爆发 川普扩张性财政政策落实情况

一、监管安抚,市场情绪缓和

过去一段时间严厉的金融监管和整顿,给相关影子业务的开展、部分金融机构的流动性带来了严重冲击。期间国内股票和债券市场同步走弱,与外围市场明显背离。

为缓和短期政策冲击,5月中旬,监管层面陆续出台安抚举措,加强与市场的沟通。

例如,银监会召开媒体通气会,强调银监政策既堵旁门、又开正门,在实施过程中有计划、分步骤、合理安排过渡期(自查督查和规范整改工作之间安排4至6个月缓冲期)、实行新老划断(新增业务严格按照监管标准进行规范,存量业务允许其存续到期实现自然消化),绝不因处置风险而引发新的风险。

再如,央行发布《第一季度货币政策执行报告》,强调加强金融监管协调,把握好去杠杆和维护流动性基本稳定的平衡。公开市场操作层面,央行提前续作到期MLF,稳定银行间资金利率水平,引导市场预期。

新华社、《金融时报》等官方媒体也就此监管节奏问题发声。

安抚政策的出台,有利于缓和市场情绪,缓解股票和债券市场的流动性恐慌和抛售压力。

但比较清楚的是,金融防风险、影子体系加强监管和整顿的趋向不会发生变化。实体部门融资需求回暖也会驱动资金“脱虚向实”。这意味着中期之内广谱资产市场流动性趋紧、估值承压的局面不会系统性扭转。在市场情绪缓和之后,A股市场上的分化还会持续。

二、发电和工增有所下行,终端需求稳中有降

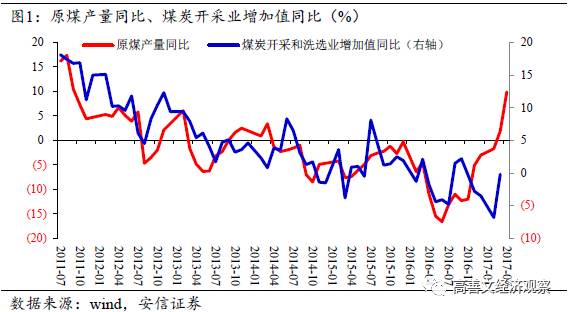

4月原煤产量维持较高水平,同比增速由于低基数影响大幅攀升至10%左右。高利润驱动下,钢厂生产积极性较高,当月粗钢产量反弹;钢铁业工业增加值也是延续回升势头,并实现自去年8月以来的首次同比正增长。

煤炭和钢铁业增加值回升的同时,产品价格不同程度回落,显示在这些领域,供应响应的影响仍在发挥主导作用。

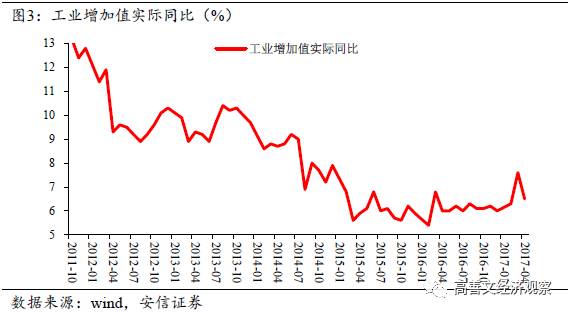

煤炭钢铁之外,4月其他行业增速总体应该有所走弱,这驱动了发用电增速的下行,和工业同比的高位回落。怀疑部分行业可能正受到存货去化的拖累,其力度和持续性也许有限,但需要密切跟踪留意。

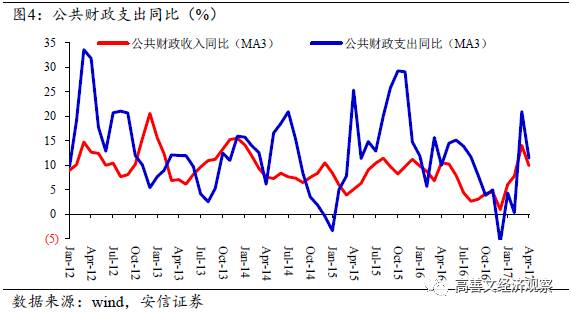

此外,4月出口、消费和固定资产投资等指标同步小幅走弱,终端需求稳中有降,也对工业产生向下影响。年初公共财政支出增速大幅走高,对经济活动形成重要支持,4月该指标增速有所回落。

三、流动性冲击对实体部门的影响暂不显著

近期市场担忧流动性冲击影响实体经济。从目前数据来看,流动性冲击对实体经济的拖累暂且有限。

流动性变化对实体经济的影响可以经由信用渠道、利率渠道、资产价格渠道发生作用。例如信用额度的紧张影响投资活动的开展;融资成本的上升降低投资项目的回报;股价的涨跌和房地产的凉热会影响到制造业投资、房地产开发投资等等。

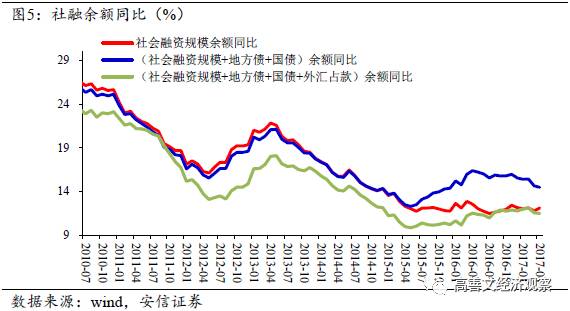

信用方面,尽管受到信用债发行萎缩、贷款额度管控、表外监管趋严等一系列影响,过去几个月实体部门广义融资的增长是大体稳定的,并没有出现大幅的下滑。

特别是如果考虑到企业利润的改观,企业可用资金的增长还要更积极一些。此外从期限上看,过去一段时间企业短期资金融入有所下滑,但中长期资金融入增长平稳。这些都有助于保障投资活动的开展。

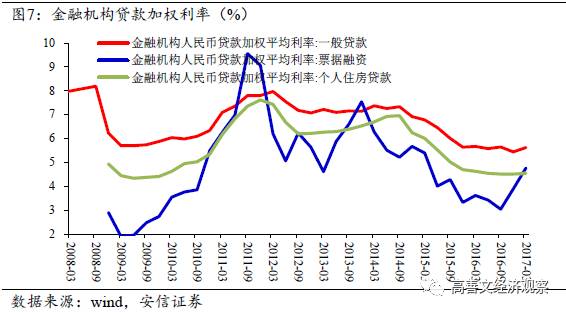

利率方面,我们观察加权贷款利率的变化。

3月一般贷款加权贷款利率较12月上升19个BP至5.63%,幅度温和。特别是考虑到企业利润的改善,当前融资利率上升对投资活动的负面影响应当有限。这其中,按揭贷款利率仅回升3BP,似乎也显示银行体系仍乐于优先保障实体部门的资金需求。

近期票据融资利率显著上升,目前已回到2015年年初水平,较去年12月和9月分别走高87BP、172BP,幅度较大。高度依赖票据融资或短期资金融入的行业无疑会遭遇较大的冲击,但考虑到票据融资总体占比不大,且近期其利率走势已经稳定下来,预计投资活动影响有限。其后续进一步变化需要密切关注。

资产价格渠道方面,我们重点观察房地产市场受到的影响。

4月商品房销售面积同比7.8%,为年初以来月度同比最低水平。但考虑到去年同期非常高的基数,这一增速事实上仍属积极。当月开发投资还有轻微回升,土地市场表现活跃。可以看到,全国层面看,房地产市场的降温也不显著。

总体而言,过去一段时间的流动性冲击对实体部门造成的拖累暂不显著。这与决策层金融去杠杆、实体稳增长的政策取向有关。此外也体现了经济韧性的增强,这又很大程度上得益于经济在房地产库存、工业产能过剩、企业杠杆等层面取得的积极进展。

继续关注后续总量货币政策和一系列监管政策的变化。

四、CPI维持较低水平,银行间资金利率高位小幅回落

4月CPI同比1.2%,较3月小幅回升。

5月上半月,鲜菜价格环比仍在回落,但同比受去年同期低基数影响显著走高,这对总体CPI也会形成向上的推动。

鲜菜以外其他推升力量总体是有限的。

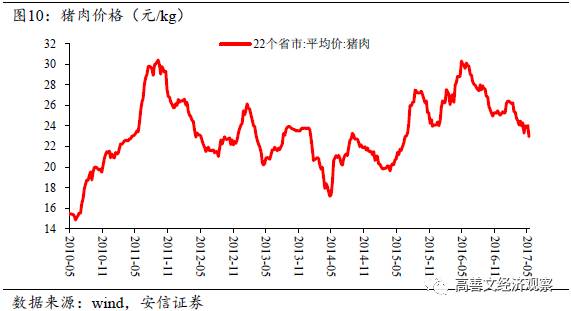

例如猪肉价格继续下跌。多数年份,五一至中秋期间猪价季节性上涨,但今年猪价迄今仍在下跌。此前的暖冬导致仔猪生长良好,可能有助于解释短周期价格的走弱,但更关键的变量也许是较高的养殖利润对供给端形成的刺激。

食品以外其他消费品涨价动力总体也在减弱,例如燃料价格、与PPI同比抬升关联的一部分消费品等。

服务类价格同比的上升需要关注。这主要受到教育、旅游、医疗服务等类别的驱动,其中既有需求升级影响,也有价格改革与管制放松的推动。

与工资相关联的家庭服务、衣着加工费等项目同比增速维持低位。

4月底以来银行间资金利率高位回落,但回落幅度有限。

监管冲击导致银行间债券市场遭遇巨大抛售压力。信用债受政策冲击更加严重,5年期AA+中票收益率上行幅度达到70BP。其与加权贷款利率之间的裂口接近历史最低,利好资金充裕的配置型机构如大保险、大银行等。

五、欧元走强、美元走弱,人民币对美元贬值压力继续缓解

美国部分经济指标走弱。制造业PMI连续两个月下行。核心CPI、新屋开工等指标弱于预期。但就业、消费信心等指标仍然积极,失业率更是创多年低点。月初联储经济展望也倾向于认为一季度经济数据的走弱是暂时性的,委员以及市场对加息的预期均较为浓厚。

法国大选后欧洲政治局势不确定性下降,再加上欧元区经济指标继续改观,对欧元形成支持。这在最近一段时间驱动欧元显著走强,美元相应走弱。近期美元走弱可能还受到美国政治和川普政策落实层面不确定性的影响。

人民币对美元贬值压力继续缓解。NDF市场上人民币对美元一年内贬值预期稳定在2.6%附近;隐含波动率持续下降,触及2015年811汇改以来的最低水平。

由于资本流出的缓和,最近几个月央行外汇占款降幅收窄到500亿人民币左右。外汇储备受估值影响还有轻微上升。