全球知名的生命科学市场咨询公司Evaluate Ltd.旗下

EP Vantage,

最近发布了2017年中生物制药投资发展报告《Pharma and Biotech Half-Year Review 2017》,分析了最新的生物制药全球资本市场。下面,

将为大家深度解说其中的投资风向迷津。

美国药价控费争执一年的阴影已基本褪去,

2017年上半年过后,

生物制药投资者们的投资热情显现回暖趋势。

药价争议逐渐消退了,人们的关注点已经转向了“放松监管、增加竞争、基于价值定价

”

。这些投资利好因素刺激下,2017年6月底美国NASDAQ生物技术股指创下了2015年底以来的最高值。

-

2017年6月底,纳斯达克生物技术股指创下18个月来新高,而且,纵观全球各大股票市场中,2017年上半年医疗健康总股指表现超出预期;

-

2017第二季度的IPO融资超过10亿美元,创下近2年来的季度新高;

-

2017上半年并购交易动力不足,并购交易笔数和金额回落至2013年以来最低值;

-

2017全年的创业投资总额,预计将会接近于2016总体水平。

1.投资概况:

IPO方面,今年许多发展阶段的小型公司,已经抢占了实现IPO上市的先机。

创投方面,创业投资动力持续,不过创投轮数增长步伐难以企及2015年水平。并购方面,在制药行业投资生态总体向好态势下,上半年并购交易活跃度却反常地进入了低谷期,强生公司以300亿美元收购Actelion公司是唯一个并购亮点。并购动力不足的可能原因:美国企业税改不力、大药企海外资金回流受限、生物技术股高估值,抬高了大规模并购的风险。

2.核心关注:

-

2017上半年全球生物制药股市,

大盘公司(市值超250亿公司)市值普遍复苏增长,

只有少数市值缩水;

-

第二季度生物制药股市飙升,伴随着发展期小型公司

IPO复苏,新发股募集资本超10亿美元;

主要贡献源自美国IPO市场,其中Biohaven公司IPO市值达1.68亿美元,成为今年最大规模IPO上市公司;

-

上半年并购交易趋于停滞

,唯一看点是,强生公司收购Actelion的并购额高达300亿,单单这一起

超高额

并购就几乎占据了上半年全部并购贡献;除此之外,并购表现几乎停滞;

-

创业投资持续稳健,

今年至少可以持平2016记录,但遗憾的是,不像前两年,今年以来的创业投资缺乏单轮巨额投资。

-

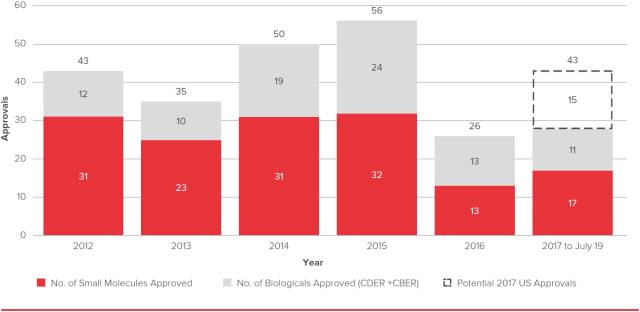

2017新药审批势头良好

,获批新药数超过去年。

肿瘤免疫药在内的

肿瘤新药、免疫调剂、降糖药、CAR-T备受关注。举例如下:

3.投资者心态:

投资者在生物制药领域的投资热度,

虽有些复苏迹象,但又似乎非常审慎。

2017新药获批数量不少,提示研发产率稳健。但对于新药研发的高昂成本,私有投资者和医保公司对此都是喋喋不休。即便是诺华CAR-T疗法治疗白血病项目,堪称史上最复杂的肿瘤研发项目之一,今年底预期将成为大赢家,也不得不考虑研发成本因素。

1.2017上半年全球各大股市,生物制药股指复苏强劲,数据如下:

(2017年6月底美国NASDAQ生物技术股指创下了2015年底以来的最高值。图片来源:Evaluate)

2.最值得关注的超大盘公司市值增长数据:

(阿斯利康股价增长,部分得益于其在研的肿瘤免疫新药Imfinzi。

图片来源:EvaluatePharma

)

3.最值得关注的大盘公司(市值超250亿)市值增长数据:

(Regeneron市值跻身于美国大盘公司之列,得益于其自身免疫新药Dupixent,业界一致预测该药的专利许可权收益到2022年将高达7亿美元。另外,大盘公司之列的Amgen和Celgene公司,市值也都呈现2位数增长。

图片来源:EvaluatePharma

)

4.最值得关注的中盘公司(市值50-250亿)市值增长数据,及其相关投资事件:

(美国生物技术股市,从中盘公司市值变化来看,显得扑朔迷离,总计8家市值增长,5家市值下降。

图片来源:EvaluatePharma

)

5.最值得关注的小盘公司(市值2.5-50亿)市值增长数据,及其相关投资事件:

(小盘股市利好,得益于大量新晋投资者的青睐,至少美国如此。这些市值增长的小盘公司,早已被视为潜在并购对象。其中,因新药产品估值上升促发公司股价飙升的有:Esperion公司的心血管新药ETC-1002等,Puma公司乳腺癌新药neratinib等,Portola公司的抗凝新药andexanet alfa等。

图片来源:EvaluatePharma

)

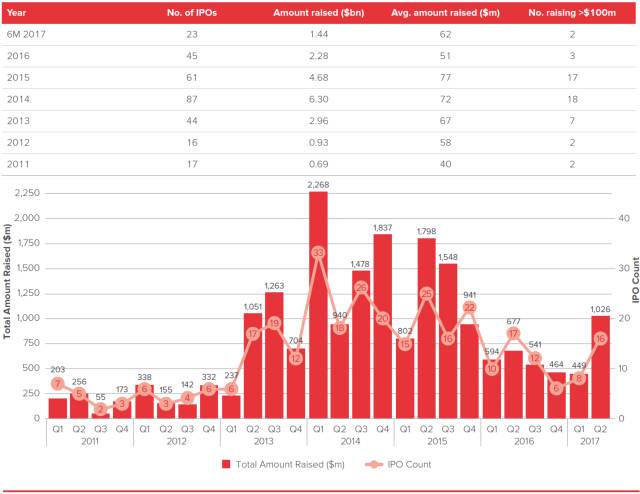

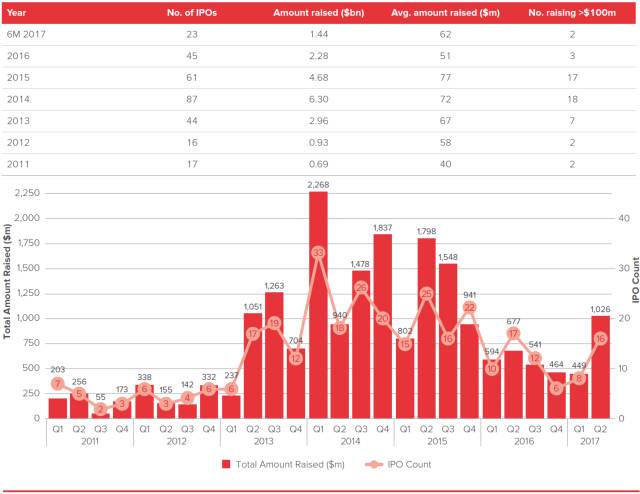

6.生物技术股IPO年度和季度数据预览:

(IPO复苏贡献主要源自美国,美国纳斯达克NASDAQ生物技术股指飙升至2015年底以来最高点。2017上半年生物技术股IPO上市平均募资6300万美元,超过了2016年的5100万,第一季度IPO在欧洲占据半壁江山,第二季度IPO则主要来自美国——全球Q2总计16家只有5家在美国境外上市。第二季度有两家IPO募资超1亿美元的公司:G1 Therapeutics和Biohaven。

图片来源:EvaluatePharma

)。

7.生物技术股并购年度和季度数据预览:

(2017上半年并购趋于停滞,并购交易笔数和金额降低至2013年以来的最低点。季度并购数据明显下降,最近3个季度,如果抛开Actelion并购额300亿美元的单个超高离群值,季度并购交易金额

平均只

徘徊在80-100亿左右,季度并购交易数量持续下降:2017 Q2并购数量为22笔,远低于近5年内平均数57笔。

图片来源:EvaluatePharma

)

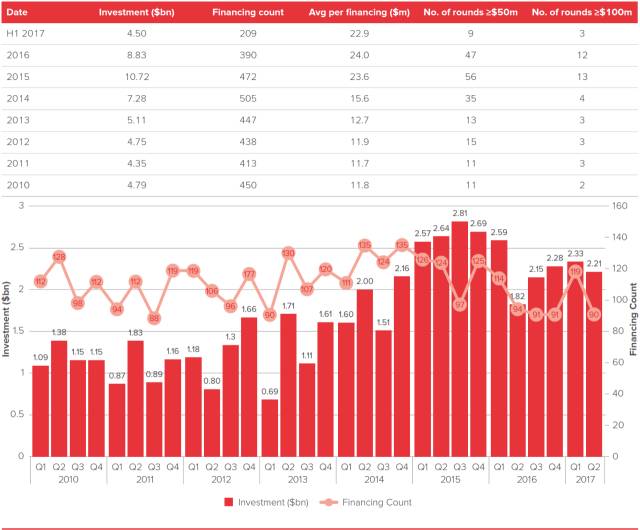

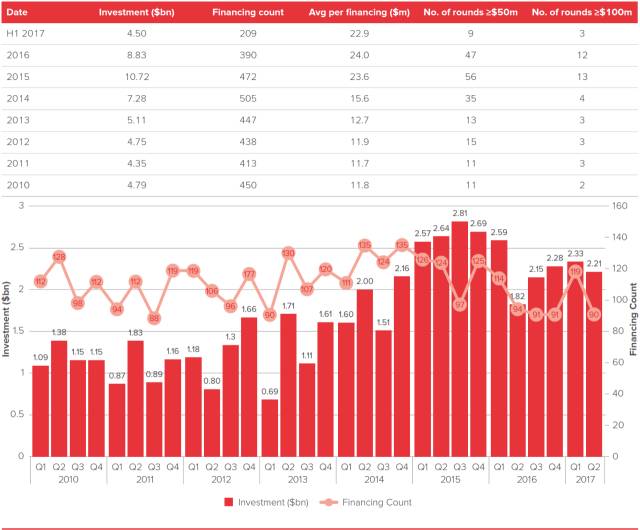

8.生物技术创投年度和季度数据预览:

(2017上半年数据提示,今年创业投资步伐有望追平2016年共计“390轮88亿美元”的水平,但是每轮平均投资金额从2016年的2400万美元下降到2290万美元。季度数据显示,2017 Q2的创投轮数低至90轮,但创投总额却高达22亿美元,可能主要归因于Intarcia Therapeutics公司的GLP1降糖药植入泵产品利好消息,以及Rubius Therapeutics公司的红细胞治疗产品利好因素。

图片来源:EvaluatePharma

)

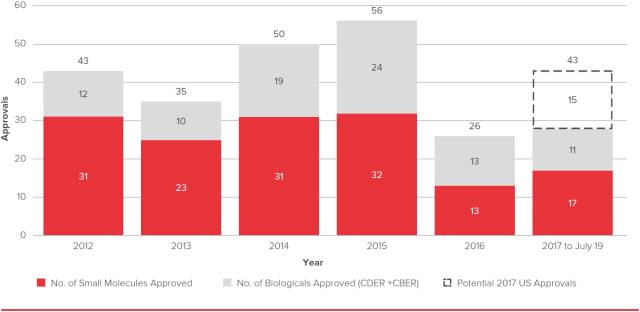

9.新药审批年度数据预览:

(新药获批数量呈现上升趋势,2017年截至7月19日已有28个新药获批,已超过2016年获批新药总和,今年预计将有43款新药获批。

图片来源:EvaluatePharma

)

转载自创鉴汇

点击阅读原文,查看更多精彩资讯与行业报告