正文

核心资产的世界——中期策略会演讲纪要20170621

张忆东

兴业证券全球首席策略师,研究所副所长

我今天演讲的题目是《核心资产的世界》,它有两层面意思,一个层面是全世界都在寻找核心资产,另一个层面是要在中国寻找有世界竞争力的核心资产。用道德经里的一句话把我今天要报告的内容理一下,就是“取势、明道、优术、正心”。

过去八年货币环境超级大宽松的时代已经过去,我们开始迎来一个“三低”的新平庸时代:低增长,但并不是危机;低通胀,但并不是通缩;低货币扩张速度,但并不是猛烈地收缩。2015年12月至今的这一轮美联储加息节奏是有史以来最温柔的、最平滑的,没有像当年美联储沃克尔治理滞涨那样收缩。低增长低通胀,是QE量化宽松和货币扩张的土壤,但是,资产泡沫带来的贫富差距以及各种社会矛盾、政治问题日益凸显,最终约束货币政策。

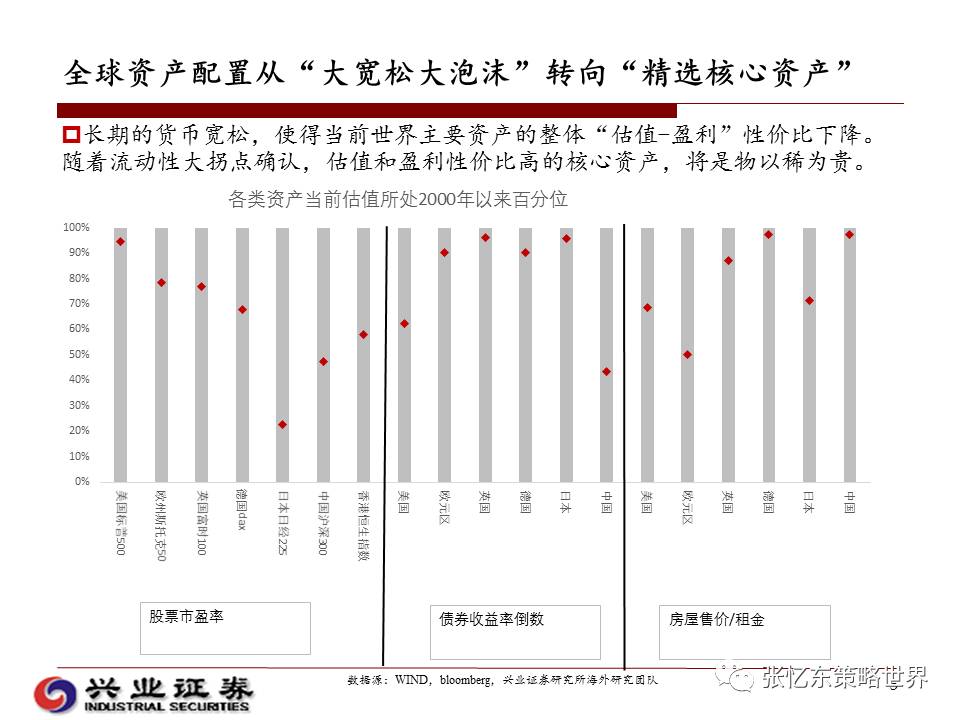

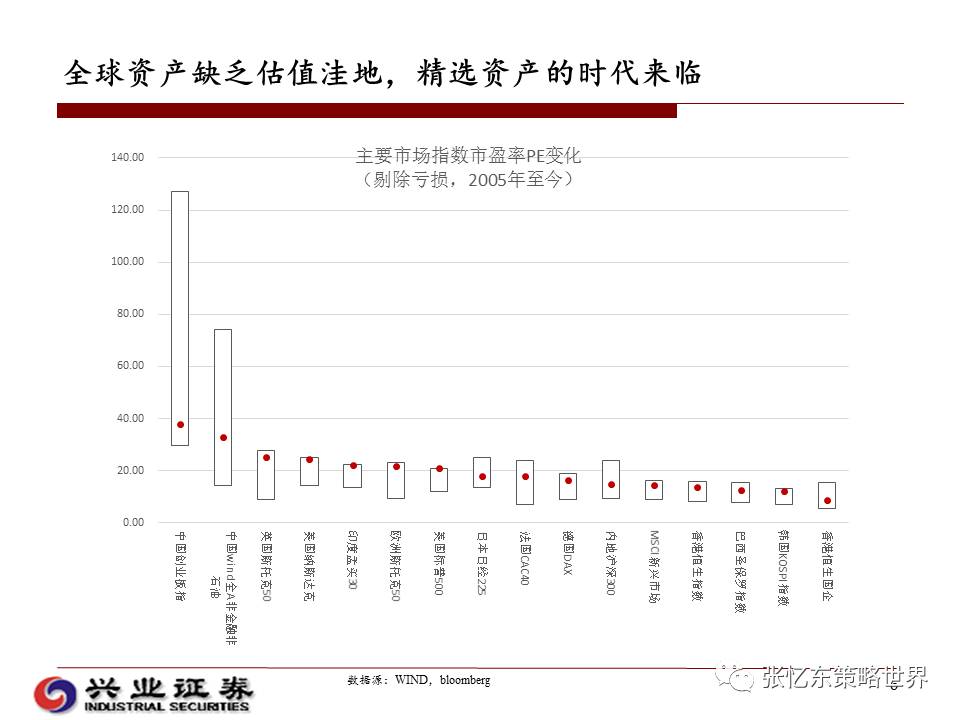

当前这个“三低”的平庸时代里,资产配置的逻辑从次贷危机之后八年的“大宽松大泡沫”走向“精选核心资产”。我们看两张图,第一张是世界主要国家股市、楼市、债市等各类资产的估值水平,基本上都处于2000年以来的高位。第二张是各国主要股市指数的估值水平,基本上都处于2005年以来的估值顶部区域,其中A股创业板指数以及万德全A剔除金融石化之后的指数虽然处于自身历史估值区域下方,但和海外相比仍明显偏贵;只有香港股市不论是纵向还是横向都在下方区域。全球范围内都缺少便宜的好资产,缺乏估值洼地。

随着全球流动性大拐点的确认,依靠无风险收益率走低而驱动估值提升的盈利模式将难以为继。低增长、低通胀,又导致具备可持续盈利能力的资产更加稀缺。因此,全球的资产配置迎来了一个精选资产的时代。精选资产的时代,全球权益类资产的配置将延续两种趋势:

一个趋势是发达市场和新兴市场的再平衡,这是基于风险-收益的性价比来推动全球资金在两类市场之间再配置,实现动态再均衡。我们看图,这条红色曲线是MSCI EM与DM指数的比值在过去几十年的变化趋势,比值趋势向下时,反映新兴市场的资金流向发达市场,反之,是新兴市场吸纳了主要的财富。2016年中期开始,这个比值逐步改变过去6年的下行趋势,底部企稳,并缓步震荡向上。时至今日,这个变化仍在继续,验证了我在去年中期关于“风顺轮流转,港股将迎来外资西水东进”的判断,更显示出全球资金配置正在开始新一轮的动态再均衡。这个再平衡过程,就是要寻找阶段性性价比更好的市场,平淡中找亮色。

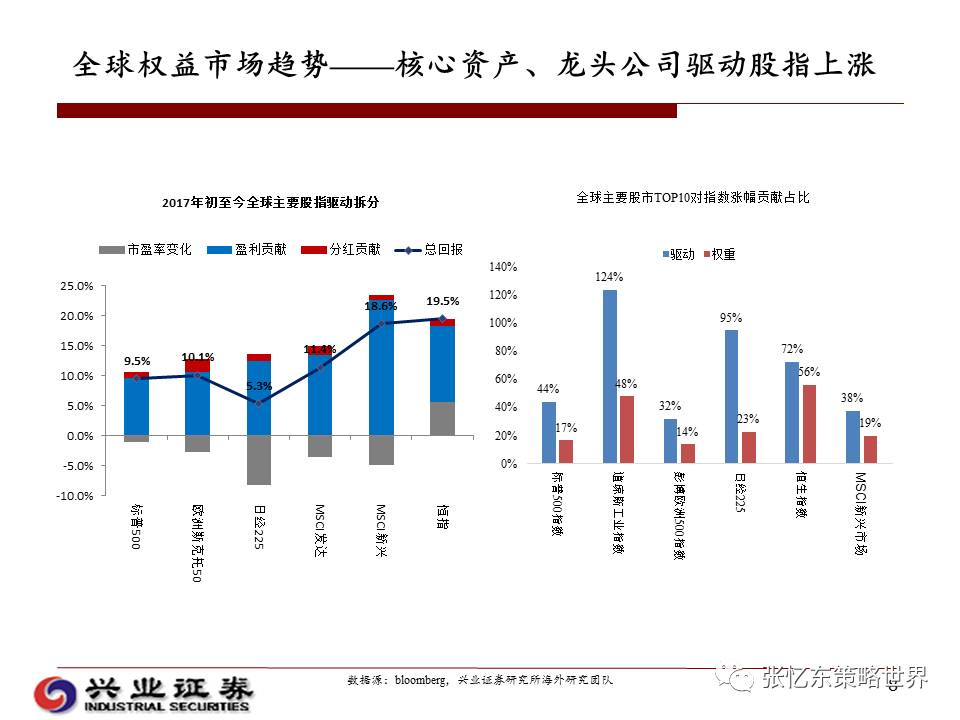

第二个趋势是各个市场都是核心资产物以稀为贵、龙头公司驱动着指数的上涨。指数上涨并不是所谓新周期启动或者货币大宽松导致的,而是依靠核心资产龙头的力量。我们看左边这张图,今年以来全球主要股指上涨的影响因素,毫无例外全部都是主要由盈利改善驱动,其中,只有恒指因为便宜,所以是估值加盈利双重驱动,欧美日的估值影响都是负贡献。

海外经济基本面的前景的确正如王涵博士所言,并不乐观。一季度至今美国“硬指标”最多只是表现平平,没有惊喜。但是,为什么海外会有盈利驱动?我这里想强调的是结构,而不是宏观总体数据,后面我还会多次强调,投资权益资产时要侧重的基本面也要与时俱进。

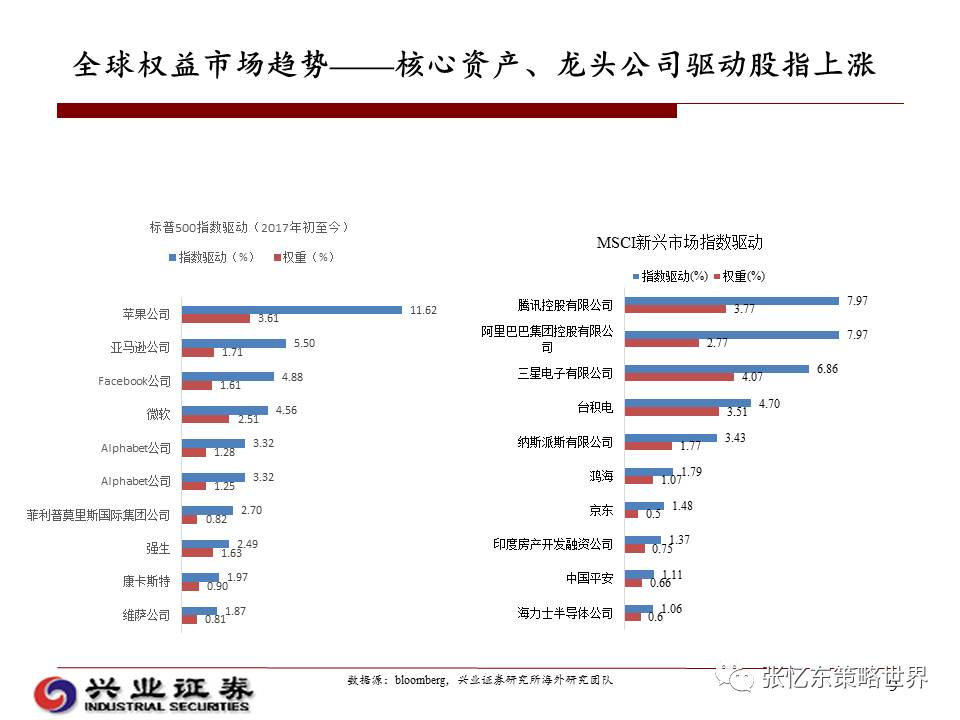

海外指数上涨的盈利贡献主要权重股驱动。从右边的图可以看出,不论是标普的六大科技股还是新兴市场的阿里巴巴,腾讯等,背后都是龙头公司具有盈利的确定性,所以出现胜者为王、赢家通吃的局面。

总结一下,我们将较长时间生活在一个“三低”平庸的世界里,估值和盈利匹配度好的资产不多,具有明显竞争力优势并且盈利持续超预期的核心资产更是强者恒强、物以稀为贵。

中国权益资产投资也将面对“三低”的宏观环境。第一,低增长,但不必担忧经济硬着陆。海外有投资者过去几年常常担心中国经济硬着陆,而我在境内境外交流从去年一直坚持认为,中国经济大幅度下台阶已经过去,从2007年24%左右的季度名义GDP增速降到2015年底的6%左右,已经走完L型调整的一竖,未来数年将处于L型增长中一横的低速区间徘徊阶段。第二,低通胀,需求乏力持续压制通胀,供给侧改革和出清又使得过去几年的严重通缩难以重现。第三,脱虚向实的经济政策总基调下,金融去杠杆、金融监管将导致流动性的定向收紧。这里不再展开了。

在“三低”转型新阶段,投资中国权益资产应该聚焦经济转型,要与“核心资产共舞”。应该淡化GDP的季度性预测,而强化产业结构调整和优势企业的基本面分析。通过炒故事炒股的黄金时期已成往事,现在要脚踏实地。过去的5到8年,经济下台阶、货币宽松阶段,投资者习惯于在“钱多资产荒”和“梦想总要有的,万一实现了呢”口号下炒故事、炒泡沫。

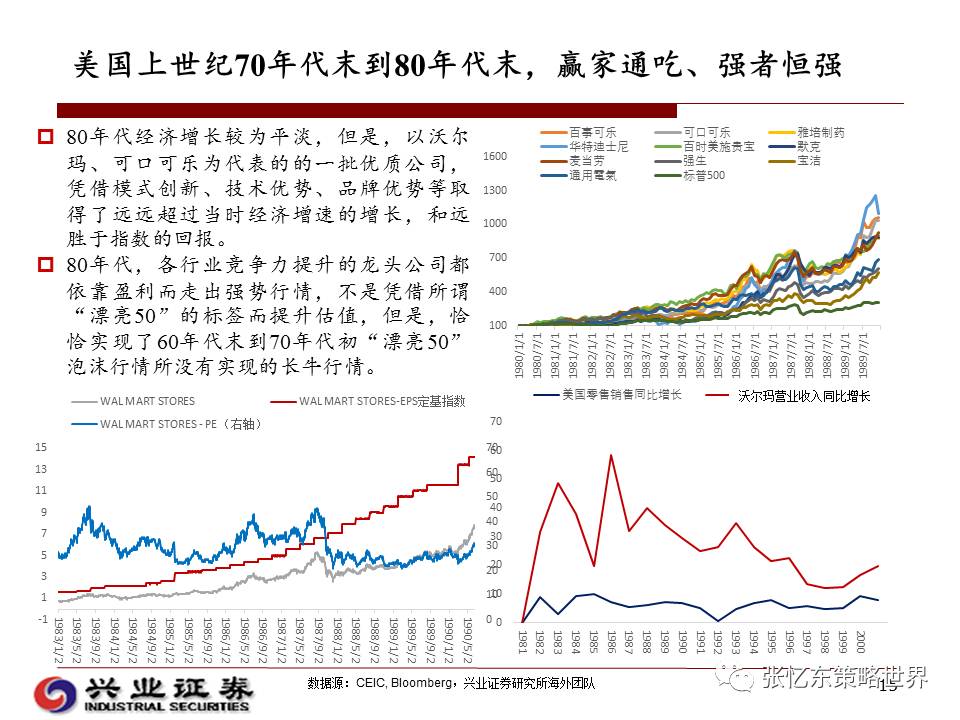

美国上世纪70年代末到80年代末,赢家通吃、强者恒强可以作为下阶段中国经济和资本市场的参考。美联储主席沃尔克在80年代初把滞胀压下来,名义GDP也下了台阶。1982年到90年代初,美国经济持续低位徘徊,通胀不瘟不火,货币环境偏紧。但是,美国80年代各行业竞争力提升的龙头公司都依靠盈利而走出强势行情,不是凭借所谓“漂亮50”的标签而提升估值,但是,恰恰实现了60年代末到70年代初“漂亮50”泡沫行情所没有实现的真正长牛行情。美国80年代不是“漂亮50”行情,很多人把今年上半年A股行情归纳为美国“漂亮50”行情,其实不准确,“漂亮50”行情在70年代初就泡沫破灭了。

美国80年代股市行情,其实是各个行业具有竞争力改善的“核心资产”长牛行情。如下方两个图所示,1980年代的沃尔玛在美国的零售乏善可陈之时一枝独秀,股价一路长扬。沃尔玛股价上升过程中PE很稳定,它是由EPS驱动。看左上图,80年代可口可乐、GE、沃尔玛等一批优质龙头公司,凭借模式创新、技术优势、品牌优势等取得了远远超过当时经济增速的增长,和远胜于整体指数的回报。

参考历史经验,在经济下台阶之后的低位企稳阶段,研究优质公司的竞争力,进而精选代表中国经济活力和全球竞争力的核心,才是投资赚钱的正道,其重要性远胜于研究短期择时和风格轮动。在经济进入稳态、加速出清、优胜劣汰的新阶段,不需要新周期启动,只有保持5-7%的GDP增长,通过行业整合,龙头企业将拥有更强的竞争力,从而推动盈利改善。一方面,优势企业市占率不断上升,定价权更强,研发能力和效率提升;另一方面,可以比行业多数企业更容易获得银行或其他融资渠道的支持、获得人才、获得财政支持。因此,现在投资权益资产,不应太关注经济的起伏,而关注经济结构调整、优质资产的强者恒强。

360行,行行出状元,各个行业竞争力提升的龙头公司,都有希望成为核心资产。我甚至建议对于行业也不必有太多偏好或偏见,而更加聚焦于核心资产。比如,传统周期行业的龙头,受益于供给侧改革带来的市占率提升;消费类行业的龙头,受益于消费升级;新经济的龙头则是受益于移动互联网、云技术等带来的商业模式的创新。比如,手游的市占率腾讯网易4年前加起来才30%左右,现在腾讯一家就47%,加上网易,两大龙头市占率约70%。电商主要也剩阿里系和京东系,也是强者恒强、赢家通吃的局面。所以,在中国经济转型新阶段,配置中国大类资产包括权益、债券、房地产,关键要寻找最优质的核心资产,其业绩优于行业及经济增速,核心竞争力不断提升,价值持续被重估。

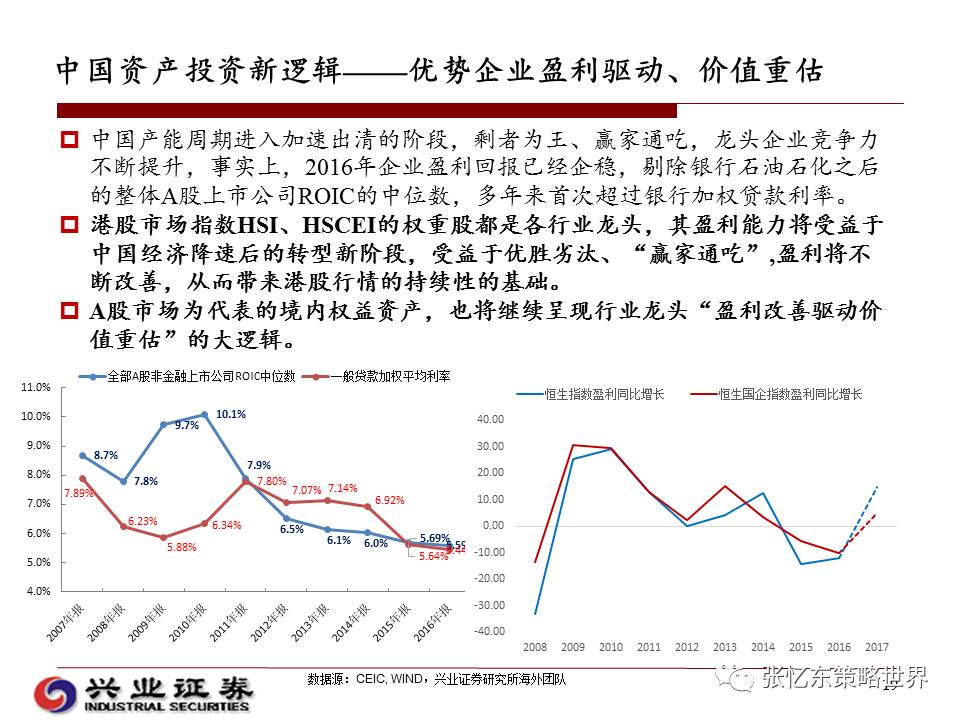

中国权益资产里面,港股性价比更好,HSI、HSCEI的权重股都是各行业龙头,其盈利能力将受益于优胜劣汰和产业升级,这是港股行情的持续性的基础。我从去年2月份就战略性看多港股,下半年是业内最早并最坚决提出港股进入新牛市,而且是长期的牛市。右图显示了港股两大指数成分股整体盈利的变化,2009年持续下滑到16年中期,对应中国经济的下台阶,之后,腾讯等绩优龙头公司使指数盈利反转向上,这是核心基本面的变化。相对应的是,近一年恒生指数涨幅的近三分之一是腾讯贡献的。

A股市场为代表的境内权益资产,精选的也应该是竞争力能持续提升的各行业的优质公司,龙头“盈利改善驱动价值重估”。很多人说是今年是漂亮50行情或者大股票行情,并且开始猜测大、小风格何时切换。我认为不是大小风格的问题,现在的宏观背景下很难复制70年代初美国“漂亮50”大股票泡沫行情。现在的风格是核心资产与 非核心资产的区别。未来随着经济结构调整以及中国资本市场更加开放,中国的估值体系将慢慢与海外发达市场接轨,绩优龙头股的估值将逐步在同行业里从折价走向溢价,毕竟平庸的世界里业绩持续的赢家更加稀缺。所以说,长期来看, 应与中国核心资产共舞,核心资产更值得关注。

从性价比来看,我依然最看好港股。港股处于牛市初期,增量市场、优选龙头。债券仍是熊市,配置机会开始出现。A股和楼市都是震荡市、结构分化。

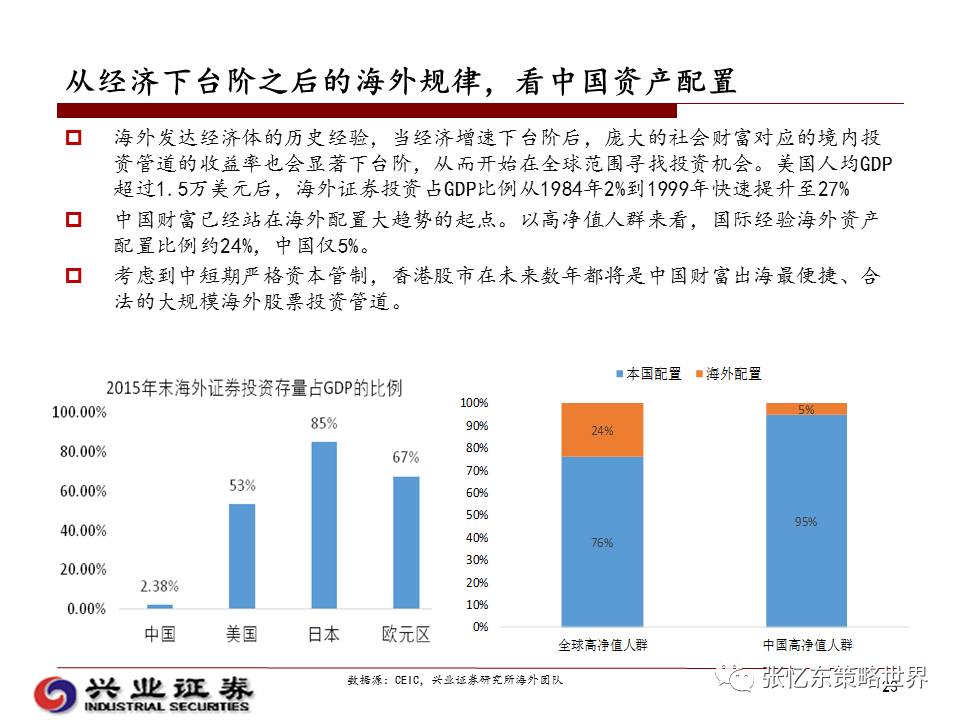

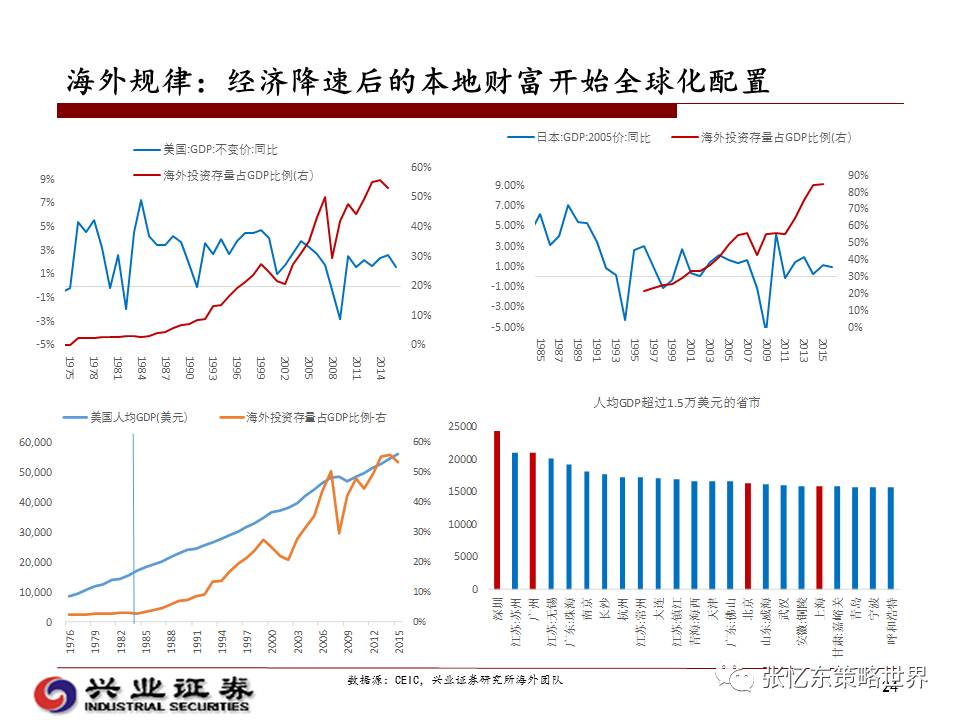

港股虽然是牛市的初期,但是不能用A股牛市的“钱多人傻速来”的投资方式,还是要优选龙头股,优选有核心竞争力的核心资产。大趋势看,中国财富已经站在海外配置大趋势的起点,便宜是硬道理,内资北水南下将持续。考虑到中短期严格资本管制,香港股市在未来数年都将是中国财富出海最便捷、合法的大规模海外股票投资管道。港股制度环境改变,中国经济转型升级将驱动港股大牛市。港交所将修改现行上市规则,设立创新板,两大重大变化有望吸纳更多优秀的成长公司,改变当前港股“旧经济”占比过大,“新经济”不足的窘境。1)放宽创新板上市标准,亏损企业、采用非传统股权管制架构的公司可以上市,吸引新经济龙头;2)允许内地发行人在香港申请第二次上市,有望吸引海外上市的中概股等回归。港股行情的性质有望从估值修复模式进一步走向创新成长驱动,迎来中长期大牛市。

去年至今港股行情虽然已经大幅上涨,但是仍只是“底部的顶部”。短期,有些投资者担心港股估值已经到近6年的箱体上轨了,我用2007年初定义当时A股行情以及2013年中期定义创业板行情的概念来形容当前的港股行情阶段,那就叫做“底部的顶部”。港股的估值最多只叫底部的顶部。因为2011年以后中国经济下台阶,海外投资者对中国经济硬着陆的预期很悲观,导致外资主导的港股市场的估值体系长期在历史低位区域徘徊。

然而,我们认为,现在不能以过去6年的历史来看港股估值波动区间,而应该以过去30年几轮经济周期、几轮股市牛熊周期的历史来重新定义港股的估值体系。首先,如我之前分析的,当前中国经济摆脱了“下台阶”阶段,进入了L型的低位徘徊、赢家通吃、行业优质资产加速提升阶段,港股的估值应放在一个更长的周期中观察,而且中国经济的转型对港股估值会有一个中长期的提升。其次,“北水南下”方兴未艾,港股逐步褪去离岸市场的色彩,增加共同市场的特色,随着中国经济更有信心的内地资金更多参与港股市场,必将提升港股估值中枢,就不展开多说了。第三,随着港股未来设立创新板,代表中国新经济的龙头公司到香港上市,港股的估值体系将进一步实现核心资产的盈利溢价。

相比之下,在金融去杠杆的背景下,下半年境内的资产性价比是减弱的。下半年债市、楼市不复过去多年大牛市光景。A股总的来说就是螺蛳壳里做道场,或者说是平衡木上的舞蹈,是震荡市、消化高估值。投资时重点在于把握重心,才能获得超额收益,这个重心就是价值投资,找到优质的核心资产。展望长期,要以全球化的视角配置资产,6月20号把A股纳入MSCI后,A股的投资理念会进一步和全球融合,改变是缓慢的,但是方向是明确的。

第四部分 中国权益资产的投资策略:踩着风险的鼓点,与核心资产共舞

建议淡化择时。如果自认为是高手的话,可以踩着风险的鼓点来做反向操作,当风险偏好变差、市场调整时,逆向买入优质核心资产;当市场风险偏好过高,核心资产的性价比较差时,可以在核心资产的内部做波段、轮动。

如果一定要问短期择时的看法,港股三季度行情颠簸风险加大,要攻守兼备,长期看大牛市但短期也要注意节奏。可以低买,但不要盲目追高。从去年恒指一万八点我们战略性看多至今,港股已经积累大量获利盘,所以,三季度要提防特朗普减税、中国经济下半年下行等对于海外投资者风险偏好的影响。但是当调整风险释放时,反而是勇敢买入的时候,现在是一个平庸的世界,我再次说要用战略性眼光配置中国的核心资产。A股就不多说了,19大之前有反弹窗口,但是,空间有限、一波三折、反复折腾、追反弹会偷鸡不成蚀把米。

投资方向更重要,无论在港股还是在A股,今年就是寻找性价比比较高的核心资产。

港股的核心资产会扩散,有业绩保障的龙头,会慢慢从现在的腾讯,金融,地产等向外资没有覆盖的有业绩保障的行业龙头扩散。

对于A股而言,我们认为也不是漂亮50,而是核心资产,不要把风格标签贴在大小市值,而是要把标签贴在核心资产。

具体方向上,我们要买有全球竞争力的中国的核心资产!而全球竞争力怎么看?

一个是从消费升级这个领域去找核心资产。这类核心资产是国内有,海外没有。14亿人口带来的消费市场,是中国的优势而国外没有的;而且80后、90后、00后开始成为消费的主体,整个消费升级的大潮是国外所没有的。战略性看好中国各个细分行业竞争力提升的龙头公司,保险、银行、地产、汽车、科技、互联网、周期行业等越来越多行业,在经济降速之后的稳中求进阶段,将实现“赢家通吃”。比如,为什么双11,6.18等电商购物节的时候,阿里巴巴、京东整个数据一出来,海外电商大涨。新经济的领域,海外的龙头公司比A股有更明显的行业代表性,所以,对于中国新经济的核心资产,可以便捷地买的就是港股以腾讯为代表的新经济的龙头。

另一个是制造业的升级转换,拥有全球竞争力的“中国制造”也是中国的核心资产。

总结一下,我们身处“三低”的平庸世界,这是优胜劣汰、强者恒强的时代,这是难以依靠预测周期波动、难以依靠短期择时、难以依靠胆子大炒股的坏的时代,但是,我们迎来了投资中国核心资产的好时代。

我希望大家用战略性的眼光来看中国权益资产,长期不宜悲观,短期不要乱折腾。如果真的想去择时、踩着风险的鼓点而起舞的话,我们兴业证券策略团队会跟大家最强有力的支持,过一会儿德伦的报告题目就是《智慧舞步:从平衡木到钢丝绳》。

我的演讲就到这,谢谢。