核心观点

商品不同板块各成体系,不同产业链结构、供需平衡、库存周期、产业政策使得分析复杂和差异化。尽管短期价格易受不确定性影响波动,但在长期,或者不同经济周期中,还是表现出一些相似的规律。

在过去十七年里大宗商品经历了两轮价格大幅涨跌,我们总结了不同周期中商品板块间相关性的相似和不同之处。虽然2008年市场暴跌时不同板块之间相关性迅速增强,但不是每次商品价格大跌时相关性都会大幅增强;反之,价格上涨时亦然。市场是否受系统性风险冲击,经济所处周期,以及对未来的预期等等因素都会影响商品板块间相关性。

在分析板块间相关性时我们注意到一些特殊变化,其对应的时间点正好与原油价格的大幅波动有关。原油是世界上成交量最为活跃的大宗商品之一,原油价格的起伏不仅会对整个工业领域产业链产生影响,亦是宏观经济通胀的重要观测指标。所以,我们把原油单独列出来,进一步探讨原油价格的大幅波动是否会与商品相关性产生联系。

除了不同板块间相关性的规律,我们也分析板块内部品种的相关性特点和近期变化。相较于不同板块之间,板块内部各品种的关系更加稳定。当然短期内基本面的强弱变化会影响品种间相关性在一定范围内发生变化。我们分别计算了最近1个月、3个月和6个月期间的板块内部不同品种相关性,内外盘品种相关性。

最后,我们基于前面总结的规律和当前市场状况,探索性地对未来商品板块可能的情形进行讨论,包括长期和短期的可能情形,以及一些不确定性因素。

文 | 宏观策略组 中信期货研究资讯

编辑 | 对冲研投 转载请注明出处

过去两轮涨跌周期(2003-2008年、2009-2016年)

从价格上看,过去十几年里大宗商品大致经历了两轮大幅涨跌,2008年、2011年和2016年是阶段性拐点。2003年至2008年是进入新千年后大宗商品的第一轮价格周期,世界经济快速发展,直至2008年金融危机发生之后大宗商品价格伴随着经济迅速垮塌。2009年至2016年是最近的一轮价格涨跌周期,商品自身基本面供需失衡导致了长达5年的下跌。

下面我们分别对涨跌过程中商品板块相关性的变化规律进行分析。

商品板块之间相关性

2.1不同周期中相似的表现

(1)国内商品价格在两轮周期中趋势上涨的时间都维持了大约3年。

(2)贵金属的商品与货币属性:经济增长时期,贵金属和工业金属的相关性快速上升,增长的速度和幅度都高于贵金属与非金属商品的相关性(年度区间滚动5日收益率相关性,以下相同),这段时期贵金属更多表现为商品属性。2001年中国正式加入世界贸易组织,成为全球贸易重要元素;2002年欧元正式流通,欧元区整合经济贸易实力;美国经历了克林顿时期黄金十年的财富积攒,在小布什任期初时发动对外战争,战备物资以及战后重建大力刺激着经济需求。

2007年下半年开始经济危机逐步爆发,工业金属、能源与农产品之间的相关性快速攀升至高位0.7左右,而贵金属与其它商品的相关性却没有出现大幅变化,此时更多表现为货币属性。2009-2016年的周期也是如此,2009-2011年贵金属与其它板块相关性快速上涨,并在2011年商品价格大幅下跌初期保持一段时间稳定,2016年全球经济企稳多项指标数据向好,贵金属与工业金属相关性抬升最为明显。另外,无论经济是否大幅波动,近二十年贵金属和农产品的年度相关性维持在0.5以下。

(3)商品市场出现集体暴跌时,短期内收益率相关性迅速增强。2008年金融危机爆发后的一年内除贵金属以外的商品板块表现出高度一致性,相关性迅速增强且滚动相关性曲线几乎重合。2011年商品市场再次集体下跌,半年内不同板块间相关性也不同程度上升,但增幅并没有2008年时显著,仅农产品板块较为敏感。

(4)关注不同板块之间的相关性同时过高或者过低的时间,多组商品相关性在2007年底和2014年中旬同时跌至0附近,而这两个时间点正好对应市场大波动之前。这可能是一个周期反转的信号,具体我们将在下一个部分讨论。

2.2不同周期中的差异——内生性与外生性

(1)两轮几乎维持相同时间的商品价格上涨周期,相关性表现却不同:2003-2006年的价格上涨时期,工业金属、能源和农产品相关性不超过0.4;2009-2011年的价格上涨时期,商品相关性仍维持在2008年金融危机时期0.6左右的高位,这与危机爆发前价格上涨时的情况截然不同。区别在于宏观经济环境是否存在系统性风险。

2008年金融危机爆发之后,各国政府陆续出台救市政策,旨在短期之内平稳市场情绪并回拉经济。2009年至2011年在全球范围内的财政刺激和货币宽松政策下商品价格大幅回升至几乎危机前的水平,但这种价格拉动更多来源于央行的货币超发,与经济快速增长时期(2003-2006) 依靠实体经济需求的上升拉动价格的机制不同。

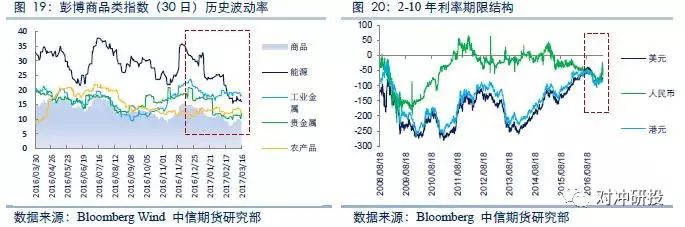

(2)两轮商品价格下跌周期,相关性变化方向相反:2008年夏天开始的下跌周期持续半年,直到2009年价格反弹,半年内不同板块相关性迅速大幅攀升;2011年商品再次开始下跌周期,仅在第一年相关性小幅上涨,之后很长一段时间相关性缓慢下降。如果我们把商品指数的历史波动率和VIX指数放在一起观察,会发现二者大致吻合,尤其是在2008年和2011年都有显著上涨。VIX隐含波动率指数可以反映市场对未来的预期,2011年的最高点大幅低于2008年最高点,说明相较于2008年的猝不及防,2011年时投资者面对市场变化已经有了一定预期和情绪上的准备。

从2008年的金融危机,到2010年欧债危机初露端倪,2011年全球经济放缓,各项指标下滑,VIX指数再次大幅上涨,市场开始调整对未来较长时间的经济预期。在供给过剩和需求不足的情况下,大宗商品开始了5年缓慢的熊市,直至2016年。

总之,不同周期中尽管价格可能有着类似的涨跌趋势,但引发价格变动的原因不同,因而商品之间相关性表现可能不同。作为经济社会发展的基础原材料,大宗商品与经济命脉共同呼吸;作为一个资产类别,商品有着与股票、债券不同的供需体系。

当商品市场受到来自外部系统性风险的冲击时(例如次贷危机),商品板块间的相关性会迅速上升,品种各自收益率的差异性减小,这种变化的时间维持较短。

当商品市场处于系统性风险中,市场自身调节失效,无论价格是大幅上涨还是下跌,商品板块间的相关性都会维持在较高数值。

当商品市场自身调节机制开始恢复,实际的供给和需求引导价格变动时,无论价格是上涨还是下跌,商品板块间的相关性缓慢变化,并维持在较低数值。

2.3国内商品板块相关性

由于国内商品期货大部分品种近几年才上市,所以我们选择从2010年的数据开始分析。

(1)国内商品板块间相关性与国外商品变动基本一致,有色、黑色和化工板块相互之间的相关性长期高于其它板块。2014年开始油脂油料与化工有色的相关性大幅上升,甚至较长一段时间跟化工有色相关性最高的就是油脂油料。

(2)相对而言,黑色与其它板块的相关性表现出更大的波动。一方面,黑色板块自身有高波动率的特点;另一方面,焦煤、焦炭、螺纹钢这类品种更多与国内环境联系紧密,且容易受到资金流动性影响,而不是像有色和化工具有更强的国际性。

(3)谷物类(即玉米和淀粉)与其它类型商品的相关性自2012年以来持续处于低位,做为农产品的一种,谷物与工业类商品的相关性显著低于其它农产品(油脂油料和软商品)与工业品的相关性。2012年下半年开始,美国CBOT玉米价格从约850美元持续下跌,到2015年上半年仅剩360美元左右,而同期国内DCE玉米却保持了稳定甚至小幅上涨。国内玉米收储政策使得玉米市场调节功能缺失,库存长期居高,国内外市场背离。

2016年玉米收储制度改革,国内玉米价格一年内跌去一半。2017年农业供给侧改革中一系列去库存政策将会出台,由于政策改变对农产品市场造成的波动可能使得国内商品相关性发生变化。

原油与其它大类商品的相关性

前面我们提到需要关注商品板块间相关性同时减弱的现象,例如2014年下半年,商品各板块之间相关性明显减弱,同时进入-0.1至0.1区间,低于历史平均水平。回看同期国内商品的表现,也一样在2014年下半年出现各板块相关性同时下跌至微弱的现象,尤其是工业金属和化工。所以,2014年下半年发生了什么?宏观经济方面,全球还处于危机后修复的时期,经济增长缓慢,美国刚出现好转迹象不久,以欧元区、日本为首的非美发达经济体,以及以我国为首的新兴经济体,尚在艰难中徘徊;大宗商品方面,2014年下半年确实出现了引人关注的巨变——原油价格暴跌。

纽约交易所原油价格从6月底的106美元下跌至12月底的54美元,半年跌幅近一半!原油是世界上成交量最为活跃的大宗商品之一,也是工业的命脉,原油价格的起伏不仅会对整个工业领域产业链产生影响,亦是宏观经济通胀的重要观测指标。所以,我们把原油单独列出来,进一步分析原油价格的大幅波动是否与其它商品相关性产生联系。

3.1油价和板块相关性

从2000年到现在油价经历过两次崩盘式下跌,第一次是2008年金融危机时的系统性下跌,第二次是2014年基本面供需严重失衡,欧佩克没有减产协议,地缘政治冲突,美元指数暴涨等等一系列因素共同造成了油价的巨变。前面我们观察到2014年在原油价格暴跌的情况下,不同板块的商品相关性出现了方向一致的变化,下面我们将具体验证原油价格的涨跌是否与其它大类商品之间的相关性有关。

我们对“商品大类相关性”与“油价”的相关性进行简单统计(滚动年度相关性),从2003年到2016年的3000多天里,当油价变动时,“贵金属和能源的相关性”大部分时候随之正向相关,而“有色和能源的相关性”和“农产品和能源的相关性”大部分时候随之反向相关。工业金属和能源的相关性与油价之间的影响尤为显著,70分位数-0.1966,中位数-0.5161,平均值-0.3422,说明超过7/10的概率当油价下跌时,工业金属和能源板块的相关性增强,当油价上涨时,工业金属和能源板块的相关性减弱。

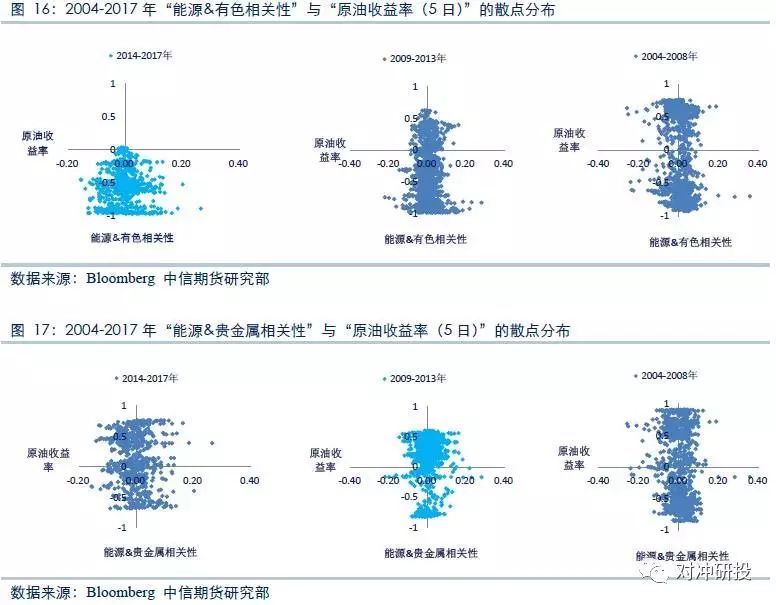

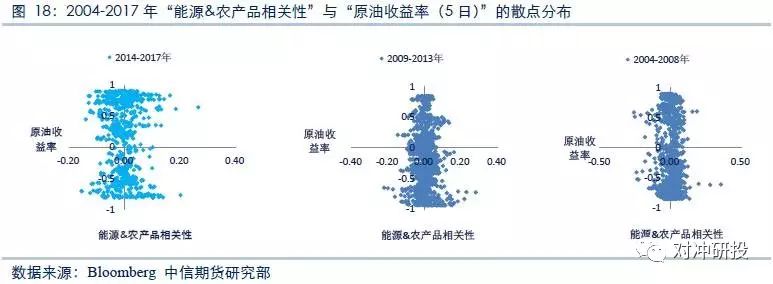

3.2原油收益率和板块相关

性

通过观察不同时期原油收益率与不同商品板块相关性的分布情况,我们可以大概了解不同时期油价与整个商品市场的关系。

(1)能源与有色的相关性分布在过去十几年的不同时期发生了明显偏移。2014年油价暴跌到现在,绝大多数时间无论油价上涨还是下跌,能源板块与有色板块呈收益负相关。

(2) 2009-2013年金融危机之后全球经济修复期间能源与贵金属大概率情况下收益正相关。

(3)能源与农产品板块的相关性在不同时期没有出现持续的正相关或者负相关状态,但是近几年当油价波动较大时往往伴随着能源与农产品之间相关性增强,无论是正向还是负向。

商品板块内部相关性

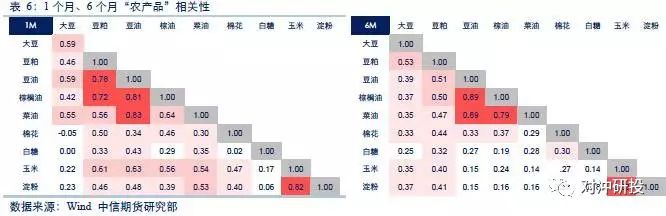

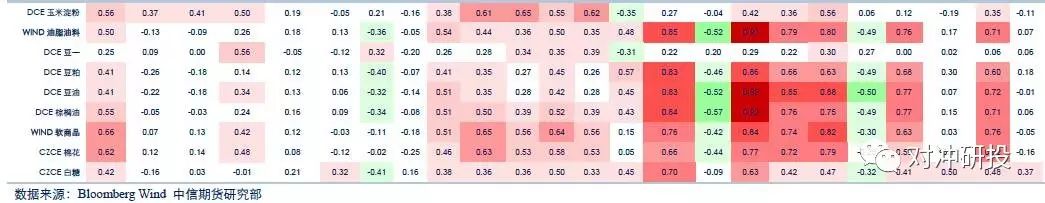

相较于不同板块之间,板块内部各品种的关系更加稳定。产业链结构中的原材料占比、下游用途、互补与替代等等固定因素决定了同一板块内部的相关性基本不会出现大幅的突然变动,例如铜和锌的相关性长期维持在显著正相关,不太可能突然变成负相关。当然短期内基本面的强弱变化会影响品种间相关性在一定范围内发生变化。我们分别计算了最近1个月、3个月和6个月期间的不同品种相关性:

(1)金属:金属板块的变化主要发生在贵金属和工业金属之间,最近1个月两者之间的相关性明显增强。

(2)黑色:螺纹钢和铁矿石价格近期先后创2014年以来新高,但在原料端去库存和房地产市场持续调控的背景下,黑色系品种价格变动出现分化。近期整个黑色产业链上相关性减弱,尤其是螺纹钢与焦煤、焦炭、玻璃之间。

(3)化工:2017年一季度原油价格在稳定了2个月之后因为实际减产效果未达成而在3月初大跌,连带整个化工板块的下跌。对比1个月、3个月、6个月品种间相关性可以看到,最近1个月沥青、PTA、塑料、PVC之间的相关性显著增强。

(4)农产品:农产品板块相关性显著的品种集中在豆粕、油脂类品种之间,值得注意的是,近期玉米和淀粉与其它农产品(尤其是油脂油料)的相关性增强。

许多商品具有国际化的特点,不仅受国内供需和政策影响,也受国际市场影响,所以我们把内外盘放在一起进行对比。

(5)近期来看,内外盘相关性最高的两个板块分别是贵金属和农产品。工业金属中沪锌与LME铜、铝、锌表现出显著关系,国内沪锌和沪铜最近半年相关性也不断增强。国外能源(原油)与国内镍、沥青、PTA的收益率相关性显著。

基于现状对未来的探讨

前面我们分别分析了过去两个周期商品板块之间相关性规律、板块内部相关性变动,并且单独验证了原油和其它商品的关系。最后我们看看当前市场的表现,以及未来可能会有什么样的发展?

5.1长期展望

商品和经济周期的转变:经历了2016年的快速上涨,商品市场在2017年第一季度价格横向调整,市场整体波动率下降。美联储加息带动全球货币政策改变,美国和中国是世界上最大的经济体,2016年下半年开始两国的利率曲线开始接近一致的变动,2017年美国或许有三次加息,中国已经明确将货币政策从“宽松”转变为“稳健中性”,多项经济指标持续向好,都证明当前经济已经走出2008年以来的颓势。

回顾最近3年的相关性变化,我们发现工业金属、能源和农产品的年度相关性回到正常区间(低于0.4)。这一变动符合我们之前的判断,未来3-5年“当宏观经济不受系统性危机影响时,商品市场自身调节机制恢复,实际的供给和需求引导价格变动,无论价格是上涨还是下跌,商品板块间的相关性缓慢变化,并维持在较低数值”。

贵金属与工业金属的相关性将增强:黄金价格在去年底跌至半年内低位后开始反弹,2017年以来沪金上涨6%,COMEX黄金上涨10%。除了政治事件引发的避险情绪,金价的上涨也伴随了通胀的预期。经济转暖拉动工业金属的长期需求,LME锌、铝、铅今年初到现在都有超过10%的涨幅,铜也温和上涨4%。与前面的周期分析一致,在经济发展的时期,贵金属与工业金属的相关性将不断增强。

油脂类与原油的相关性将增强:前面原油部分的分析中我们发现近几年当油价波动较大时往往伴随着能源与农产品之间相关性增强,无论是正向还是负向。2014年、2016年原油与农产品的相关性都出现大幅增强。从基本面的角度,原油与油脂分别是不可再生和可再生能源,二者来源不同,却在用途上有部分交叉,生物燃料技术的崛起将一定程度上对工业燃料形成替代。从宏观的角度,全球经济回暖抬升通胀预期,而原油和农产品具有长期抗通胀能力。

玉米与其它商品的相关性将增强:CBOT玉米与国内油脂油料收益率高度正相关,但是国内玉米淀粉与其它品种相关性不显著。正如前面分析中提到,前几年谷物与其它品种相关性过低,随着农业供给侧改革中玉米市场化的恢复,玉米和淀粉与其它商品的相关性将上升。

5.2短期推测

对比最近1个月、3个月、6个月内外盘相关性的变化,我们发现最大的变化是黄金和原油的收益率近期从负相关(-0.27)转变为显著正相关(0.75,1个月期间)。与前面原油相关性分析一致,即当油价上涨时,“贵金属和能源的相关性”大概率随之增强,而“有色和能源的相关性”和“农产品和能源的相关性”大概率随之减弱。

黑色板块内部相关性减弱:尤其是螺纹钢与焦煤、焦炭、玻璃之间。去年黑色板块整体波动显著,板块内部品种同时涨跌的现象频繁,这其中有基本面的变化也有流动性的影响。2017年以来,黑色系品种的表现则开始出现分化。预防楼市泡沫被政府提到战略高度,各地严管政策陆续出台使得楼市投资增速下降。一二线城市房地产严格管控,三四线城市库存高企,短时间之内房地产建设对螺纹钢的需求端影响减弱。而焦煤焦炭做为产业链上游原材料,在下游需求拉力减弱的情况下更容易受到上游供给的影响。

5.3不确定性因素

科技创新:科技的进步使大宗商品具有新的价值来源,典型例子就是生物燃料对化工燃料的替换,玉米制成的乙醇和食用油制成的生物柴油。不确定性在于生物燃料技术还不够成熟,在技术和市场认可度上还有待突破。

雄安新区带来的变与不变:3月末雄安新区的概念横空出世,是比肩甚至超越深圳和浦东的“千年大计”。作为国家级别的战略规划,可以预见的是未来很长一段时间,雄安新区的建设将大力拉动黑色、有色、化工板块相关商品的需求,这是“不变”的预期。“变化”在于中国经济改革的关键时期提出这一历史性规划,可能已经不仅仅是非首都职能的迁移和北方经济开发,更有可能是制度的创新试验和对全国的示范作用。所以不能完全以过去两个特区的经验来判断雄安新区,改革带来的变化可能超出我们现在的预期。

政治和地缘危机:欧美贸易保护主义的抬头,欧盟的稳定,欧佩克和美国在原油上的博弈,中东和欧洲的恐怖袭击等等因素都可能影响当前全球经济复苏的进程,并造成例如原油和黄金的价格波动。

系统性风险:前面长期和短期的展望都是基于没有系统性风险的前提,如果爆发系统性风险,商品相关性将迅速改变。当前债务杠杆,楼市泡沫,实体企业疲弱都是还未解决的问题。

环保与安全压力:长期来看,加大环保和安全力度肯定是对经济可持续性发展的社会责任,不过短期来看,环保政策和安全检查也加大了企业的运营和资金压力,对商品供应稳定性造成影响。

— END —