一、周报摘要

交运板块市场变化(本周):

本周,沪深

300

指数报收

3871

点,上涨

0.4%

;申万交运指数报收

2737

点,上涨

0.3%

,落后沪深

300

指数

0.1%

。申万交运

8

个二级行业有

3

个跑赢沪深

300

指数;其中航空涨幅最大(

+0.7%

)、公交涨幅最小(

-1.6%

)。个股本周上涨

48

家,未涨

14

家,下跌

46

家;其中涨幅最大的是嘉友国际,上涨

27.9%

;跌幅最大的是海汽集团,下跌

13.1%

。

航运(本周):

(

1

)干散:

BDI

报收

1014

点,本周上涨

7.0%

;

BCI

报收

982

点,本周上涨

21.4%

;

BPI

报收

1335

点,本周下跌

0.6%

;

BSI

报收

1014

点,本周下跌

2.7%

;

BHSI

报收

630

点,本周下跌

2.2%

;(

2

)沿海干散:

CCBFI

综合指数报收

989

点,本周下跌

0.9%

;(

3

)集运:

CCFI

报收

748

点,本周下跌

1.3%

;

SCFI

报收

660

点,本周上涨

0.9%

;(

4

)远洋油轮:

BDTI

报收

639

点,本周下跌

1.1%

;

BCTI

报收

525

点,本周上涨

2.9%

。

航空(本周):

(

1

)油价:布伦特原油报

72.6

美元

/

桶,本周上涨

8.2%

;(

2

)汇率:美元兑人民币汇率中间价报收

6.29

,本周持平;(

3

)合计:运输量同比

+16%

,环比

+4%

;价格同比

-2%

,环比

+3%

;客座率

83%

,同比

+1pct

,环比

+4pct

;(

4

)国内:运输量同比

+14%

,环比

+5%

;价格同比

0%

,环比

+4%

;客座率

84%

,同比

+1pct

,环比

+4pct

;(

5

)国际:运输量同比

+23%

,环比

+1%

;价格同比

-2%

,环比

0%

;客座率

80%

,同比

+1pct

,环比

+3pct

。

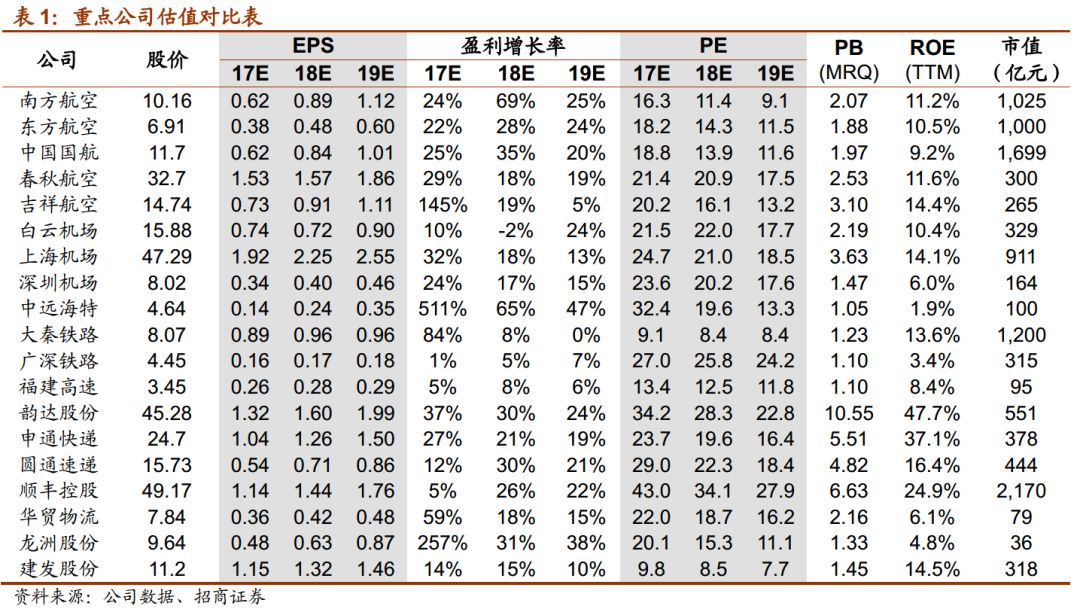

投资策略

:

上周,党中央决定

支持海南全岛建设自贸区和自由贸易港。交通运输行业是较适合主题投资的板块,目前共有海南航空、海峡股份、海汽集团和海南高速

4

家海南主题上市公司,近期也都有较强劲的表现。自贸区和自由贸易港建设需要较长时间,短期无法兑现业绩,我们仍然建议投资者及时落袋为安,不可恋战。

个股重点推荐组合:东方航空、南方航空、中国国航、中远海特、龙洲股份、大秦铁路、韵达股份、申通快递、圆通速递、建发股份、白云机场

风险警示:

宏观经济大幅下滑

二、策略观点

1

、行业季度观点

航空:

1

)供给:

18

年机队增速放缓(主要是海航),夏秋航季航班量增速环比下降

2pct

至

5.7%

,加班和执飞率空间不大,带动供给增速下行;

2

)需求:民航大众化和消费升级带动年均

10%

的长期增长,需求短期扰动不改长期趋势;

3

)内线客座率全球第三(

83%

),逼近

85%

的阈值,加上票价市场化改革,存量航线价值重估,

18

年旺季业绩有望超预期;

4

)民航供给侧改革持续兑现,行业景气度上行且周期性下降,推动业绩与估值双升,首推东航,次选南航、国航。

机场:

1

)受机场收费提价、免税重新招标、市场风格切换,机场

17

年领跑交运板块;

2

)枢纽机场垄断性强,人工和建设成本上涨能够向下游(航空公司、旅客)传导,强监管短期制约时刻放量,考虑人均乘机次数和非航收入潜力,长期投资价值不变,推荐白云机场,关注上海机场。

航运:

1

)干散货:

8%

的订单

/

运力比逼近上一轮熊市底部,大周期触底态势明确;

16Q1

触底后进入中周期的后半段(

16-19

景气上行),

BDI

指数

18

年进入

1300-1500

的盈亏平衡点,继续推荐中远海特。

2

)集运:

17

年集运市场持续复苏,尤以上半年同比改善最为明显,下半年旺季提价失败,业绩弹性未能兑现。展望

18

年,虽然大船交付导致运价承压,但订单去化将在

18

年基本完成;加上市场集中度持续提升,集运市场

19

年有望迎来复苏,中期买点或在

18

年

H2

;

3

)油运:

VLCC

供给过剩,运价持续下行,仍需等待最佳的投资时点。

港口:

1

)货物和集装箱吞吐量增速从

15

年底

0-2%

提升至

7%-9%

,考虑新增产能投放(高成本

+

低利用率),业绩改善不显著;

2

)估值整体偏高,重点关注港口整合(广东、山东、辽宁等)和自贸区(上海、福建等)主题。

铁路:

1

)大秦铁路:

煤炭供改导致产量向三西地区聚集,大秦线中期运量维持在

4.5

亿吨,客运和非大秦线货运提供运量弹性;虽然短期运价受到行政压制,但铁路改革持续推荐,估值安全边际充裕,维持强烈推荐;

2

)广深铁路和铁龙物流估值偏高,重点关注改革兑现情况(客运提价、公司化改革、土地资产变现、资产注入)。

公路:

1

)小客车购置税

75

折

+

公路治超

+

货运复苏,行业客车车流增速约

10%

,货车车流增速约

15%

。货车收入是客车

2-3X

,业绩增长强劲;

2

)关注政策面变化,板块性机会需要等待利率企稳回落。

快递:

1

)经济增长接力电商渗透率提升,行业增速逐步从

30%

退坡至

GDP

的

2-3X

(

2020

年);

2

)行业格局持续优化,行业上下游还存在巨大空间供优势企业开疆拓土;

3

)未来赢家可能来自更恰当的资本支出以及与资本支出规模相匹配的件量增长。个股重点推荐:韵达股份(估值合理

+

短期业绩爆发力强

+

融资布局未来)。

物流:

1

)

物流市场规模大,但传统业务增长放缓,盈利堪忧;

2

)重点关注跨境电商、多式联运、供应链等细分行业;

3

)推荐华贸物流(货代业务高增长

+

跨境电商

+

外延并购预期)、龙洲股份(沥青集装箱多式联运)和安通控股。

2

、个股重点推荐

东航

/

南航

/

国航(推荐):

1

)

民航供给侧结构改革持续兑现,行业景气度上行且周期性下降,推动业绩与估值双升;

2

)

东航旺季弹性不低于国航,且上海、昆明和西安三大核心市场均处于低基数强反弹,票价改革弹性最大;

3

)南航机队规模和协调机场时刻份额超过东航和国航;

4

)国航北京、上海、深圳、成都四角菱形网络,一线五场时刻占比最高

23.7%

,且拥有价值最高的凤凰知音常旅客。

白云机场(推荐):

1

)三大航空枢纽,

17

年

4

月升格一类一级(和首都、浦东平级),收费提价偏中性但政治地位得以提升;

2

)免税、广告、商业租赁三箭齐发,相对上海机场的折价收敛,

T2

出境免税招标保底销售额低于预期,但

35%

的扣点率符合预期;

3

)综合折旧和新增产能稀释人工成本,

18

年业绩略有下滑,产能周期底部(

18

年)

19X PE

,中期看

400-450

亿市值。

中远海特(推荐):

1

)干散货中周期复苏

+

“一带一路”推进,多用途船和重吊船运量和期租水平持续提升;

2

)

油价中枢上行,海工订单拉动半潜船期租,哈萨克斯坦项目较好锁定半潜船

18-20

年收益;

3

)虽然沥青船和木材船可能面临压力,但影响有限;

4

)干散货市场从

16

年初进入中周期复苏,但公司股价仅反映小周期季节性因素,显著跑输

H

股干散标的,继续推荐。

大秦铁路(推荐):

1

)基于上游煤源变化、分流风险和运输结构调整,我们上调大秦线

18/19

年运量至

4.5/4.5

亿吨,其它线路货运量和客运仍有增长空间;

2

)降低物流成本的背景下,短期运价上浮受到行政压制,但铁路改革和运价市场化的长期趋势不变;

3

)即使不考虑提价预期,公司估值仅

9X

,

50%

分红比率对应

股息率

5.5%

。公司近期无重大资本开支,存在提高分红比率和特别派息的可能。

龙洲股份(推荐):

1

)福建道路客运龙头,收购兆华领先进军沥青供应链,国有股东、民营股东和管理层股权均衡;

2

)沥青上游(炼厂

+

进口)集中于东部沿海地区,下游道路建设向西部延伸(西部投资占比

50%

),形成地域性沥青需求缺口;

3

)沥青箱多式联运节约超过

30%

的成本,且尤其适合长途运输,通过多式联运促进沥青贸易,业绩确定性高增长。

韵达股份(推荐):

1

)快递行业维持

25%-30%

左右增长,市场格局持续优化,上下游还存在巨大空间供优势企业开疆拓土;

2

)通达系中最年的董事长,小加盟和

IT

系统是公司核心竞争力;

3

)业绩有望持续领跑行业,估值存在提升空间。

建发股份(推荐):

1

)厦门最大国有上市平台,国改提升估值;

2

)

16

年以来,铁矿石、钢材、纸浆(合计占比

50%

)价格上涨,供应链业务毛利率显著改善。

3

)公司控股的建发地产是厦门最大房企,和厦门市政府签署协议,土地一级开发分成

85%

,成为地产业务利润增长点。

4

)大宗周期和供应链共振,估值极具吸引力,对应

17

年

11X PE

。

3

、个股估值表

三、近期重点报告和调研

1、重点报告