前

言:

我们在《五大拥挤度指标看“新半军”本轮调整》中,重新构建了更加有效的五大拥挤度指标,因其较强的股价指示意义而受到市场关注。

因此,

除“新半军”外,我们选取了

新能源车、光伏、储能、氢能、消费电子、白酒、家电、中药、农林牧渔和基建

等十大热门行业赛道,继续采用五大拥挤度指标详细刻画当前交易拥挤度水平,供投资者参考。

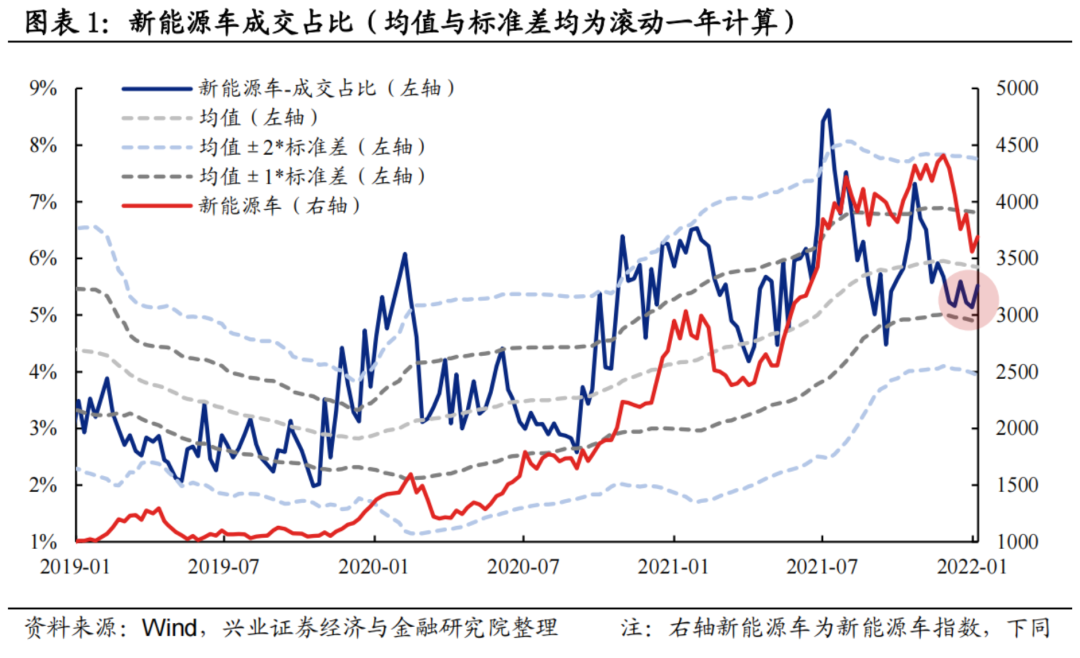

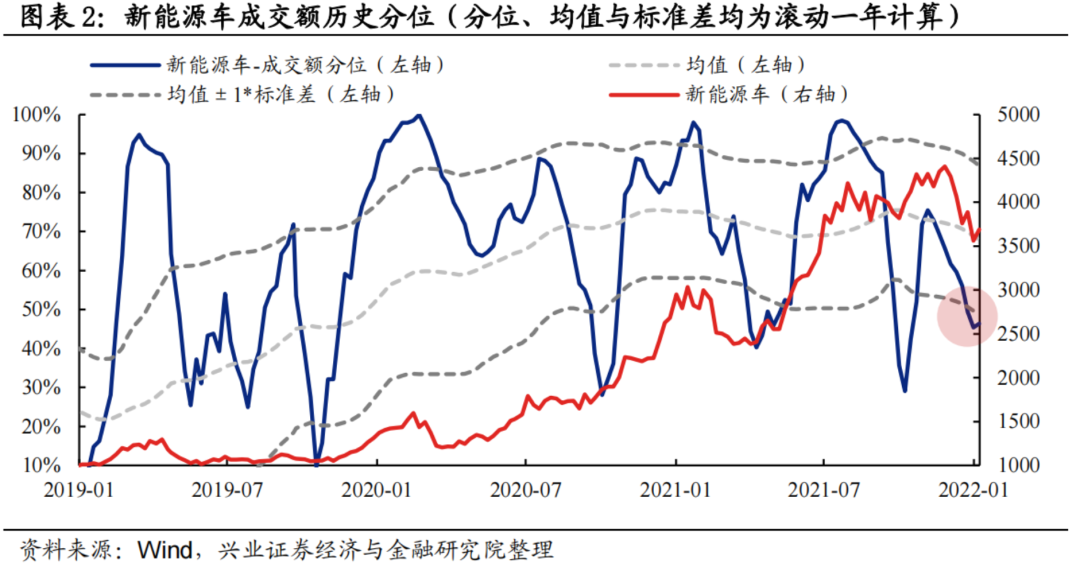

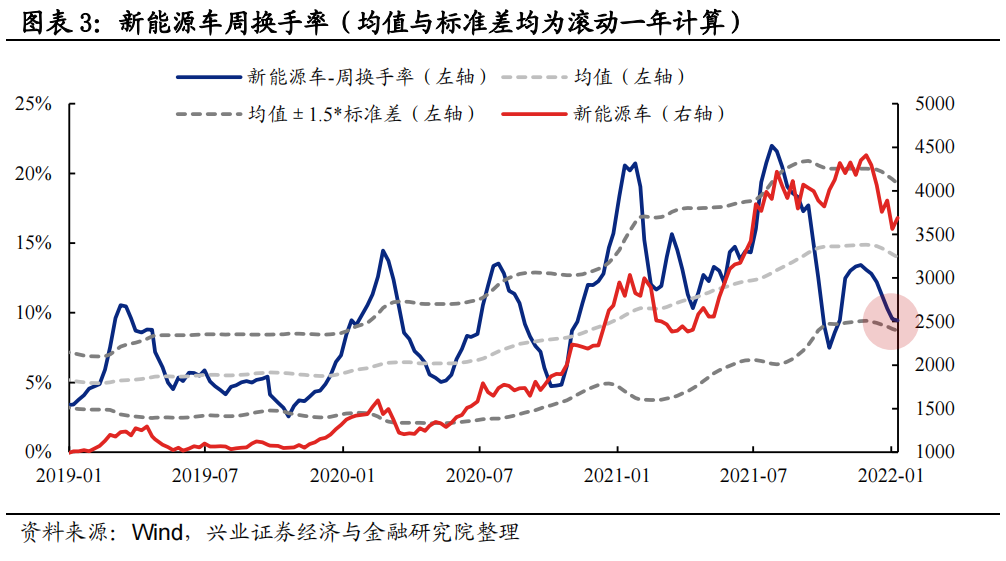

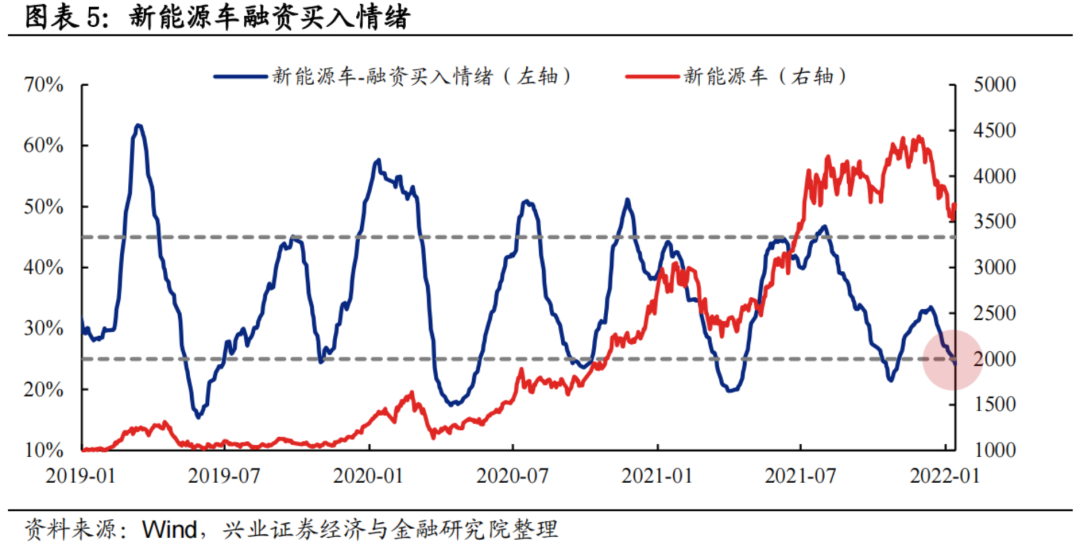

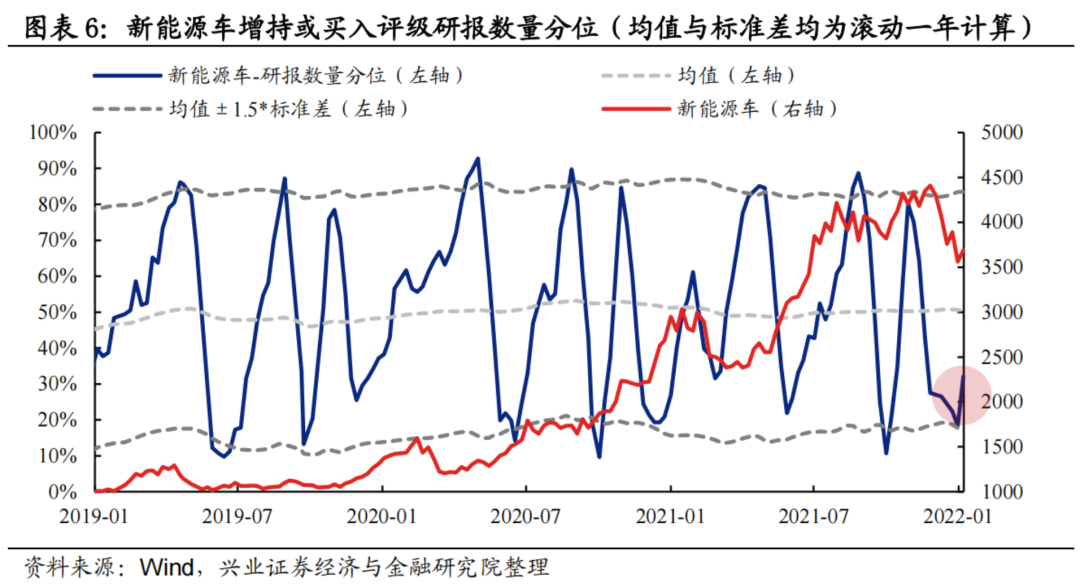

综合五大拥挤度指标看,当前新能源车交易拥挤度已大幅回落至低位:

成交占比/成交额:

新能源车本周成交占比继续位于均值与均值-1倍标准差区间,处于历史低位;成交额分位也已处于均值-1倍标准差的经验下限阈值下方。

换手率:

新能源车换手率当前已接近于均值-1.5倍标准差的经验下限阈值。

30日均线上数量占比:

过去两年新能源车板块30日均线上个股数量占比波动区间基本为25%至80%,当前为22.3%,低于经验下限阈值。

融资买入情绪:

过去两年新能源车板块融资买入情绪波动区间基本为25%至45%,当前为24.2%,低于经验下限阈值。

研报数量:

分析师新发布的增持或买入评级的新能源车公司研报数量分位当前为32.1%,自上周触及均值-1.5倍标准差经验下限阈值后开始有所回升。

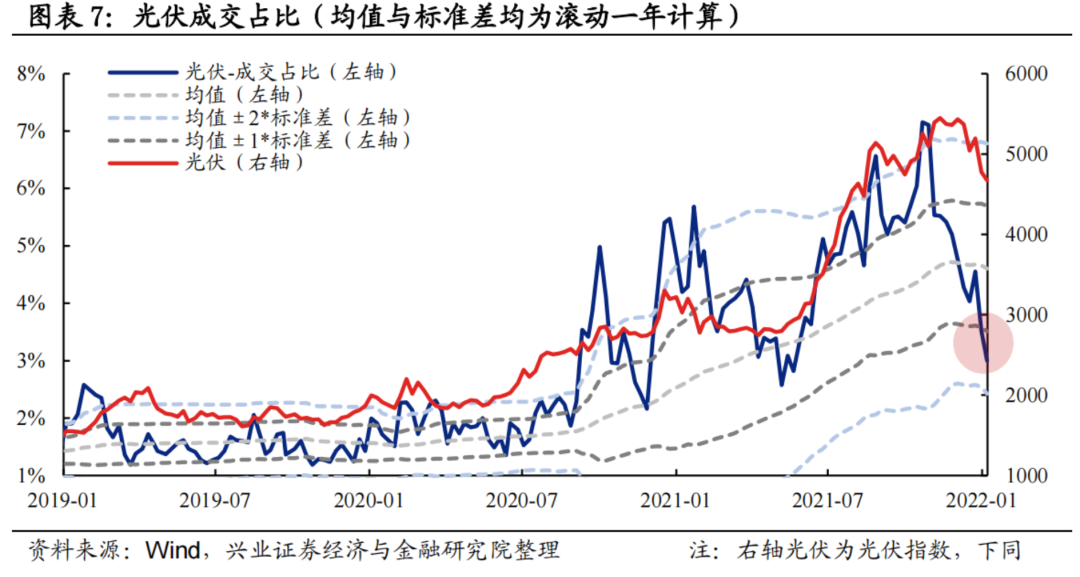

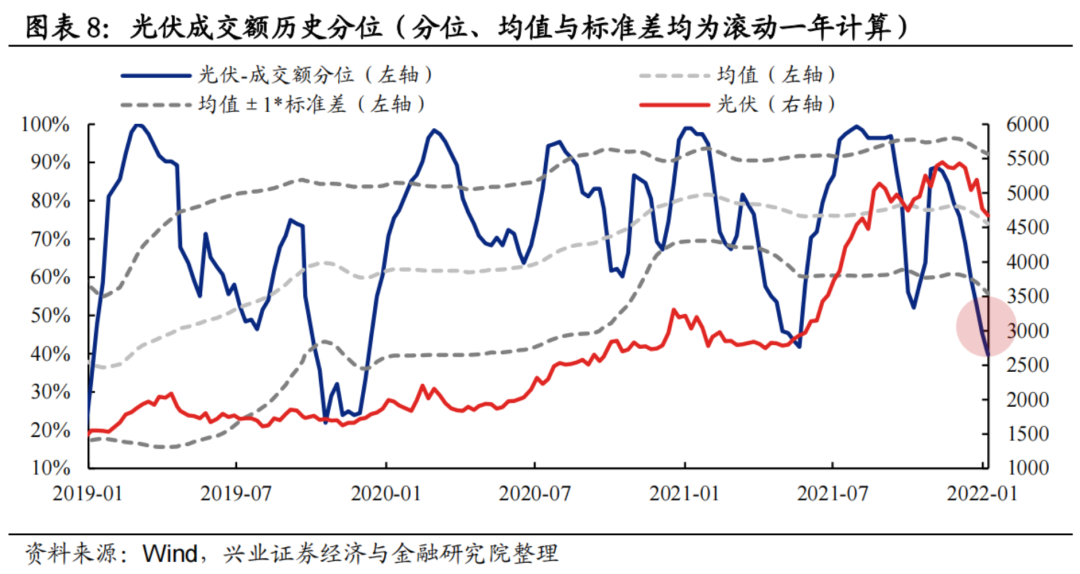

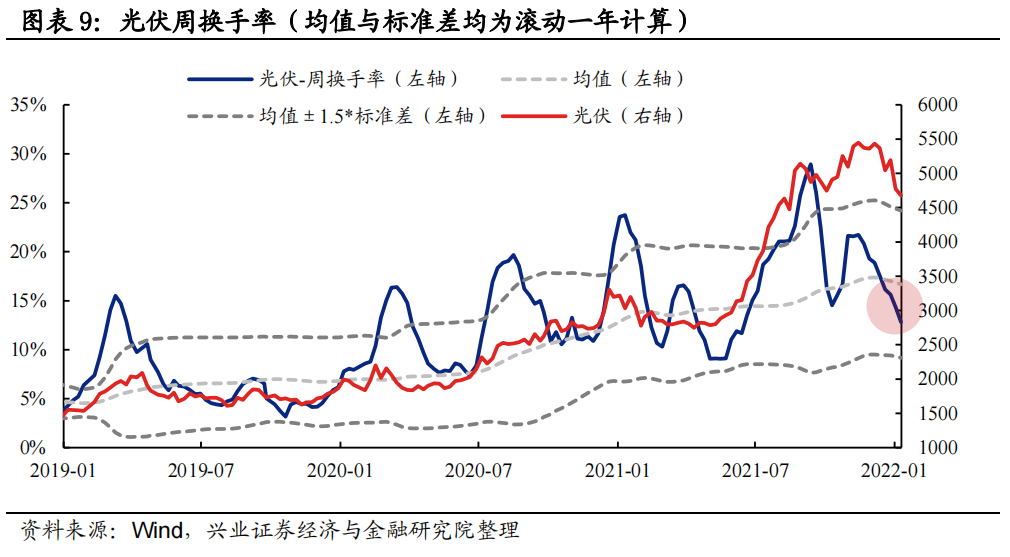

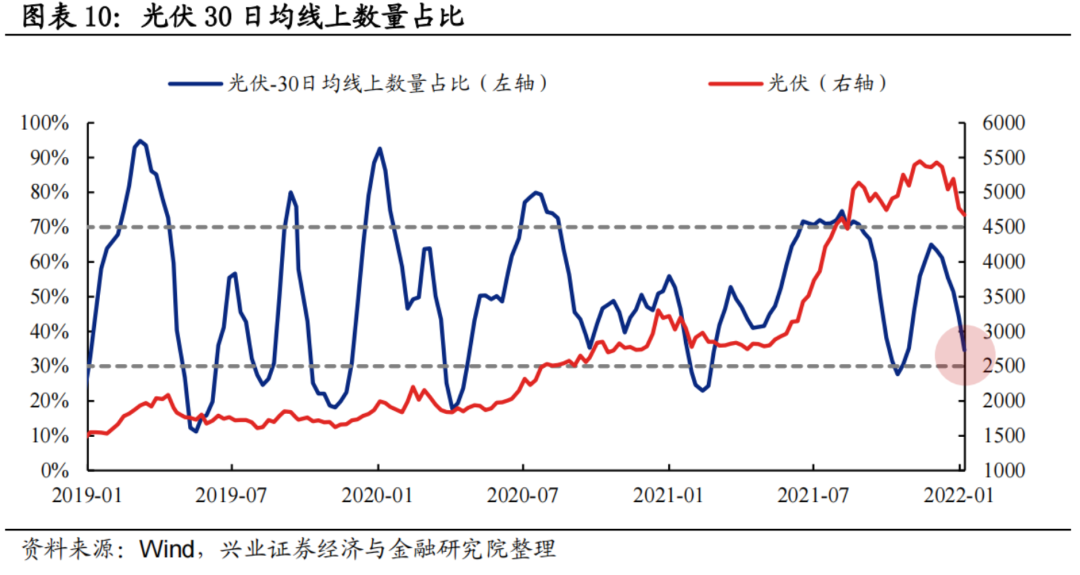

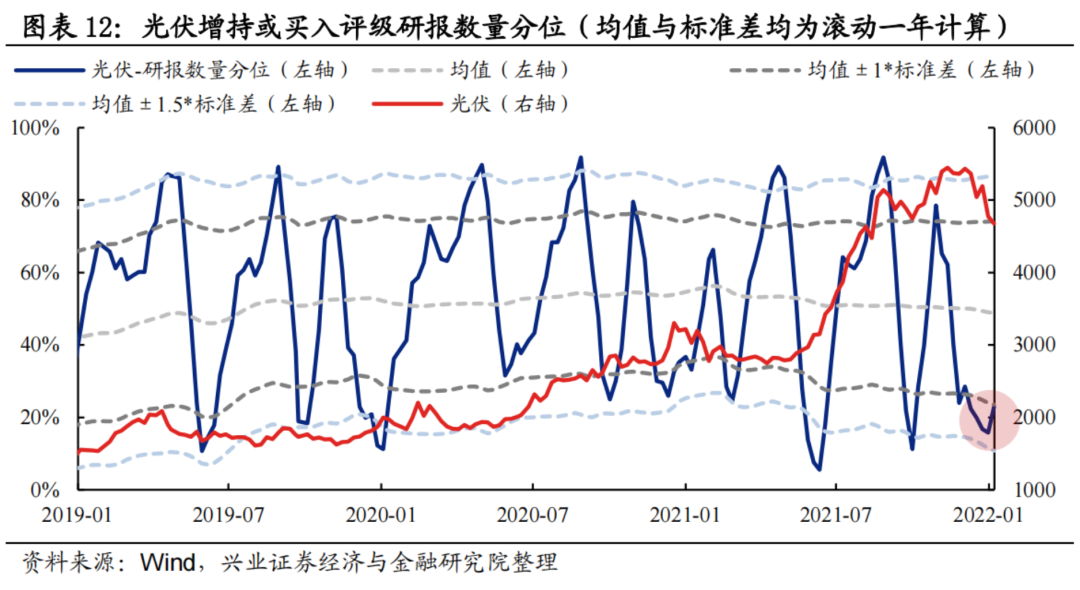

综合五大拥挤度指标看,当前光伏交易拥挤度已大幅回落至低位:

成交占比/成交额:

光伏本周成交占比较上周继续回落,整体已位于均值-1倍标准差下方;成交额分位也已处于均值-1倍标准差的经验下限阈值下方。

换手率:

光伏换手率当前已低于均值,处于经验下限阈值下方。

30日均线上数量占比:

过去两年光伏板块30日均线上个股数量占比波动区间基本为30%至70%,当前为34.61%,接近于经验下限阈值。

融资买入情绪:

过去两年光伏板块融资买入情绪波动区间基本为25%至45%,当前为23.7%,已低于经验下限阈值。

研报数量:

分析师新发布的增持或买入评级的光伏公司研报数量分位当前为22.9%,较此前已开始有所回升。

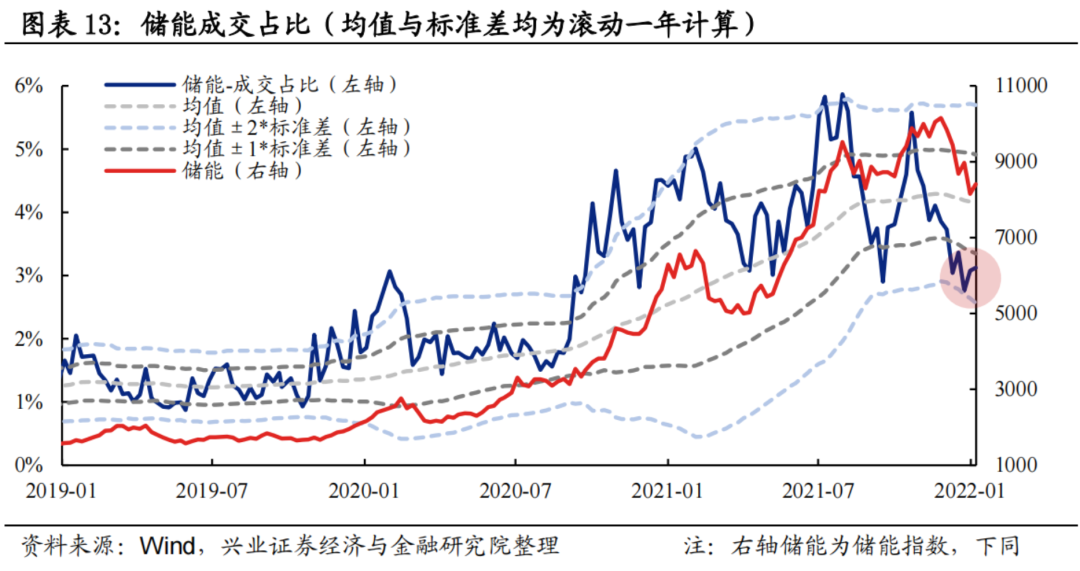

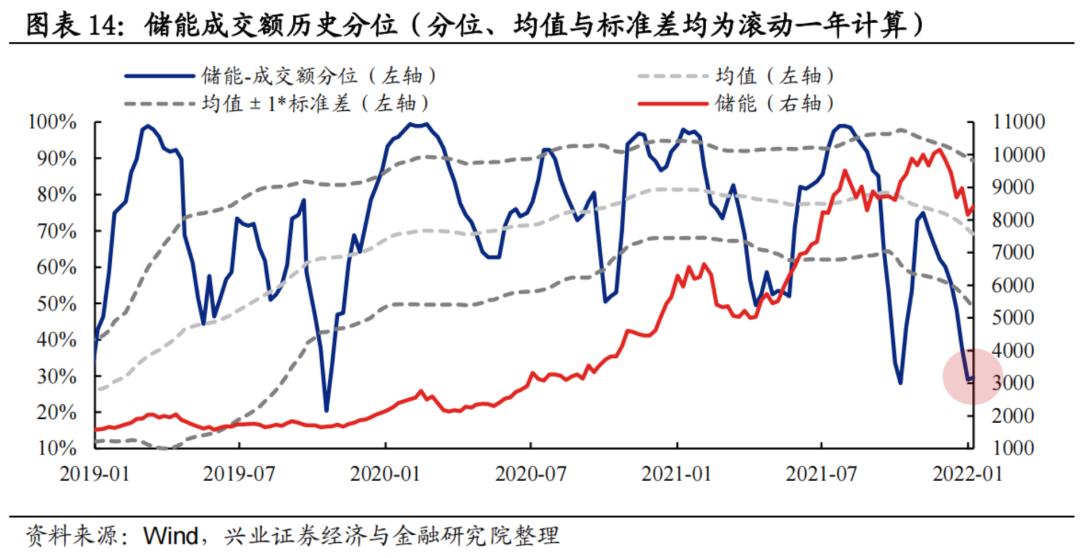

综合五大拥挤度指标看,当前储能交易拥挤度已回落至低位:

成交占比/成交额:

储能本周成交占比较上周小幅回升,仍位于均值-1倍标准差下方,处于历史低位;成交额分位也已处于均值-1倍标准差的经验下限阈值下方。

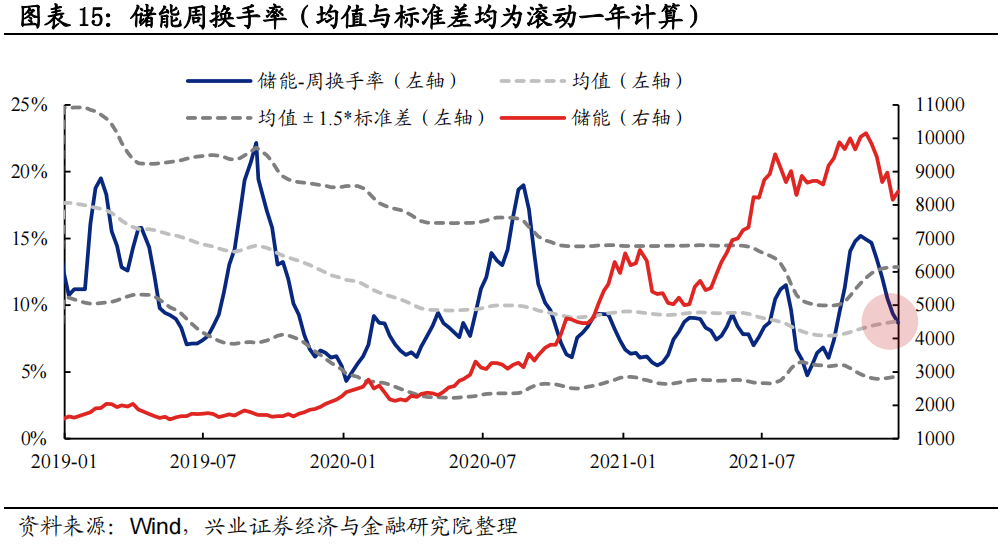

换手率:

储能换手率自11月以来大幅回落,当前处于均值水平。

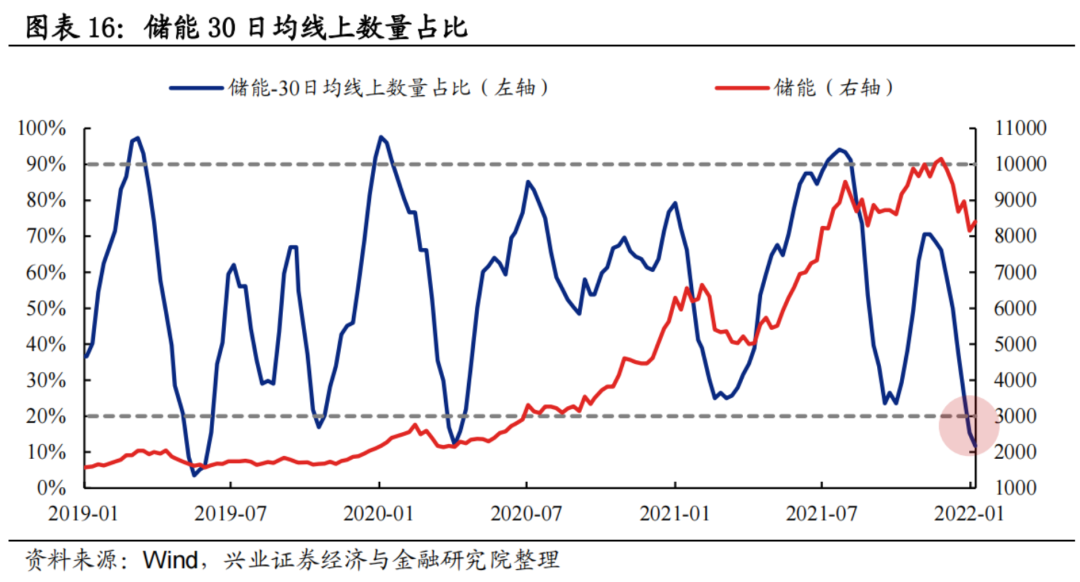

30日均线上数量占比:

过去两年储能板块30日均线上个股数量占比波动区间基本为20%至90%,当前为11.8%,低于经验下限阈值。

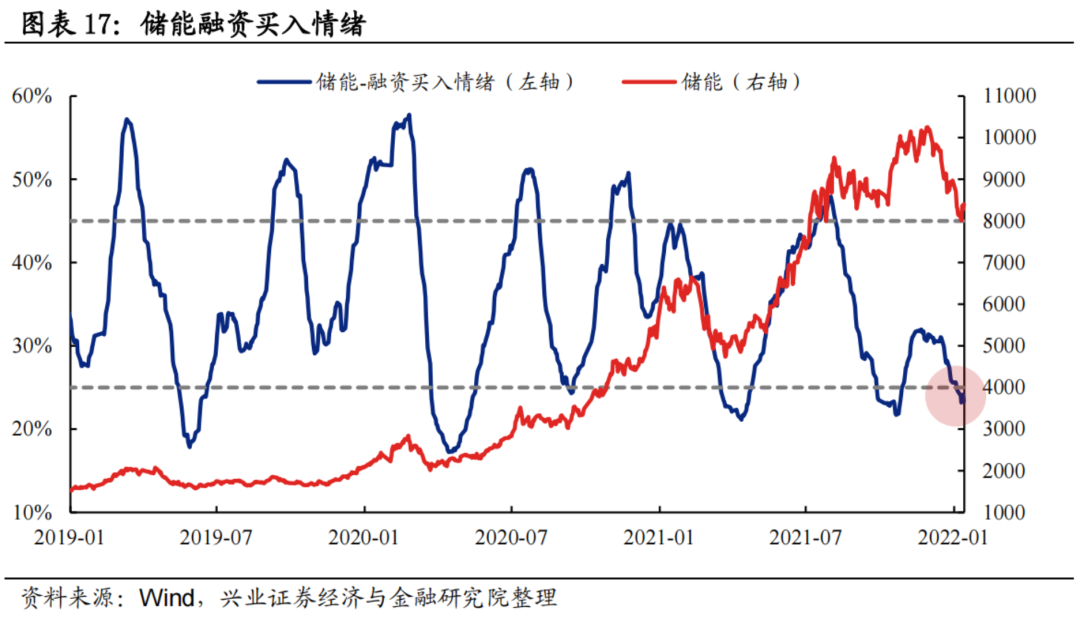

融资买入情绪:

过去两年储能板块融资买入情绪波动区间基本为25%至45%,当前为23.4%,低于经验下限阈值。

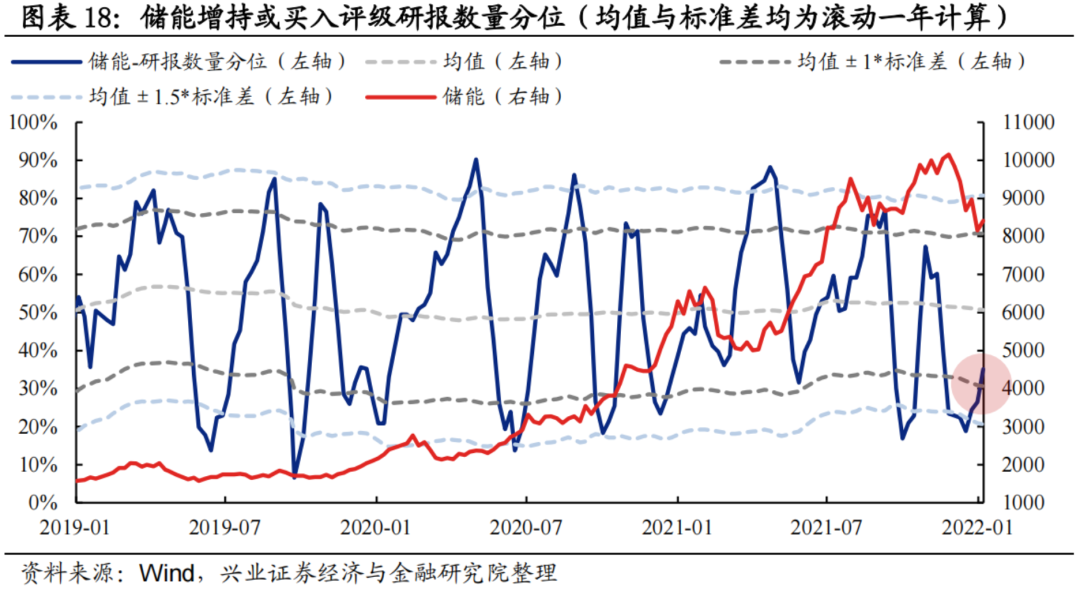

研报数量:

分析师新发布的增持或买入评级的储能公司研报数量分位当前为35.1%,较此前已开始有所回升。

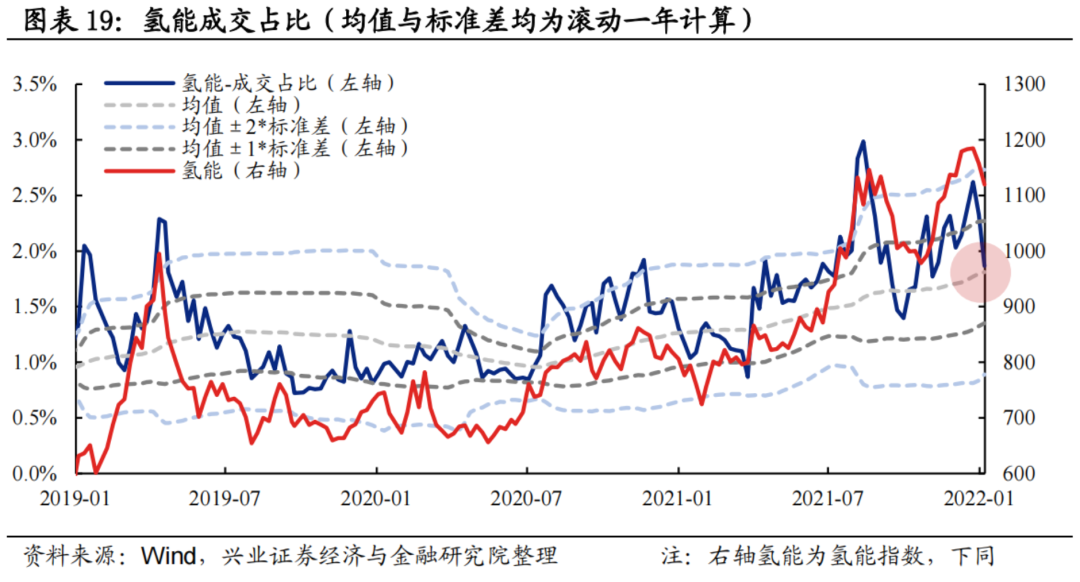

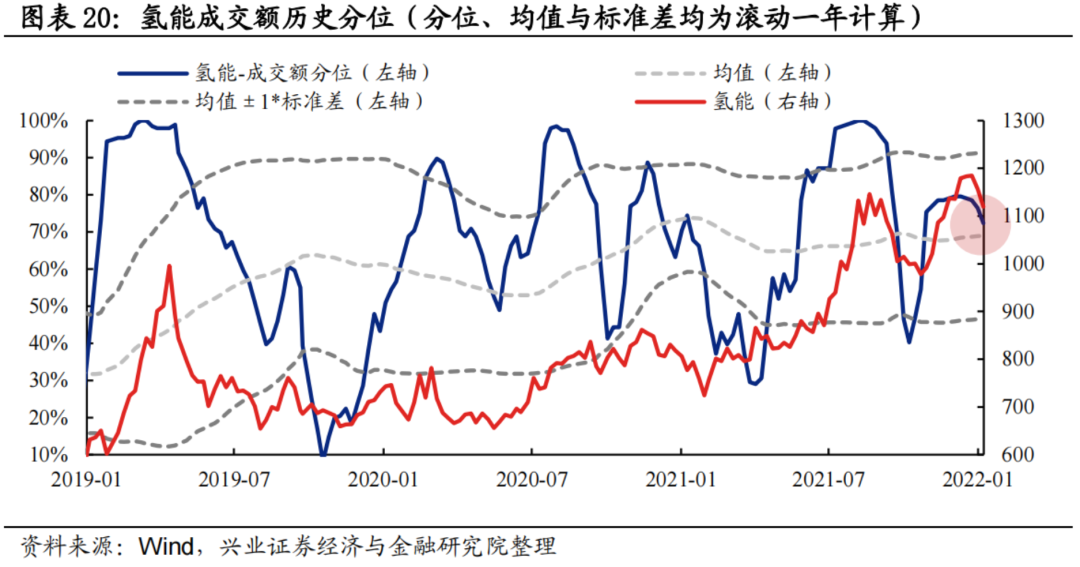

综合五大拥挤度指标看,当前氢能交易拥挤度处于中等偏高水平,但已在回落:

成交占比/成交额:

氢能成交占比已连续两周回落,由接近均值+2倍标准差的经验阈值上限回落至略高于均值水平;成交额分位也已回落,当前位于均值上方。

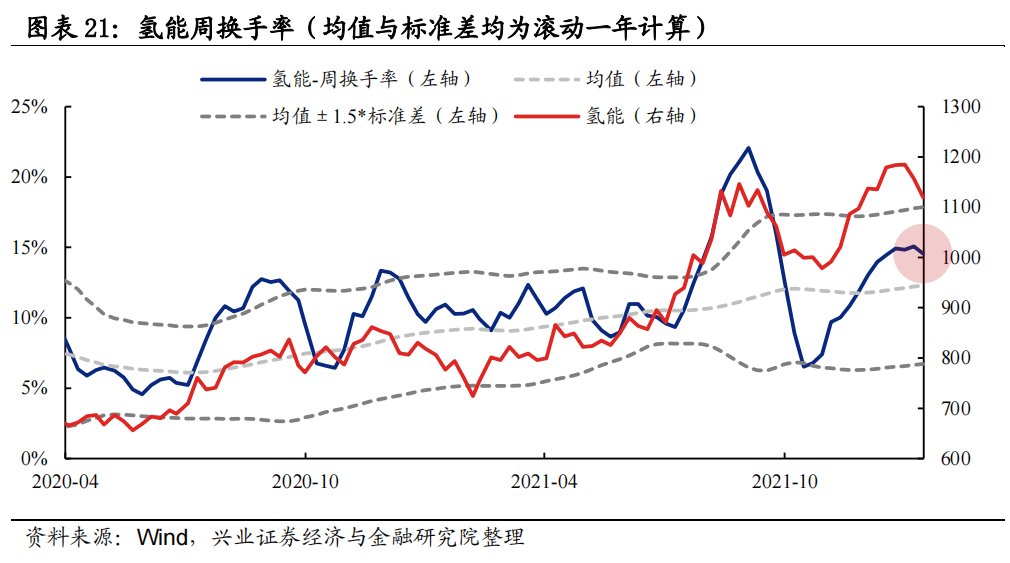

换手率:

氢能换手率位于均值上方,但当前已开始回落。

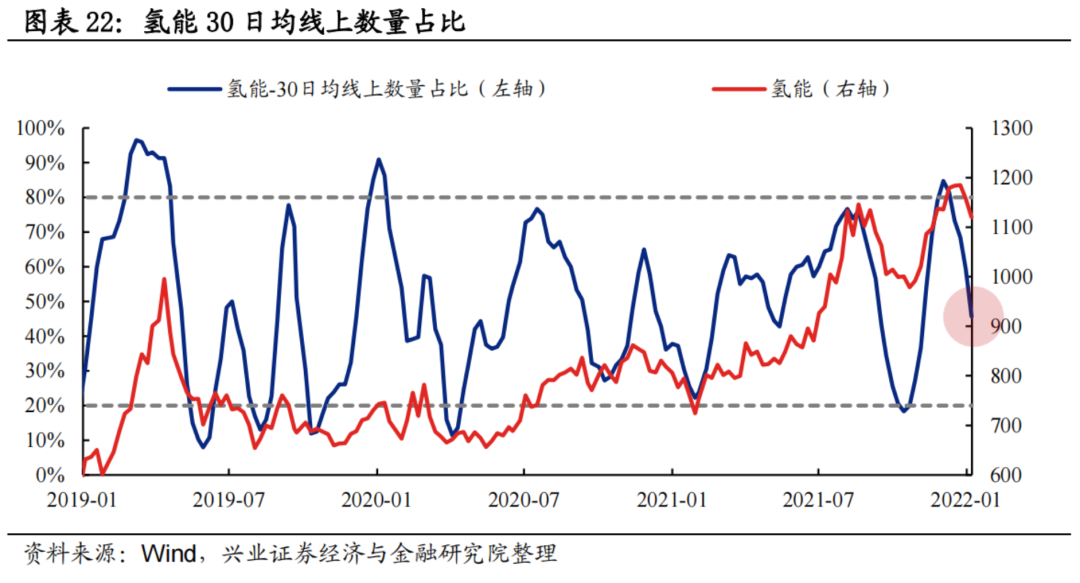

30日均线上数量占比:

过去两年氢能板块30日均线上个股数量占比波动区间基本为20%至80%,当前为45.7%,处于中等水平。

融资买入情绪:

过去两年氢能板块融资买入情绪波动区间基本为25%至45%,当前为32%,处于中等水平。

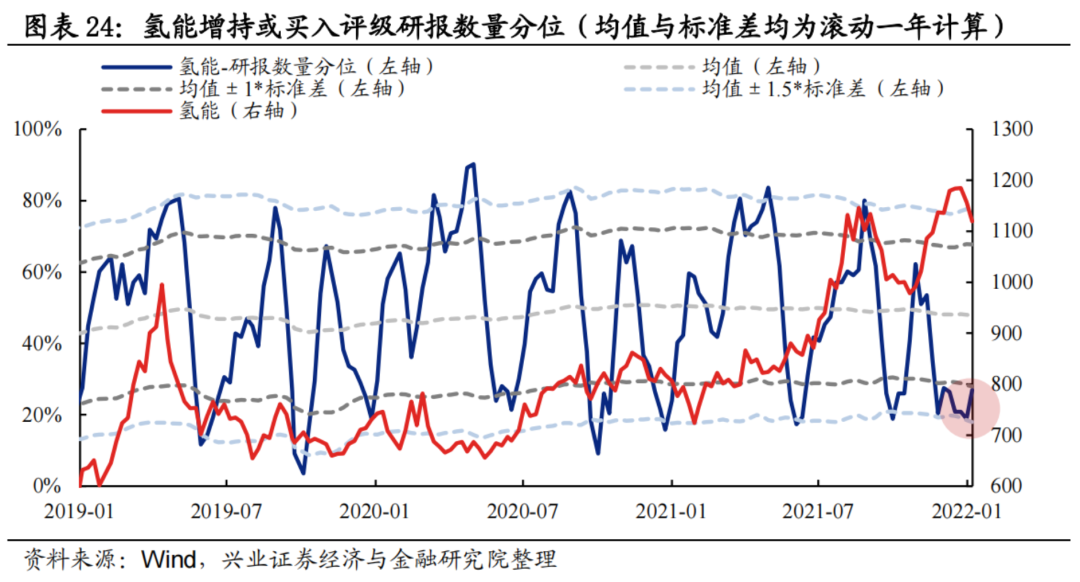

研报数量:

分析师新发布的增持或买入评级的氢能公司研报数量分位当前为27%,处于较低水平。

综合五大拥挤度指标看,当前消费电子交易拥挤度处于中等偏低水平:

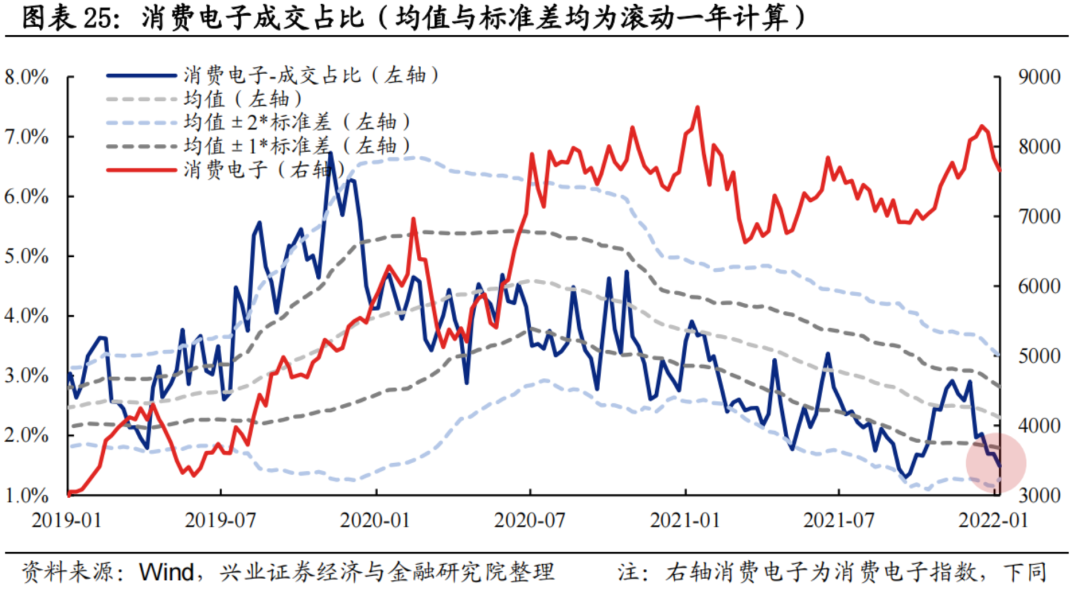

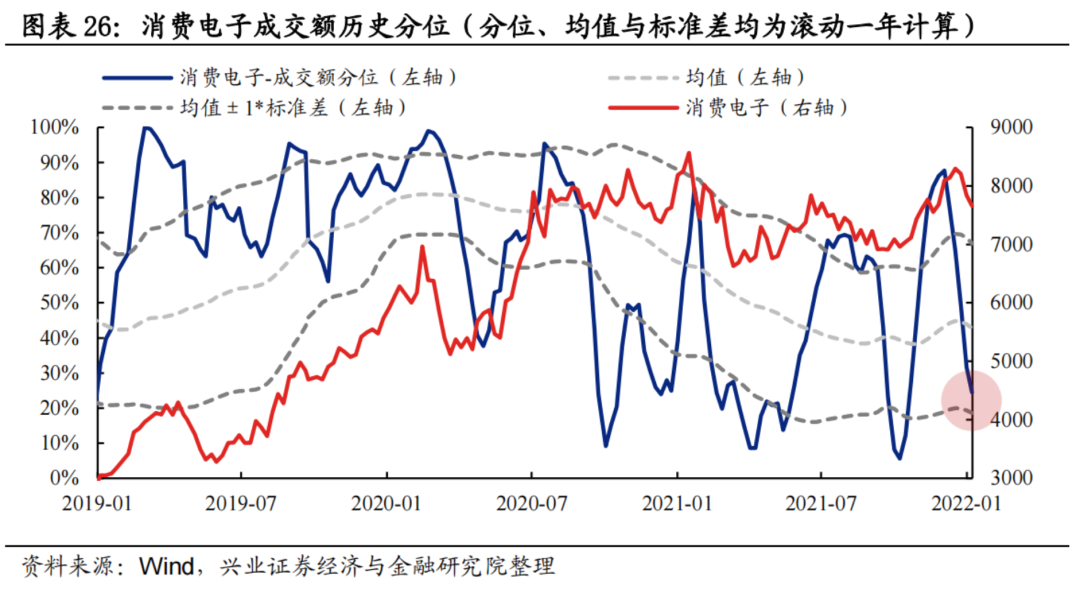

成交占比/成交额:

消费电子成交占比当前位于均值-1倍标准差下方,接近于均值-2倍标准差的经验下限阈值;成交额分位也回落至接近均值-1倍标准差水平。

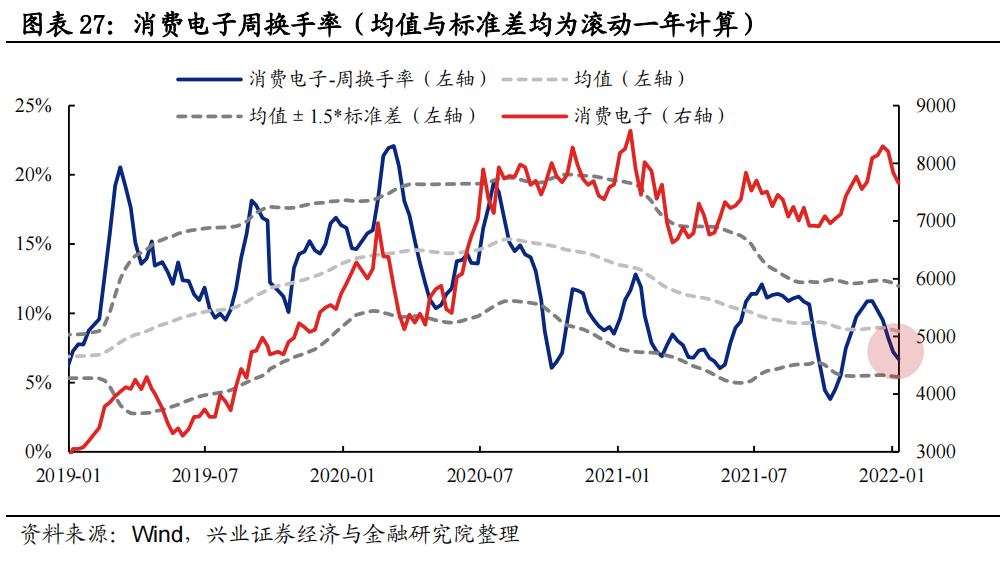

换手率:

消费电子换手率自12月以来大幅回落,当前已位于均值下方。

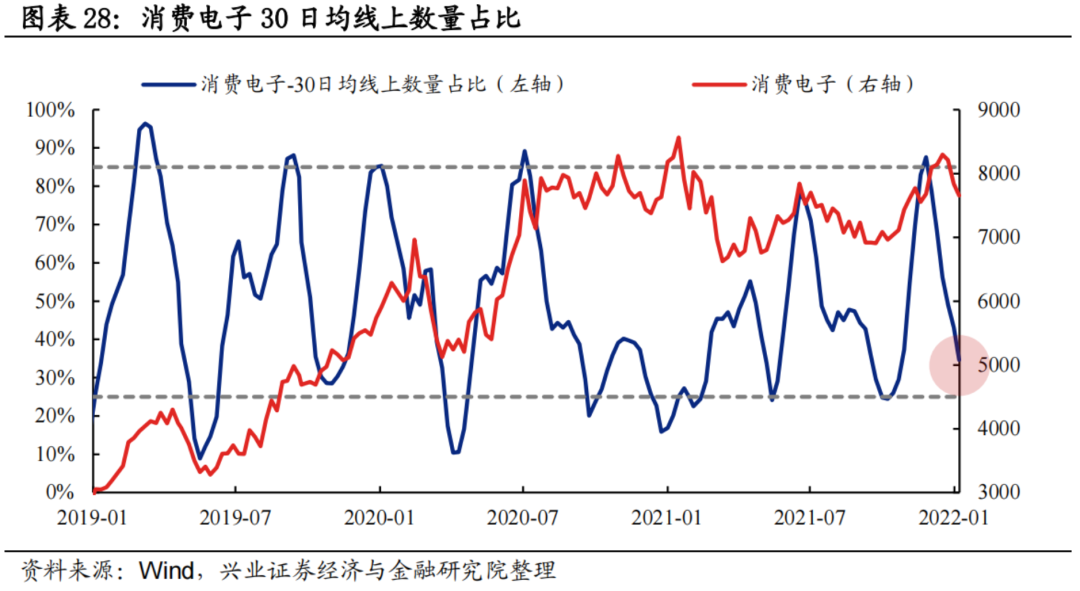

30日均线上数量占比:

过去两年消费电子板块30日均线上个股数量占比波动区间基本为25%至85%,当前已回落至34.7%,整体处于较低水平。

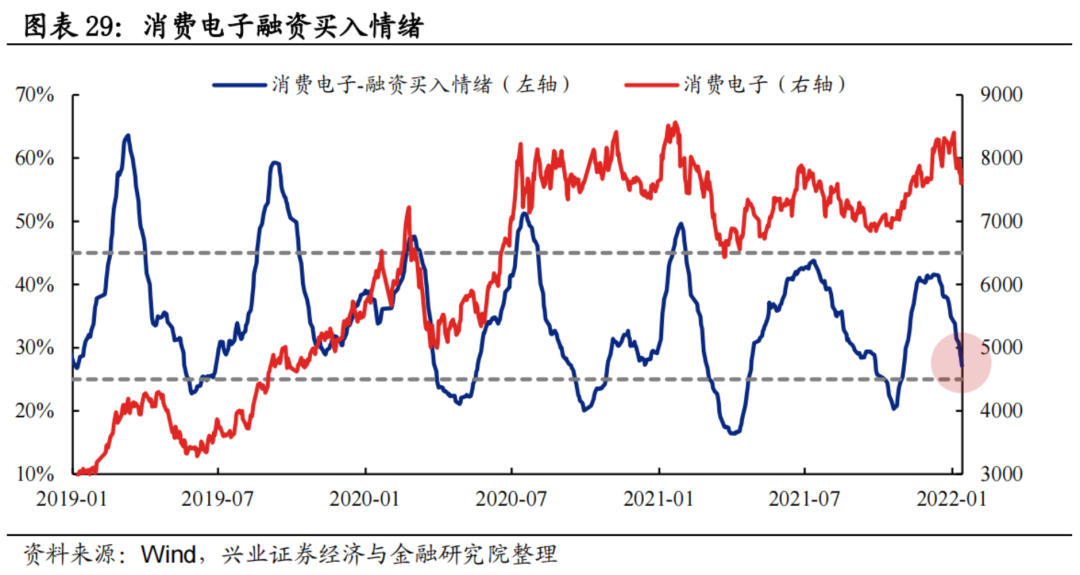

融资买入情绪:

过去两年消费电子板块融资买入情绪波动区间基本为25%至45%,当前为27.12%,已基本接近经验下限阈值。

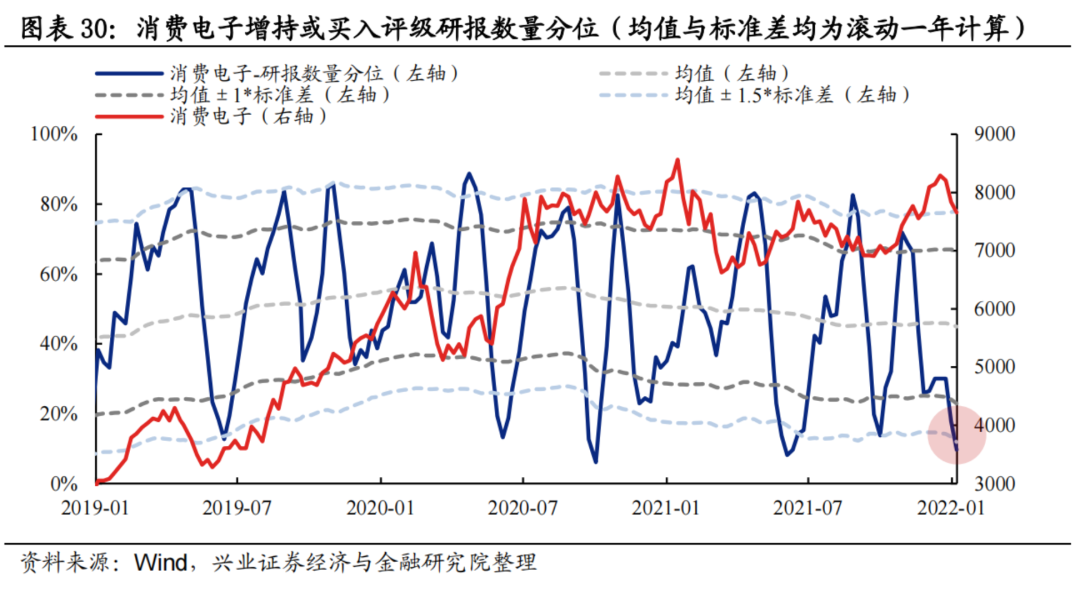

研报数量:

分析师新发布的增持或买入评级的消费电子公司研报数量分位当前为9.68%,已低于均值-1.5倍标准差的经验下限阈值水平。

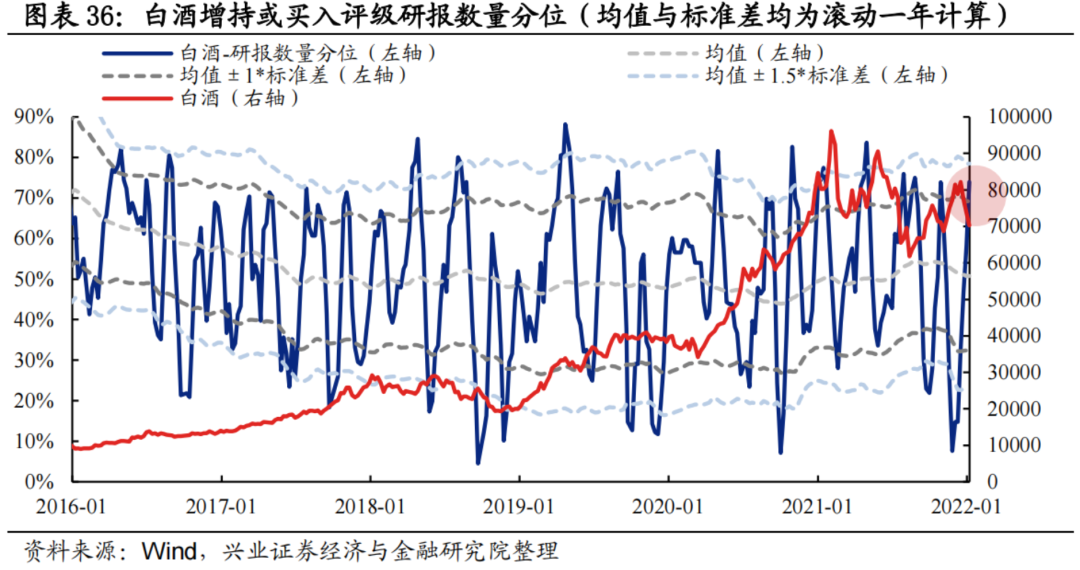

综合五大拥挤度指标看,当前白酒交易拥挤度处于相对较低水平:

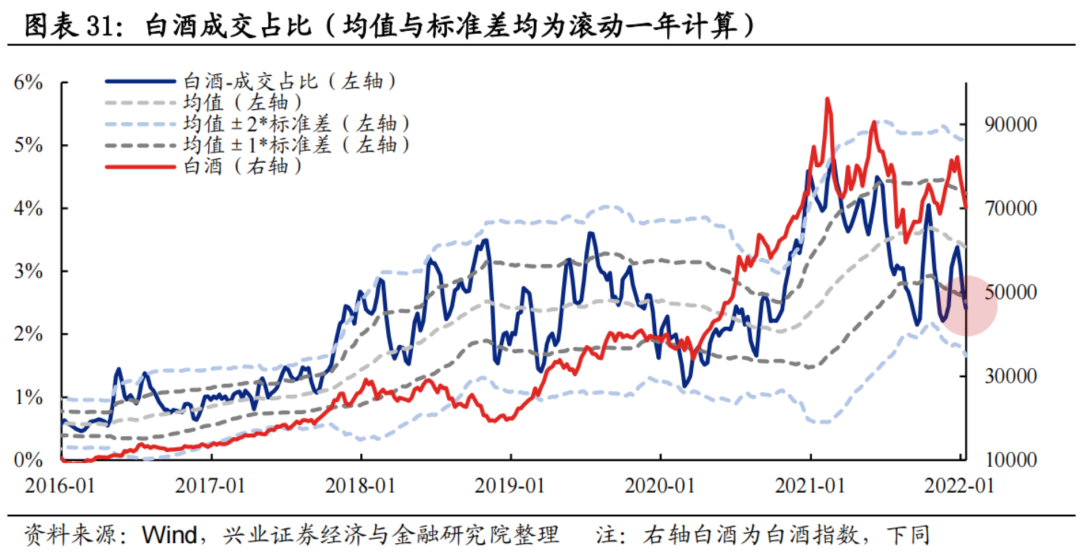

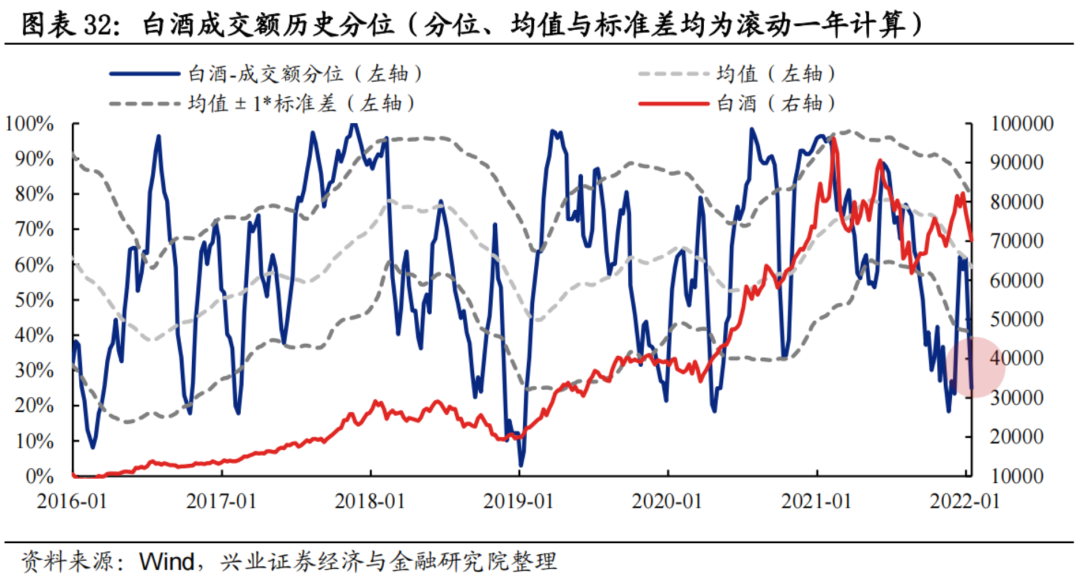

成交占比/成交额:

白酒板块在2016至2018年期间,成交占比区间基本在均值与均值+1倍标准差范围,2019年以来波动范围有所扩大,当前位于均值-1倍标准差下方,处于相对偏低的水平;成交额分位当前也已处于均值-1倍标准差下方。

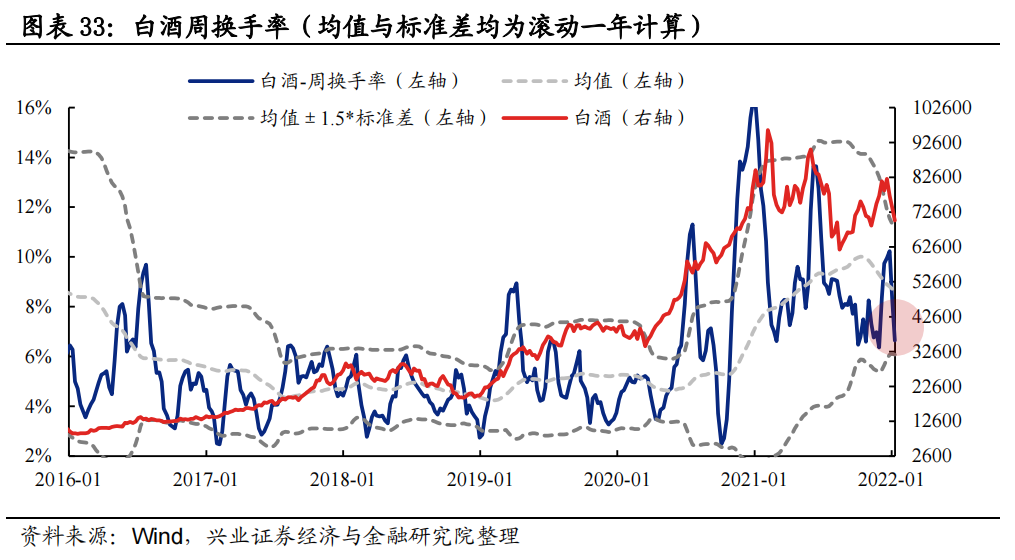

换手率:

白酒换手率近期大幅回落,当前已接近于均值-1.5倍标准差经验下限阈值。

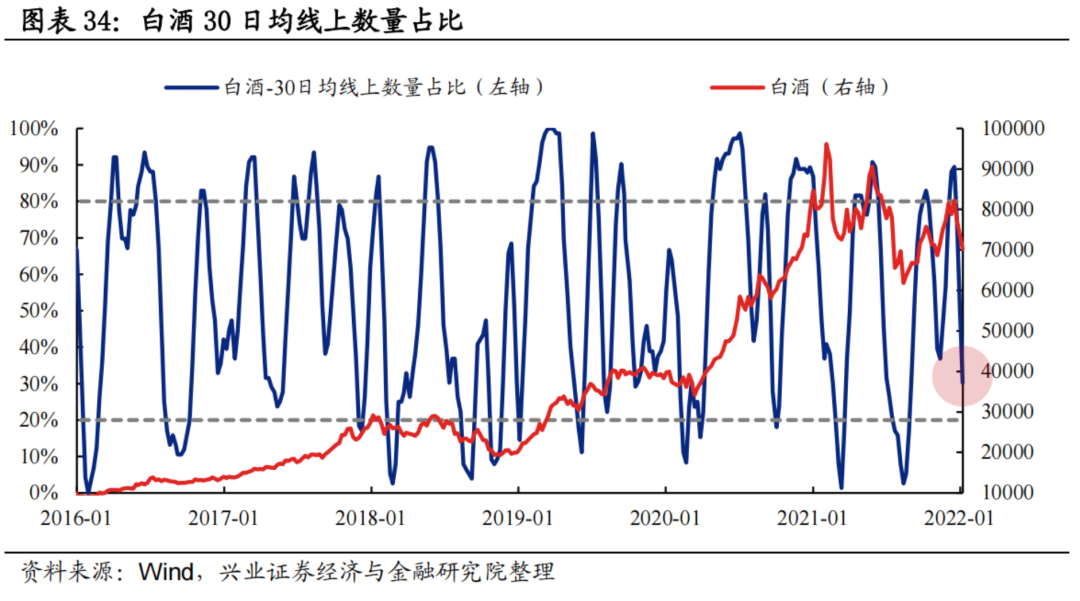

30日均线上数量占比:

白酒板块30日均线上个股数量占比波动区间基本为20%至80%,当前已回落至30.3%,拥挤度处于较低水平。

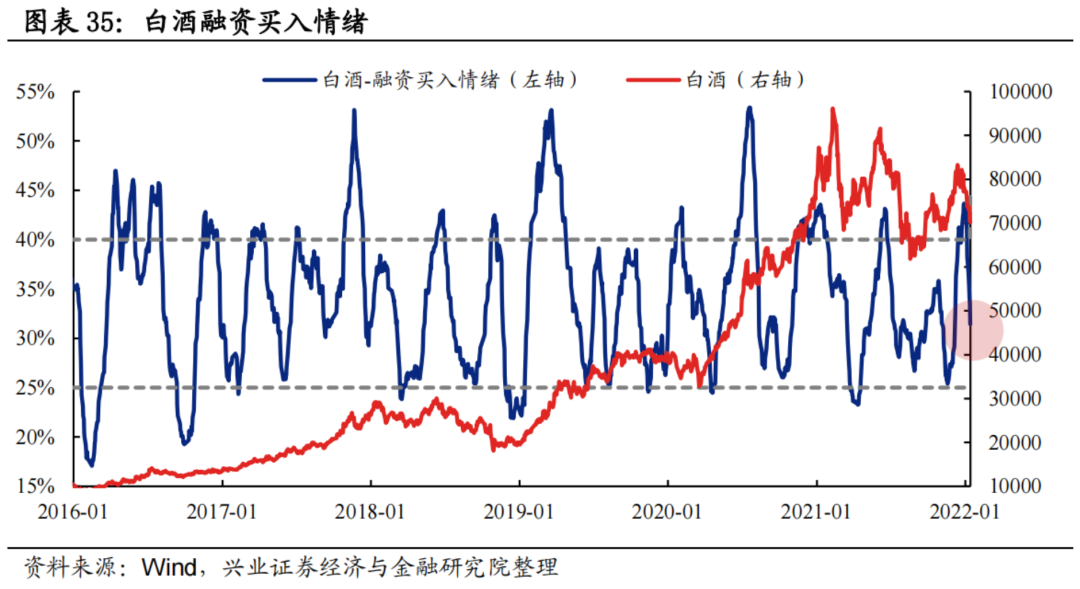

融资买入情绪:

白酒板块融资买入情绪波动区间基本为25%至40%,当前为31.4%,交易拥挤度已有所缓解。

研报数量:

分析师新发布的增持或买入评级的白酒公司研报数量分位当前为73.95%,位于均值+1倍标准差上方,随着板块调整,分析师看多情绪已在升温。

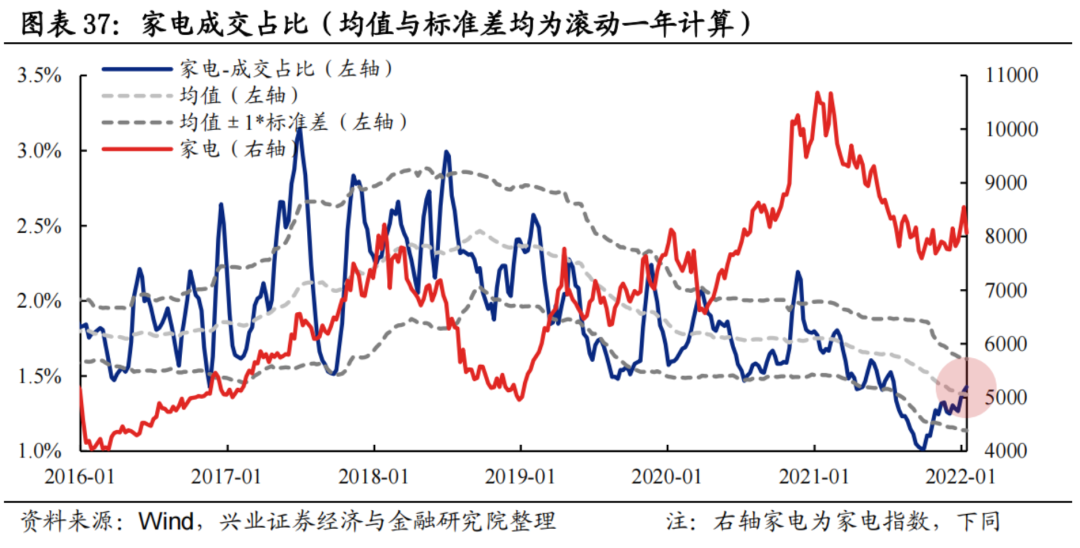

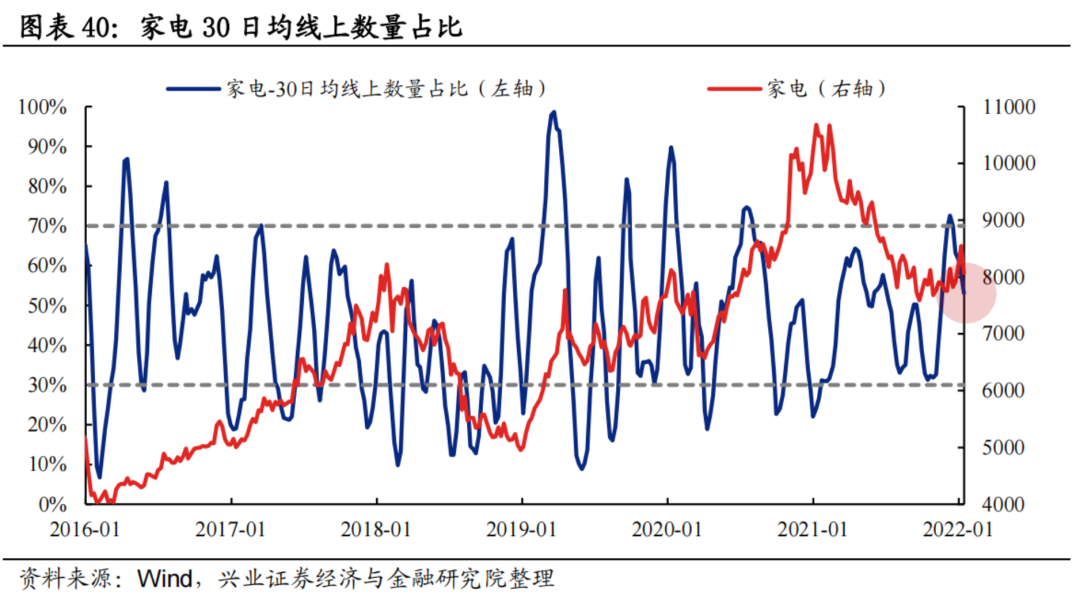

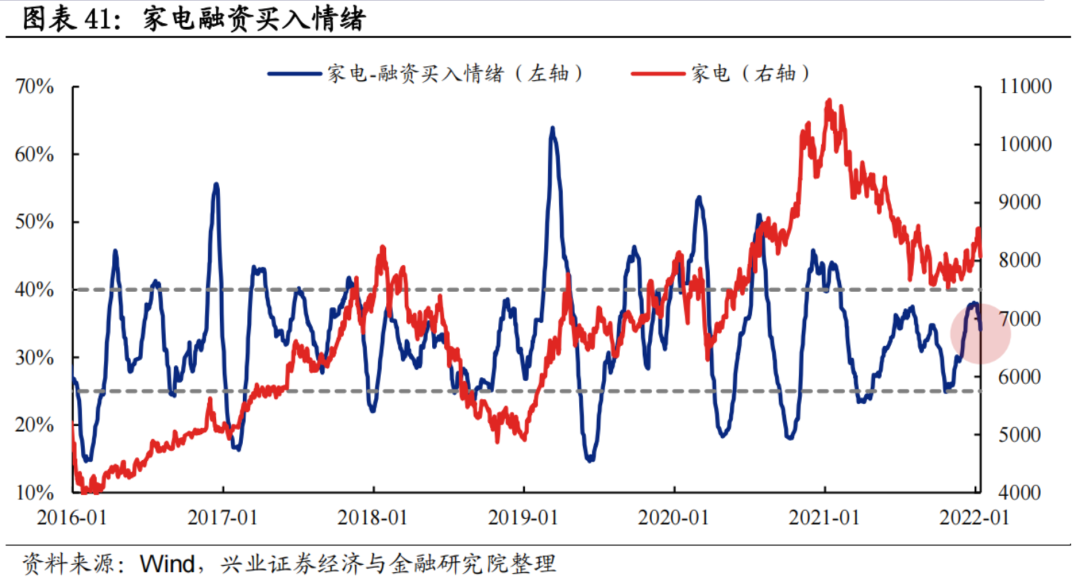

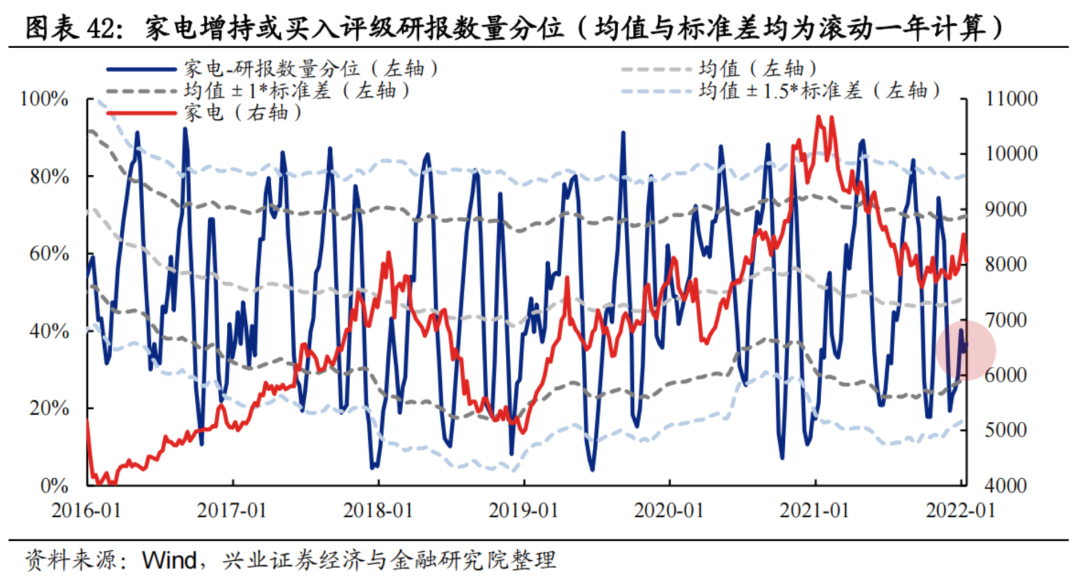

综合五大拥挤度指标看,当前家电板块交易拥挤度处于均值上方,但部分指标已

经开始回落:

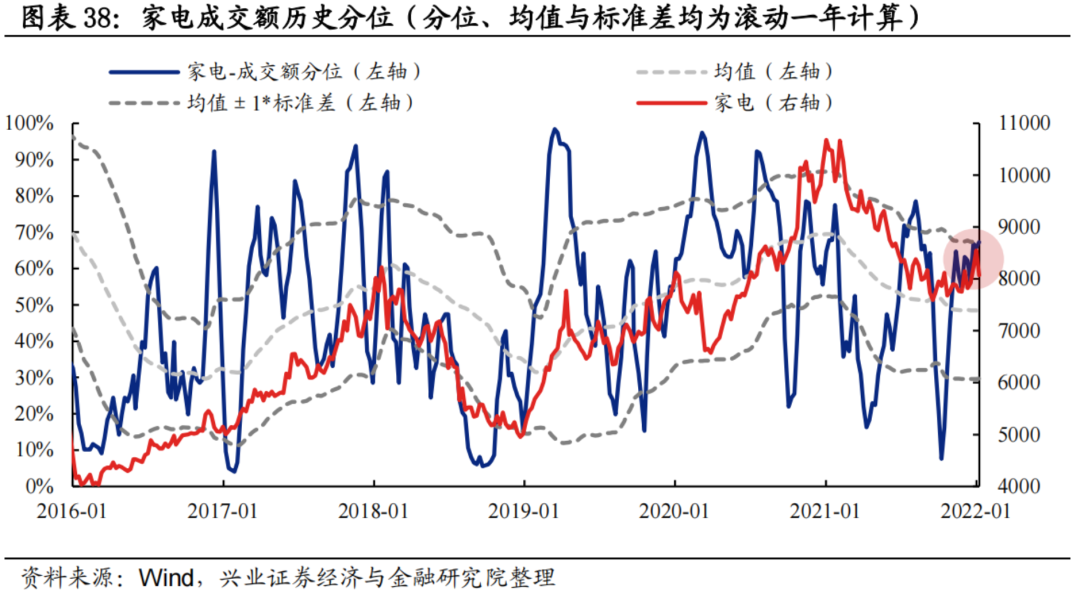

成交占比/成交额:

家电板块成交占比基本在均值±1倍标准差范围波动,当前已位于均值上方;成交额分位当前已突破均值+1倍标准差。

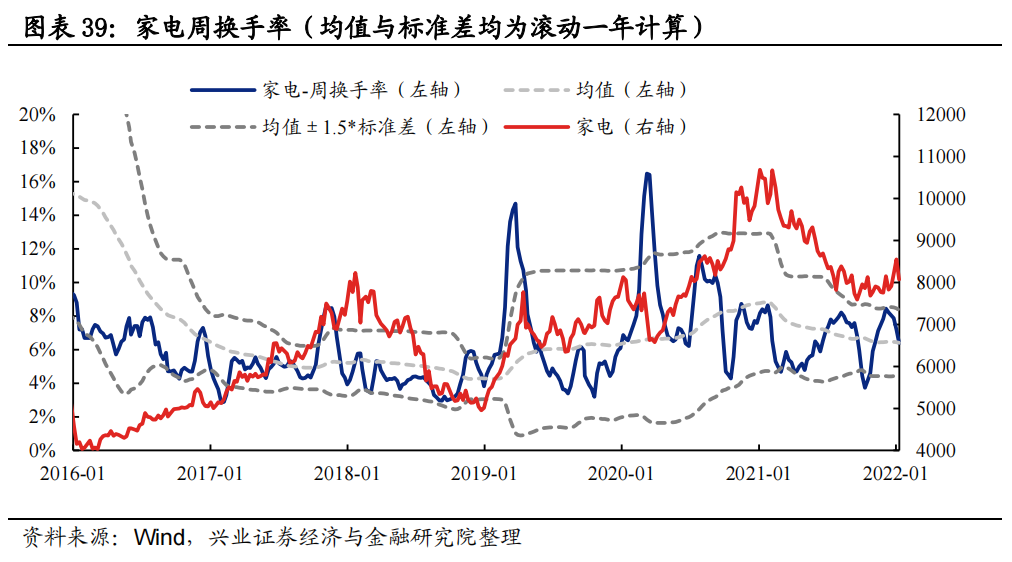

换手率:

家电换手率近期有所回落,当前处于均值附近水平。

30日均线上数量占比:

家电板块30日均线上个股数量占比波动区间基本为30%至70%,当前为53.1%,处于中等偏高水平。

融资买入情绪:

家电板块融资买入情绪波动区间基本为25%至40%,当前为34.08%,处于中等偏高水平。

研报数量:

分析师新发布的增持或买入评级的家电公司研报数量分位当前为36.7%,分析师看多情绪处于中等偏低水平。

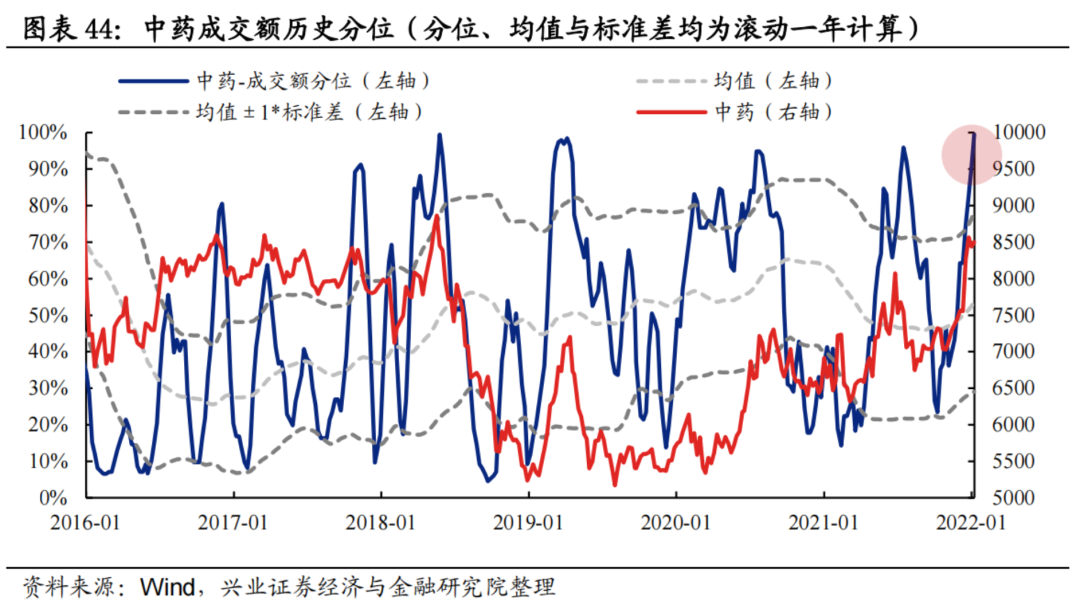

综合五大拥挤度指标看,当前中药板块交易拥挤度相对偏高:

成交占比/成交额:

中药板块成交占比和成交额分位基本在均值±1倍标准差范围波动,当前均已大幅超越均值+1倍标准差经验上限阈值。

换手率:

中药换手率已处于均值+

1.5

倍标准差经验上限阈值上方。

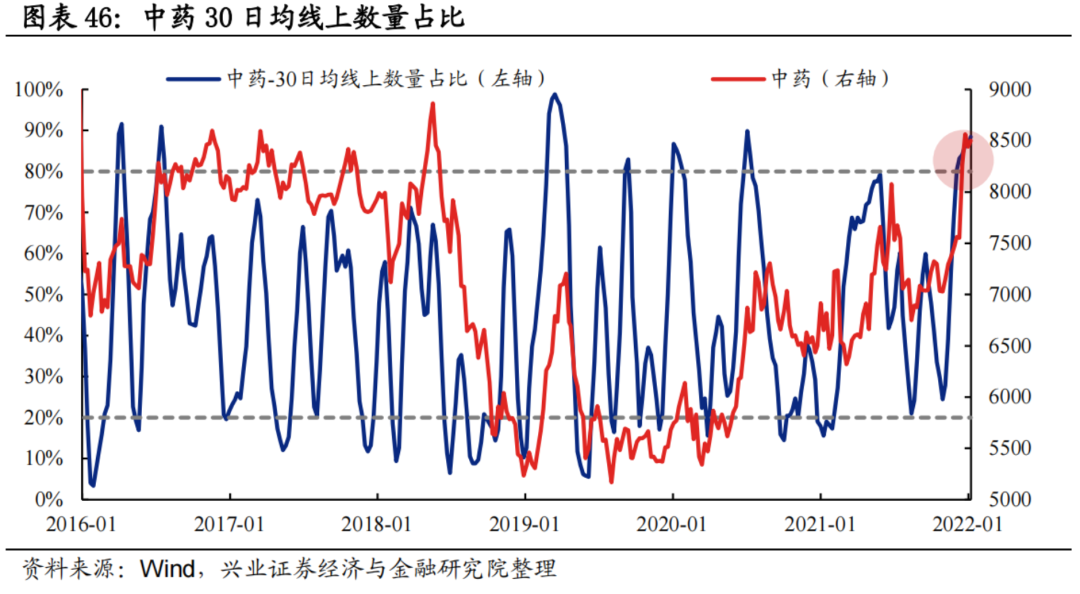

30日均线上数量占比:

中药板块30日均线上个股数量占比波动区间基本为20%至80%,当前已升至88.45%,处于相对拥挤水平。

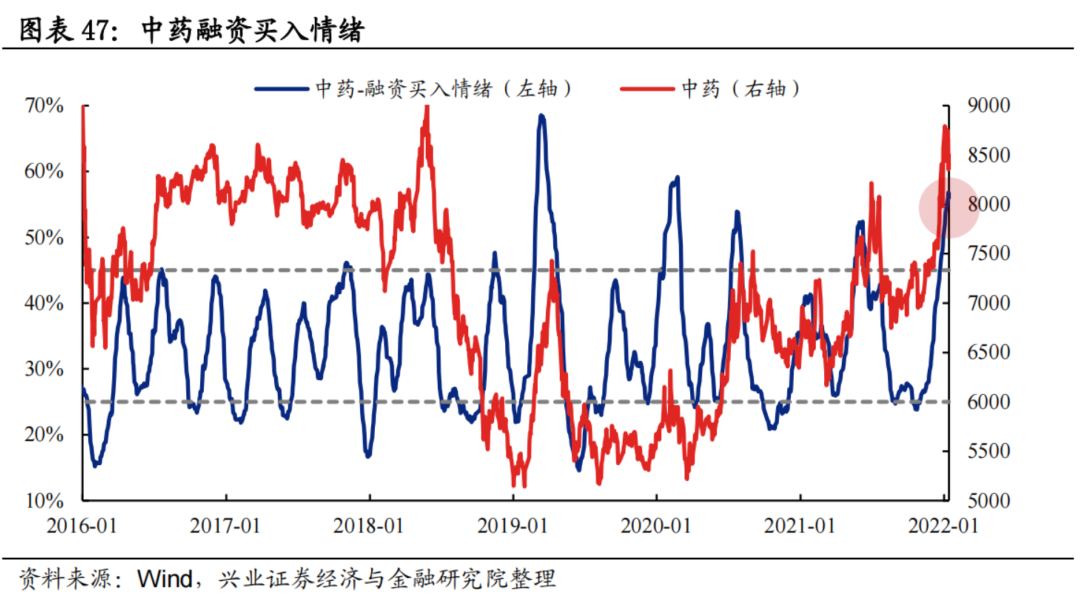

融资买入情绪:

中药板块融资买入情绪波动区间基本为25%至45%,当前为55.95%,处于中等水平。

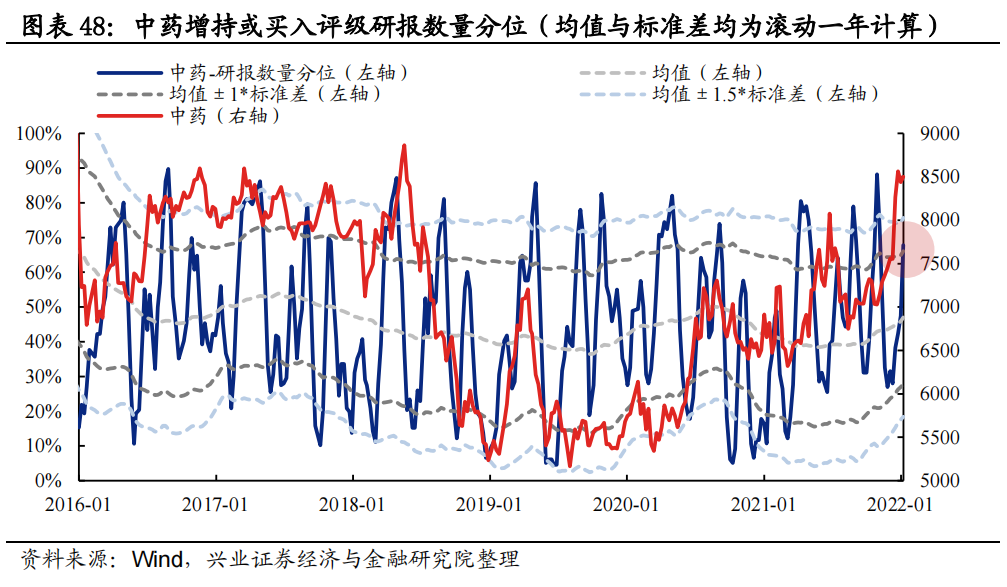

研报数量:

分析师新发布的增持或买入评级的中药公司研报数量分位当前为67.83%,已高于均值+1倍标准差,处于相对较高水平。

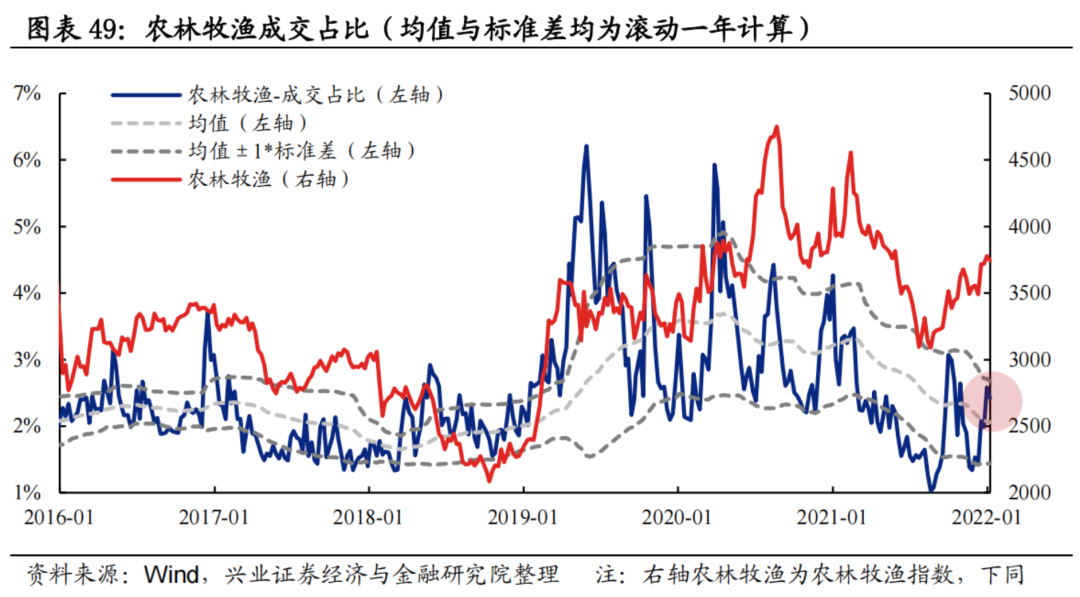

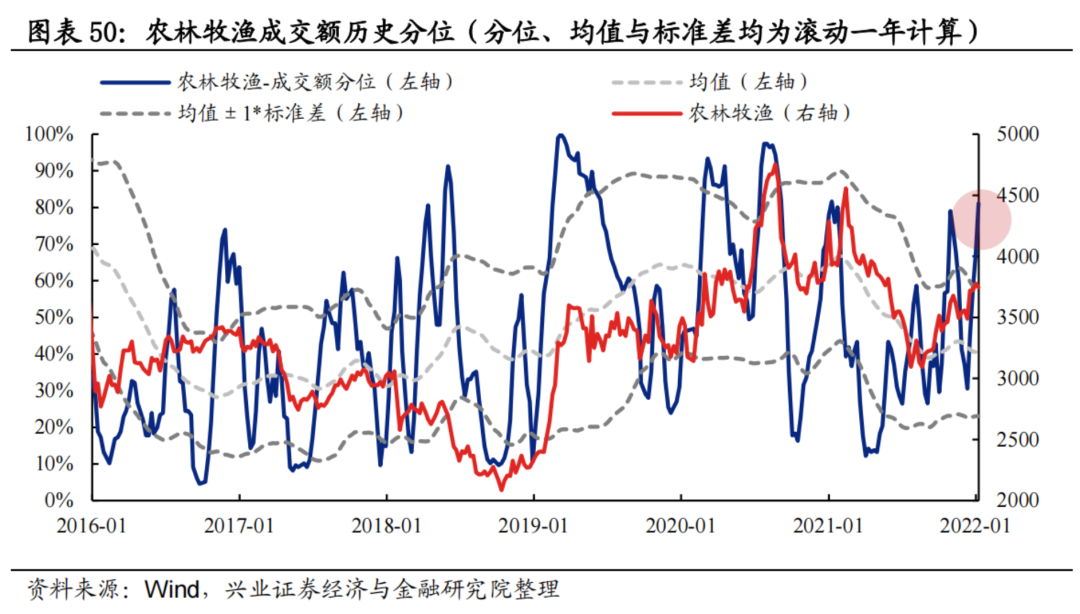

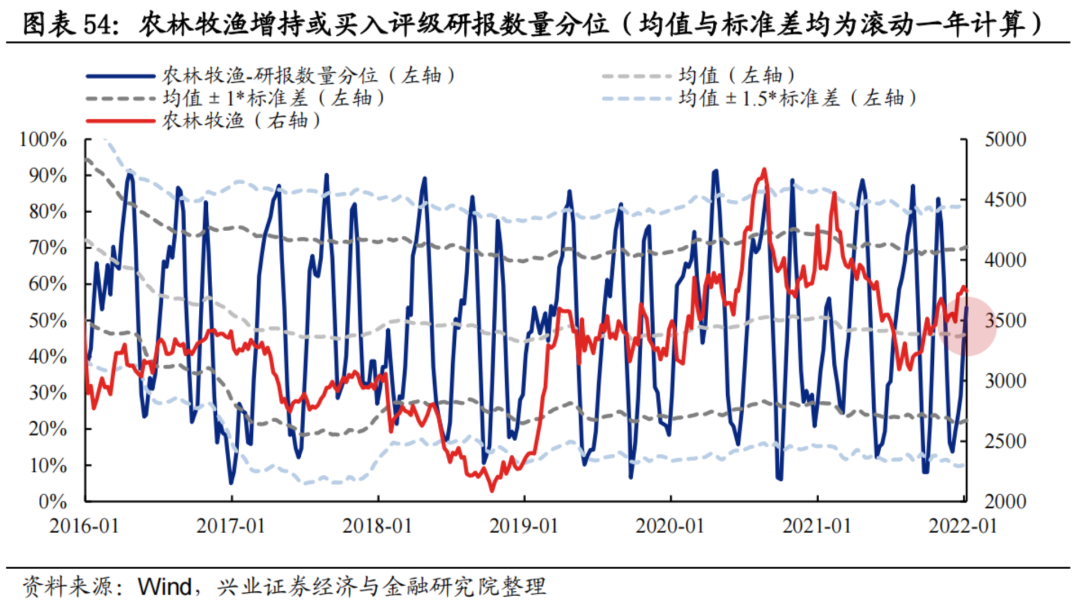

综合五大拥挤度指标看,农林牧渔交易拥挤度相对偏高,市场做多情绪较热:

成交占比/成交额:

农林牧渔板块成交占比基本在均值±1倍标准差范围波动,当前已接近均值+1倍标准差经验上限阈值;成交额分位已突破均值+1倍标准差。

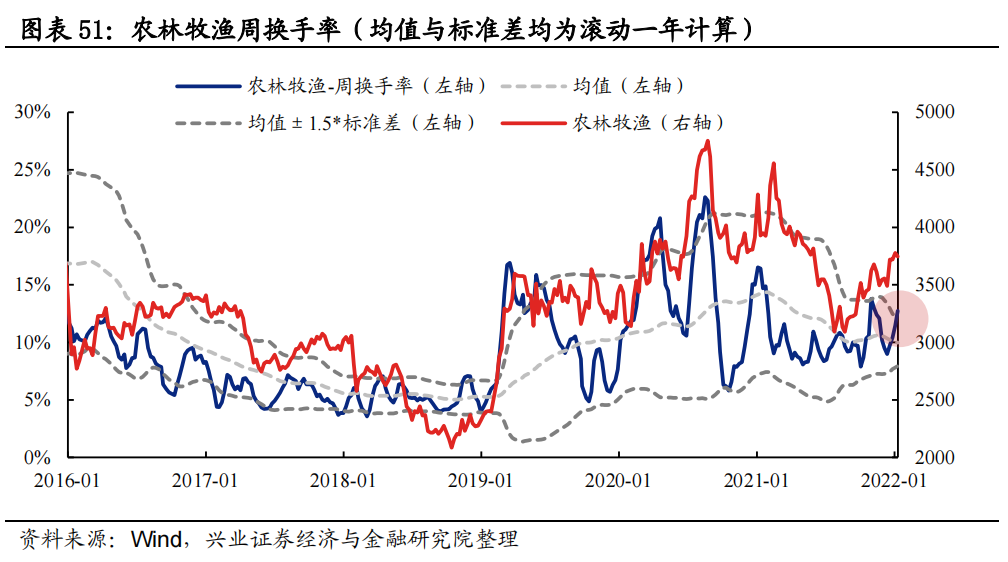

换手率:

农林牧渔换手率当前处于均值+

1.5

倍标准差经验上限阈值上方。

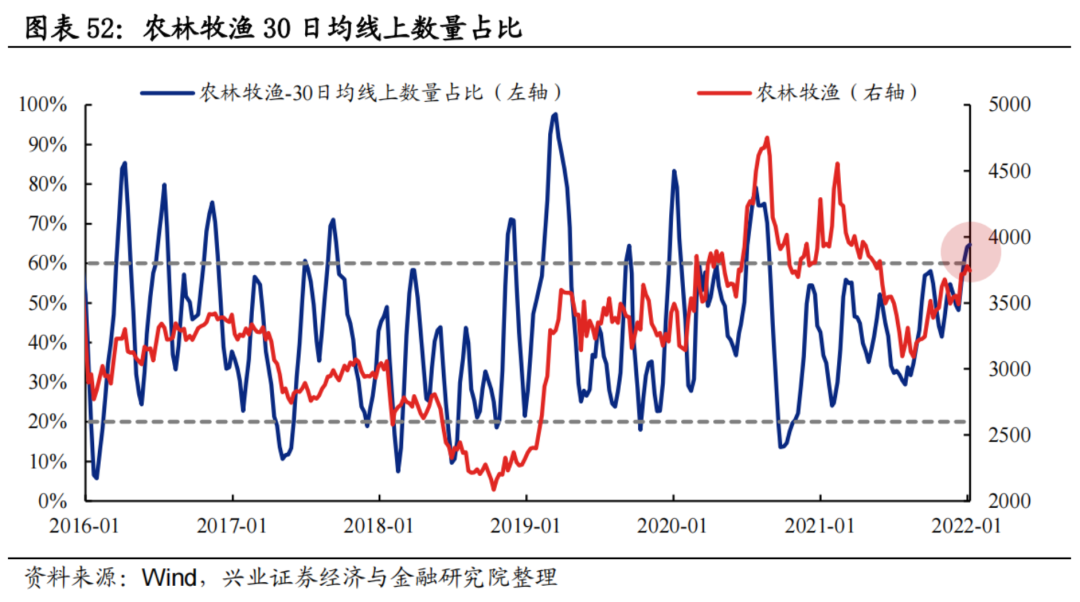

30日均线上数量占比:

农林牧渔板块30日均线上个股数量占比波动区间基本为20%至60%,当前已升至64.7%,处于相对拥挤水平。

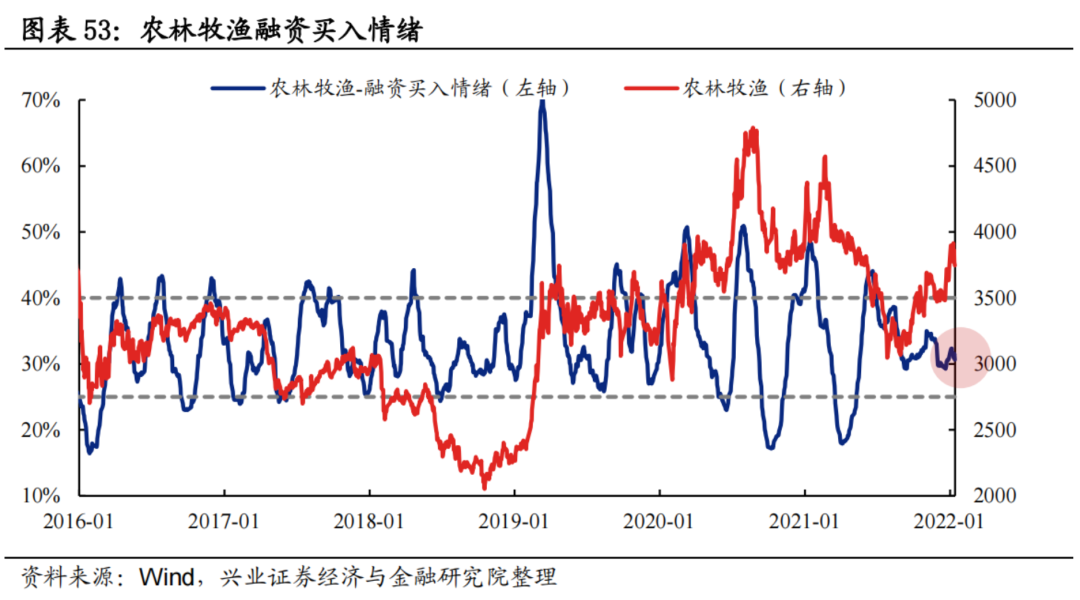

融资买入情绪:

农林牧渔板块融资买入情绪波动区间基本为25%至40%,当前为30.6%,处于中等水平。

研报数量:

分析师新发布的增持或买入评级的农林牧渔公司研报数量分位当前为53.53%,高于均值水平。

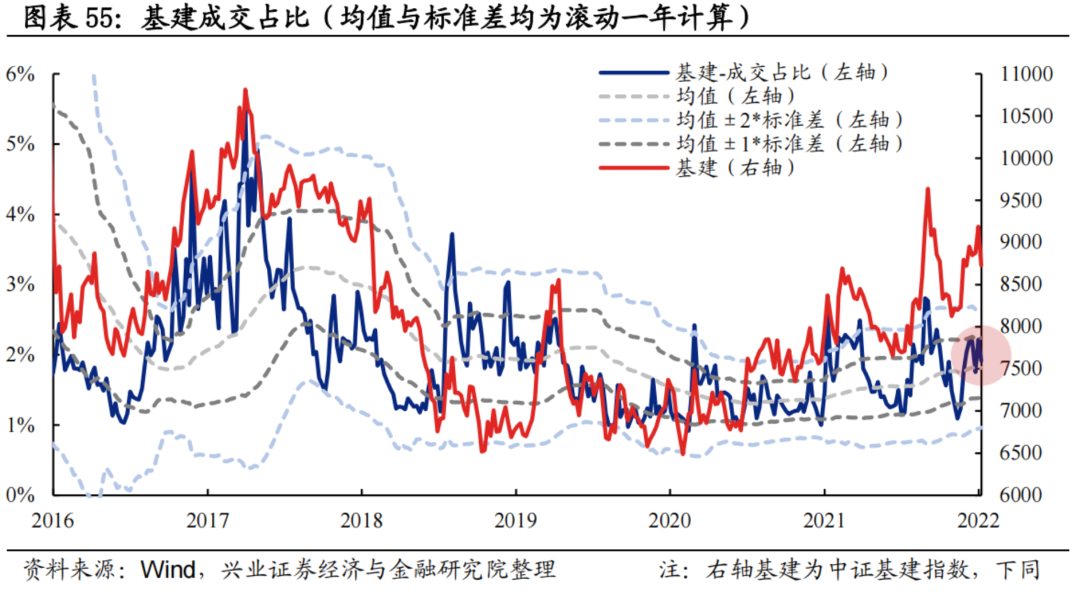

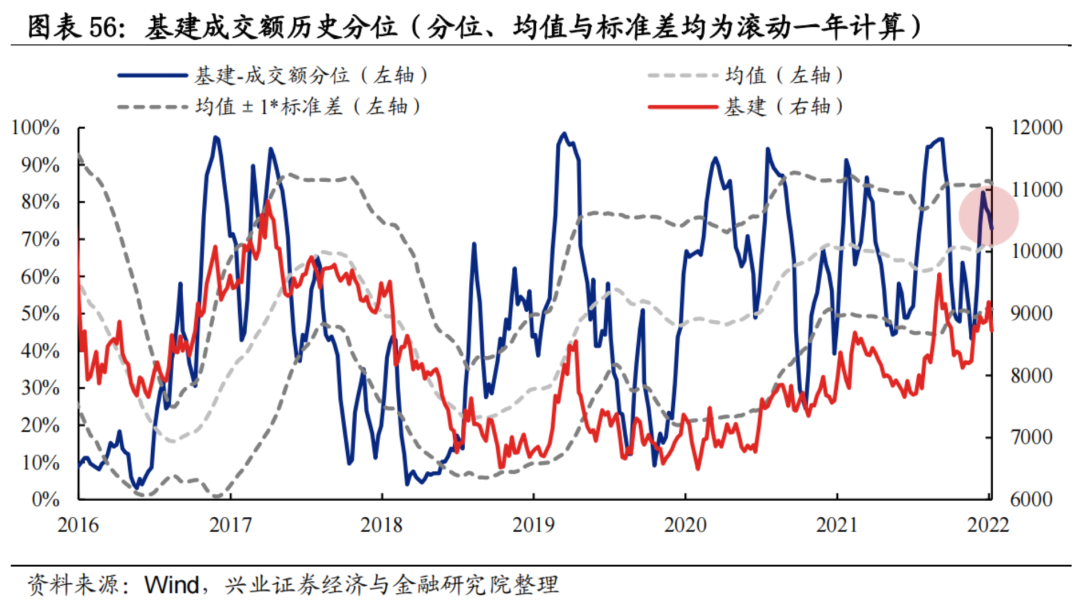

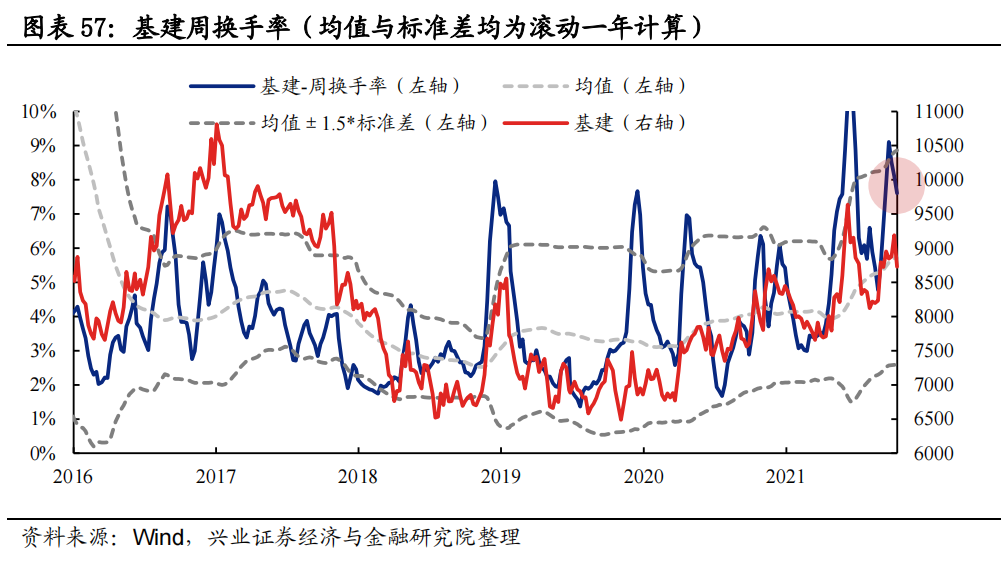

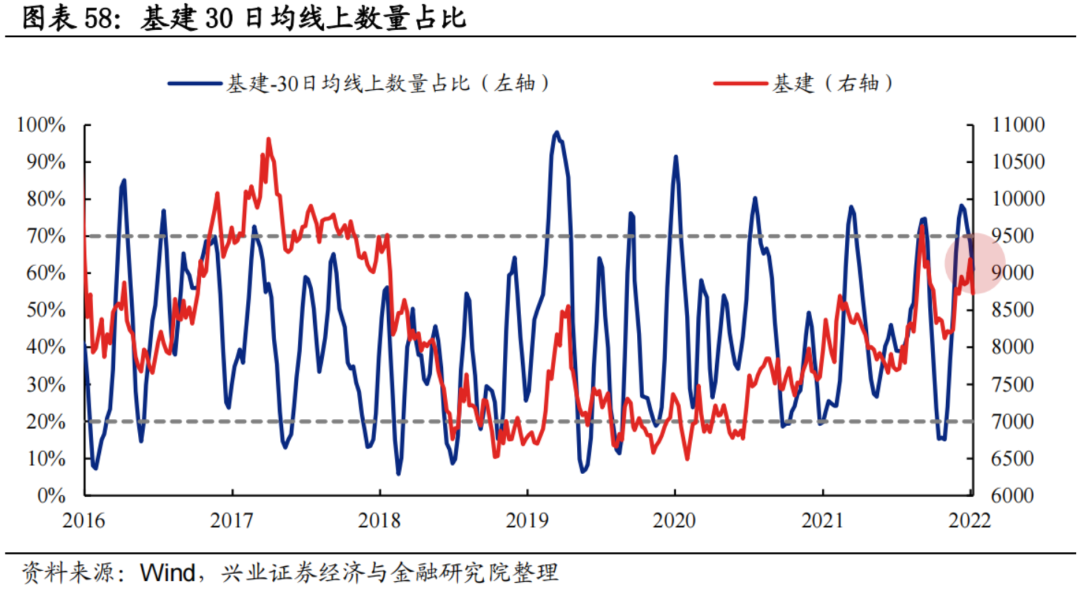

综合五大拥挤度指标看,基建板块交易拥挤度处于均值上方,但部分指标已经开

始回落:

成交占比/成交额:

基建板块成交占比与成交额分位当前整体处于偏高水平,本周虽有所回落,但仍位于均值上方。

换手率:

基建换手率在上周接近均值+

1.5

倍标准差经验上限阈值后本周有所回落,但整体仍处于均值上方。

30日均线上数量占比:

基建板块30日均线上个股数量占比波动区间基本为20%至70%,当前为61%,交易拥挤度较上周有所缓解但仍处高位。

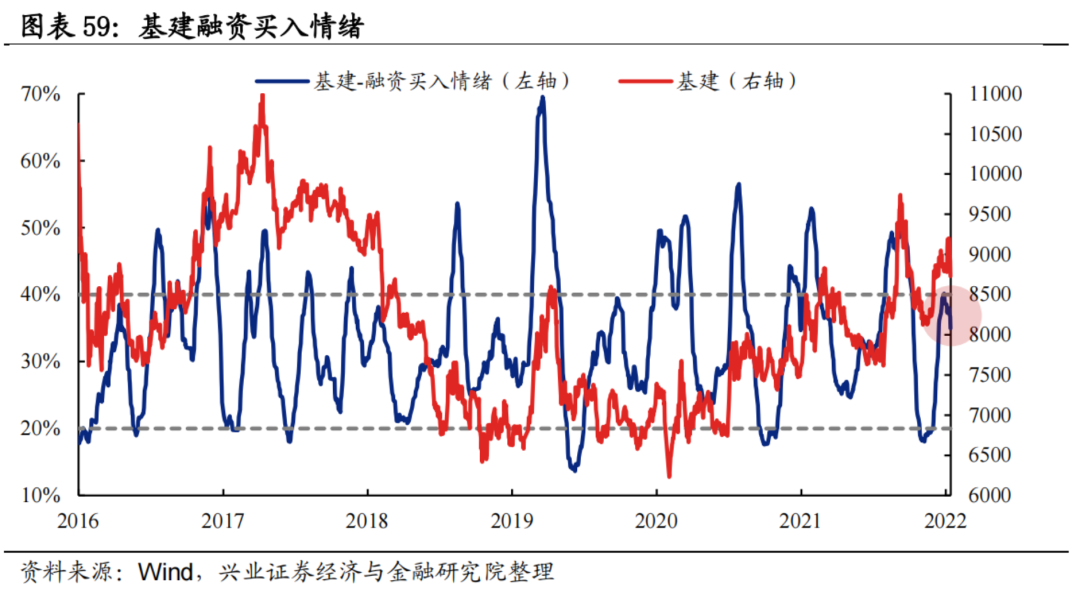

融资买入情绪:

基建板块融资买入情绪波动区间基本为20%至40%,当前为34.9%,处于较高水平。

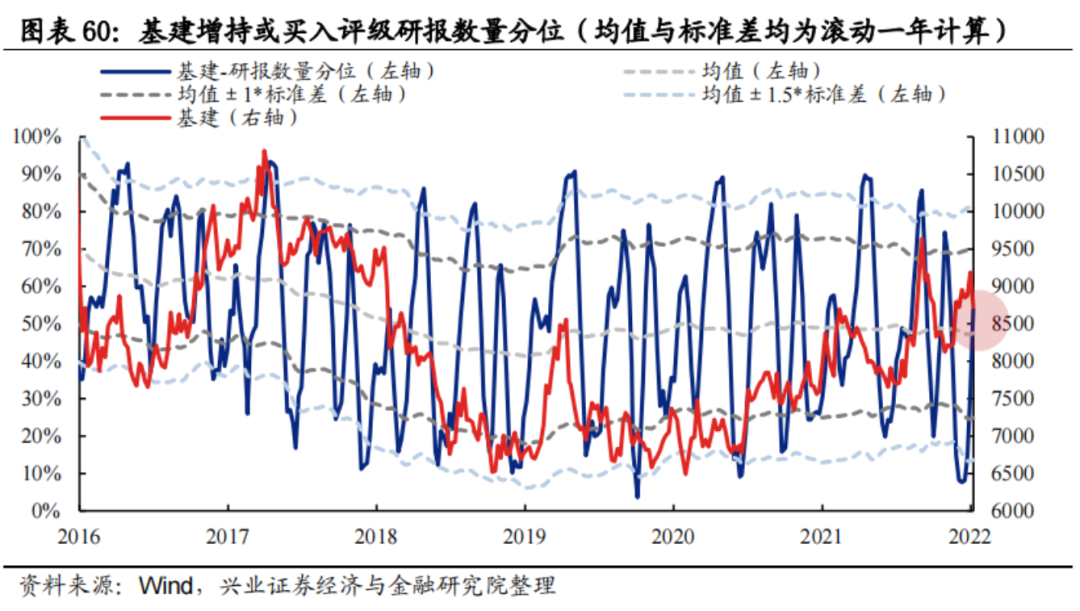

研报数量:

分析师新发布的增持或买入评级的基建公司研报数量分位当前为54.03%,处于均值中等偏高水平。

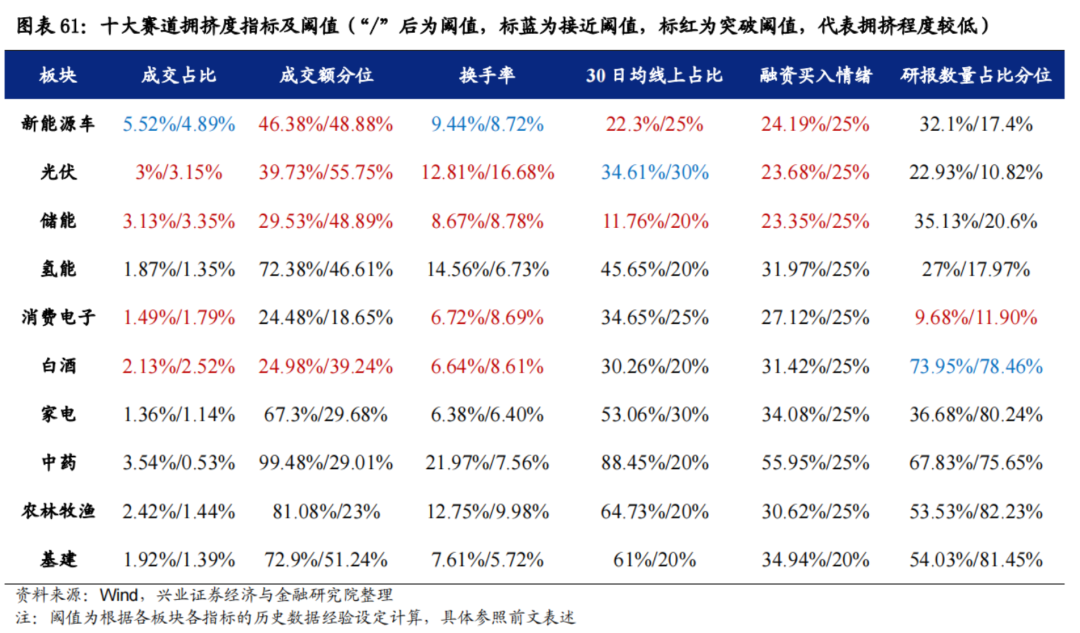

结合成交占比/成交额分位、换手率、30 日均线上个股占比、融资买入情绪、研报数量占比分位五大拥挤度指标来看,十大赛道中:

(1)

储能、光伏、新能源车

的交易拥挤程度已大幅回落,拥挤度指标均已低于阈值下限或处于低位

;

(2)

白酒、消费电子

拥挤度也大幅回落,成交占比、换手率等拥挤度指标也已处于阈值下限,整体处于中等偏低水平

;

(3)

家电、基建、

氢能

板块交易拥挤度处于均值上方,部分拥挤度指标已开始回落

;

(4)

中药、农林牧渔

等板块交易拥挤度当前处于相对偏高水平

。

1、历史经验可能存在失效风险;2、不同区间统计可能存在结论差异风险;3、拥挤度指标可能存在因板块公司标的数量变化而失效的风险

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:

《“新半军”外,十大赛道拥挤度如何?》