摘要

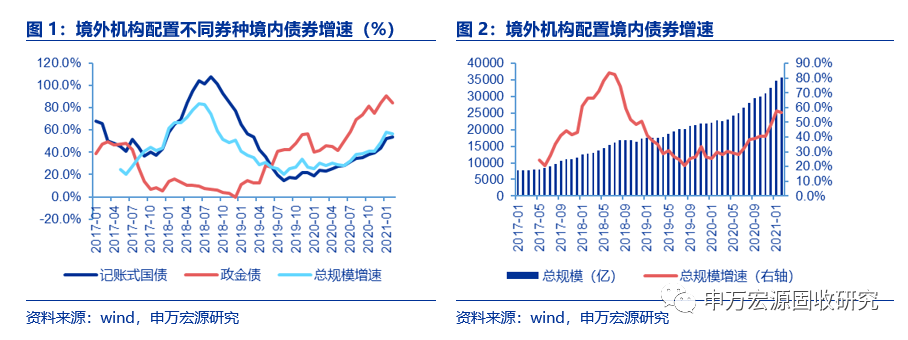

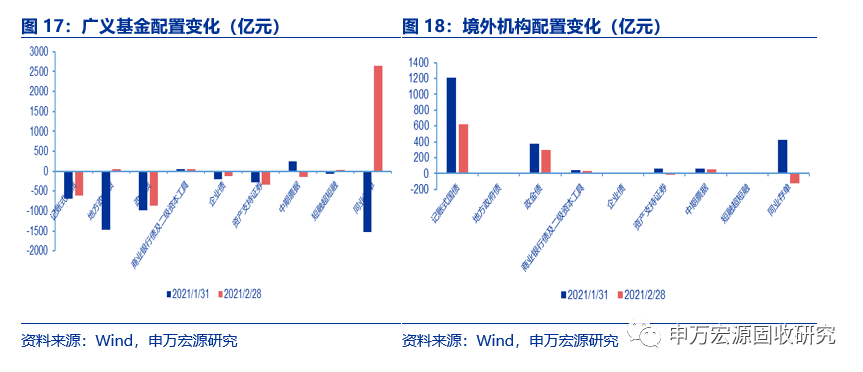

2021年2月境外机构增持中国境内债券有所放缓,主要有两方面原因,一方面,中美利差有所收窄,由1月份的207bp缩窄23bp,对境外机构投资者的吸引力有所减弱,另一方面,人民币汇率升值有所放缓,整体带动境外机构配置国内债券的力量边际有所减弱。

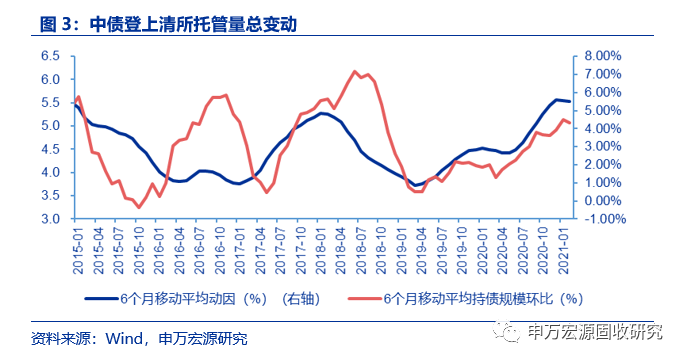

影响境外机构配置国内债券三因素:国内债市收益率水平、中美利差和汇率预期(NDF)。当国内收益率水平较高,中美利差增大,预期人民币兑美元升值时,境外机构配置的动力会增强,反之亦然。预计在中美利差维持较高水平,美元流动性危机得到缓解,人民币汇率有一定升值预期的背景下,境外机构仍有较强的配置意愿。境外机构平均持有国债环比增速和三因素影响下的境外机构持债动因的6个月移动平均走势较为一致。

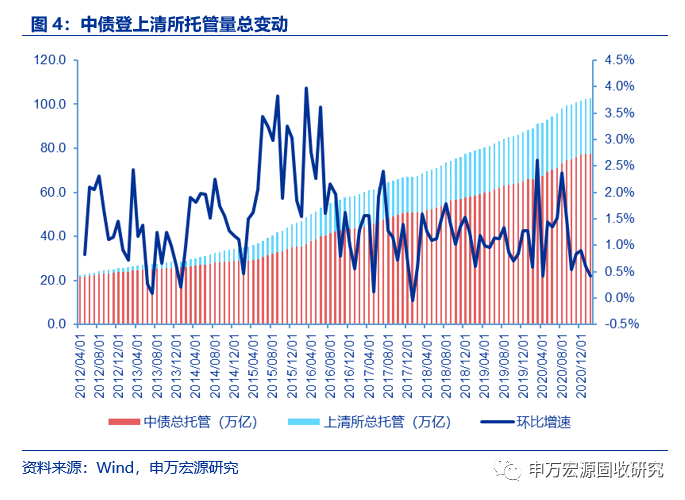

2月中债登和上清所两处合计托管量102.69万亿,比1月份托管量增加4208亿元。

分场所来看,2月中债登托管量为77.5万亿,较1月增加124亿元;上清所托管量25.2万亿,较1月增加4084亿元。

分券种来看托管量,2月国债托管量增加541亿元,地方政府债托管量增加483亿元,政金债托管量减少993亿元。

商业银行债及二级资本工具托管量增加122亿元。企业债托管量持平。资产支持证券托管量减少197亿元。中票托管量增加65亿元。短融超短融托管量增加142亿元。同业存单托管量增加3685亿元。

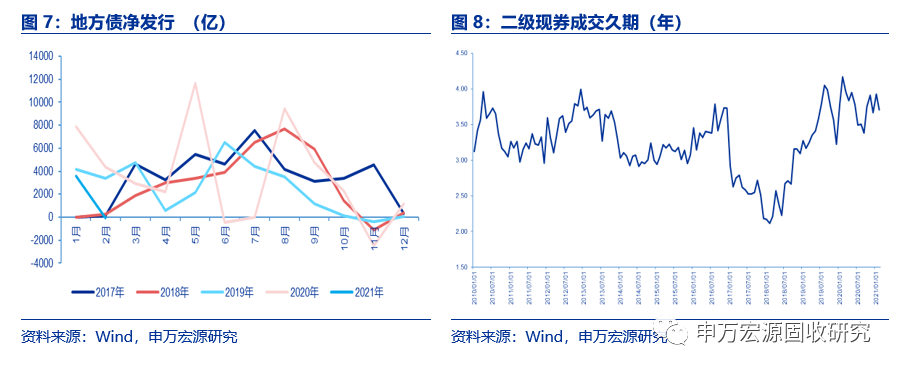

(2)整体二级现券成交期限有所缩短,由1月份的3.93年减少至3.71年。

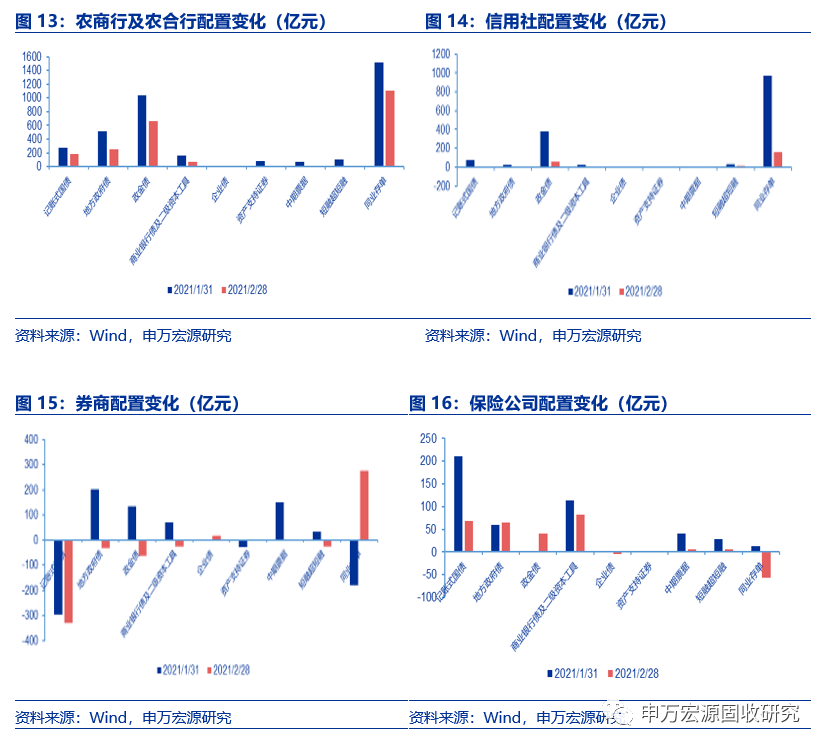

(3)2月交易型机构杠杆率有所上升。其中,证券公司杠杆率由1.88上升至2.03。

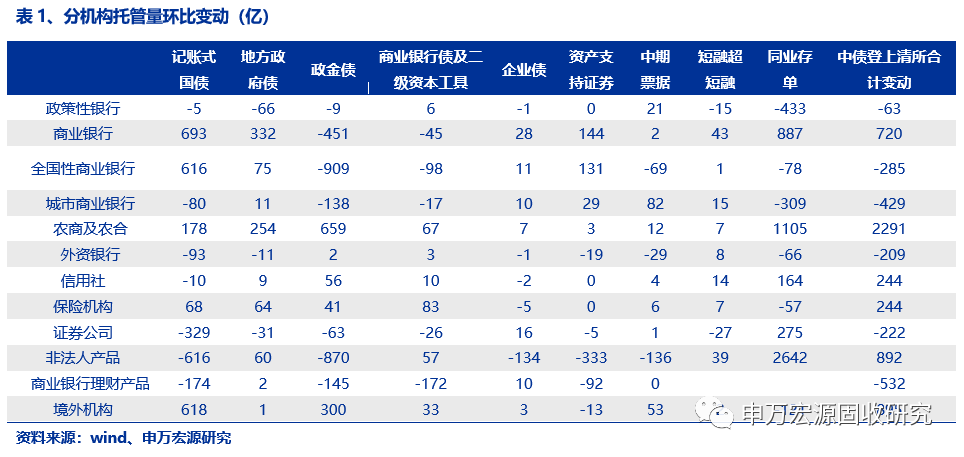

(1)全国性商业银行增持国债、地方政府债和资产支持证券,减持政金债、商业银行债及二级资本工具和同业存单。

(2)城商行增持中期票据和资产支持证券,减持国债、政金债和同业存单。

(3)农商行增持国债、地方政府债、政金债、同业存单、商业银行债及二级资本工具。

(5)券商增持同业存单和企业债,减持国债、地方政府债和政金债。

(6)非法人产品增持地方政府债、商业银行债及二级资本工具和同业存单,减持国债、政金债、企业债、资产支持证券和中期票据。

(7)境外机构增持国债、政金债和中票票据,减持同业存单。

2021年2月境外机构增持中国境内债券有所放缓,主要有两方面原因,一方面,中美利差有所收窄,由1月份的207bp缩窄23bp,对境外机构投资者的吸引力有所减弱,另一方面,人民币汇率升值有所放缓,整体带动境外机构配置国内债券的力量边际有所减弱。

影响境外机构

配置国内债券三因素:

国内债市收益率水平、中美利差和汇率预期(NDF)。

当国内收益率水平较高,中美利差增大,预期人民币兑美

元升值时,境外机构配置的动力会增强,反之亦然。

预计在中美利差维持较高水平,美元流动性危机得到缓解,人民币汇率有一定升值预期的背景下,境外机构仍有较强的配置意愿。

境外机构平均持有国债环比增速和三因素影响下的境外机构持债动因的6个月移动平均走势较为一致。

2月中债登和上清所两处合计托管量102.69万亿,比1月份托管量增加4208亿元。

分场所来看,2月中债登托管量为77.5万亿,较1月增加124亿元;上清所托管量25.2万亿,较1月增加4084亿元。

分券种来看托管量,2月国债托管量增加541亿元,地方政府债托管量增加483亿元,政金债托管量减少993亿元。

商业银行债及二级资本工具托管量增加122亿元。企业债托管量持平。资产支持证券托管量减少197亿元。中票托管量增加65亿元。短融超短融托管量增加142亿元。同业存单托管量增加3685亿元。

发行期限方面,利率债大幅缩短,信用债(不含同业存单)小幅缩短。

利率债加权发行期限为4.77年,比1月份减少了1.33年。信用债(不含同业存单)加权发行期限为2.11年,比1月份减少了0.58年。

从发行规模情况来看,国债、地方债和政金债发行规模均小幅下降。

2月国债发行量为3739亿元,净发行为521亿元;地方债发行557亿元,净发行-42亿元。政金债发行3675亿元,净发行量为-772亿元。

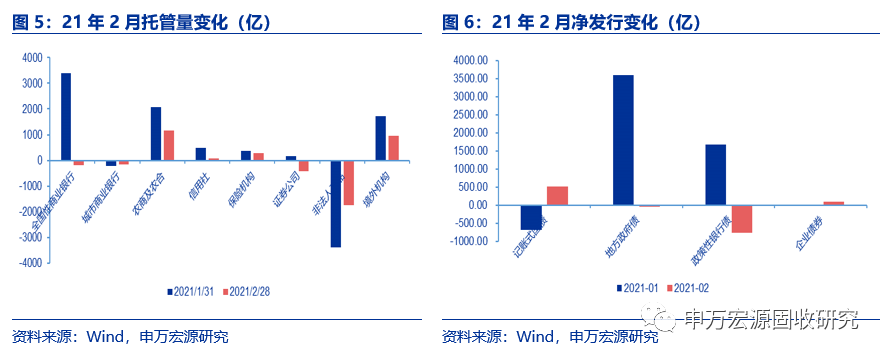

(1)2月份商业银行仍为国债主要的增持机构。

2月国债发行规模较小,国债共计净发行521亿元,全国性商业银行、农商及农合和境外机构为主要增持机构。地方政府债发行规模大幅下降,共计发行557亿元,全国性商业银行、农商及农合和保险机构为主要增持机构。

(2)

整体二级现券成交期限有所缩短,由1月份的3.93年减少至3.71年。

整体趋势来看从19年10月份至19年12月份二级现券成交久期从高点迅速回落,20年2月又回到高点,而后至今二级现券成交久期下降。

(3)

2月交易型机构杠杆率有所上升。

其中,证券公司杠杆率由1.88上升至2.03。

(1)全国性商业银行增持

国债、地方政府债和资产支持证券

,减持政金债、商业银行债及二级资本工具和同业存单。

2月份全国性商业银行在中债登和上清所的合计托管量减少285亿元。分券种看,全国性商业银行2月份增持国债616亿元,增持地方政府债75亿元,增持资产支持证券131亿元。减持政金债909亿元,减持商业银行债及二级资本工具98亿元,减持同业存单78亿元。

(2

)

城商行增持中期票据和资产支持证券,减持国债、政金债和同业存单。

2月份城商行在中债登和上清所的合计托管量减少429亿元。分券种来看,增持中期票据82亿元,增持资产支持证券29亿元。减持国债80亿元,减持政金债138亿元,减持同业存单309亿元。

(3)

农商行增持国债、地方政府债、政金债、同业存单、商业银行债及二级资本工具。

2月份农商行和农合行在中债登和上清所的合计托管量增加2291亿元。分券种来看,农商行增持国债178亿元,增持地方政府254亿元,增持政金债659亿元,增持同业存单1105亿元,增持商业银行债及二级资本工具67亿元。

(4)

信用社增持同业存单和政金债,减持国债。

2月份信用社在中债登和上清所的合计托管量增加244亿元。分券种来看,信用社增持同业存单164亿元,增持政金债56亿元。减持国债10亿元。

(5)

券商增持同业存单和企业债,减持国债、地方政府债和政金债。

2月份券商在中债登和上清所的合计托管量减少222亿元。分券种来看,券商增持同业存单275亿元,增持企业债16亿元。减持国债329亿元,减持地方政府债31亿元,减持政金债63亿元。

(6)

非法人产品增持地方政府债、商业银行债及二级资本工具和同业存单,减持国债、政金债、企业债、资产支持证券和中期票据。

2月份非法人产品在中债登和上清所的合计托管量增加892亿元。分券种来看,增持地方政府债60亿元,增持商业银行债及二级资本工具57亿元,增持同业存单2642亿元。减持国债616亿元,减持政金债870亿元,减持企业债134亿元,减持资产支持证券333亿元,减持中期票据136亿元。

(7)

境外机构增持国债、政金债和中票票据,减持同业存单。

2月份境外机构在中债登和上清所的合计托管量增加895亿元。分券种来看,增持国债618亿元,增持政金债300亿元,增持中期票据53亿元。减持同业存单121亿元。

往期托管月报回顾

交易型机构杠杆下降——2021年1月托管月报

永煤事件后机构配置信用债有何变化——2020年12月托管量点评

交易型机构杠杆被动提升——2020年11月托管量点评