交易大师谈交易:字字珠玑

观点一:假如我错了,我得赶紧脱身,有道是留得青山在,不怕没柴烧。我必须保存实力,卷土重来。

观点二:无论你何时遭受挫折,心中都会很难受,大部分交易员在遭受重大亏损时,总希望立即扳回,因此单量越做越大,想一举挽回劣势,但一旦你这样做,就等于注定要失败。在遭受打击之后,正确的做法是立即减少交易量或停止交易,你所需要的并不是赚多少钱来弥补亏损,而是重拾自己对交易的信心。

观点三:有的交易者之所以会不断亏钱,最主要原因是耐性不够,以致忽略交易原则,无法等到大势明朗或自己可以把控的行情,就贸然进场交易。

观点四:如果符合获利交易原则的行情越来越少,你必须耐心等待,当市场的走势与你的预测完全相反时,应该选择退出。

观点五:你必须坚持手中的好牌,减少手中的坏牌,假如你不能坚持好牌又如何弥补差牌带来的损失。许多赚钱的交易员最后之所以把赚的钱全数吐出,就是因为他们没有耐性拿住盈利单,而在赔钱时又不愿意停止交易。

观点六:很多交易员常犯的错误就是交易次数过于频繁,他们不会慎选适当的交易时机,当看到市场波动就想进场交易,这无疑是强迫自己交易,而不是居于主动地位耐心等待交易良机。

观点七:高手之所以能获利,是因为他们在进场之前已经耐心做了很多工作。而很多人一旦获利后就开始对交易掉以轻心,操作开始频繁起来,接下来的几次亏损会让他们无法应付以致导致庞大的亏损,甚至连老本都亏出去。

观点八:最糟糕的交易源于冲动,从事交易最具破坏力的错误就是过分冲动,任何人都应该根据既定的交易信号进行,千万不要因为一时冲动而仓促改变交易策略,因此,不要冲动是风险控制的第一要素。

观点九:做交易要学会保持平静。交易员就象拳手,市场随时都会施以一番重击,你必须保持平静,当你亏损时,说明情况对你不利,别急,慢慢来。你必须把亏损降到最低尽可能保持自己的资本。当你遭受重大损失时你的情绪必定大受影响,你必须减量或停止交易,隔断时间再考虑下一笔交易。

观点十:无论你是大亏或大赚,都要保持心里平静,每天坚持分析每一笔交易,看看有没有违规的情况发生,对于好的交易思考为什么会成功,对于不好的交易要好好自我检讨找出症结所在。因此,你要想一直都做的很好,必须平时都非常在意每一笔交易。

观点十一:大部分人都知道交易原则,而真正高手就是在市场出现极端行情时还坚定的执行这些原则。

观点十二:高手之所以有高比例的获利率,是因为他们通常都畏惧市场,对市场交易的恐惧心理让他们必须慎选进场时机,大部分人都不会等到市场明朗后才进场,他们总是在黑夜中进入森林,而高手总是等到天亮后进去,他们不会在行情发动之前去预测其变动方向,而总是让市场变动来告诉他们行情变动的方向,选择与等待万无一失的机会才发动进攻,否则就放弃。

观点十三:交易策略要具有弹性,以应对市场的变化,大部分交易员常犯的错误就是交易策略一成不变,他们常会埋怨怎么市场与我想的完全不同!为什么要相同呢,生活不总是充满未知数吗?

观点十四:不要被获利的喜悦冲昏了头脑,要知道,天下最难的就是如何持续获利,一旦赚到钱你就会期望赚到更多的钱,这样一来你就会忘记风险,你就不会怀疑既定交易原则的正确性,这就是导致自我毁灭的原因。因此,你必须时刻保持谨慎,亏钱要十分谨慎,赚钱要更加谨慎。

观点十五:交易过程中要学会自我约束和资金管理,在操作时尽量放松心情,假如持仓不利,那就出场,有利则持有,你所想的应该是如何减少亏损,而不是如何多赚钱,当你操盘情况不佳时,减量或停止交易。当操盘进入佳境时增量交易,千万不要在你无法控制的情况下贸然进场交易。

观点十六:做交易时要学会提心吊胆,因为这一行成功来的快去的也快,打击总是出现在你洋洋自得时,任何事物毁坏的速度远大于当初建造其所花的时间,有些事物要花十年才能建造起,然而一天就可以将其毁灭,因此,无论何时都应该严格自我约束。

观点十七:绝大多数人交易时都有好堵心理,喜欢重仓位杀进杀出,因此,你一定要在这方面改变自己,古往今来,重仓操作的家伙没有一个是不完蛋的。你必须把自己的每一笔亏损控制在2%以内。从事交易必须学会控制风险,你得学会做最坏的打算,因此,必须小量经营,把每笔的亏损控制在资金的1%到2%之间。

观点十八:根据图表交易犹如冲浪,你不必知道波浪起伏的原因,你只要感觉波浪涌起的节奏以及掌握冲浪的时机,就可以成为一个冲浪高手。

观点十九:有些人在赔钱时会更改交易系统,而有些人根本不相信交易系统,怀疑交易系统发出的指令,以致经常凭借自己喜好在市场出入,而高手总是遵循交易系统,从事交易不是为了找刺激,而是为了求的胜利。

观点二十:真正的交易高手比的不是瞬间赢利的多与少,而是赚的长,活的久。

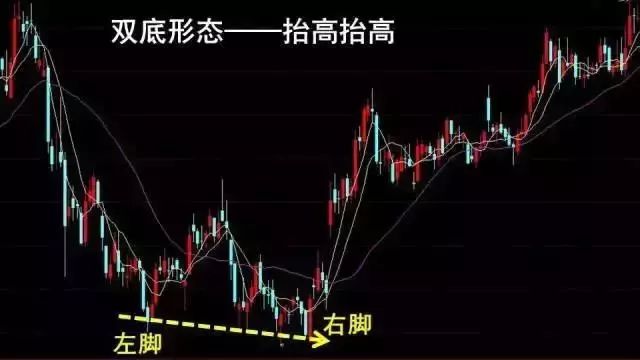

双底形态

双底形态

也称W底,是技术图形中一个重要的形态,它的走势外观犹如英文字母W。W底形态属于一种中期底部形态,一般出现在股价波段跌势的末期。

在股价持续大幅下跌之后出现,成为底部反转形态,后市如果成功扭转大级别下跌趋势,就称之为反转双底。

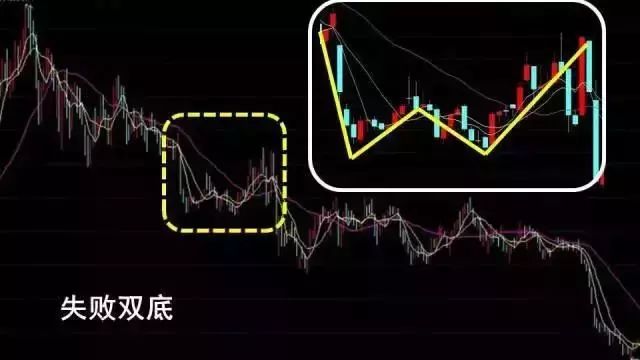

W形态偶尔也会出现在行情趋势的中途。例如,W形态出现在股价大级别下降趋势途中,后市股价继续下跌,这种形态被称为失败双底。

或者,W形态出现在股价大级别上升趋势途中,后市股价继续上涨,这种图形被称为加油双底。

【失败双底和加油双底不能算是标准的双底形态,在研判技巧和图形含义上都存在一定的差异。】

标准双底形态

基本图形构成

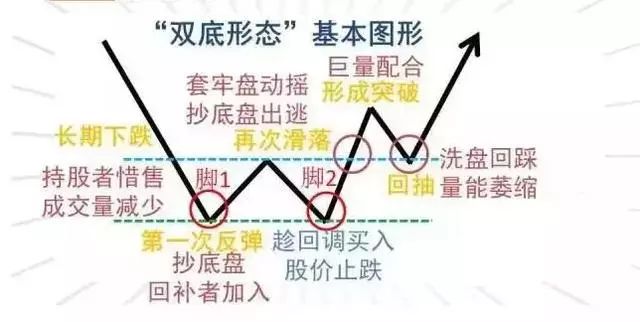

第一阶段

股价长期下跌之后出现一次反弹,随后股价再次滑落,当下跌到上次低点附近时,成交量明显萎缩。

第二阶段

伴随成交量逐步放大,股价再次上升并冲过前次高点,形成突破。

第三阶段

股价突破之后往往有回抽,股价回落至第一次反弹高点附近止跌,随后股价开始大幅拉升上扬。

W底形态能够清晰的反应出多空双方能量变化的全过程:

首先,在股价长期下跌之后,市场上空方能量已经被释放的所剩无几,留下来的基本就是被长期深套的投资者,这些投资者往往已经做好长线投资、死磕到底的准备。所以,市场上的多空表现为持股者惜售,成交量减少。

接着,随着抄底盘和空头回补者的加入,股价会出现一次较为有力的反弹,形成双底形态中的第一只脚。

随后,当股价反弹到一定的高度时,前期的部分套牢盘会动摇,而抄底的短线盘会获利出逃,令股价再次下跌。但这次下跌成交量明显减少,表明主动性抛盘并不是很多。而错过上次反弹行情的投资者又会趁回调买入,使得股价无法跌穿上次的低位,这就形成双底形态中的第二只脚。伴随股价的回升,越来越多的投资者加入买方阵营,最终股价在巨大的成交量配合下,突破上次高点,上升趋势确立。

最后,主力为了达到轻松拉动股价的效果,往往通过洗盘,甩掉一部分浮动筹码,但是股价回踩,震荡虽大,量能却会萎缩。洗盘过后轻装上阵,一段像样的上升行情即将开始。

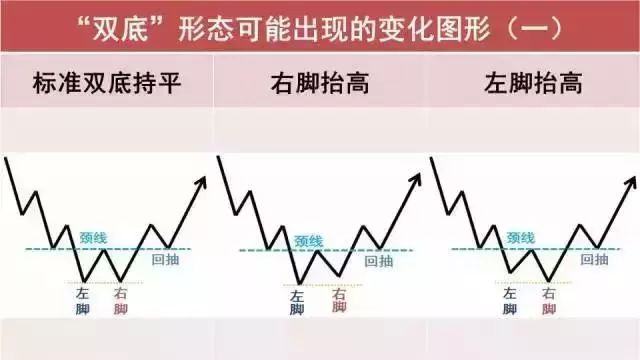

双底形态的变化图形

双底形态

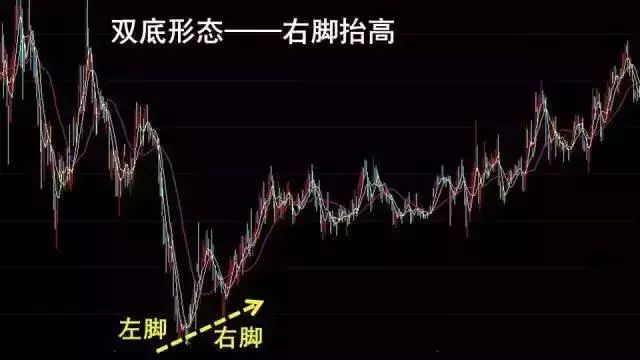

的变化图形,区别主要集中在两个底部的高低变化上。最常出现的是第二只脚(右脚)比第一只脚(左脚)高,也就是右脚抬高的变化图形。但也有可能第二只脚更低,也就是左脚抬高图形。

有些人认为右脚抬高图形更为合理,左脚探底,右脚不再创新低是对左脚探底的进一步确认,后市稳步上涨的概率更高。

但也有人认为左脚抬高图形更好,W底形态的第二个低点比第一个低点更低,这是主力故意制造的破位气氛,让一些抄底盘出局,从而形成一个筹码相对集中的底部,有利于主力后市对股价的拉抬,这样的个股后市上涨的幅度将更为可观。

无论是持有哪种观点,对主力而言,探底必须要彻底,必须要跌到令多头害怕不敢持股,这样才能达到低位建仓的目的。而对于我们小散来说,双底形态的两个底部(左、右脚)都不是理想的入场时机,形态没有确立冒然介入风险相对较大。对于我们来说,注意力更应该集中在股价对于颈线的冲击。所以,现实中面对大多数存在两个低点不对称的双底形态,通常认为形态同样成立,只是反转效果可能略有不同。

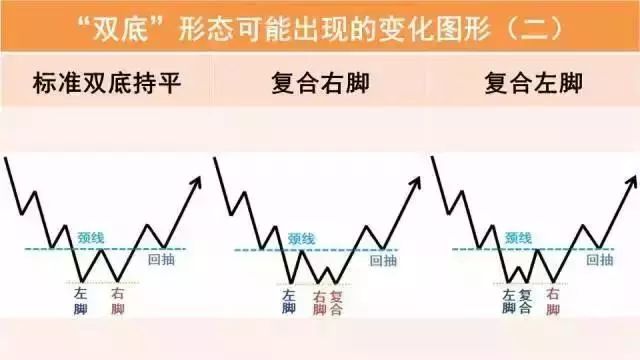

第二类 变化图形

双底形态另一类可能出现的变化形态就是复合双底的情况(例如复合右脚、复合左脚)。这类变化图形的研判和颈线位置的确立非常有关,通常我们认为一个像样的反转双底形态,股价的反弹高度至少在10%左右,如果出现幅度过小的反弹,就很可能是复合双底的情况。

【见上图,在右脚探底反攻的构筑过程中多空双方有过多次角逐,所以形成了复合右脚的走势。这时候颈线的确认就变得很重要,一旦颈线确立,我们就能避免被底部形态的多种变化,干扰到我们对于图形的研判。】

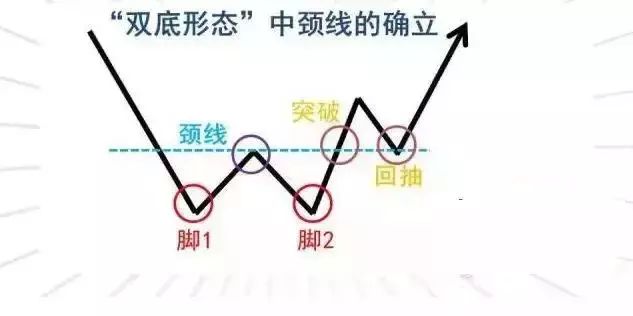

双底形态中颈线的确立

W底形态中会出现两个股价低点和两股股价回暖,根据第一个股价回升高点可以绘制出一条水平线,就是双底形态的颈线。颈线是双底形成过程中的压力线,只有当股价再次向上突破,并一举冲破颈线位,W底形态才算正式成立。一旦股价冲破颈线后,颈线的角色就从压力线变成了支撑线,后市股价回抽,多数情况会得到颈线的有效支撑。

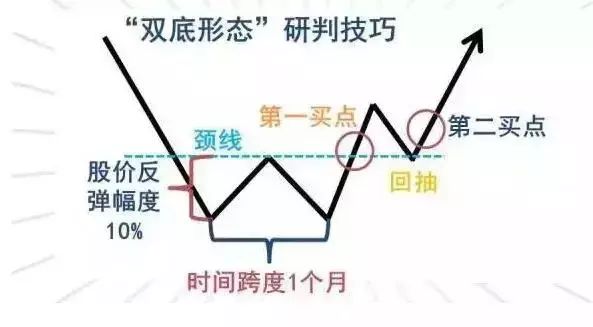

在研判的时候,双底形态形成的第一个低点后出现的股价反弹,幅度一般至少在10%左右。而第一个低点与第二个低点之间,时间跨度应该不少于1个月。如果时间太短形成的双底,第二次股价触底回升可靠性就相对较差。在操作上跟头肩底图形类似,通常股价第二次回升冲破颈线是第一买点,回抽之后的再次向上运行是第二买点。

双底形态的研判技巧

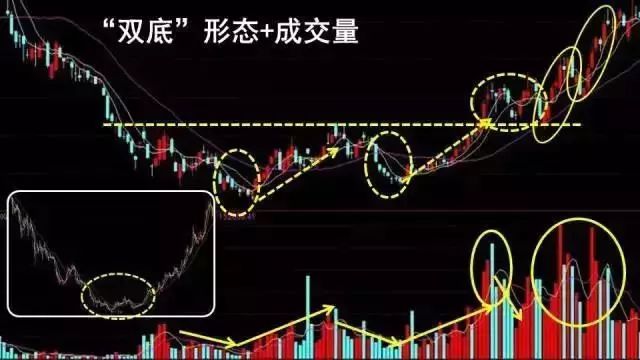

1、双底形态+成交量

配合成交量来观察,双底形态无论出现在股价下跌趋势途中,还是出现在股价上升趋势的中继,第一只脚的位置成交量通常会有萎缩现象,只有极少数个例在第一只脚回调时会出现量能增温。如果在第一只脚出现的时候就有增量的表现,说明主力已经在悄然增仓。而股价从第一只脚向上攻击波峰水平颈线位时,量能表现通常会出现一段增量滞涨的情况。

随后由于量能的不足,形态上构成V型反转的条件不够,短线客获利了结。随着股价下跌,当第二只脚出现的时候,量能依然会有萎缩企稳现象,并且第二只脚的量能萎缩的越小越好,越小越有利于多头轻松的组织下一轮反攻。当形态从第二只脚反转向上攻击波峰时,成交量会配合着再次增温,甚至放巨量,暗示着反转双底或者加油双底已经基本搭建完毕。

而股价向上突破水平颈线之后回测颈线附近时(也就是双底确立后的小波段洗盘),量能会配合着再次回落。(见上图)个股在回抽过程中多空双方经历了一段相互纠缠的过程,但是总体上阳线放量阴线缩量,最后通过两段稳步上涨形K线走势把股价推高,摆脱颈线位的纠缠。这两段稳步上涨形的量能表现就是小波段洗盘结束,成交量反转向上攻击,也是双底形态确立之后的一个绝佳的买入时机。

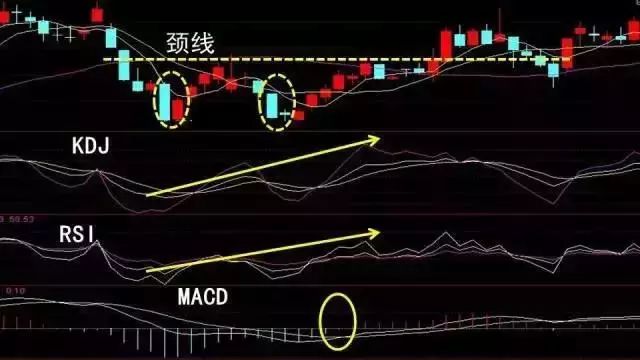

2、双底形态+技术指标

配合KDJ、MACD、RSI等指标来观察,在双底形态构筑过程中,KD线、RSI等指标常常会出现底背驰的情况。伴随第二只脚的出现,MACD指标底部金叉,迎来股价真正的上攻走势。

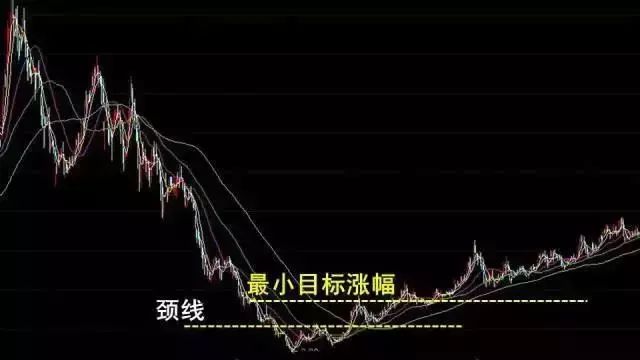

3、双底形态涨幅测量

双底形态一旦确立,和头肩底形态一样也可以采用等幅距离预估。从第二只脚的最低价位至双底波峰的水平颈线进行区间统计,往往至少会有同等的涨幅。当然,这只是双底形态的一个最小目标涨幅。

如果双底形态出现在股价长期下跌之后的熊市反转拐点,后市股价涨幅自然会更值得期待。

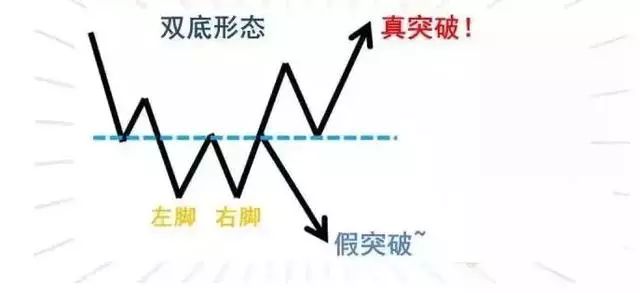

双底形态真假突破辨别

双底形态

在技术图形分析法中属于高频图形,但双底形态底部反转的可信度不如头肩底形态可靠。因为双底形态是两次探底,头肩底形态是三次探底,所以底部反转的失败率相对较高,也较容易被主力利用,成为诱多或诱空的手段之一。而双底形态是否能在底部成功反转,关键就是两次探底之后,股价对颈线发起的总攻,是真突破还是假突破。

双底形态真假突破辨别技巧

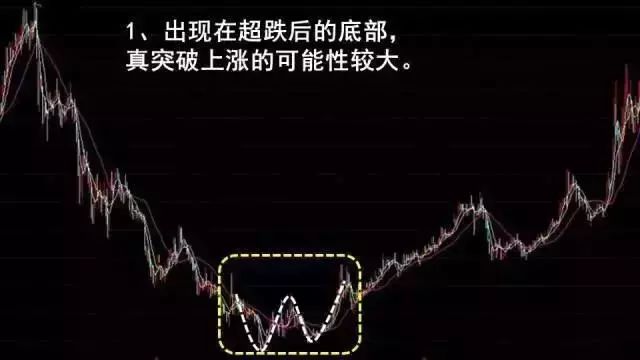

1、最直观的辨识方法,当双底形态出现在个股超跌之后的底部,真突破、底部反转上涨的可能性较大。

2、当双底形态出现在个股上涨行情的股价中高位,假突破、后市下跌的可能性比较大。

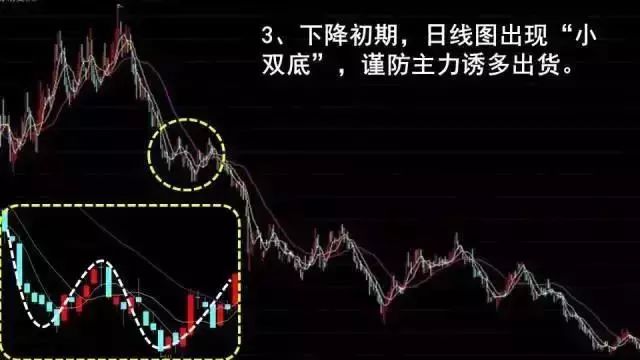

3、在个股下降趋势的初期,日K线图中出现一个小双底,而此时大盘的走势也不理想,移动平均线中的小三线(5日、10日、30日均线)呈现空头排列。这种情况下出现的双底形态很可能是主力刻意制造出来的诱多陷阱。这类出货型的小双底图形有一些共同的特点,例如双底构筑的时间周期不是很长,往往只有1到3周,股价向上突破的时候往往受到30日均线的压制,反弹到30日均线附近又再次掉头向下。

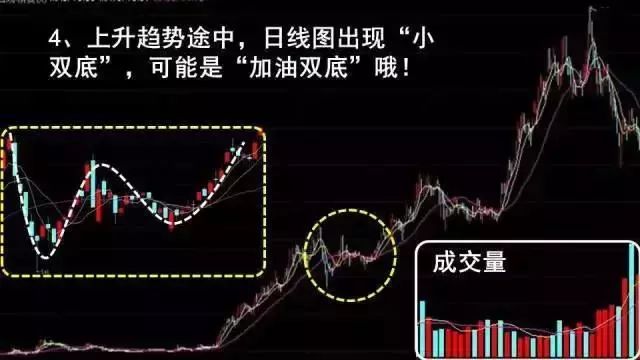

4、在个股上升趋势中,出现小双底图形,两次探底之间的时间跨度并不是很长,第二次探底没有跌破30日均线,或者是虽然跌破30日均线但是偏离并不大并且股价及时就能拉回,重新站上30日均线。最重要的是,底部形成过程中成交量明显萎缩,双底构筑完毕后放量突破盘整平台。这类小双底图形往往是上升趋势途中主力的一种洗盘手法,后市双底真突破,股价继续上涨的可能性较大。所以这类在上升趋势途中出现的小双底,后市股价继续上涨、加速上涨,被很形象的称为加油双底形态。

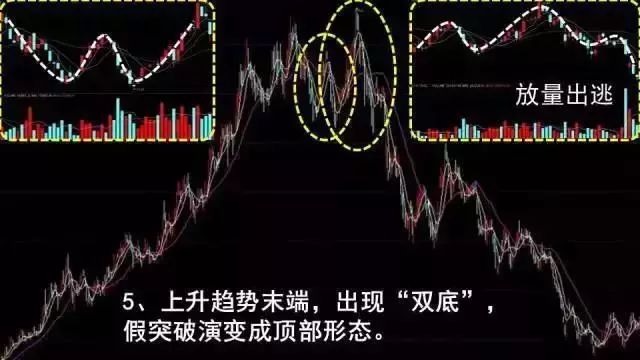

5、在上升趋势的末端,股价相对高位出现双底形态,成交量变化不规则,没有明显的探底缩量、突破放量的特征。这时候我们就要小心,很可能股价双底形态做一个假突破,之后演变成头肩顶或者三重顶等顶部形态。

6、对于稳健型的投资者不妨利用周线图来识别和把握双底形态。由于周K线形成时间较长,被主力利用制造诱多或诱空陷阱的可能性相对较低。在周K线图中,5、10、30周均线向下发散的过程中形成的双底,往往股价向上突破后会有相当可观的升幅。

投资界泰斗:做股票的人应该要学习德州扑克

“华尔街的股票投资人和证券经纪们,你们应该学习德州扑克,这里面的道理可以让你们受益终身”。——Peter Lynch

彼得·林奇(Peter Lynch)是一位非常卓越的股票投资家和证券投资基金经理,在他出任麦哲伦基金的基金经理人的13年间,麦哲伦基金管理的资由2,000万美元成长至140亿美元,基金投资人超过100万人,成为富达的旗舰基金,基金的年平均复利报酬率达29.2%,年回报甚至超过了世界“股神”巴菲特。这样一位投资界的泰斗人物,在华尔街为经纪人演讲时特别提出让他们都要去学习德州扑克,究竟这中间有什么共同之处,不妨往下一读。

对于很多普通投资者而言,想要成为高精尖的专业投资人恐怕并不现实,但是适当地学习和了解一下专业人士的思维逻辑和处事方法,甚至是他们的成瘾之物或许多少都会对我们起到积极的影响,毕竟和投资理财有关的技能可都是新新人类必备的基础能力。

优秀的选择能力

德州扑克的大师们都知道自己所长,并会依此选择适合自己的比赛类型。股票投资者也应该知道自己适合什么样的投资方式:长线还是短线?基金还是股票,亦或是期货?如果不知道自己的特性,不知道自己适合哪种方式,最好不做或少做。