观察君:

放假归来,花开富贵的四月已经无声无息地消逝。鉴往知来,支点研习社继续为您烹饪最新一个月的投资营养套餐,为您梳理过去一个月的行业趋势,了解平台最新套路,掌握平台最新进展,把握下一个月的行业交流以及投资机会。

来源:支点研习社

作者:王云军

只有拥抱监管,平台的生意才能细水长流,长做长有。自2016年以来,一系列监管政策出台,为网贷行业指明了发展的基本方向,同时也提出了基本的准则,合规者继续壮大发展,不合规的则面临转型、清退等问题。

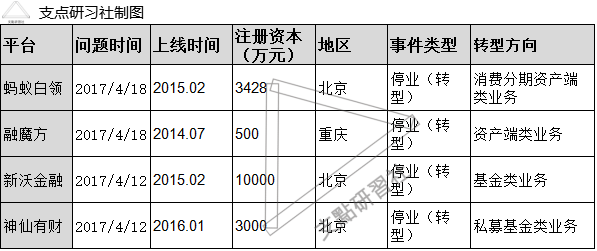

据支点研习社不完全统计,4月网贷行业新增问题平台152家,

其中4家平台转型,转型方向偏向于基金类、消费分期等资产端业务

,52家平台主动停业,其余96家是失联、跑路、提现困难平台。

自2017年以来,问题平台数量呈现逐月增长的趋势,主动停业的平台比例所有增加,其中,多数平台因无法满足上线银行存管条件,被迫停止营业或者转型。同时,行业中也不断涌现出各类为欺诈而生的平台,以高日化收益为诱饵,引诱众多投资者陷入骗局,之前支点哥也有专门跟踪报道过。在此多事之秋,也希望投资者擦亮双眼,投资需谨慎。

趋势二:21家平台上市银行存管,累计存管平台尚不足十分之一

银监会联合十部委发布的《暂行办法》给网贷平台划下生死线,自《暂行办法》发布起,12个月内,网贷平台必须上线银行资金存管。至今,时间已过三分之二,距离大限已不到4个月。

随着政策方向的初定,各大银行对网贷资金存管业务的态度也发生了改变,从以前的冷漠相待,变成了现在的积极配合。

4月26日,国有四大行中的建设银行也正式开展网贷资金存管业务。

建设银行广东省分行互联网资金存管产品“龙存管”正式上线。这意味着,2月底《网络借贷资金存管业务指引》正式下发后,国有大行终于加入了网贷资金存管大军,与其他商业银行展开竞争。

据支点研习社不完全统计显示,截至4月底,已有广东华兴银行、江西银行、浙商银行、北京银行等38家银行布局P2P平台资金存管业务。

2017年以来,网贷行业新增加8家合作存管银行,分别是平安银行、金城银行、南粤银行、金堂汇金村镇银行、青岛银行、嘉兴银行、新网银行、建设银行等。其中后3家银行已经和网贷平台签约了资金存管协议(建设银行除外),但并未上线。

据网贷之家数据统计数据显示,截至4月底,P2P网贷行业正常运营平台数量下降至2214家,累计停业及问题平台达到3676家,累计平台数量达到5890家(含停业及问题平台)。

据支点研习社(ID:zhidianyxs)不完全统计,截止4月30日,已上线银行存管的网贷平台共191家,尚不足正常运营平台数量的十分之一。4月新上线21家平台,同比增长75%。其中民营系、风投系各占6家,国资系5家,上市公司系4家。

随着监管大限趋近,银行存管这一基本准则的限定,网贷行业注定将有一半以上平台无法逾越这道沟壑,而被淘汰出局。

虽然各银行标准不一,但对比而言,大多数银行更加青睐背景强大的平台,如上线平安银行存管,其要求合作平台实际控制股东为政府、大型国有企业、主板或中小板上市公司、具有专业经营牌照(由银监会、证监会、保监会、人保部批准)的金融机构。部分还要求平台月成交量不低于1亿元。

不少背景弱的民营系平台拥抱监管也只能选择一些标准更低的银行,或者选择自行退出及转型。

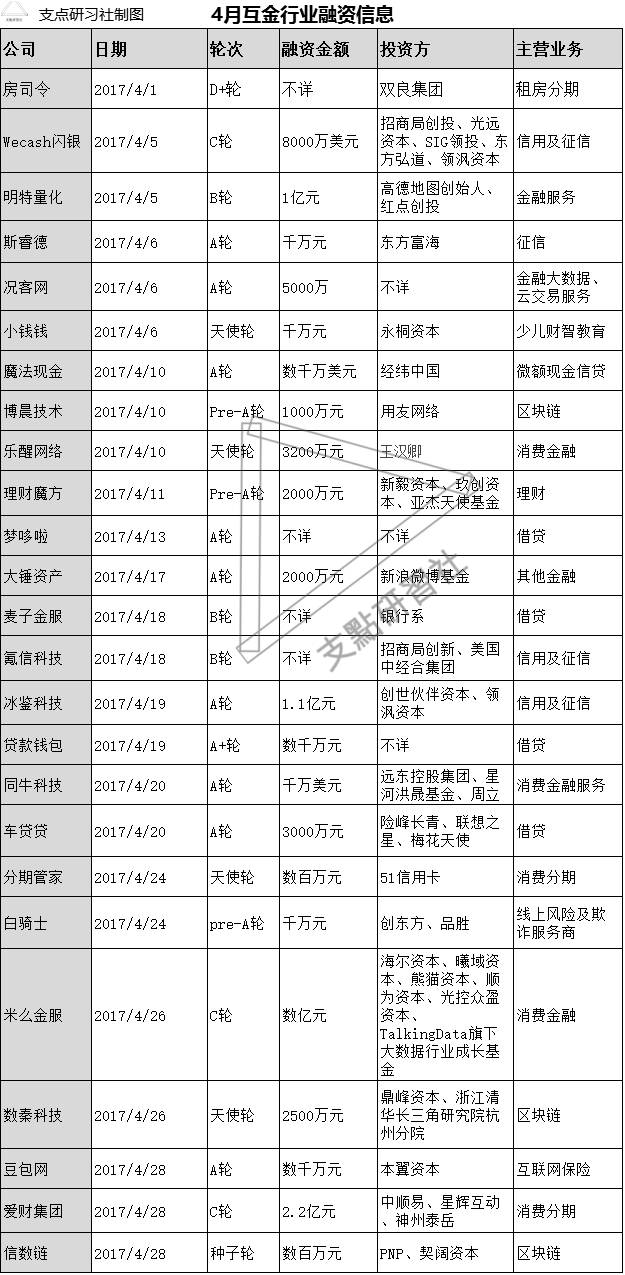

互金行业26家公司共获约14.67亿元融资,P2P平台仅发生两起

据支点研习社不完全统计,4月份中国互联网金融领域共发生26起融资事件,融资金额共约14.67亿元,同比减少52.35%。其中10家借贷平台获得融资,有5家征信平台获得融资。

从融资额来看,本月Wecash闪银融资额最高,再次获得由SIG领投的C轮8000万美元的融资。由于网络借贷征信体系的缺失,征信平台逐渐受到风投的追捧。

4月份P2P平台发生两起融资事件。深圳网贷平台红利圈宣布获得1000万的Pre-A轮融资,据悉,其投资方就有来自腾讯和招商银行高管的联合投资。同时,诺诺镑客的母公司麦子金服获得的某银行系机构的B轮融资,但其的融资真实性颇受市场质疑。

4月18日,P2P平台麦子金服宣布获得由银行系领投的B轮融资。在麦子金服给媒体提供的信息中们多次指明该银行为招商银行。然而,令人大跌眼镜的是,当天晚上,招商银行立马出来辟谣,声称其及附属公司从未参与麦子金服融资。随后,麦子金服又称,此次融资和招商银行没有关联,是媒体收到了误报信息。

事件发展的第二天,剧情极速反转,据媒体爆料,麦子金服此次融资计划中并非是纯粹的股权投资,而是采用“明股实债”的模式。同时,麦子金服曾获得8.7亿元的A轮融资也被质疑“注水严重”。公司估值与融资金额严重不符,实际融资金额约3亿元左右。

支点哥认为,P2P领域融资的背后水很深,满满都是套路,以虚假融资事件来进行背书的平台不在少数,这就要求我们投资者不要仅凭融资信息就被吸引去投资,在无法甄别融资信息真实性的情况下,还是要多方面的去衡量一个平台的合规性与安全性。

不过,随着监管政策步入关键的执行期,似乎风投也开始作壁上观,对网贷行业的融资热度逐渐退却,转向互金行业其他领域。

大事件:银监会整顿现金贷、信而富成功登陆纽交所、集合标被禁止

1、北京5月出台网贷整改新规,聚焦五大问题

4月21日,在北京市网贷行业协会会长工作会议上,北京市金融工作局副巡视员沈鸿披露了北京地区网贷行业整改最新动态。他表示,北京市将于5月公布网贷平台整改验收办法,并启动验收工作,现存平台需要重点解决五大问题:资金存管、风险准备金、线下门店、集合标、引入机构资金,并给出了基本的解决路径。

资金存管方面:在京的网贷机构,原则上只能选择北京本地银行或在北京设有分支机构的银行进行资金存管。由于具备网贷资金存管的银行并不多,在备案之前,在京网贷机构也可以找外省市银行进行存管,不影响整改验收。

风险准备金方面:网贷平台可以设置“风险缓释金”,但不能叫“风险准备金”或“风险备付金”。"风险缓释金"应该从平台盈利中提取,而不是从交易额中划出来,且不能对外宣传以强调"平台安全"。

线下门店方面:存量门店必须逐渐减少,未来严禁设立线下门店,“尤其是做推广宣传的门店、以采集信息及贷后跟踪为名义的门店,都将禁止”。金融局会给平台一定的时间用于削减门店,不会要求一步到位;第一步,要求单家网贷平台的线下门店压缩到100家以内,在经济较发达的省市,每个省市不要超过5家门店;第二步,根据各家平台的实际情况制订具体办法。

集合标方面:网贷平台上“多对多”的集合标必须禁止。虽然监管不要求一步到位,但网贷平台须拿出整改办法--怎么减,在备案之前要达到什么标准,如何保证实现。整改之后,决不允许出现新的集合标。

点评:

新规的出台,倒逼平台向更加合规的方向发展,避免平台触及雷区。

由于整改维度牵涉较广,各平台将面临诸多的难题,预计短期内对各平台的发展冲击巨大,主流集合标的平台短期内也必将面临成交量增速放缓的状况。