在指数化投资中,比较常用的方法是利用指数的历史估值数据,查看指数所在的位置,从而做出投资判断,但是不少指数估值数据因种种原因,导致不易获取、失真、失效,上述估值策略无法施展,那么能否用其他指标代替呢?

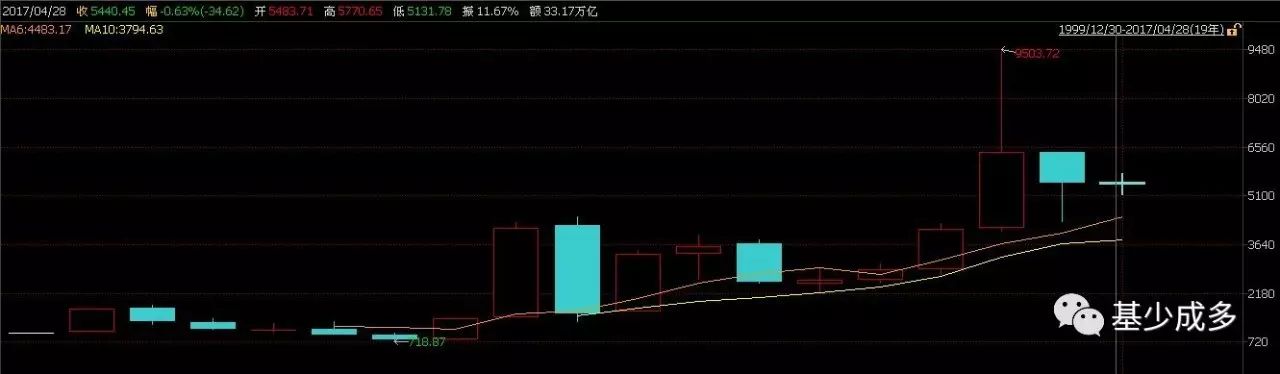

这里探讨一个相对有效的方法——均线法。即借助股市的牛熊周期或指数内在增长潜力,找出市场的长期均衡成本,在此附近进行投资,成功概率相对偏大。以A股为例,下图是剔除金融、石油石化后的万得A股指数2000年以来的年线:

2000年以来,牛市(年度涨幅大于20%)的共有6年,平均3年一个。考虑到不少牛市都是连续两年,则大致6年为一个周期,年线MA6(最近6年的平均收盘价连线)可以看成是市场的均衡成本线。我们看到指数在该均线线以下,容易见大底。4月底指数触及均线尚需下跌17.43%。

如果查看万得一级行业,绝大多数都符合上述特征,这里以日常消费为例,该指数历次触及年线MA6,都很快见底,浮亏有效而收益可观,是非常好的加仓时点。

当然,为了避免陷入长周期行业的低迷陷阱,建议在医疗保健、日常消费、可选消费和信息技术等行业使用,特别是尽量规避能源行业。

按照上述方法,4月底,上述行业距离年线MA6的触线下跌空间如下:

当然,目前指数均在年线MA6以上,未来随着时间推移均线会逐步向上。当前距离均线距离最近的为金融行业,其中证券行业已经触线,银行和保险行业尚在均线之上。市场最热的标普A股红利(红利机会基金跟踪的指数),目前距离年线MA6的距离大约为15.09%。

该方法的另一个应用是针对海外市场,例如我们很难拿到纳斯达克市场的历史估值数据。如果观察以下美国标普500历史数据,大致判断其牛熊周期约为16年(不熟悉的市场使用5-10均线即可),则使用年线MA16,能够坚定在历史大底时期的投资信心,至少不会让你买在高位。

市场显存的QDII中,主要投资港股、美股、德股和金砖四国等国家或地区,相应的估值数据多数很难获取,该方法可以提供一定的借鉴。楼主已经检验,该方法对俄罗斯、巴西、印度等类型的市场也具备较好的指导。

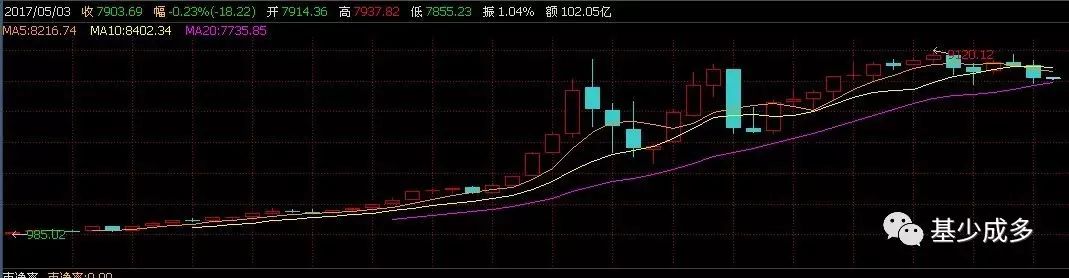

此外,对特殊策略的指数(量化基金、指数增强基金等),由于获取的超额收益相对固定(例如昨天提到的富国红利增强指数,年度超额收益约为6%),其均线也具有很好的参考意义。假定我们是按月度频率投资(以其他时间为操作频率的,可以相应修正),以360互联+指数的月线为例:

该指数的月线MA10具有较强的支撑,历次触及该均线,均呈现“下跌有限收益可观”的特征,那么我们可以在指数处于该均线之下时,加大投资力度。楼主在2016年初、2017年初均采取上述策略,取得不错的收益。当前指数已经再次跌至均线以下,楼主也再次加仓,未来如何,拭目以待。

尊重原创,转发请注明来源和出处。

公众号“基少成多”宗旨是:用更少的基金、更好的策略,谋求更高的持续收益。