案例分析:通过对濮阳供水、武清供水、长春供热、惠通热电、兴光燃气1号以及太原天然气六个项目基础资产特征及现金流预测和存续期实际数据差异的对比分析,旨在说明影响供水、供暖以及供气收费收益权基础资产现金流波动的主要影响因素及其相应的影响程度。

案例结论:居民供水、供暖以及供气的现金流稳定性要显著优于非居民,对特定对象[1]的现金流预测可靠性要弱于对特定区域的预测。针对此类基础资产,如果现金流预测较为保守,覆盖倍数可在1.15-1.2倍左右,如果现金预测较为乐观,建议覆盖倍数在1.3-1.4倍左右。

评级关注点:1、明确基础资产范围;2、考察宏观区域经济环境、消费主体消费行为和习惯、消费主体自身经济能力;3、考察影响基础资产上游价格传导机制、价格和使用量历史增长变动情况;4、考察基础资产现金流的集中度;5、基础资产历史收现情况;6、是否存在特定风险。

供水、供气以及供暖都具有一定的垄断经营特征,运营方均为特定地域内主要的运营主体,因此其竞争压力较小。同时,水、气以及暖是关乎国计民生的重要生产生活资料,其价格受到国家有关部门的管控,运营企业的自主定价权较弱。此外,由于其是生产生活不可或缺的基础资料,其使用量相对稳定。通常而言:

(i为某消费主体)

(i为某消费主体)

由于水、气以及暖的供应均具有一定的区域性,对于居民用户而言,居民消费习惯和收入增长情况是影响这些生活资料使用量的关键因素,对于非居民企业而言,宏观经济以及区域经济、特定行业的发展状况以及企业的运营情况是影响这些生产资料使用量的关键因素。

另一方面,除了经济情况,企业催缴能力对收现比影响较大,一般来说服务范围区域经济健康发展,企业催缴以及执行能力较强,则收现比较高。

对于价格而言,供水、供气以及供暖的价格较为稳定,由于其影响生产生活的方方面面,有关部门对其调整的频率相对较低。但原材料以及上游行业的价格传导机制,仍会影响这些生产生活资料的价格,特别在上游行业价格大幅下滑的时候,气以及暖的供应价格也会大幅调低,但供水价格受水资源保护的影响,价格一般比较刚性,更多的是向上调整。

同时,受基础资产的定义不同,供水、供暖以及供气收费收益权在实际过程中还存在一项差异。对于底层基准资产为对特定客户的合同债权,由于其收费对象业已确定,无法通过扩大基础资产收费对象的范围来扩大基础资产的现金流,因此特定对象的消费行为和消费能力是影响使用量的关键;而如果是用特定区域内的收费收益权作为底层基础资产,则区域内现有客户主体以及潜在客户主体的消费行为以及消费能力均会影响基础资产的现金流,故不仅需要考察现有客户的维持能力还需考虑潜在客户的吸纳能力。

资料来源:鹏元整理

下文就市场上数据比较充分的几个案例来说明上述几个参数的历史、预测和存续期真实性表现。

(一)濮阳供水收费收益权资产支持专项计划

1.基础资产及客户特征

根据公开资料,濮阳供水收费收益权资产支持专项计划(以下简称“濮阳供水”)的基础资产及客户特征见下表:

资料来源:濮阳供水收费收益权资产支持专项计划首次及跟踪评级报告,鹏元整理

2.预测数据

对于预测价格,采用的是专项计划首次评级时适用的指导价格,并假定专项计划存续期间保持不变。

对于预测用水量,在专项计划发行时的历史数据上,保持一定的增长速度,居民用水增速未来六年增速分别较上年增长3.7%、3.5%、3%、2.5%、2.2%以及2%,非居民用水增速未来六年增速分别较上年增长0.5%、0.4%、0.35%、0.3%、0.25%以及0.2%,特种行业用水增速未来六年增速分别较上年增长3.7%、3.5%、3%、2.5%、2.2%以及2%,原水用水增速未来六年增速分别较上年增长0.25%、0.2%、0.18%、0.15%、0.13%以及0.1%。整体而言,用水量增长预测较为谨慎。

对于水费收现比,历史数据显示,水费缴费率在99%以上,预测水费收现比采用100%。

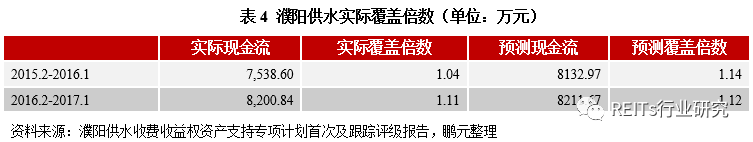

3.覆盖倍数

根据预测数据,各期最低覆盖倍数为1.20倍。

4.预测和存续期差异

从供气价格来看,预测和存续期保持一致,也即体现供水价格刚性的特征。

从供水量来看,实际数据略低于预测数据,并且细分来看,居民用水量的预测可靠性显著高于非居民以及其他主体用水。非居民用水2015年的实际数据显著低于预测数据,2016年数据开始出现好转,实际表现比较符合经济运行情况。总体来看,居民用水的增长削弱了非居民用水下降带来的不利影响。

就实际覆盖倍数而言,2015年的覆盖倍数为1.04,2016年为1.11。

(二)武清经开供水信托受益权资产支持专项计划

1.基础资产及客户特征

根据公开资料,武清经开供水信托受益权资产支持专项计划(以下简称“武清供水”)的基础资产及客户特征见下表:

资料来源:武清经开供水信托受益权资产支持专项计划评级报告,鹏远整理

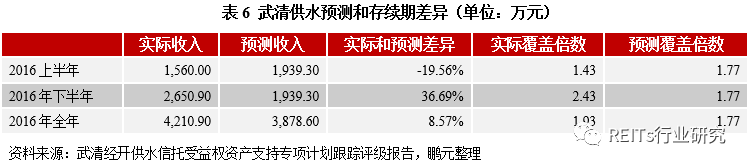

2.预测数据

由于本专项计划首次评级报告以及其他信息无法公开获取,根据跟踪评级报告,预测水费收入为每年1,939.30万元[1],但从跟踪信息来看,预测价格为当前适用的供水价格。

3.覆盖倍数

根据预测数据,各期最低覆盖倍数为1.15倍,不考虑政府补贴对本金的影响,仅考虑水费现金流对利息的覆盖,最低覆盖倍数为1.77。

4.预测和存续期差异

从供水价格来看,预测和存续期保持一致,也即体现供水价格刚性的特征。

由于无预测的供水量数据,仅考虑供水金额,受宏观经济影响,实际数据2016年上半年大幅低于预测数据,2016年下半年经济回暖,实际供水金额显著高于预测数据。同时由于第一大客户2016年购水量229.64万吨较上年同比增长17.23%,占总购水量的26.38%,前五大企业购水量同比增长5.24%,削弱了其他客户购水量下降的不利影响。

由于预测覆盖倍数较高,因此尽管2016年上半年实际水费收入大幅下滑,但实际覆盖程度仍较高。

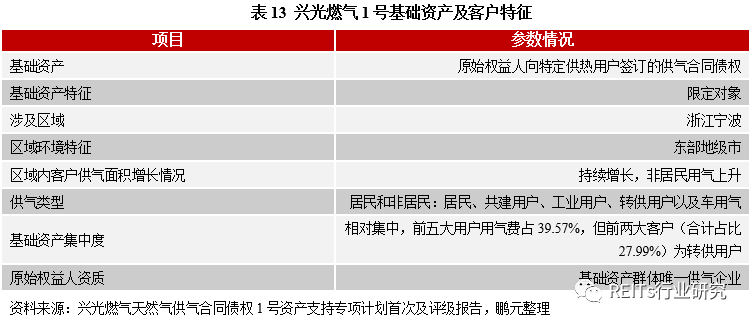

(一)兴光燃气天然气供气合同债权1号资产支持专项计划

1.基础资产及客户特征

根据公开资料,兴光燃气天然气供气合同债权1号资产支持专项计划(以下简称“兴光燃气1号)的基础资产及客户特征见下表:

2.预测数据

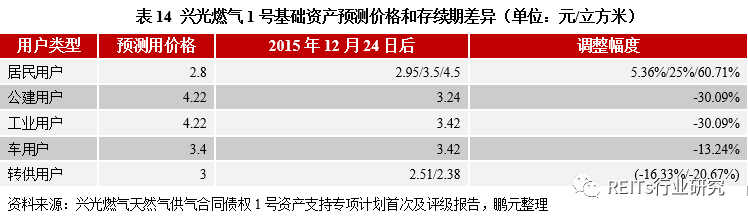

预测价格采用专项计划发行时的指导价格,并假定专项计划存续期间保持不变。对于预测用气量,由于是对特定用户的合同债权,对于居民和公建用户,假定维持在2014年水平;工业用户五年分别较上年增长10%、7.5%、5%、5%以及5%,车用气五年分别较上年增长12%、10%、8%、8%以及8%,转供用户五年分别较上年增长15%、12%、10%、8%以及8%,可以看出非居民用气增长幅度较大,预测较为乐观。对于收现比,近三年居民用气在99.9%以上,非居民在100%,预测用100%。

3.覆盖倍数

根据预测数据,最低覆盖倍数为1.39倍。

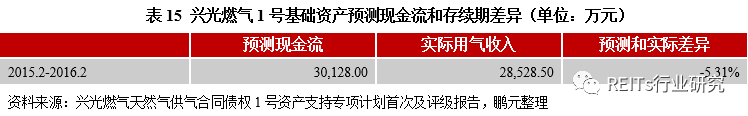

4.预测和存续期差异

从供气价格来看,2015年12月24日以前,预测和实际用气价格一致,2015年12月24日后,用气价格调整。居民用户价格实行阶梯定价,第一阶梯实际供热价格较预测值有所上调,但其他用户用气价格下调幅度较明显,最大下调幅度30.09%。

由于转供用户占比较高,并且非居民用户用气价格大幅下调,尽管居民用气价格有所上调,实际用气收入(2015.2-2016.2)相比预测收入仍有所下滑。

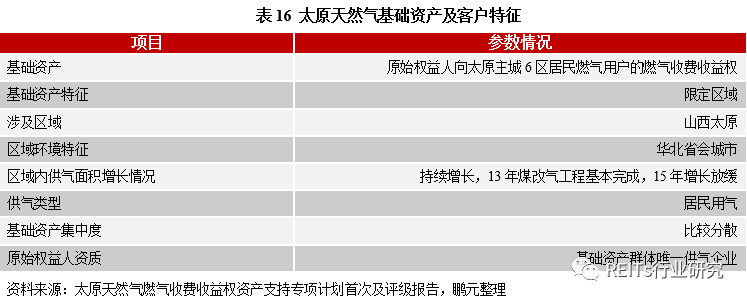

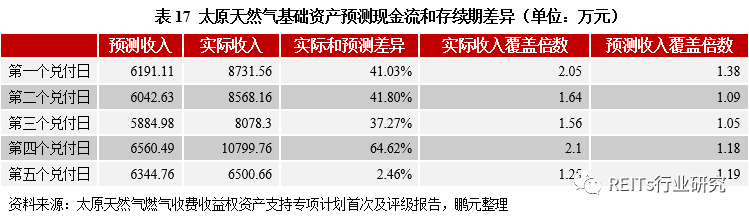

(二)太原天然气燃气收费收益权资产支持专项计划

1.基础资产及客户特征

根据公开资料,太原天然气燃气收费收益权资产支持专项计划(以下简称“太原天然气”)的基础资产及客户特征见下表:

2.预测数据

预测价格采用专项计划发行时的指导价格,并假定专项计划存续期间保持不变。对于预测用气量,假定五年分别较上年增长5%。对于收现比,近三年居民用气在99.9%以上,非居民在100%,预测用100%。

3.覆盖倍数

根据预测数据,最低覆盖倍数为1.05倍。

4.预测和存续期差异

从供气价格来看,预测和实际用气价格一致。由于辖区内用气居民大幅上升,实际用气收入显著大于预测收入。

对上述案例的基础资产特征、预测和存续期的覆盖倍数等基本要素进行归纳总结,得到下表的信息:

结合上述案例可以看出,居民的供水、供暖以及供气的现金流稳定性要显著优于非居民,主要原因是居民用户相对非居民用户更为分散,来源于单个居民用户现金流的变化对专项计划整体现金流影响有限,因此分散性也是此类专项计划评级必须考察的因素。由于特定区域内的收费收益权可通过扩展客户对象来提高现金流,因此对特定区域的现金流预测,其可靠性要高于对特定对象的预测。从存续期表现来看,供水价格一般向上调整,而供暖以及供气仍可能向下调整。

因此针对此类基础资产,如果现金流预测较为保守,覆盖倍数可在1.15-1.2倍左右,如果现金预测较为乐观,建议覆盖倍数在1.3-1.4倍左右。