兴全可转债混合(340001)

这是可转债基金的一面旗帜,做得最早,也最为成功,前任基金经理杨云在这个小圈子里,声望甚高。他担任基金经理8年后选择了奔私,两位女将张亚辉和陈宇接管了这只基金,兴全现在固收团队一共5位基金经理,都是女性,或许是性别因素使然,这个团队风格特别稳健。

二季末规模26.47亿元,二季末股票仓位24.77%,可转债仓位42.84%,重仓情况如下:

股票仓位会高于其他可转债基金一些,混合型基金自然会允许买更多的股票,选股上有兴全权益的风格,精选成长性比较好的个股。可转债仓位比较低,持仓也比较分散,重仓的债券也没有买太多,买的债券倒是有很多,当然这也跟基金的规模有关系,因为整个可转债市场并不大,兴全可转债二十多亿的规模,要想像李小羽那样一只买30%,很难办得到。管理费1.3%,托管费0.2%,申购费1%,赎回费0.5%(1年之内)。今年以来兴全可转债的业绩并不好看,但是过去的两年业绩独占鳌头,所以兴全可转债稳健有余,爆发力并不足。

易方达安心回报A/B(110027/110028)

业绩超好的一只二级债基,由于这只基金长期持有较高仓位的可转债,柠檬君也将它归入可转债基金之列,过往的业绩堪称炸裂。基金经理张清华任职三年半,业绩排名同类前1%。

二季末规模40亿元多一些,二季末股票仓位19.48%,可转债仓位52.1%,重仓情况如下:

这只基金的股票仓位长期接近20%上限,现阶段买了不少白马股,但是张清华的操作是比较灵活的,不同阶段拿的股票会有很大不同。可转债仓位相对偏低一些,但在二级债基里算是很高的了,持仓集中度一般,今年以来业绩爆表,柠檬君分析炒股收益贡献不少。这只基金的波动会比较大,而且不是可转债基金,操作会更加灵活一些,基金经理有很大的发挥空间。

博时转债A/C(050019/050119)

上一轮可转债大牛市业绩很耀眼的基金之一,基金经理到现在也没有换,还是邓欣雨,听名字像个女基金经理,实际上人家是爷们。

二季末规模3亿元多一些,二季末股票仓位16.08%,可转债仓位84.99%,重仓情况如下:

配置上比较主流,近期业绩也比较出色。基金经理在季报里也强调了看好下半年的行情。管理费0.75%,托管费0.2%,A类申购费0.8%,赎回费0.1%(1年之内),C类0申购费,销售服务费0.4%/年,持有30天内赎回费0.75%,30天以上免费。

建信可转债A/C(530020/531020)

和博时差不多,也是那一批大放异彩的基金,而且光芒比博时还要耀眼,不过这只基金从2015年就暂停申购了,至今未打开,暂且略去不表。

民生加银转债(000068/000069)

带着建信转债飞的基金经理彭云峰,现在加盟了民生加银基金,不过最近一段时间的表现让寄予厚望的投资者有些失误,业绩实在是一般,不复往日之勇。

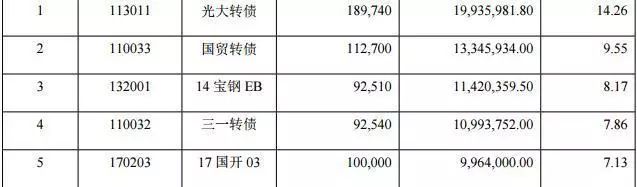

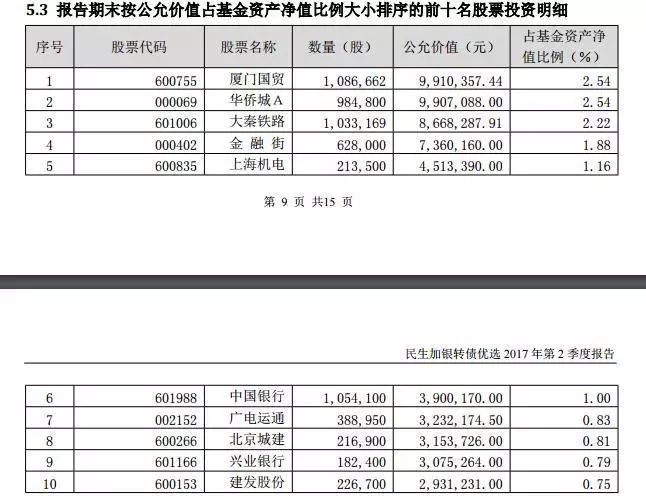

二季末规模接近4亿元,二季末股票仓位19.42%,可转债仓位92.49%,重仓情况如下:

其实看了持仓就能明白为什么最近一段时间彭云峰的业绩会比较差一些,因为重仓的转债大多是溢价比较高的,而且正股所处行业也不在风口之上。管理费0.7%,托管费0.2%,A类申购费0.8%,赎回费0.1%(1年之内),C类0申购费,销售服务费0.4%/年,持有30天内赎回费0.1%,30天以上免费。

中银转债增强A/B(163816/163817)

老将李建管理,在上一轮可转债大牛市和长信可转债一样业绩爆表,同样又在熊市里折损良多。激进的风格是很值得关注的。

二季末规模1.4亿元,二季末股票仓位14.12%,可转债仓位84.39%,重仓情况如下: