来源:一览IPO(ipoobserver)

来源:一览IPO(ipoobserver)

作者:一粟、轻舟

从2004年开始,我国企业上市开始实行保荐制度,包括IPO、增发、可转债和配股等业务均需要聘请具有保荐资格的证券公司。截至目前,我国共有91家具有保荐资格的证券公司,其IPO业务水平也是各有千秋。

本文一览IPO(微信公众号:ipoobserver)总结了衡量保荐机构IPO业务水平的几个重要指标:

1、项目数量指标:过会企业数量、在会企业数量、辅导备案企业数量。其中,过会企业代表的是保荐机构的历史业绩,在会和辅导备案企业数量是衡量未来的指标。

2、项目质量指标:过会率、项目平均收费。

3、保荐代表人人数。

文中一览根据上述指标,分别对保荐机构进行排名,可以发现在不同排名中,各保荐机构名次差异较大,例如:招商证券项目数量高达113家,但过会率仅有55.17%,在中大型券商中过会率最低。又例如:中金单个项目平均收费5,690万元,但项目数量仅54,不及招商证券的一半。

那么,该用什么指标来衡量保荐机构的综合实力呢?我们在本文最后设计了一个综合指标“预计收入”,综合了项目数量、项目质量、收费水平等因素,试图从一个全面综合角度对保荐机构进行排名。

综合指标“预计收入”的定义如下:

预计收入=项目数量×过会率×平均单位项目收费=过会数×平均收费+(在会数+辅导备案数×0.6)×过会率×平均收费

可以发现,该指标既考虑了费用水平,也考虑了保荐经验(反映在家数与过会率);既考虑了过去的表现,也考虑了未来(反映在项目储备)。虽有不完美,但从一个综合全面地角度衡量了保荐机构的IPO业务水平。

IPO业务前十名保荐机构分别为:中信证券、广发证券、国金证券、中信建投、海通证券、安信证券、国信证券、中金、华泰联合、招商证券。

本文历史业绩指标(过会数量、过会率、收费水平)的时间范围为2016年1月1日至2017年5月14日;未来储备项目(在会数量、辅导备案数量、保荐代表人人数)统计时点为2017年5月14日。

具体排名内容如下:

1、项目数量榜单

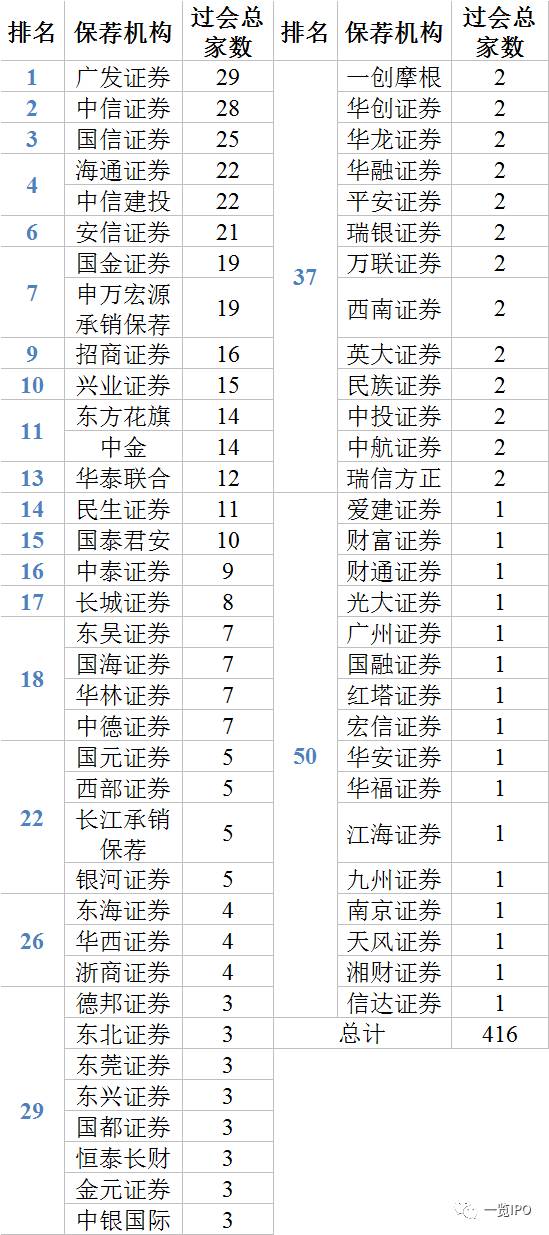

(1)过会企业数量排名

2016年至今共计416家IPO企业过会。前十名保荐机构过会项目合计216家,占总数的51.92%。

91家具有保荐资格的证券公司中:29家具备保荐资格的券商没有过会项目;仅有1家过会项目的保荐机构有16家;有2家过会项目的保荐机构有13家。

过会项目数量前三名为:广发证券(29家)、中信证券(28家)、国信证券(25家)。

2016年1月1日至2017年5月14日,保荐机构按过会项目排名情况如下:

注:数据来自证监会,考虑到联席保荐项目融资额大,收费高,联席保荐项目各保荐机构分别算1家。

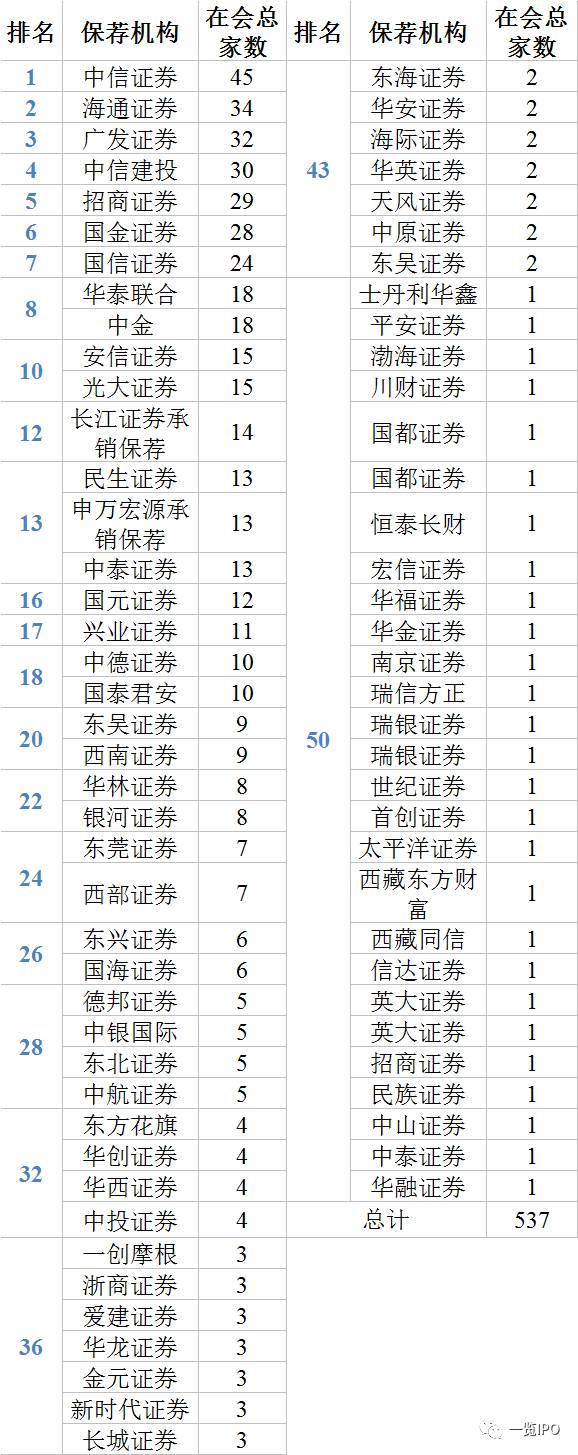

(2)在会企业数量排名

截至2017年5月11日,未过会排队企业共计537家(不含已过会尚未核发批文的企业),前十名保荐机构在会项目合计288家,占总数的53.63%。

有15家具备保荐资格的券商尚无在会项目为,仅有1家在会项目的保荐机构有27家。

在会项目数量前三名为:中信证券(45家)、海通证券(34家)、广发证券(32家)。

如果说过会企业数量是保荐机构IPO业务的历史成绩,在会企业数量将是券商未来一年的成绩。将过会企业和在会企业数量排名对比,我们可以简单预测下一年后保荐机构IPO过会家数排名的变化情况。

未来一年IPO过会企业家数

排名有望大幅提升的券商为:光大证券、长江承销保荐。

(光大证券:2016年至今过会仅1家企业,排名20以后;目前拥有在会企业15家,排名第10。长江承销保荐:2016年至今过会企业5家,排名第22;目前拥在会企业14家,排名第12。)

过去一年IPO过会企业家数排名靠前的券商中,

未来过会家数排名可能会下降的券商为:申万宏源承销保荐、兴业证券。

(申万宏源承销保荐:2016年至今过会企业19家,排名第7;目前拥在会企业13家,排名第13。兴业证券:2016年至今过会企业15家,排名第10;目前拥在会企业11家,排名第17。)

截至2017年5月11日,保荐机构按在会企业数量排名情况如下:

注:数据来自证监会,考虑到联席保荐项目融资额大,收费高,联席保荐项目各保荐机构分别算1家。

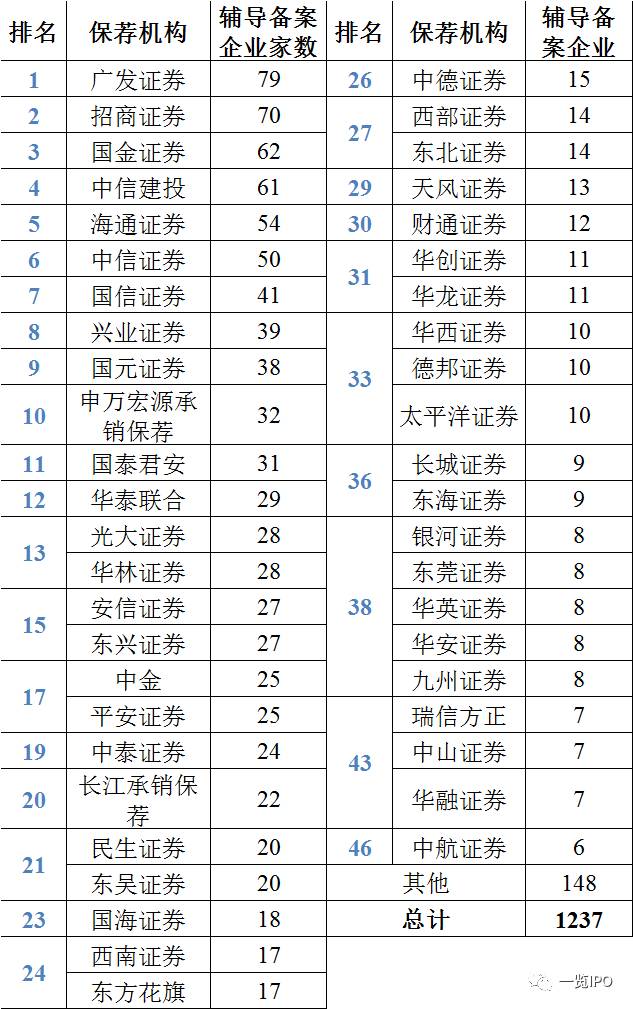

(3)辅导备案企业数量排名

在会项目是未来过会项目的储备,而辅导备案企业则是未来在会项目的储备项目,但辅导备案可参考性低于在会项目和过会项目,原因在于不同保荐机构对企业辅导备案的态度不同,部分企业辅导备案后好几年迟迟不能申报,而部分企业在辅导备案后几个月后即实现了申报。但总体上看,辅导备案企业数量仍可作为衡量保荐机构未来IPO业绩的参考指标。因此,我们在设计“预计收入”综合指标时,对辅导备案企业数量权重设为0.6(即假设60%的辅导备案企业能实现申报)。

根据wind资讯统计,目前辅导备案登记企业总计1237家,保荐机构根据辅导备案企业排名情况如下:

注:数据来自wind资讯

2、项目质量榜单

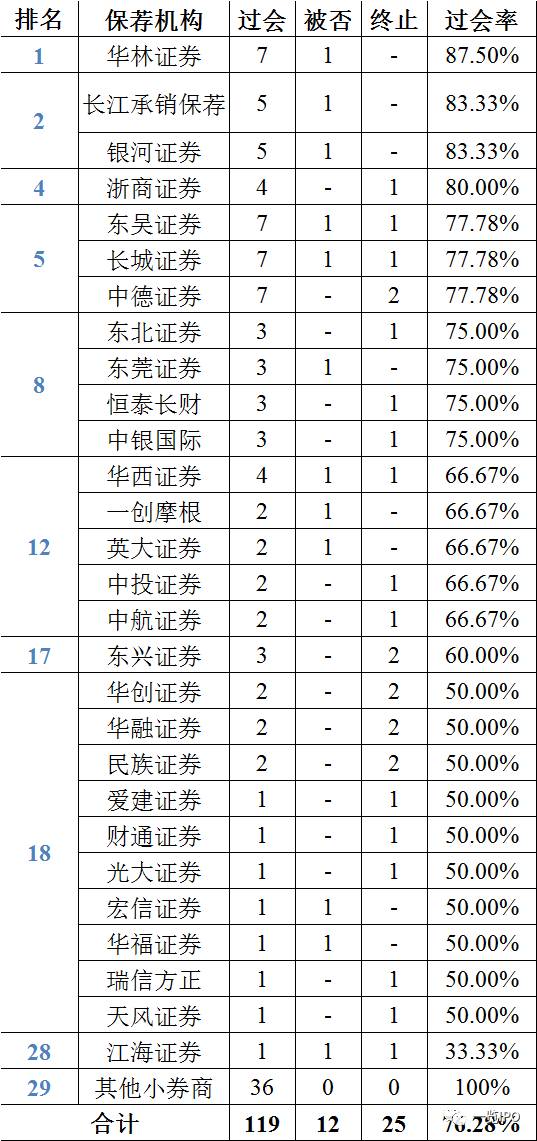

(1)过会率排名

2016年至今共计416家IPO企业过会,40家IPO企业被否,117家IPO企业在上会前终止审查,考虑终止审查IPO企业的真实过会率平均为72.60%。其中,中大型券商(本文指含终止审查的上会数量在10家以上的保荐机构)总体过会率为72.89%,中小型券商(本文指含终止审查的上会数量小于10家的保荐机构)总体过会率为76.28%,可见中大型券商和中小型券商在过会率上不存在明显差异,但不同中大券商和不同中小券商个体之间过会率存在明显差异,具体情况如下:

A、中大型券商(含终止审查的上会数量在10家以上的保荐机构)

从保荐机构IPO项目过会率情况来看,中大型券商中过会率情况如下:

过会率最高的三家保荐机构为:

东方花旗(过会率93.33%)、安信证券(过会率84.00%)、中信证券(过会率81.82%)

过会率最低的三家保荐机构为:

国元证券(过会率50.00%)、招商证券(过会率55.17%)、中泰证券(过会率57.14%)

此外,过会数量排名前五的广发证券和海通证券过会率分别为70.73%和70.97%,低于平均过会率。

过会率高低主要取决于项目本身的质量,中大型券商过会率低,从一个侧面说明其在项目承揽上风格比较激进,例如2016年至今,招商证券过会16家,被否或终止企业达13家;中泰证券8家企业过会,终止企业6家。(终止审查项目大部分为持续盈利能力较差或带病申报情形)

上会数量(含终止审查)在10家以上的保荐机构根据过会率排名情况如下:

注:数据来自证监会公开信息,本表格未考虑联席保荐项目情况。

B、中小型券商(含终止审查的上会数量在10家以上的保荐机构)

中小型券商由于保荐项目家数较少,其过会率可能具有较大的偶然性,从统计上来看两级分化程度较高,其中光大证券、华创证券、华融证券、瑞信方正、天风证券过会率仅50%,而西部证券、东海证券、德邦证券和国都证券等过会率100.00%。

上会数量(含终止审查)小于10家的保荐机构根据过会率排名情况如下:

注:数据来自证监会公开信息,本表格未统计联席保荐项目情况。

(2)项目收费排名

2016年至今合计有444家企业完成了网上发行,合计募集资金2,574.45亿元,平均每家企业募集资金5.8亿元,保荐机构承销保荐费用合计156.85亿元,平均每家企业承销保荐费为3,532.56万元,平均保荐费率为6.09%。

分板块看,创业板、中小板和主板平均每家平均募集资金分别为3.3亿元、4.77亿元和8.02亿元,每家平均承销保荐费分别为2,823.86万元、3,532.94万元和4,047.82万元,承销保荐费率分别为8.55%、7.41%和5.05%。

其中,承销保荐最高的前三名项目分别为步长制药、上海银行和华安证券,分别为2.2亿元、1.87亿元和1.42亿元,保荐机构分别为中信证券、申万宏源和国泰君安(联席保荐)、华泰联合。

承销保荐费最低的项目前三名为海天精工、至纯科技和实丰文化,分别为800万、1,020万和1,217万,保荐机构分别为中信证券、兴业证券和东海证券。

单个项目承销保荐费的高低主要取决于企业的融资规模,而融资规模则取决于企业上市前一年的净利润,因此从承销保荐费平均收费可以看出各保荐机构保荐项目的利润规模情况。从保荐机构来看,平均收费最高的前三名分别为平安证券、中金、华西证券,平均收费分别为9,500万、5,690万和4,780万,此外中信证券、国金证券、国泰君安的收费也在4000万以上,处于较高水平。中大型券商中招商证券、申万宏源承销保荐、长江证券承销保荐平均收费均在3000万以下,处于较低水平,说明该等券商的项目主要以创业板中小企业为主。

2016年至今保荐机构保IPO业务荐承销费用排名如下:

注:数据来自wind资讯,本表格未统计联席保荐项目情况。

3、保代人数排名

实务中,除了IPO项目签字需要保荐代表人外,项目承揽主要由保荐代表人完成,同时保荐代表人实务经验相对丰富,是投行IPO业务的关键资源,因此保荐代表人的人数是衡量IPO业务实力的重要指标。通常,项目越多(包括增发、配股和可转债项目),新增注册保荐代表人越快,而保荐代表人越多也意味着可能带来更多项目。

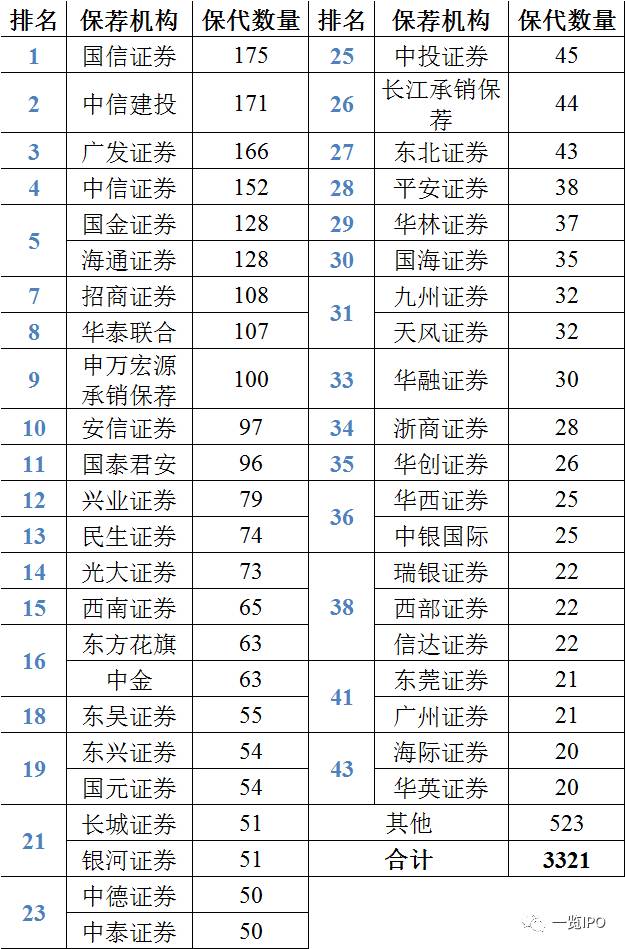

以前IPO周期较长,新增注册保荐代表人主要来自非公开发行项目,随着IPO家数,通过IPO项目注册的保荐代表人快速增长,截至目前,我国共有3321名保荐代表人,一个项目需要两名保荐代表人签字,假设一位保代仅签一家项目,按目前未过会的在会项目537家项目计算,最多合计1074名保代签有项目,超过三分之二的保代没有IPO项目签,可见目前保荐代表人的黄金时期已经一去不复返,保代津贴和签字费下降已经成趋势。

保代人数排名前十的券商合计拥有保代1332名,占全部保代人数的三分之一。保代人数最多的前三名分别为国信证券、中信建投和广发证券,分别为175名、171名和166名。保代人数最少的券商为爱建证券、网信证券、大同证券和东方财富证券,均为4名(保荐资格最低要求)。

截至目前,各保荐机构保荐代表人的数量统计情况如下:

注:数据来源于中国证券业协会

4、保荐机构IPO业务综合排名

按不同的指标,保荐机构排名将出现不同结果,一览试图综合上述反应IPO业务实力的各项指标,进行量化分析,得出一个排名。为此定义如下收入指标作为综合排名依据:

预计收入=项目数量×过会率×平均单位项目收费=过会数×平均收费+(在会数+辅导备案数×0.6)×过会率×平均收费(注:辅导备案企业数量权重设为0.6,即假设60%的辅导备案企业能实现申报)

以中信证券为例,其过会项目、在会项目、辅导企业数、过会率和平均承销保荐费分别为27家、43家、50家、81.82%和4,260.25万元,则预计收入=27×4,260.25+(43+50×0.6)×81.82%×4,260.25万元=369,486万元。

按该方法排名,我国主要券商综合IPO业务实力排名如下:

本排名的综合考虑各保荐机构的历史业绩、未来储备项目、过会率、收费高低情况,通过量化计算综合得出,具有较强的综合性和客观性。

从排名结果上看:

中信证券,

其在项目数量排名第二,同时在项目质量方面均具有很强竞争力,综合实力排名第一。

广发证券

在项目数量上领先,但项目质量方面,无论是过会率还是收费水平均不如中信证券,处于市场平均水平,因此综合实力排名第二。

国金证券、中信建投和海通证券

在项目数量方面相当,项目质量方面,国金证券和中信建投过会率略高于市场平均水平,海通证券处于市场平均水平,在收费水平则三者依次递减,因此,综合实力分别排名第三、第四和第五名。

安信证券

项目数量上竞争力不如国信证券,但其项目质量较国信证券高,尤其在收费水平上具有较大优势,因此安信证券综合排名第六,国信证券排第七。

中金公司

在收费水平方面处于领先,但受制于项目数量较少,因此排名第八。

华泰联合

在项目数量和过会率方面中规中矩,但在收费水平方面处于较高水平,综合排名第九。

招商证券

在项目数量属于第一梯队,仅次于中信证券和广发证券,但其项目质量不高,终止审查项目比例高,同时收费水平不足3000万,项目以中小企业为主,导致其排名不高,综合排名第十。

本文版权归原作者所有,如需转载本文,请联系原公众号“一览IPO”。

-END-

2016全年新三板公转书

IPO招股项目书、并购重组报告书

135篇投行干货&法规汇编

塞满45G资料大礼包送给你

长按下图识别二维码或点击阅读原文下载

投行法律人学习社区【梧桐Live】

点击首页banner

输入提取码【uz86】免费领取