曾几何时,一家人其乐融融的看着老幼皆宜的连续剧时,突然就蹦出了一个广告,一对外国男女用生硬的普通话说着“我也用妇炎洁”。(请自行脑补这个广告画面,好尴尬),这个时候一般要么换台要么借故溜达,但一直如同”送礼只送脑白金“的洗脑歌一样。广告确实起到了效果,药店里面,这玩意还挺畅销的!

“难言之隐,一洗了之。”而妇炎洁的生产销售厂家就是

--

仁和药业。

近期从技术层面来剖析,仁和药业已开启业绩反转模式。

实际上,我们从上面这张单季度业绩表中,已经可以清晰的发现。公司的业绩从

2017

年三季度开始明显好转。

2017Q3/2017Q4/2018Q1

营业收入的同比增速为

8%/17%/26%

,呈现加速状态,逐季改善比较明显。对于

2018

年一季度的业绩超预期,市场普遍认为是受流感因素而呈现高增长态势,对未来公司的业绩持续增长秉承怀疑态度,这在股价上的表现也明显,

2018

年

4

月

27

日公布一季度报后股价开启上涨模式,突破年线,但接着随着市场对其业绩高增长的疑虑,股价在年线上方震荡。随着

2018

年

7

月

12

日的二季度业绩超预期预告,股价创出一年新高,呈现一个明显的净利润断层模式。最近几天公司的股价在进行缺口验证中,多读书的人也应该知道,形成净利润断层后的缺口验证期间,是观察可否介入的好时机。既然决定介入,那么我们不该只把注意力集中在

SAR

月线反转、半年

RPS

值

98

以上、突破长期整理平台创一年新高,而是接下来公司的三季度、四季度是否存在业绩继续超预期的可能,所以今天这篇文字的主要探讨方向就是

仁和药业的业绩是否具有可持续性

。

一、销售模式

公司原来的销售模式是广告

+

流通商铺货,由于各种移动端媒体的普及,线上广告受众出现的分割

(

年轻人已经很少看电视

)

,线上广告传递的效率在降低,以前通过广告轰炸让一个产品成为爆品的时代已经过去

(

广告做的不好说不定还会起到反效果

)

。公司坚持“直供终端品牌化、销售渠道多元化”,目前公司主要销售模式为终端地推模式,其主要的内容包括驻店直接推广,对店员进行培训加深对产品的认知,店外促销活动加强消

费者对产品的认知和品牌认同,在药店投放疾病监测设备增加诊疗率等。

仁和中方是公司专门销售药品的控股子公司,由目前上市公司董事担任总经理。从

2012

年到

2017

年,销售人员从

2046

人增加到

4128

人,复合增长率为

15%

,加上一线业务员人数在

1

万人左右,基本覆盖所有省份,药店覆盖率在

50%

左右。

2013-2017

年间仁和中方销售收入从

7.05

亿到

13.74

亿,年均复合增长率

18%

,同期

OTC

市场整体增速为

7%-8%

,这种鲜明的对比说明了其营销推广体系的实力。

作为仁和药业的下游

-

药店,因为最近在研究连锁药店,所以这里一并探讨药店的推广产品的模式。过去,药店的推广模式一般是,以品牌药的低价来吸引客户,之后向客户推荐杂牌药。但是,随着连锁药店的扩张和单体药店的“营改增”,药店销售模式已经发生了变化,品牌药越来越成为药店的主推品种。几个原因如下:

从品牌

OTC

企业的角度,随着广告回报率持续下降,品牌

OTC

企业这些年加强了对药店终端的推广力度(品牌药对药店的服务已经越来越好),也提升了给药店的毛利率空间。有关研究人员调研得知,去年大多数品牌

OTC

企业的主要产品,终端价格提升幅度大于出厂价格提升幅度,给到药店的毛利率普遍提升了

5pts

左右(举例而言)。当然,品牌

OTC

企业的核心品种(比如云南白药系列),由于仍然是药店吸引客流的产品,药店销售的毛利率仍然只有

10%~20%

左右;但是,品牌

OTC

企业的非核心品种(比如云南白药的其他药品),以前就由于广告费用较少,给到药店的毛利率空间能有

30%~40%

左右,在提价之后,能给到药店

35%~45%

左右的毛利率。

从单体药店或小连锁的角度,过去,杂牌

OTC

厂商一般都是直接给本地药店供货,给到单体药店的毛利率空间可能在

40%~50%

左右,不要税票可以再多返

8%

左右,即杂牌

OTC

过去给到药店的毛利率空间达

48%~58%

;而“营改增”之后,大多数单体药店也必须要税票,相当于杂牌毛利率下降了

8pts

左右,恢复到

40%~50%

的毛利率空间。所以,品牌

OTC

和杂牌

OTC

给到药店的毛利率的差距,从过去的

18pts

下降到了

5pts

,差距已经不大。如果品牌

OTC

企业再加强药店服务,那么单体药店销售品牌

OTC

的动力会大幅提升。

从大型连锁药店的角度,随着连锁药店规模和区域的扩大,销售方式已经悄悄在发生改变,过去药店推荐杂牌药,是极其“伤客”的销售行为;因此,现在连锁药店的销售方式,已经开始转变为,依靠自己的议价能力,与品牌

OTC

厂家达成战略合作,绕过经销商直接向企业采购,获取相对单体药店更低的进货折扣,并承诺一定的销售规模;也就是说,连锁药店与品牌

OTC

厂家的合作已经更加紧密。

连锁药店喜欢的药品有以下几个特点:

1.

品牌强势,同类品种少,有提价能力。

2.OTC

企业除了核心产品之外,产品线要广。只有单一核心产品的品牌

OTC

企业,这个核心产品容易成为药店相互比价(即药店标低价来吸引客户)的产品;而产品线比较齐全的公司,即使在核心产品上毛利率让渡有限,也可以靠非核心产品的让利,增加药店的推广积极性,从而替代其他同类的杂牌。

3.OTC

企业要具备一定的销售实力和终端服务能力。即使在连锁药店总部层面已经达成合作协议,但是,如果企业没有强大的地推人员去做药店工作,也很难保证终端店员就一定会大力推荐自家的品牌药品。

二、销售品种

公司目前各个子公司拥有

748

个药品生产批文。在

2017

年的工作会议中,提出

1817

计划。就是

2018

年聚焦重点销售的

17

个重点产品。每个子公司制定明星单品的销售任务,目前公司的一线产品主要有妇炎洁、优卡丹、可立克和闪亮滴眼液等系列产品。

-

感冒用药

-

儿童用优卡丹、成人用可立克

2018

年一季度优卡丹销售收入达

2257

万元,同比

2017

年第一季度增长

102%

,可立克销售收入达

2380

万元,同比增长

38%

。

2016

年重点城市零售店数据,优卡丹的市场份额排名第六,仍有较大的提升空间。

这里网上有个“优卡丹事件”。这里大概回顾下此事件,有位儿科医院的内部人士在

2013

年发布了一条微博,内容是:

“优卡丹和‘好娃娃’小儿氨酚烷胺颗粒,已经被充分证明了对儿童的肝肾毒性,一岁内禁服,六岁内慎服。但是为什么媒体还在播出他们的广告,药店也可以无阻碍购买。但随后,该人士又连续两天发微博澄清:自己在微博发帖只是提醒各位家长注意,在感冒高发季节给孩子服用药品之前要认真阅读药物说明书后服药,没有质疑两个品牌的任何质量与药效问题,对社会造成的恐慌深表歉意,希望公众不要曲解自己的本意。

很快仁和药业发布了

关于优卡丹安全性的声明,称按照国家药监局

2012

年

5

月

17

日发出的通知,

1

岁以下婴幼儿禁用小儿氨酚烷胺颗粒的原因并非“肝肾毒性”,而是因为“缺乏新生儿和

1

岁以下婴儿安全性和有效性的依据”。

江西省食品药品监督管理局在此提醒,“优卡丹”没有质量问题,可以正常销售。对于非处方药,应当仔细阅读说明书并按说明使用或在药师的指导下购买和使用。

专家表示优卡丹等药的副作用较大,主要是头疼、眩晕、心率过快等。可能是因为药理学上没有

1

岁以下婴儿服用后的安全性和有效性数据,所以国家药监局才会修改说明书,

1

岁以下儿童禁用这种药。

这次事件,原来是药监局要求“优卡丹”修改药品说明书中的用药提示,禁止

1

岁以下儿童使用。然后某个业内医生人士开始微博发推质疑“优卡丹”等药物和澄清。最后就是厂家和药监局的澄清。从头到尾,似乎看不到一点真实数据能直接说明“优卡丹”确实存在质量问题。但药品市场就是这样,一点点莫须有的消息,就可以击垮别人辛辛苦苦建立的品牌。不过好在这几年时间,这种影响也满满消散了,只要产品本身没什么问题,我们有理由相信,“优卡丹”等感冒药会逐渐放量。

-

米阿卡

米阿卡是品种齐全的少儿系列用药,目前系列中有

18

个产品。

2017

年米阿卡销售底价过亿,增速达到

30%

,

2018

年

1

季度米阿卡系列产品的销售增速达到

68%

,由于儿童药市场前景广阔,仁和中方销售能力强大,预计该系列产品底价在未来几年有望达到

10

亿元级别。

-

克快好

克快好是止咳专业用药。

2017

年系列产品销售底价四前往,增速达到

54%

,

2018

年

1

季度仍然保持了

50%

的销售增长,预计该系列仍有较大成长空间。

-

闪亮滴眼剂

公司的闪亮系列有“红闪亮”、“蓝闪亮”,两款滴眼剂在

2016

年占有整个滴眼剂市场的

38%

市场份额。

2017

年闪亮系列的销售由仁和中方负责,

2017

年闪亮系列销售增速达到

62%

,

2018

年一季度,闪亮系列产品销售增速达到

100%

,预计闪亮可以达到

1

个亿的底价。

-

海

迈平

-

高血压用药

该产品疗效稳定,价格较低,预计不远的未来该产品的销售底价可以达到亿元。

-

清火胶囊

清热、去火、通便等功效,

2018

年一季度,该产品销售额达到

1017

万元,同比增长

53%

,预计该产品不远的未来销售底价也可以过亿。

-

参鹿

补片

益气补血补肾功效,目前进入快速增长阶段,今年销售额预计超过六千万,实现翻倍式增长,不远的未来,销售底价衣蛾可以过亿。

-

大活

络丸

治疗中风引起的偏瘫和风湿性关节炎引起的疼痛,属于老年用药。这要主要的特点就是便宜。主要竞争对手是同仁堂,在分量和容量差不多的情况下,同仁堂卖

160

元,同仁卖

27

元

.

此外还有一些其他的二线品种,有兴趣的可以自行探究。

三、毛利率的提升

1.

由于自身历史原因,公司有些品种通过

OEM

找人代工、贴牌方式生产销售,打破自身发展瓶颈。自产品的毛利率在

60%-70%

水平,而贴牌产品的毛利率在

30%-40%

。公司

2017

年开始进行自产品的挖掘,对自己有的沉睡品种恢复生产,代替贴牌产品。

从上表中单季销售利率表中能看出,

2017

年毛利率逐季度递增。

2018

年

1

季度毛利率高于去年同期水平。由此看来公司目前通过增加自产品比例的做法以提高毛利率水平的做法,具有一定的持续性,未来毛利率提升的空间依然可期。

2.

公司在

2017

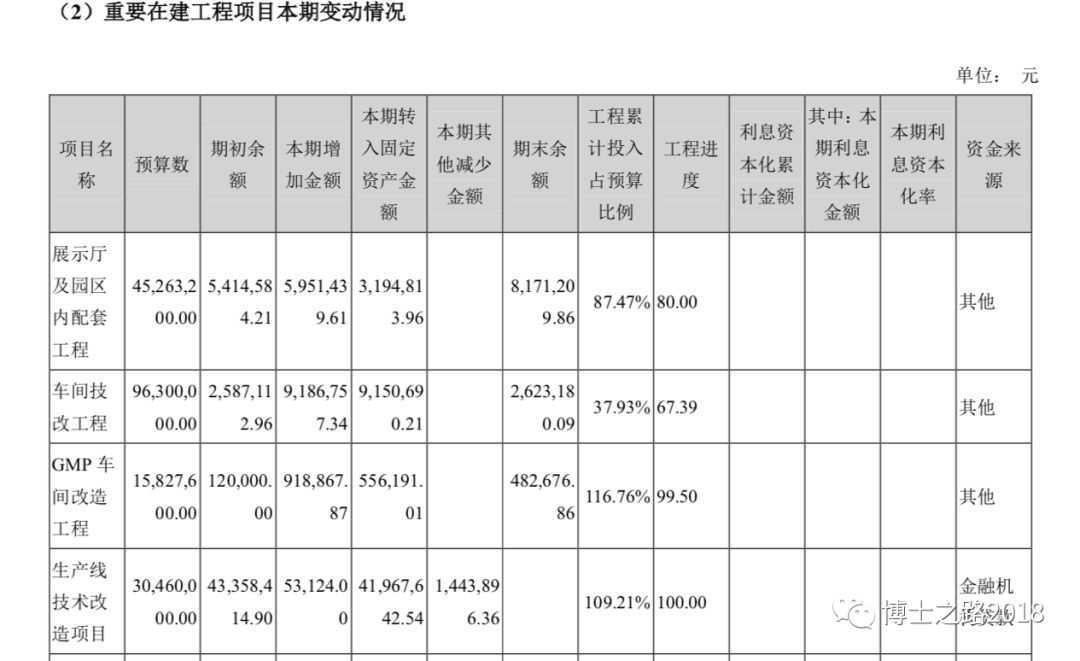

年继续投入资金进行技改,相较于

2016

年,公司生产量是下滑的,有可能是因为技改停线的原因,这些没在相关报道中有所提及。销售量也在减少,但公司的营收和毛利率同步增加,那就多半是产品售价提高,还有部分原因是公司增加了自产品的生产销售比例。是否可以设想一下,如果未来技改全部结束,产能恢复正常,公司的收入和毛利率还会有进一步的提高。

四、多数子公司管理层持股

公司的多数核心子公司

均有部分少数股东权益。这部分少数股东权益即为管理层持股。商业核心子公司仁和中方的管理层持有少数股东权益

15%

。中进药业的管理层持有

30%

的少数股东权益。和力药业和和力

物联也均有管理层持股。医药制造类子公司多数在子公司层面实现了管理层持股。目前,子公司中主要是仁和药业的管理层缺乏持股,公司已经在筹划解决该问题。

公司子公司主要划分为医药商业和医药制造业。公司的管理体系上工业和商业分离,制造

业子公司负责生产,医药商业子公司负责产品的销售。工业子公司赚取

15%

的利润将产品卖给商业子公司销售到终端。这样的分工有利于管理和精细化分工,有利点就是

(1)

提高自主产品的生产能力,工业子公司

可以进一步唤醒公司自有产品的产能,提高自主产品的产量,提高公司产品的利润率。

(2)

降本增效,提高公司工业产能的利用率,自产产品自身的利润率也有所提高。

不过这种分工方式配合期间,也容易发生一些问题,因此公司每个月召开工商联动会,研究研产销一体化。经过工商联动调整,

2017

年生产成本有了较大的下降。

五、研发方面