如果您希望第一时间收到推送,别忘了加“星标”!

如果您希望第一时间收到推送,别忘了加“星标”!

3月美国CPI环比超预期回升至0.4%,对通胀回升的担忧导致市场出现剧烈调整(参见《

服务通胀轮番上涨,美国通胀再超预期

》,2024/4/10),但是此后公布PPI则超预期回落至0.2%,对通胀的担忧有所降温。市场对于联储锚定的通胀指标—PCE通胀(4月26日公布)较为关心,根

据我们的测算(参见《

如何用CPI推算美联储更为关注的PCE通胀?

》,2024/1/4),3月PCE和核心PCE环比为0.2-0.3%,仍然低于CPI。但由于一季度增长动能较强,且3月核心PCE的3个月的折年增速回升至3.7%,我们预计,虽然PCE通胀可能比CPI温和,但3月CPI数据仍然大幅增加了6月降息的阻力。但PCE目前的趋势并不支持通胀过快上涨(参见《

必要性下降,但今年联储还会降息吗?

》,2024/4/12)。

美联储货币政策目标是PCE通胀而不是CPI,两者主要有以下四点差异且历史上PCE平均较CPI低0.2个百分点。

CPI是拉氏指数,PCE是费雪理想指数,能够更好地反应消费篮子的变化;CPI来自对居民的调查,PCE来自对企业的调查;CPI只包含城市居民自付支出,PCE包括居民和为家庭服务的非营利机构的支出,范围更广;CPI和PCE在季调、价格衡量方式等方面存在一些差异(参见《

如何用CPI推算美联储更为关注的PCE通胀?

》,2024/1/4)。

虽然PCE和CPI存在诸多差异,但是由于两者大部分分项或完全一致,或存在较好的相关性。此外,PCE通胀的少部分分项还受PPI影响,因此实践中可以结合CPI分项和PPI分项对PCE通胀进行推算。

-

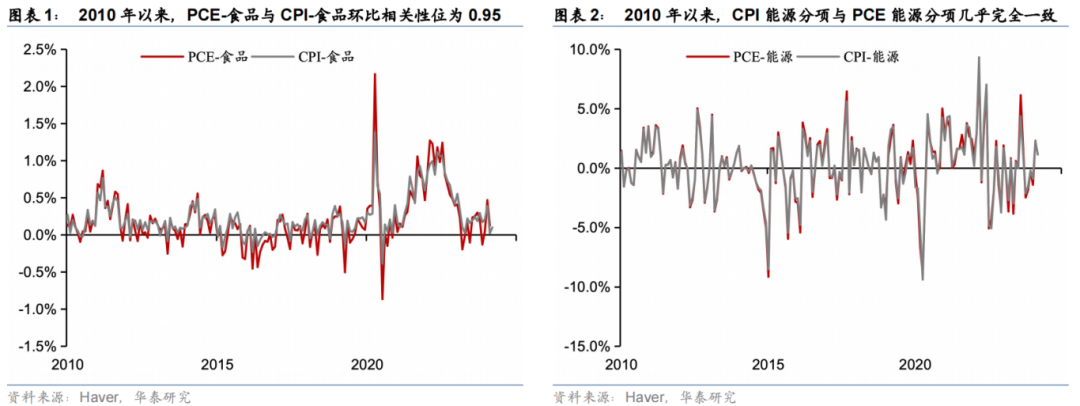

CPI食品分项与

PCE食品分项

存在较好的相关性,2010年以来的相关系数达到0.95(图表1),可以通过CPI食品对PCE食品进行较为准确的推断。CPI能源分项与

PCE能源分项

几乎完全一致(图表2)。

-

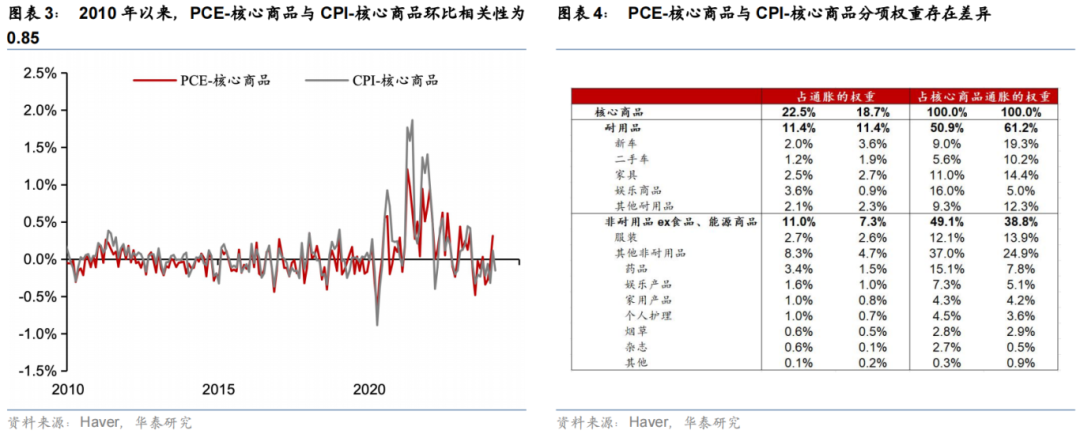

CPI核心商品与

PCE核心商品

相关性较好,2010年以来的相关系数为0.85(图表3)。由于PCE核心商品的部分分项不能够在CPI中找到对应的分项,且不同分项的相对权重存在差异(图表4),为了提高PCE核心商品的预测准确度,可以将PCE核心商品拆分到更细的分项,分别做预测后,再进行加总。

-

CPI住房与

PCE住房

2010年以来的相关系数为0.93(图表5),可以通过CPI住房对PCE住房进行推算。

-

CPI-服务ex住房与

PCE-服务ex住房

2010年以来的相关系数仅为0.52(图表6)。这主要是因为PCE-服务ex住房中分项统计方法和权重上存在较大差异(图表7)。例如,CPI医疗仅涵盖消费者自付的医疗支出,而PCE医疗还包含由雇主或者政府(例如Medicare和Medicaid)提供的医疗保险所支付的医疗费用;CPI机票分项是使用固定的一篮子航线计算,而PCE机票分项是通过航空公司乘客收入和乘客行驶里程来推算。为了得到PCE-服务ex住房的估计值,可以通过对PCE-服务ex住房的不同分项进行估算,然后再进行加总。

-

PCE通胀的少部分分项还受PPI影响

。例如,PCE-金融服务的表现与PPI中的组合管理存在较好的相关性(图表8);PCE中的医生护理和PPI中的医生护理几乎完全一致(图表9)。PPI数据通常较CPI数据晚1个工作日,PPI和CPI数据相结合可以更加准确地对PCE通胀做出推断。

根据我们目前的测算,3月PCE和核心PCE环比均为0.2-0.3%(图表10-图表11)

。分项的预测结果显示,PCE与CPI之间的差异主要来自食品分项以及服务ex住房(图表12)。近期食品和核心商品的预测值低于实际值(图表13-图表16),不排除3月PCE和核心PCE环比实际值高于0.3%的可能性。

尽管3月PCE通胀偏低,但由于1-2月的PCE环比偏高,预计联储6月降息的可能性仍然显著下降。

6月会议之前,联储只能看到3-4月的通胀数据,而根据我们对3月PCE通胀的预测,预计3月核心PCE的3个月折年增速将达到3.7%,显著高于2023年下半年以及联储目标;6个月折年增速也位于2.6%(图表17)。考虑到通胀绝对水平仍然偏高,且一季度增长数据偏强,

预计联储6月首次降息的可能性显著下降,三季度降息一次的概率较

大,此后

的降息节奏也可能不会是连续降息,全年累计降息次数的中枢为2次

(参见

《必要性下降,但今年联储还会降息吗?

》,2024/4/12)。

风险提示:

美联储鹰派超预期,美国经济超预期减速。

本文摘自2024年4月13日发布的《

3

月美国PCE可能比CPI通胀温和

》

易峘 研究员 SAC S0570520100005 | SFC AMH263

胡李鹏 联系人 PhD SAC No. S0570122120062