导读:小家电消费升级超级周期已经到来,未来将出现多个数百亿甚至上千亿规模的大品类,一批小家电公司正在迅速崛起。推荐新宝股份、飞科电器、莱克电气、苏泊尔等。

市场观点:市场已逐步接受小家电消费正在兴起的事实,但对小家电市场规模和增长的持续性并没有清晰的认知。市场认为小家电品类繁多,单个品类规模较小,且成长空间存在不确定性,依靠单品类很难支撑上市公司业绩的迅速稳健增长。

我们与众不同的认识:结合海内外家电消费的变迁和我国数据来看,我国小家电消费升级超级周期已经到来,未来将出现多个数百亿甚至上千亿规模的大品类,存在翻倍以上空间。未来小家电行业的集中度将会大幅提高,部分品牌有先发优势,但竞争格局尚未固化,不少品类均可能诞生新的细分龙头,一批小家电公司正在迅速崛起。

我们长期坚定看好小家电消费升级超级周期的理由具体如下:

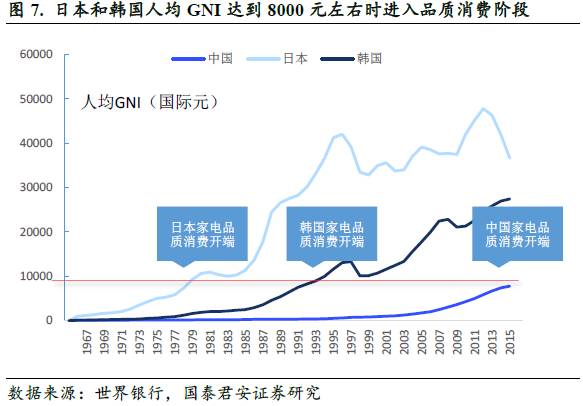

小家电消费升级超级周期已经到来。综合日本、韩国和台湾地区的家电消费变迁历史来看,当人均GNI(国民总收入)达到8000国际元左右,家电消费从功能消费阶段开始进入品质消费阶段,家电消费将逐步从高刚需的功能家电(以大家电为主)向非必需的品质家电(以小家电为主)延伸。2015年,我国人均GNI为7820国际元,小家电消费升级超级周期已经到来。

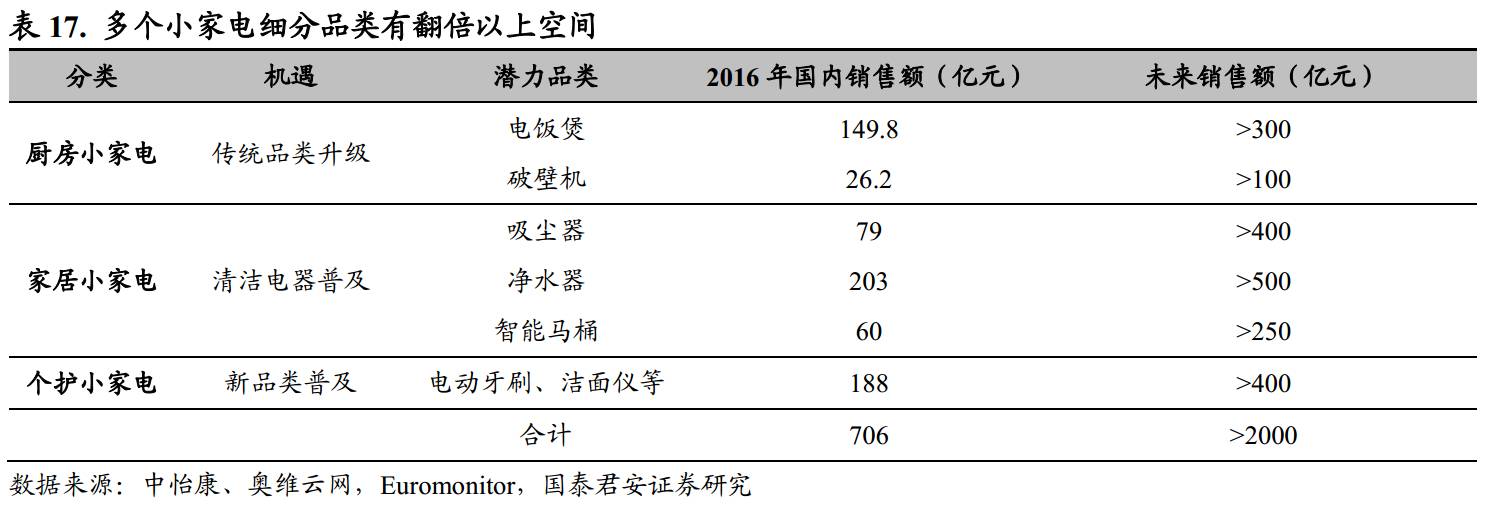

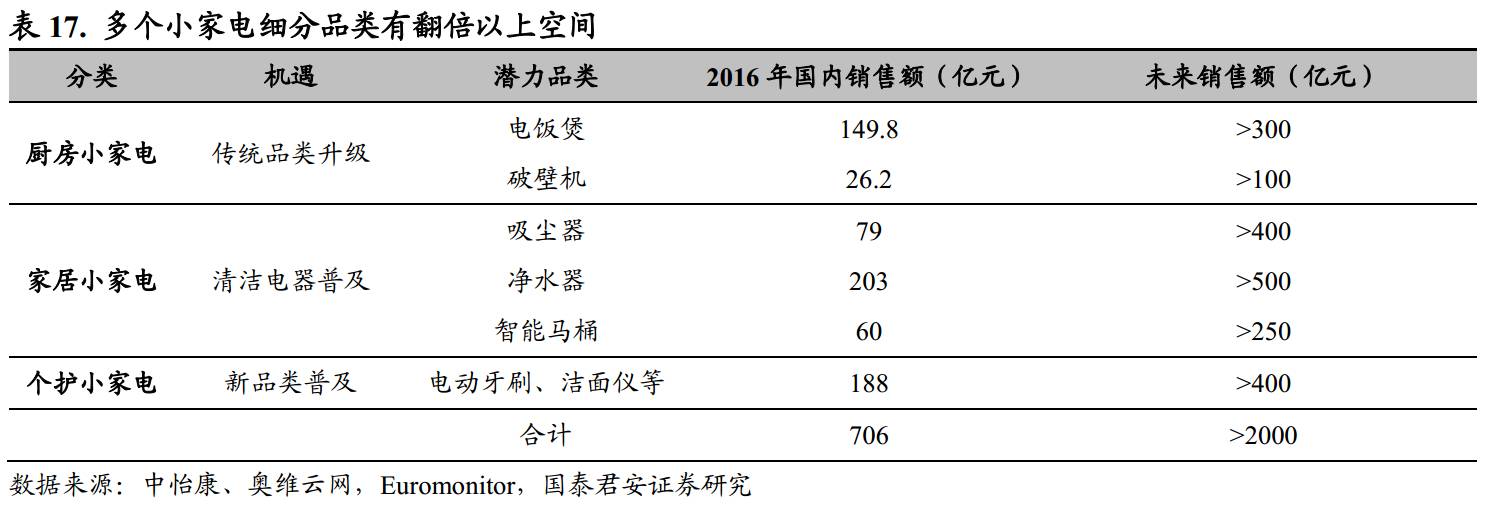

产品:多个数百亿规模、翻倍空间大品类,总规模数千亿。具体到厨房/家居/个护三大细分品类,我们认为各细分品类机会如下:

厨房:传统品类升级成为厨房小家电领域最显著的机遇,比如IH电饭煲和破壁机,电饭煲和破壁机年销售额规模有望分别突破300亿和100亿。西式电器将逐渐普及,咖啡机、电烤炉和小烤箱三品类有潜力,咖啡机规模有望超百亿。

家居:清洁类电器会出现四个数百亿规模大品类,从海外经验来看,吸尘器的渗透率最高,规模将达到200亿以上,3倍空间,智能马桶规模250亿以上,4倍空间,净水器仅耗材就将有500亿以上规模,空气净化器渗透率相对较低,但都是小家电中的大品类。

个护:人们在健康、形象等方面的消费增长很快,目前个护电器销售额不到200亿,美容电器品类普及空间大,单价高,将是个护领域下一个金矿,电动牙刷和洁面仪为新品领头羊。

渠道:线上渠道成为小家电重要战场。多数小家电体积小,易运输,无安装要求,非常适合通过电商渠道进行销售,且小家电单品类规模无法支撑线下渠道运营。部分品类必须建设线下渠道,满足服务和体验需要。

品牌:竞争格局尚未固化,突围靠创新。

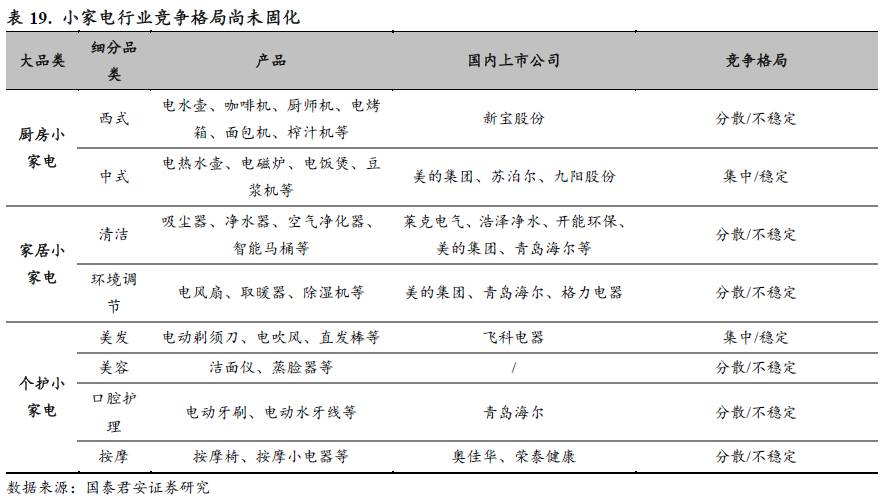

竞争格局尚未固化,未来行业集中度会大幅提高。部分品牌有先发优势,但竞争格局尚未固化,不少品类均可能诞生新的细分龙头;

强者恒强的规律不会轻易改变。当前有强竞争力的小家电公司在未来竞争中将具备先发优势,主要来自于品牌和渠道两方面的壁垒;

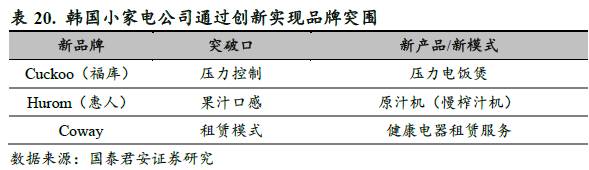

创新带来突围机会,专业品牌存机遇。网购降低购买便利性差异,心智的显著性成为决定性因素,创新是提高心智显著性的最佳途径。韩国品牌突围经验包括(1)创新准则:从小处突破,形成明显差异化。(2)成功路径:始于代工,成于创新,忠于专业。

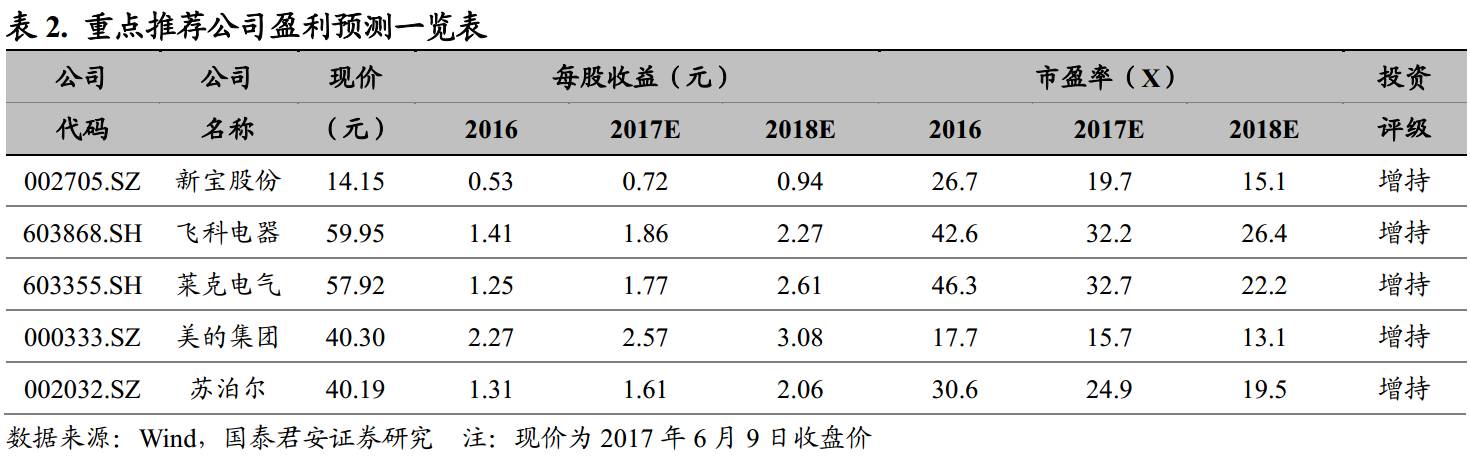

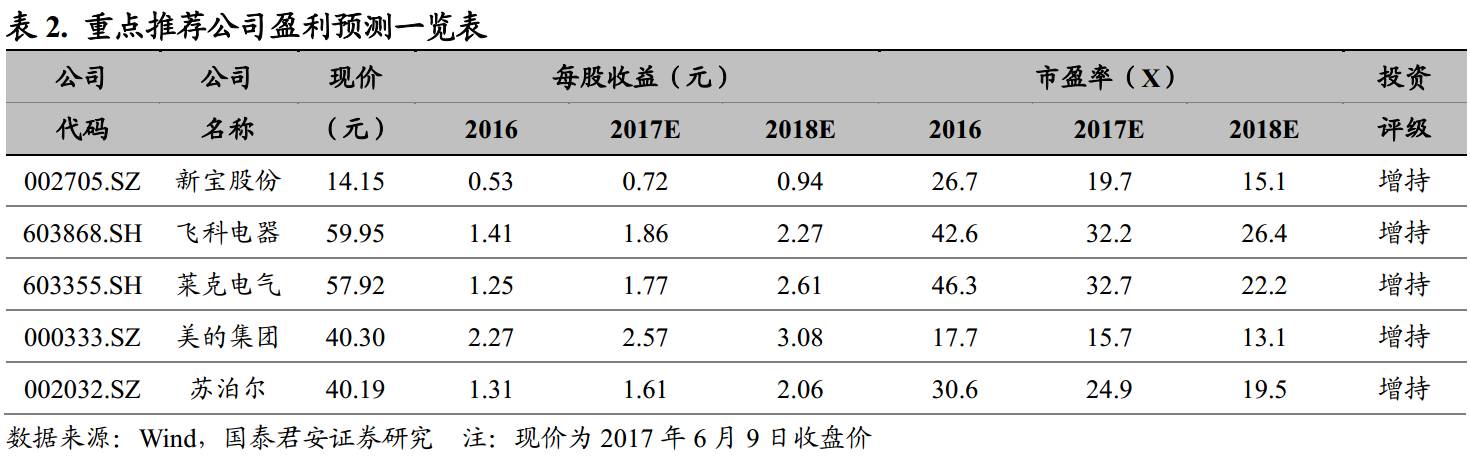

投资建议:(1)看好在小家电领域强者恒强标的,推荐细分品类具备先发优势的飞科电器、莱克电气和苏泊尔,以及综合实力强的美的集团。(2)看好具备优秀制造和产品基础,品牌战略思路清晰,有望通过创新突围的潜力公司,推荐新宝股份。

核心风险:缺乏有效的消费者教育,国内公司新品筹备太慢等。

欢迎随时沟通:

范杨18616768762/王奇琪13162915363/颜晓晴/李泽明

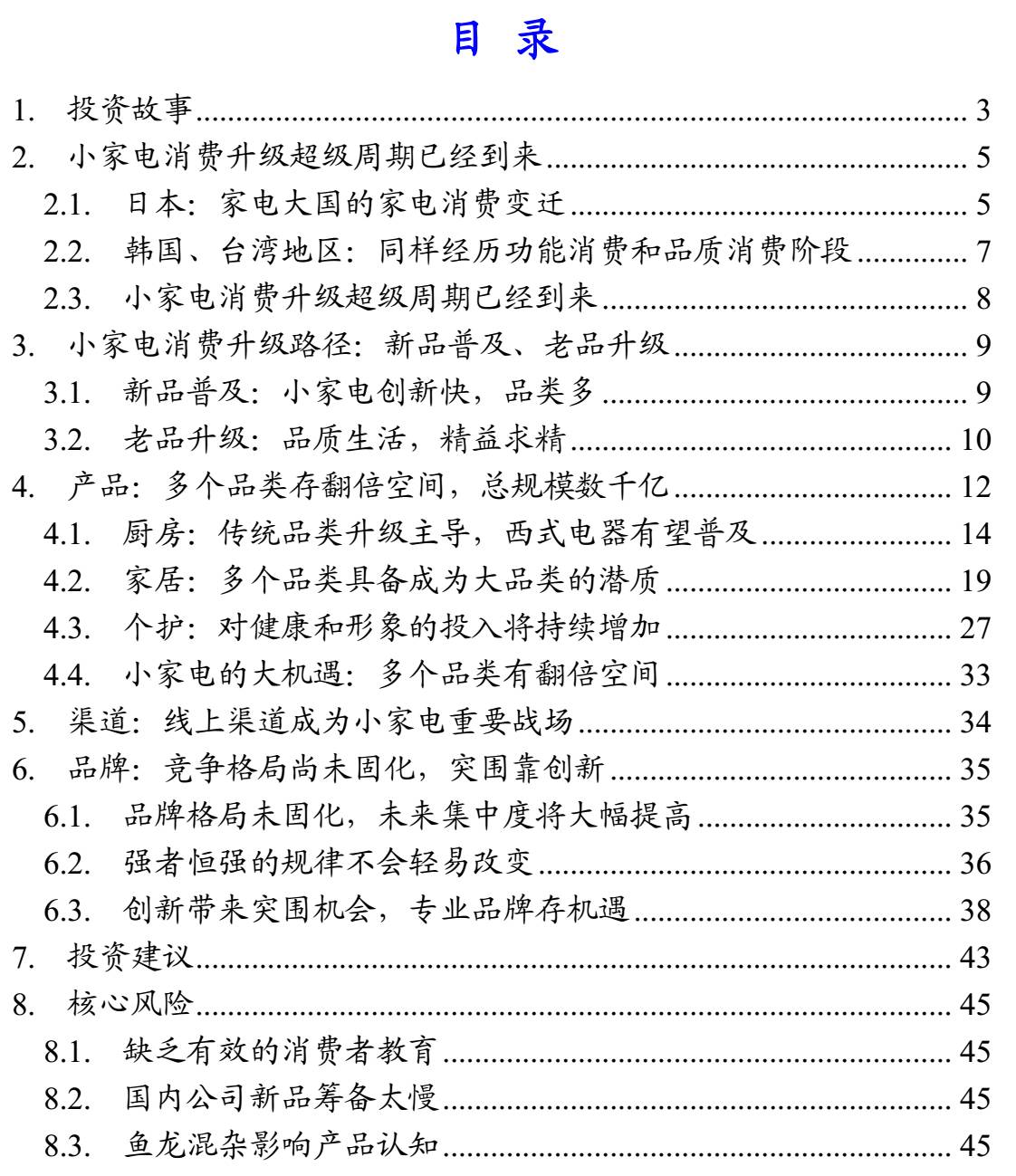

小家电公司电商占比达30%以上。家电上市公司中小家电公司的电商收入占比最高。2016年,九阳和苏泊尔的电商收入占比在30%以上,莱克线上占比40%,飞科电器线上占比达到50%左右,一些小家电品牌甚至只有线上渠道,比如新宝摩飞、小熊电器等。

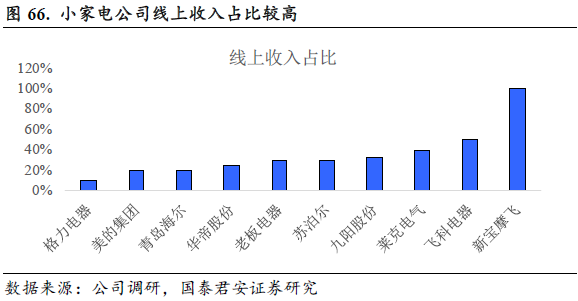

电商渠道匹配度高:多数小家电体积小,易运输,无安装要求。由于小家电产品大多免于安装,无需线下服务团队,而且货品体积小方便运输,非常适合通过电商渠道进行销售。

单品类规模无法支撑线下渠道运营。由于大部分小家电品类规模暂时还不大,单品类无法支持独立线下渠道的经营, 而KA进场费昂贵,规模较小的品类无法做到盈亏平衡。而电商渠道建设投入相对较小,成为小家电公司的主攻渠道之一。

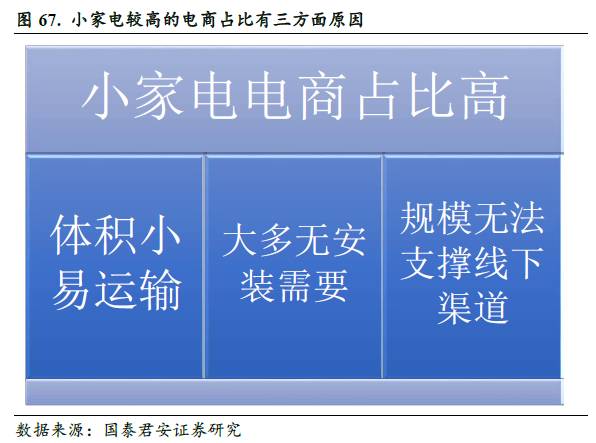

部分品类必须建设线下渠道,满足服务和体验需要。有些小家电需要安装和维护,比如净水器;有些小家电需要体验和展示,比如吸尘器、美容电器,经营这些品类的公司有必要投入资源建设线下渠道。

6.1. 品牌格局未固化,未来集中度将大幅提高

部分品牌有先发优势,但竞争格局尚未固化。许多小家电是由海外传入我国,也有嗅觉灵敏的中国公司提前布局某些品类,因此在产品普及初期,布局较早的品牌在产品储备和品牌认知上有先发优势。但小家电行业方兴未艾,行业竞争格局远未固化。目前各细分品类中,行业格局基本稳定的只有厨房小家电各品类和剃须刀,其他品类都在快速发展中,均可能诞生新的细分龙头。

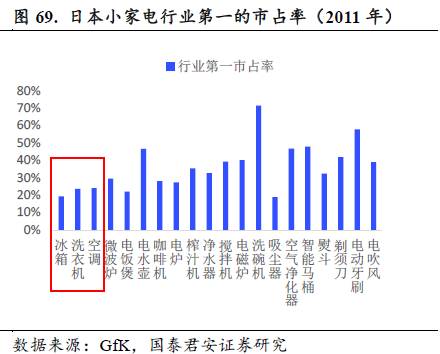

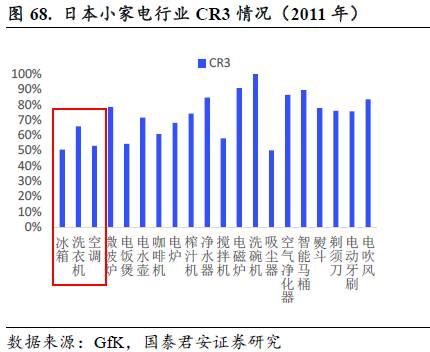

小家电行业的集中度更高,赢家通吃。和空冰洗等大家电品类相比,小家电行业的集中度更高,从GfK统计的日本竞争格局数据来看,小家电龙头市占率和CR3更高,普遍存在赢家通吃的情况。国内比较成熟的厨房小家电市场也呈现出高集中度。由于小家电行业规模比大家电小,能够容纳的企业更少,渠道资源也较为集中,未来集中度将逐步提高,呈现赢家通吃的格局。

6.2. 强者恒强的规律不会轻易改变

强者恒强的规律在小家电行业也不例外,当前有强竞争力的小家电公司在未来竞争中将具备先发优势,这主要来自于品牌和渠道两方面的壁垒:

6.2.1. 中式厨房小家电:三巨头已奠定霸主地位

品牌力:美的、苏泊尔和九阳作为中式厨房电器领域最深入人心的品牌,品牌地位非常稳固。

渠道力:线上运营经验丰富,线下渠道铺设广,新进入企业很难在线下渠道匹敌美的、苏泊尔和九阳。

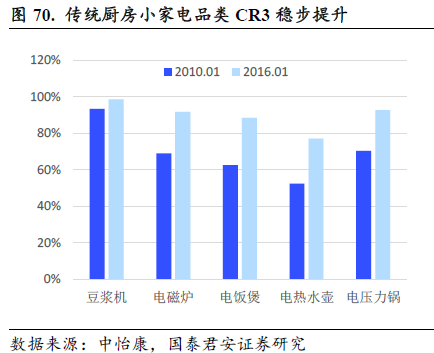

在厨房小家电行业,美的、苏泊尔和九阳综合市占率位列前三,且行业CR3越来越高,根据中怡康零售数据,目前传统的五个小家电品类(豆浆机、电磁炉、电饭煲、电热水壶和电压力锅)中,除了电热水壶,其他四个品类CR3基本都达到90%以上,美的、苏泊尔和九阳的龙头地位稳固,综合竞争力远超竞争对手。

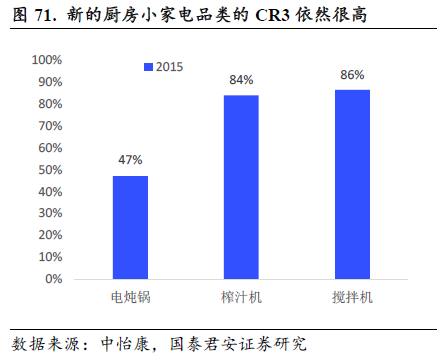

即使是在较新的电炖锅、榨汁机和搅拌机品类上,美的、苏泊尔和九阳也迅速占领了市场,电炖锅行业三者合计占有约50%的市场,榨汁机和搅拌机零售量份额合计更是达到85%左右。

6.2.2. 个护电器:飞科电器在中端个护电器市场有绝对优势

品牌力:飞科剃须刀凭借早期在央视大量投放广告已占领消费者心智,其他中端品牌的失误也使得飞科品牌在消费者心目中更为可靠,其品牌对剃须刀以外品类的带动亦非常明显。

渠道力:线下有500多个一级经销商,覆盖到乡镇市场,线下有足够大的销售规模,支撑KA渠道盈利,小竞争对手没法进这些高费用渠道。

6.3. 创新带来突围机会,专业品牌存机遇

6.3.1. 创新准则:从小处突破,形成明显差异化

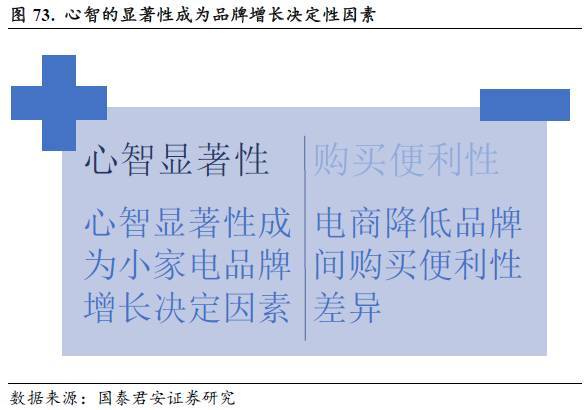

心智显著性和购买便利性是品牌增长的两大基石。ByronSharp教授在How Brands Grow::WhatMarketers Don’t Know一书中把任何消费品品牌的增长归结为两点:心智的显著性(MentalAvailability)和购买的便利性(PhysicalAvailability),简而言之,品牌的脱颖而出一方面需要在消费者的心目中占据一席之地,另一方面需要让消费者经常看到,容易买到。

网购降低购买便利性差异,心智的显著性成为决定性因素。如关于渠道分析的部分所说,对于小家电而言,电商渠道将是重要的战场,传统强势品牌的线下渠道优势也就没那么明显了,这也很大程度上减小了品牌间购买的便利性(PhysicalAvailability)差异。因此,心智的显著性(MentalAvailability)成为决定品牌是否能脱颖而出的最重要的因素。

韩国品牌崛起的启示:创新是提高心智显著性的最佳途径。无论是韩国还是中国,海外品牌在品类普及早期抢先占据消费者心智,品牌优势明显。如果始终采用跟随战略,本土品牌很难在品牌上有所突破。1995-2000年间,一批韩国小家电公司在欧美日知名品牌的包夹下,突破重围,成长壮大。这批后来居上的小家电公司主要是通过产品创新和模式创新,从微小突破口实现巨大差异化,并始终保持专业品牌形象,从而获得成功。

6.3.1.1. 福库:从压力入手,占领韩国电饭煲市场

韩国电饭煲升级最初也是从抢购日本品牌开始。韩国东亚日报在1983年2月10日以《日制电饭锅》为题,介绍了当时韩国民众对日本产电饭锅的追捧,“进入金浦机场海关的旅客几乎人手1个日本电饭锅”,“1年旅客带回的电饭锅超过1.5万个,每天都有40至60台由旅客从日本带回”。当时在韩国出售的日本电饭锅为13万韩元,日本售价8万到10万韩元,而韩国国产电饭锅只卖4万韩元左右。

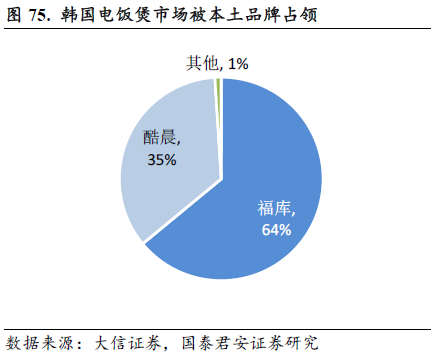

本土品牌福库和酷晨凭压力电饭煲后来居上。韩国福库(Cuckoo)最早为飞利浦、LG和松下的OEM厂商,自1995年起,福库颇具前瞻性地开始进行压力电饭锅的研究。1997年底发生的亚洲金融危机让以OEM为生的福库订单下滑50%,管理层被迫打造自主品牌,并大力营销独创的压力电饭煲,于1998年推出自主品牌“福库”后,公司在短短的1年里就跃居韩国市场份额第1位,迄今稳坐宝位。据大信证券测算,本土品牌韩国福库(Cuckoo)和酷晨(Cuchen)目前市场占有率分别为65%和34%,几乎垄断了韩国电饭煲市场。

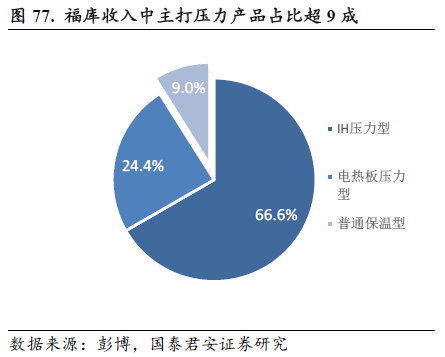

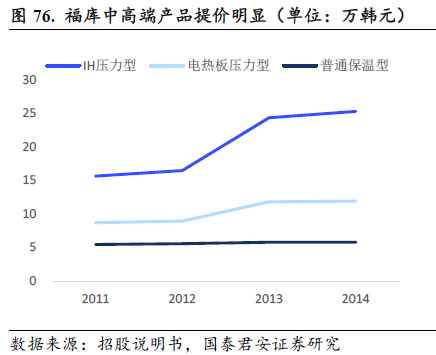

维持专业形象,电饭煲均价持续提升。福库2015年收入中超过90%来源于IH压力型和电热板压力型两个主打压力的品类,普通保温型占比已经下降到9%,对压力型产品的持续投入也使得产品均价不断提升,IH压力型电饭煲均价从2011年的15万韩元已经上升到2014年的25万韩元左右。

6.3.1.2. Coway:首创租赁模式,坐稳两净头把交椅

代工净水器起家,亚洲金融危机使业务陷入低谷。Coway成立于1989年,并于1991年开始向日本出口净水设备。1996年,Coway获得NSF质量认证。1997年,亚洲金融危机爆发,东亚经济陷入低谷,Coway的代工业务自然很受影响。

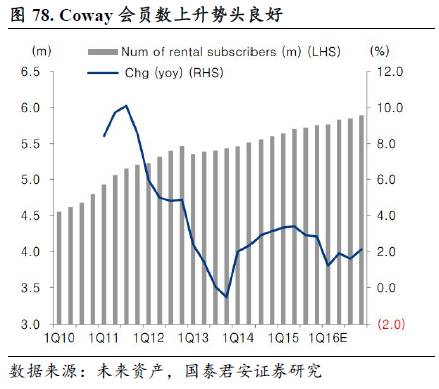

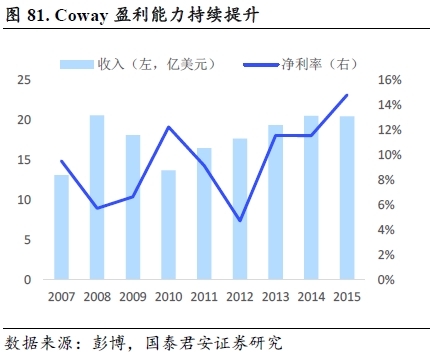

艰难岁月里的伟大创新,Coway凭租赁模式获得新生。Coway在1998年开创性地开启租赁业务,大获成功。一是租赁模式大大降低了初装成本,愿意尝试的家庭更多;二是净水器和空气净化器本身需要定期维护,租赁模式比一锤子买卖更令人放心。Coway为此设计了“Cody系统”和“Heart服务”两套方案,让后期维护服务专业并且及时,使用Coway租赁服务的会员迅速上升,到2016年初已经突破577万,服务家庭数达到355万(接近20%的韩国家庭),Coway收入中8成以上来自租赁服务。

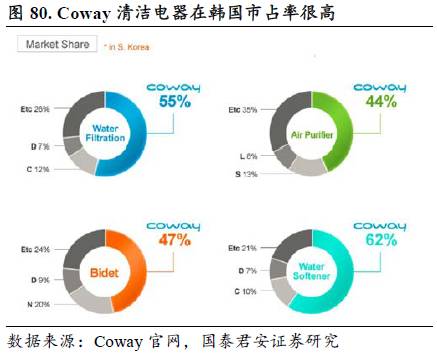

租赁模式筑高壁垒,丰富产品线挖掘消费升级潜力。伴随着收入水平的提高,韩国消费者对于清洁电器有旺盛的需求,Coway很好地把握了这一时机,并通过租赁模式推动了韩国市场的全面爆发。目前,Coway已经成为韩国清洁电器当之无愧的龙头,净水器、空气净化器、智能马桶市场占有率分别为55%、44%和47%,Coway独创的租赁模式所形成的高客户粘性和渠道门槛,都让竞争对手很难撼动Coway的优势地位。

创新准则:从小处突破,形成明显差异化。韩国品牌的成功案例提供了建立新品牌的模板:(1)从小处突破:颠覆式创新不常有,微创新更靠谱,抓住一个用户痛点进行突破更容易成功;(2)形成明显差异化:新的产品或者模式差异化必须足够明显,以至于让消费者脱离固有印象去看待新产品和新模式,而新品牌就会成为消费者心智中新领域的代表。

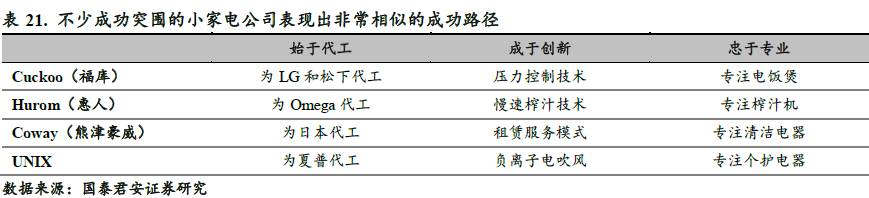

6.3.2. 成功路径:始于代工,成于创新,忠于专业

纵观韩国市场获得巨大成功的小家电公司,表现出非常相似的成功路径:始于代工,成于创新,忠于专业。

韩国当时的市场环境与中国非常类似,发展阶段略落后于第一梯队国家,因此产品研发和品牌等核心资源掌握在海外品牌手中,当地企业在摸索中走出一条特色道路,或许这也是最适合中国企业借鉴的路径:

始于代工:从代工起家,在为行业龙头代工的过程中逐步积累技术实力和对产品的理解;

成于创新:在某个自发或被迫的时刻,从小处突破,形成明显差异化的产品或模式,从而作为开创者,奠定品牌在细分领域的龙头地位;

忠于专业:在细分领域持续深耕,不盲目进行品牌延伸,保持品牌的专业形象。

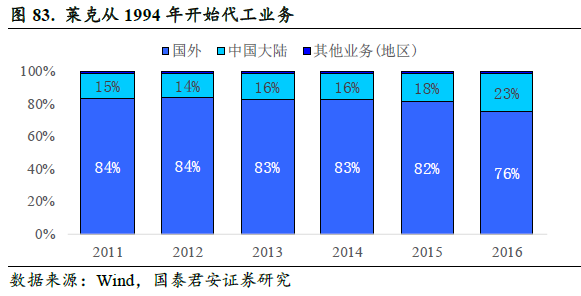

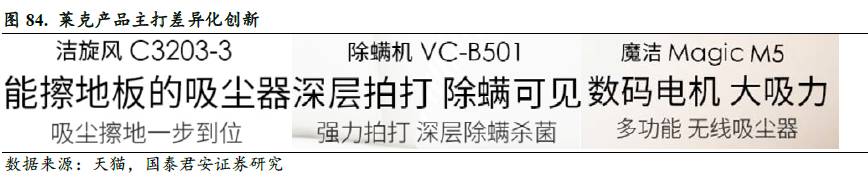

6.3.3. 中国案例:莱克品牌在国内的成功

始于代工:从清洁电器、园林工具代工起家,从事代工二十余年,莱克在2014年以前内销占比都只有15%左右;

成于创新:自主研发成功高转速数码电机,并抓住吸尘器无线化的机会,推出拳头产品,一举奠定莱克在国内高端吸尘器市场地位;

忠于专业:围绕核心零部件数码电机,在健康电器领域寻找品类延伸的机会,不盲目进行品牌延伸,保持品牌的专业性。

我们长期坚定看好小家电消费升级超级周期的理由具体如下:

小家电消费升级超级周期已经到来。综合日本、韩国和台湾地区的家电消费变迁历史来看,当人均GNI(国民总收入)达到8000国际元左右,家电消费从功能消费阶段开始进入品质消费阶段,家电消费将逐步从高刚需的功能家电(以大家电为主)向非必需的品质家电(以小家电为主)延伸。2015年,我国人均GNI为7820国际元,小家电消费升级超级周期已经到来。

产品:多个数百亿规模、翻倍空间大品类,总规模数千亿。具体到厨房/家居/个护三大细分品类,我们认为各细分品类机会如下:

厨房:传统品类升级成为厨房小家电领域最显著的机遇,比如IH电饭煲和破壁机,电饭煲和破壁机年销售额规模有望分别突破300亿和100亿。西式电器将逐渐普及,咖啡机、电烤炉和小烤箱三品类有潜力,咖啡机规模有望超百亿。

家居:清洁类电器会出现四个数百亿规模大品类,从海外经验来看,吸尘器的渗透率最高,规模将达到200亿以上,3倍空间,智能马桶规模250亿以上,4倍空间,净水器仅耗材就将有500亿以上规模,空气净化器渗透率相对较低,但都是小家电中的大品类。

个护:人们在健康、形象等方面的消费增长很快,目前个护电器销售额不到200亿,美容电器品类普及空间大,单价高,将是个护领域下一个金矿,电动牙刷和洁面仪为新品领头羊。

渠道:线上渠道成为小家电重要战场。多数小家电体积小,易运输,无安装要求,非常适合通过电商渠道进行销售,且小家电单品类规模无法支撑线下渠道运营。部分品类必须建设线下渠道,满足服务和体验需要。

品牌:竞争格局尚未固化,突围靠创新。

竞争格局尚未固化,未来行业集中度会大幅提高。部分品牌有先发优势,但竞争格局尚未固化,不少品类均可能诞生新的细分龙头;

强者恒强的规律不会轻易改变。当前有强竞争力的小家电公司在未来竞争中将具备先发优势,主要来自于品牌和渠道两方面的壁垒;

创新带来突围机会,专业品牌存机遇。网购降低购买便利性差异,心智的显著性成为决定性因素,创新是提高心智显著性的最佳途径。韩国品牌突围经验包括(1)创新准则:从小处突破,形成明显差异化。(2)成功路径:始于代工,成于创新,忠于专业。

投资建议:(1)看好在小家电领域强者恒强标的,推荐细分品类具备先发优势的飞科电器、莱克电气和苏泊尔,以及综合实力强的美的集团。(2)看好具备优秀制造和产品基础,品牌战略思路清晰,有望通过创新突围的潜力公司,推荐新宝股份。

8.1. 缺乏有效的消费者教育

虽然不少品类在国外已经证明过需求是真实大量存在的,但消费者对陌生品类的接受需要有效的消费者教育,比如智能马桶,这离不开行业参与者的共同努力,若没人愿意投入进行消费者教育或消费者教育无效,则新品类很难快速普及。

8.2. 国内公司新品筹备太慢

新产品出现的早期,是品牌在消费者心智中卡位的关键时期,海外品牌在产品储备上往往有优势,若国内公司新品不能及时跟上,将在品牌力上落后较多。

8.3. 鱼龙混杂影响产品认知

产品普及初期可能出现大量低质低价仿造产品,可能影响消费者对产品的认知,妨碍产品的大规模普及。

小家电行业专题报告

【国君家电】美容小家电:美丽是最好的投资

【国君家电】寻找成长新品类3:净水器

【国君家电】寻找成长新品类2:洗碗机

【国君家电】电饭煲已成为小家电消费升级的旗帜

【国君家电】韩台小家电史鉴:小家电公司的大机遇

【国君家电】日本小家电史鉴:中国消费升级刚开始

【国君家电】小家电行业已进入消费升级大周期

家电防御转进攻系列报告

【国君家电】弱市延续,家电业绩确定优势凸显—2017W19观点

【国君家电】看好行业Q2业绩表现,配置优选龙头—2017W18观点

【国君家电】厨电小家电超预期,预计Q2盈利能力修复—2016A&2017Q1回顾及展望

【国君家电】超配水平低于历史Q1,继续看好家电进攻行情

【国君家电】找一个继续搞家电股的理由

【国君家电】Q1业绩喜人,Q2趋势更好—2017W16观点

【国君家电】稍事休息,马上回来—2017W15观点

【国君家电】龙头优势彰显,Q1业绩定乾坤—2017W14观点

【国君家电】家电进攻行情将围绕优势龙头进一步展开—2017W13观点

【国君家电】青岛海尔:经营改善拐点出现,预计业绩持续向好

【国君家电】火力全开,强力进攻,增持家电,主抢龙头—2017W12观点

【国君家电】空调出货量增长72%,引领家电进攻行情—2017W11观点

必读!国君家电:1234线消费升级正全线加速!

【国君家电】家电板块强势领涨,进攻行情继续—2017W10观点

【国君家电】春季攻势不改,板块表现持续强于大盘—2017W9观点

【国君家电】青岛海尔:上调2017年业绩目标,期待王者归来——第二期员工持股计划点评

【国君家电】继续看好家电春季进攻行情—2017W8观点

【国君家电】家电防御转进攻&空调专家交流电话会议纪要

【国君家电】从防御转向进攻,增持家电白马龙头—2017W7观点

【国君家电】春节家电销售火爆,坚守价值品种—2017W6观点

【国君家电】超配水平低于历史平均,建议“增持”

【国君家电】价值品种仍为首选—2017W3观点

【国君家电】回调带来配置良机—2017W2观点

思想与分享都会创造价值...

求变,着眼未来!

国泰君安研究所 家电行业 范杨/王奇琪/颜晓晴/李泽明

GUOTAI JUNAN Securities Home appliance

请爱护环境,减少使用打印机。

Please consider the environment before printing anything. Double-sided print when necessary.