点击上方“蓝色字”可关注我们

点击上方“蓝色字”可关注我们

1. 市场风格

正如我们在策略周报名字中提示的(20170514《“打带跑”的交易窗口》),短期内市场将出现风险偏好修复的交易窗口。受央行、银监会等监管机构对于金融去杠杆稍缓和的表态,市场风险偏好有所修复。因此,本周小盘股、中估值、亏损股,成长风格的品种表现好于稳定风格的品种。

我们通过比较不同类型的指数表现来看本周的市场风格特征。

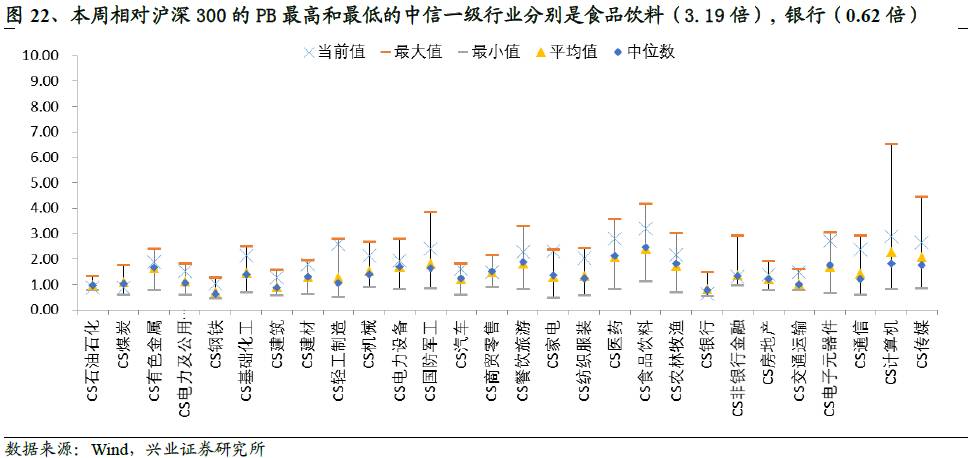

从申万大、中、小盘指数来看,本周涨幅最大的是小盘指数,涨幅为1.92%,与上周相比上升5.95%。涨幅最小的是大盘指数,涨幅为0.33%,与上周相比下降0.22%。

在更长时间区间内,近1个月以来,涨幅最大的是大盘指数(0.88%),涨幅最小的是小盘指数(-2.20%)。近3个月以来,涨幅最大的是大盘指数(-0.44%),涨幅最小的是小盘指数(-6.36%)。

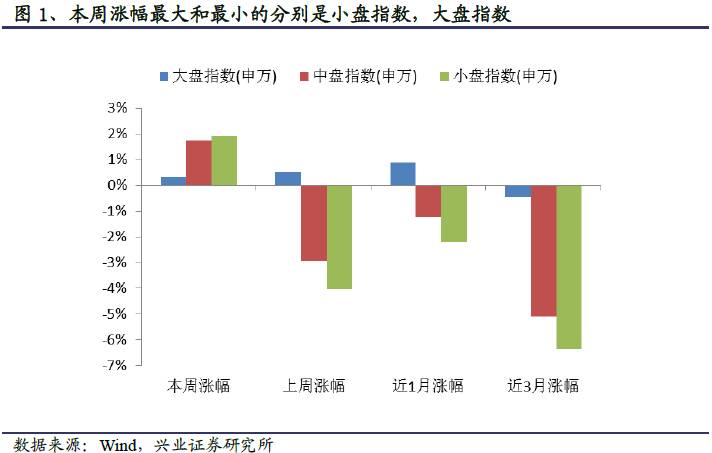

从申万高、中、低市盈率指数来看,本周涨幅最大的是中市盈率指数,涨幅为1.89%,与上周相比上升4.85%。涨幅最小的是低市盈率指数,涨幅为-0.21%,与上周相比下降0.71%。

在更长时间区间内,近1个月以来,涨幅最大的是低市盈率指数(0.29%),涨幅最小的是高市盈率指数(-3.03%)。近3个月以来,涨幅最大的是低市盈率指数(-1.05%),涨幅最小的是高市盈率指数(-7.38%)。

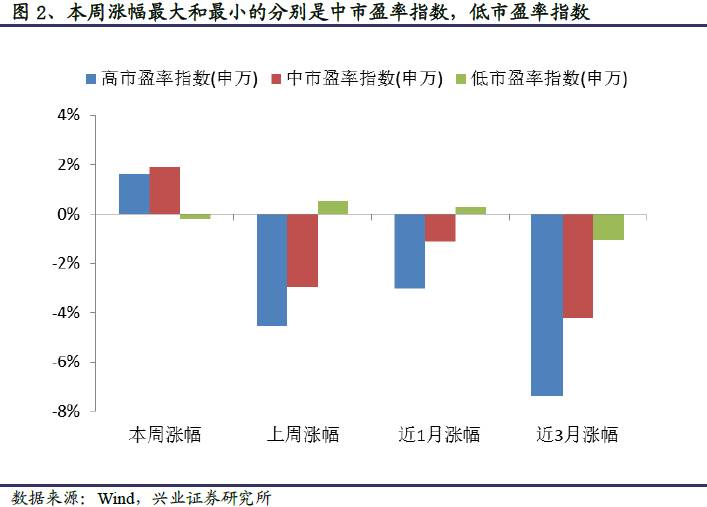

从申万高、中、低市净率指数来看,本周涨幅最大的是中市净率指数,涨幅为1.86%,与上周相比上升5.95%。涨幅最小的是低市净率指数,涨幅为0.11%,与上周相比下降0.29%。

在更长时间区间内,近1个月以来,涨幅最大的是低市净率指数(0.50%),涨幅最小的是中市净率指数(-2.30%)。近3个月以来,涨幅最大的是低市净率指数(-1.66%),涨幅最小的是中市净率指数(-6.13%)。

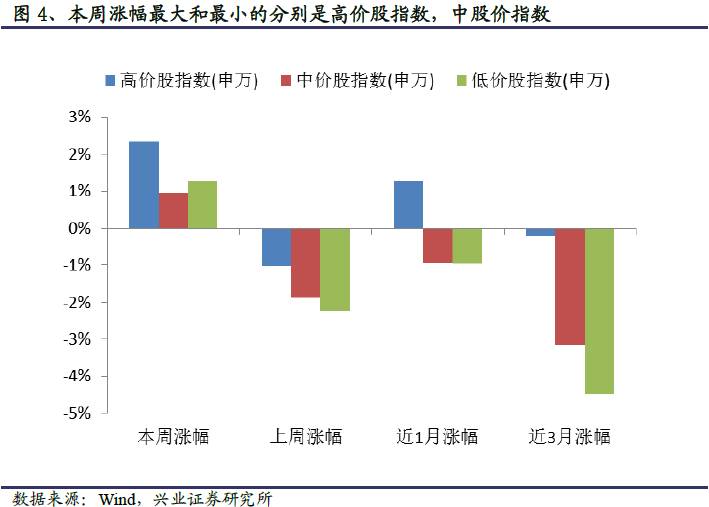

从申万高、中、价股指数来看,本周涨幅最大的是高价股指数,涨幅为2.34%,与上周相比上升3.38%。涨幅最小的是中股价指数,涨幅为0.96%,与上周相比上升2.84%。

在更长时间区间内,近1个月以来,涨幅最大的是高价股指数(1.28%),涨幅最小的是低股价指数(-0.96%)。近3个月以来,涨幅最大的是高股价指数(-0.19%),涨幅最小的是股价指数(-4.48%)。

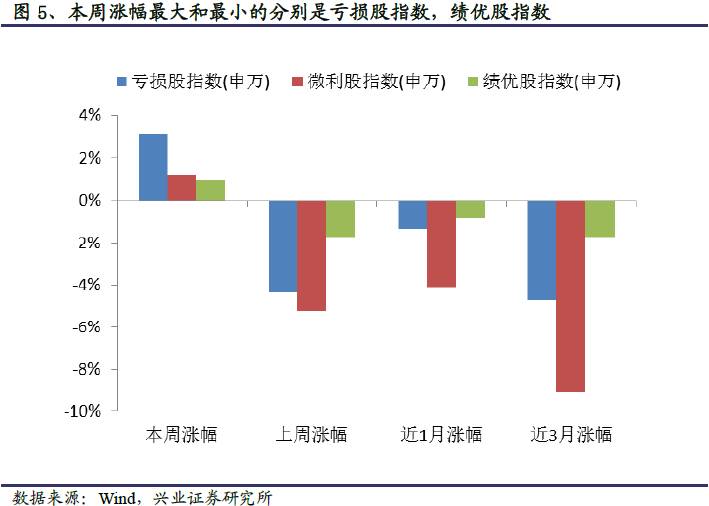

从申万亏损股、微利股、绩优股指数来看,本周涨幅最大的是亏损股指数,涨幅为3.15%,与上周相比上升7.45%。涨幅最小的是绩优股指数,涨幅为0.94%,与上周相比上升2.68%。

在更长时间区间内,近1个月以来,涨幅最大的是绩优股指数(-0.81%),涨幅最小的是微利股指数(-4.12%)。近3个月以来,涨幅最大的是绩优股指数(-0.75%),涨幅最小的是微利股指数(-9.72%)。

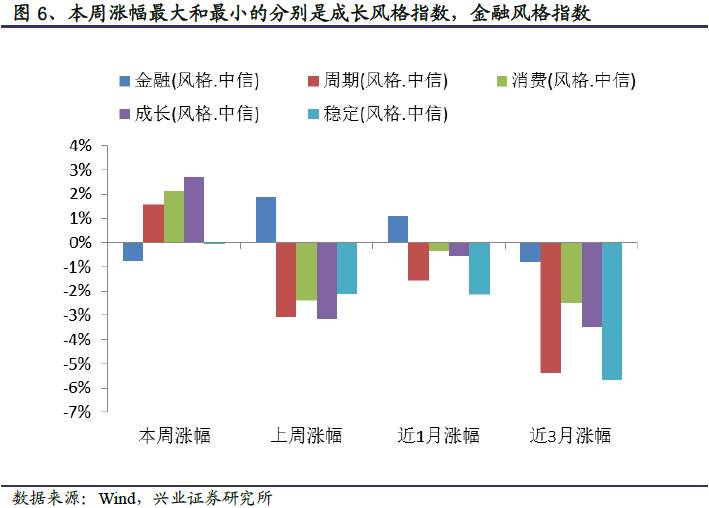

从中信风格指数来看,本周涨幅最大的是成长风格指数,涨幅为2.68%,与上周相比上升5.83%。涨幅最小的是金融风格指数,涨幅为-0.75%,与上周相比下降2.64%。

在更长时间区间内,近1个月以来,涨幅最大的是金融风格指数(1.12%),涨幅最小的是稳定风格指数(-2.12%)。近3个月以来,涨幅最大的是金融风格指数(-0.82%),涨幅最小的是稳定风格指数(-5.69%)。

2. 主要板块估值变化

2.1 板块市盈率

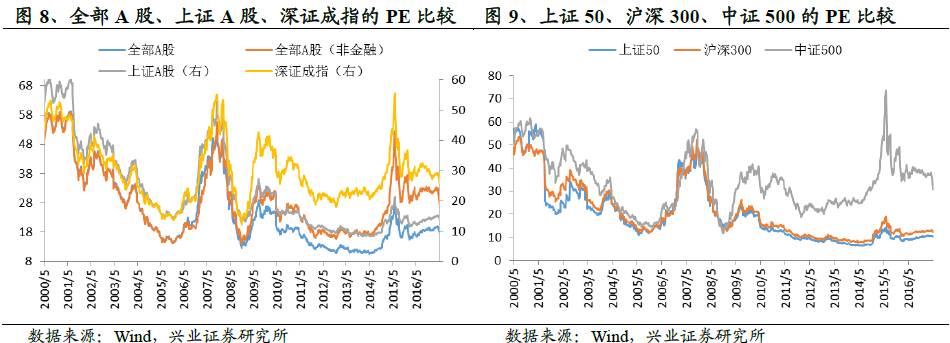

从产业资本数据(累计公告减持公司数占增持公司数的比例连续四周跌破一倍标准差、4月全月和5月前两周均为净增持)来看,市场呈现寻底特征。创业板、中小板的估值较主板上证50、沪深300的估值出现上升态势。

从市盈率角度来看,整体上,本周估值最高的是创业板,PE为50.1倍,较上周上升1.02倍。其次是中小板,PE为37.7倍,较本周上升0.51倍。估值最低的是上证50,PE为10.37倍,较上周下降0.12倍。

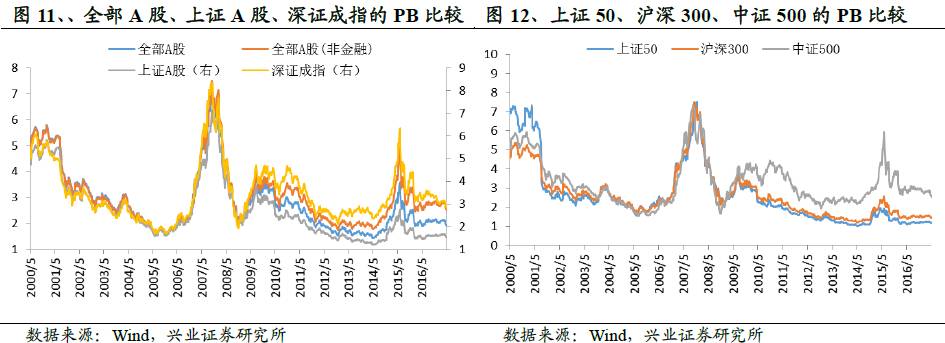

分具体的板块指数,全部A股PE为18.05倍,全部A股(非金融)28.12倍,上证A股14.07倍,深证成指26.3倍。

全部主板(剔除中小板)PE为15.04倍,中小板37.7倍,创业板50.1倍。

上证50PE为10.37倍,沪深300为12.46倍,中证500为31.24倍。

2.2 板块市净率

从市净率角度来看,整体上,本周估值最高的是创业板,PB为4.6倍,较上周上升0.1倍。其次是中小板,PB为3.7倍,较上周下降0.06倍。估值最低的是上证50,PB为1.18倍,较上周下降0.01倍。

分具体的板块指数,全部A股PB为1.95倍,全部A股(非金融)2.55倍,上证A股1.56倍,深证成指2.87倍。

全部主板(剔除中小板)PB为1.65倍,中小板3.7倍,创业板4.6倍。

上证50PB为1.18倍,沪深300为1.46倍,中证500为2.56倍。

2.3 板块相对估值

比较创业板与沪深300,本周创业板的相对估值水平小幅上升。

从PE角度,本周创业板PE 50.1倍,沪深300PE 12.46倍。创业板/沪深300的相对PE为4.02倍,较上周上升0.09倍。

从PB角度,本周创业板PB 4.6 倍,沪深300PB 1.46倍。创业板/沪深300的相对PB为3.15倍,较上周上升0.07倍。

比较中小板与沪深300,本周中小板的相对估值水平小幅上升。

从PE角度,本周中小板PE 37.7倍,沪深300PE 12.46倍。中小板/沪深300的相对PE为3.03倍,较上周上升0.05倍。

从PB角度,本周中小板PB 3.7倍,沪深300PB 1.46倍。中小板/沪深300的相对PB为2.53倍,较上周下降0.04倍。

3. 中信一级行业估值变化

3.1 行业市盈率

我们在年度策略报告(20161201《平衡木上的舞蹈》)中提到红白黑配置,而其中白马是指消费白马和成长白马,成长白马包括苹果产业链为代表的技术白马。本周受苹果产业链和网络安全主题催化,以计算机,通信为代表的相关板块表现优于其他板块。同时,我们一直推荐的消费白马食品饮料板块本周也表现不错。

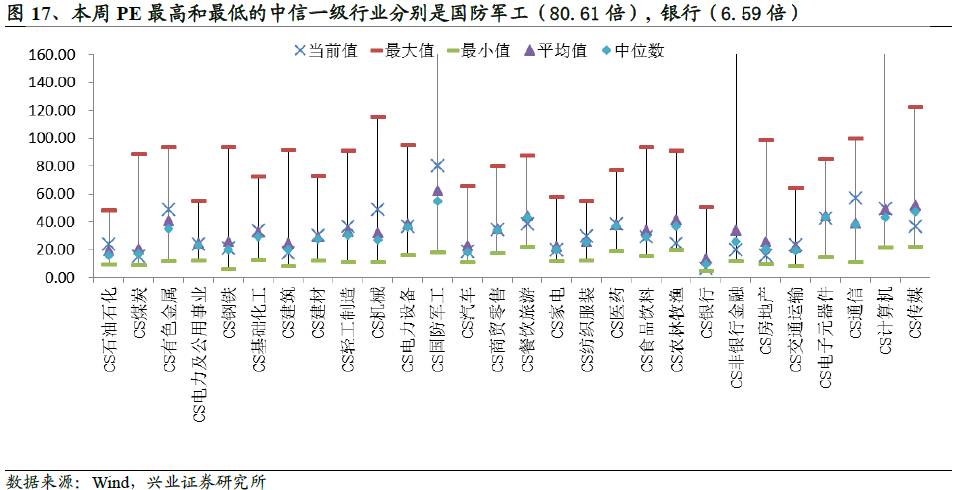

从市盈率角度来看,在中信一级行业中,本周估值前三位的行业和对应PE分别为国防军工(80.61倍),通信(57.29倍),有色金属(49.42倍)。本周估值后三位的行业和对应PE分别为银行(6.59倍),煤炭(15.45倍),房地产(16.04倍)。

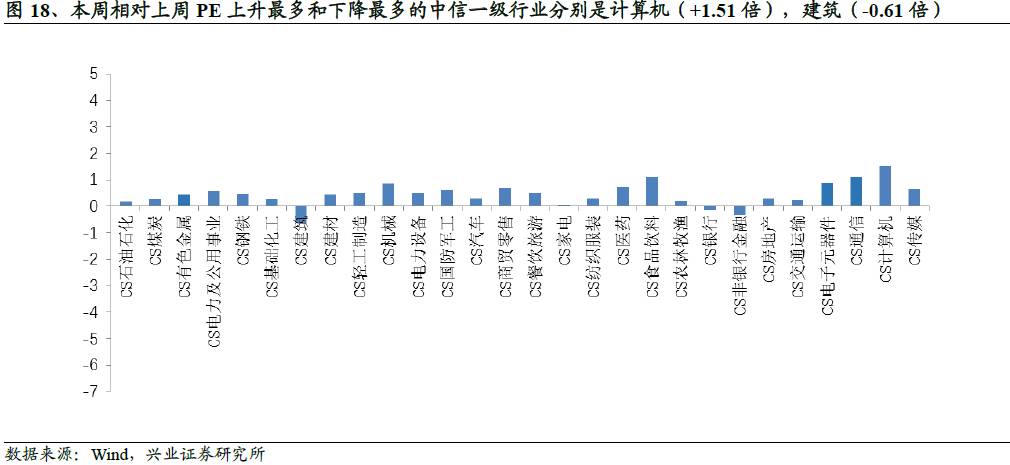

我们比较行业本周PE与上周PE,发现在中信一级行业中,本周相对上周估值上升最多的三个行业和对应PE值变化分别为计算机(PE:49.42倍,+1.51倍),食品饮料(PE:29.50倍,+1.11倍),石油石化(PE:57.29倍,+1.11倍)。

本周相对上周估值下降最多的三个行业和对应PE变化分别为建筑(PE:17.54倍,-0.61倍),非银行金融(PE:20.10倍,-0.34倍),银行(PE:6.59倍,-0.14倍)。

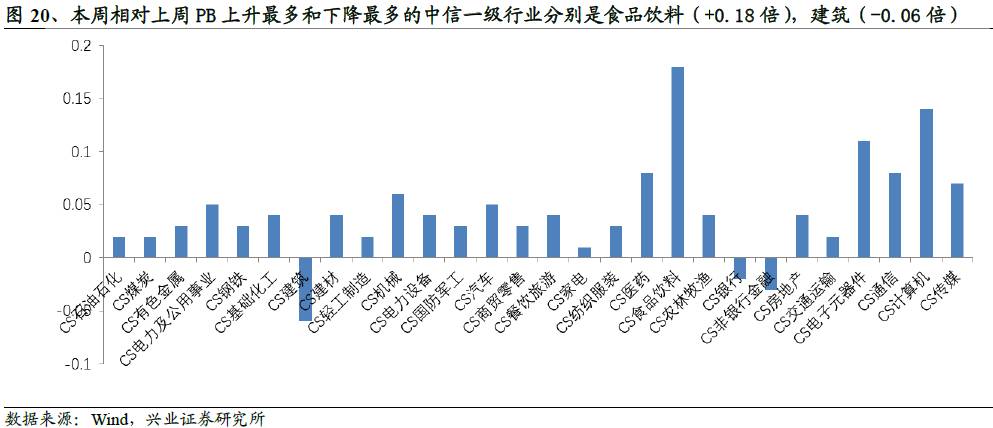

3.2 行业市净率

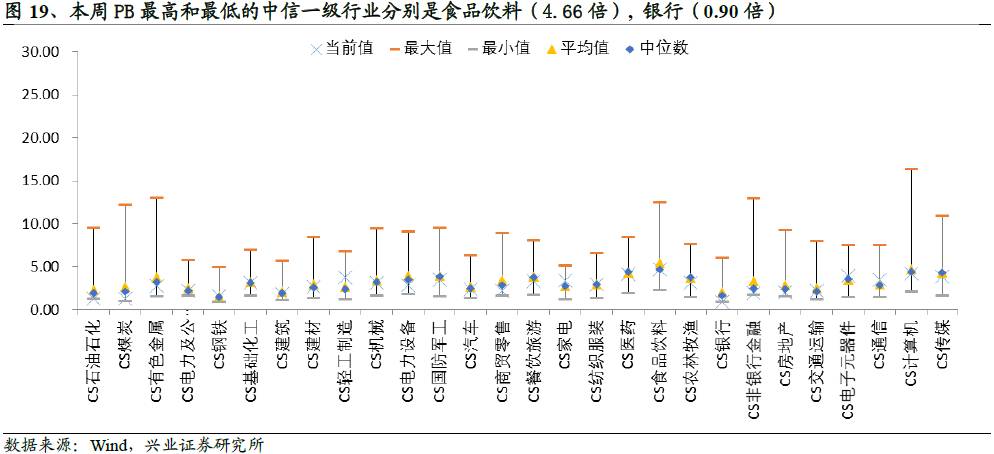

从市净率角度来看,在中信一级行业中,本周估值前三位的行业和对应PB分别为食品饮料(4.66倍),计算机(4.23倍),医药(4.09倍)。本周估值后三位的行业和对应PB分别为银行(0.90倍),石油石化(1.26倍),煤炭(1.28倍)。

我们比较行业本周PB与上周PB,发现在中信一级行业中,本周相对上周估值上升最多的三个行业和对应PB值变化分别为食品饮料(PB:4.66倍, +0.18倍),计算机(PB:4.23倍,+0.14倍),电子元器件(PB:3.95倍,+0.11倍)。

本周相对上周估值下降最多的三个行业和对应PB值变化分别为建筑(PB:1.85倍,-0.06倍),非银行金融(PB:1.88倍,-0.03倍),银行(PB:0.90倍,-0.02倍)。

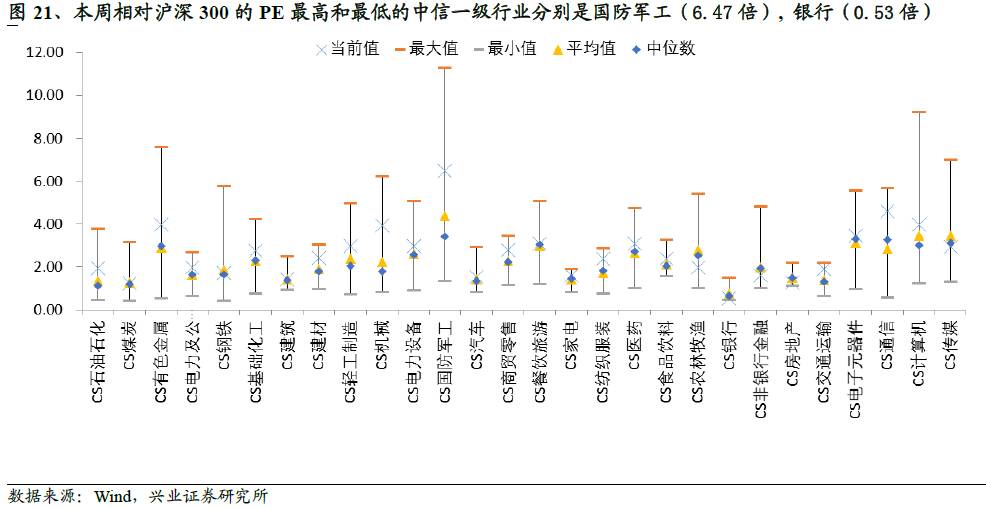

3.3 行业相对估值

从市盈率角度,相比于沪深300本周12.46倍的PE值,本周相对估值前三位的行业和对应的相对PE分别为国防军工(6.47倍),通信(4.60倍),计算机(3.97倍)。本周相对估值后三位的行业和对应的相对PE分别为银行(0.53倍),煤炭(1.24倍),房地产(1.29倍)。

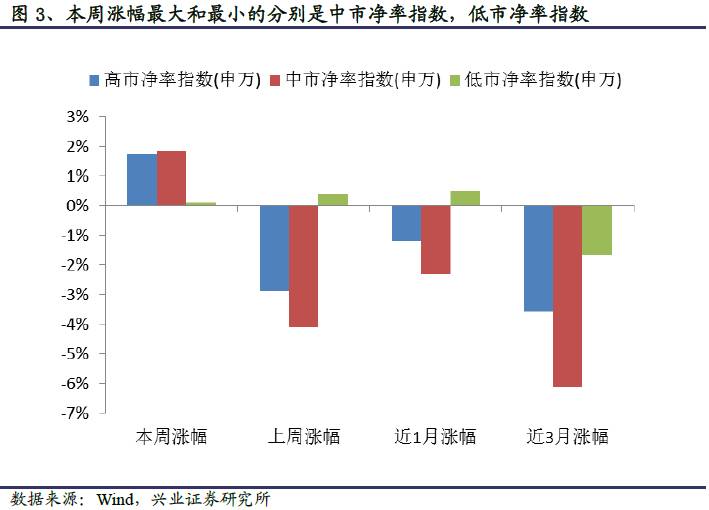

从市净率角度,相比于沪深300本周1.46倍的PB值,本周相对估值前三位的行业和对应的相对PB分别为食品饮料(3.19倍),计算机(2.90倍),医药(2.80倍)。本周相对估值后三位的行业和对应的相对PB分别为银行(0.62倍),石油石化(0.86倍),煤炭(0.88倍)。