繁荣的拐点:信贷脉冲大降!

摘要:

“信贷脉冲”一词最早由德银经济学家

Michael Biggs

在

2008

年提出,指的是广义信贷增量占

GDP

比重的变化,大概意思可以理解为货币增速的增速,即“加速度”。在现有的大多数研究中,大家已经习惯于用货币增速指标来预测经济,为何突然又提货币“加速度”呢?信贷脉冲和经济增长之间有何联系?中国的信贷脉冲走势如何?对经济预测有何指导意义?

为啥要看信贷脉冲?

为了回答这一问题,我们可以做几个情景假设,考察一下经济增长和货币增长之间的关系。

在第一种情景中,

如果大家都使用自己的银行存款来购买最终产品的话,就不会有借贷行为,也没有货币创造。这种情景在现实中不存在,但它至少告诉我们一个道理:没有货币创造出来,同样可能有

GDP

产生甚至是增长。

在第二种情景中,

如果存在借贷行为,就会有货币创造出来,因为

GDP

中有一定比例是依靠借贷来实现交易的,所以货币增量和

GDP

之间是同一阶的关系。在考察

GDP

增速时,也应该对应的采用货币增量的增速进行比较,这就是要采用信贷脉冲来考察经济增长的原因。

在第三种情景中,

我们假定大家向银行贷款不仅去购买

GDP

中的最终产品,还可以去购买资产,发现货币增长和经济增长并不见得完全对应,因为部分被创造的货币可能流入了二手的资产市场,产生了资产泡沫。

货币与经济背离:房和股哪个泡沫大?

全球:资产比经济“跑得快”。

历史上全球信贷脉冲与全球

GDP

增长的趋势高度相关,并且领先

GDP

增速半年左右。但从

08

年金融危机以后,尤其是最近几年,全球信贷脉冲与经济增速走势虽一致,但幅度大幅背离,根据我们第一部分的分析,这说明创造出的货币流入经济的有限,而大量流入资产领域。德国、日本、美国的股市指数剔除通胀后均较

09

年增幅超过

100%

,印度、澳大利亚的房地产价格实际增速都超过

30%

。近期全球信贷脉冲大幅下滑,反映的是全球流动性拐点出现,前期宽松货币大量流入的资产领域将会接受考验。

结构:发达新兴各不同!

美国金融危机后的宽松刺激导致信贷脉冲走高,近年信贷脉冲与经济趋势的偏离扩大,资产价格重回高点,其中又以股市为最。澳大利亚、加拿大等国资产价格的上涨主要体现到房价上。近期美、澳信贷脉冲已经出现回落,考验资产价格。欧洲、日本的信贷脉冲与经济走势一致,仍在回升;从资产价格表现来看,欧洲和日本的股市好于楼市,尤其是德国

DAX

实际股价已经超过危机前的水平,日本股市也涨幅明显。新兴经济体中,印度和巴西的

GDP

实际增速均与信贷脉冲保持同步,资产价格表现却明显分化。印度的信贷更多地推升了房价,巴西由于国内经济不景气,股市和楼市都在下行。

中国:信贷脉冲大降,经济地产均承压。

我们使用政府加社会融资总量作为信贷的衡量指标,计算中国的信贷脉冲变化。结果发现,中国的信贷脉冲和名义

GDP

增速的大体走势也相关,但相关性并没有其它经济体那么高。不过

中国的信贷脉冲和发电量增速高度相关,且信贷脉冲领先发电量增速

6

个月

,去年下半年以来信贷脉冲回落预示未来经济下行压力增大。此外,

中国的信贷脉冲和房价也有较高的相关性,且也领先半年时间

。值得关注的是,

15

、

16

年信贷脉冲和发电量增速在变化幅度上持续背离,这说明新产生的货币不只来自经济领域,还来自于资产交易。当前信贷脉冲持续回落,

5

月

M2

同比增速继续大降至

9.6%

,显示货币创造活动大幅放缓。在货币条件偏紧、信用创造放缓的背景下,下半年的实体经济和房价均会承受压力。

正文:

“信贷脉冲”一词最早由德银经济学家

Michael Biggs

在

2008

年提出,指的是广义信贷增量占

GDP

比重的变化,大概意思可以理解为货币增速的增速,即“加速度”。在现有的大多数研究中,大家已经习惯于用货币增速指标来预测经济,为何突然又提货币“加速度”呢?信贷脉冲和经济增长之间有何联系?中国的信贷脉冲走势如何?对经济预测有何指导意义?

1.

为啥要看信贷脉冲?

为了回答这一问题,我们可以做几个情景假设,考察一下经济增长和货币增长之间的关系。

第一个情景:

我们假设一个国家一年的

GDP

是

100

元,居民或企业会通过消费或投资等方式购买这

100

元的最终产品。如果大家都使用自己的银行存款来购买的话,这一过程就没有借贷行为。对于银行来说,无非就是购买产品的居民或企业

A

的存款减少了,而出售产品的居民或企业

B

的存款增加了,所以整体来看这一过程没有贷款产生,也就没有创造货币。这种情景其实类似于“物物交换”的经济,即使没有货币产生,经济同样可以有增长。

但问题是,如果大家银行里的存款总共只有

100

元,大家都不超支的话,生产的

100

元的产品就消费不完,这其实就是货币不够用了,货币紧缩对经济增长构成压制。另一方面,现实中有的人想多消费、提前消费,有的人想少消费、推迟消费,肯定会存在资金的差额,就需要有借贷。

所以这种绝对没有信贷和货币创造的情景在现实中是不存在的,但它至少告诉我们一个道理:没有货币创造出来,同样可能有

GDP

产生甚至是增长。

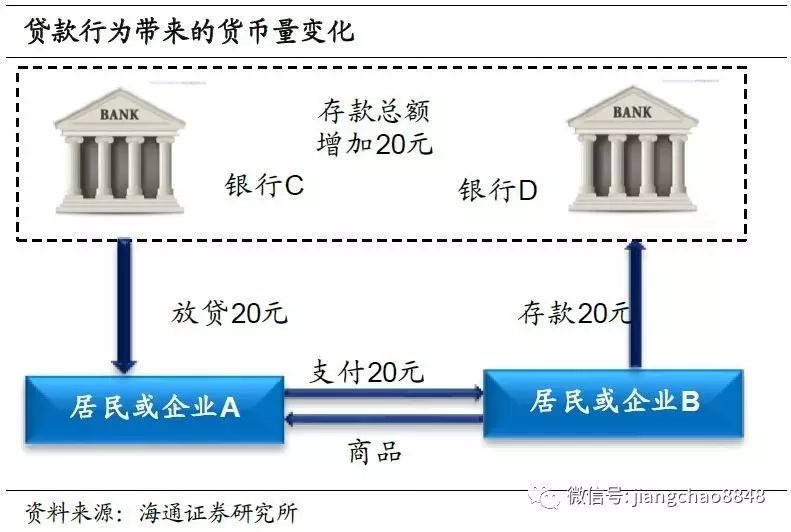

第二种情景:我们看一下存在借贷行为的经济。

如果

A

是仅靠自己存款消费的类型,那么基于第一种情景的结论,

A

消费支付的这部分钱最终还是会回流到银行体系,转化为存款,货币不增不减。如果

A

向银行贷款了

20

元来消费,这

20

元也会最终转化为银行存款,但这个过程中整个银行体系的存款就增加了

20

元。有借就有还,而如果

B

卖出了商品后拿着钱去还银行贷款,银行体系的存款就会减少。从整个经济来看,借款的总数大多数时候都是超过还款总数的,货币会持续增长;而

GDP

中有一定比例是依靠借贷来实现交易的,货币增量和

GDP

之间是同一阶的关系。在考察

GDP

增速时,也应该对应的采用货币增量的增速进行比较,这就是为什么要采用信贷脉冲来考察经济增长的原因。

但这并不意味着用货币或信贷增速去考察

GDP

增速就一定是错的,一方面,货币加速度提高或降低,在货币增速上也会有反应;另一方面,不同理论模型得出的结果会不同,例如货币数量论中如果货币流通速度恒定,货币增速和名义

GDP

增速同样存在对应关系。所以信贷脉冲只不过是提供了另一种方法和维度,来观察货币和经济增长的关系而已。

第三种情景:

在前面两种情况下,我们假定大家向银行贷款去购买

GDP

中的最终产品,如果贷款是去购买资产呢?假如

A

贷款

20

元购买了一栋二手房(这里的价格假设仅为了讲清道理,不具有现实含义),这个时候并没有

GDP

产生,但货币总量同样会增加

20

元。

这种情景意味着,不仅仅

GDP

生产和交易中会创造货币,资产市场的交易中也会创造货币,货币增长和经济增长并不见得完全对应,因为部分被创造的货币可能流入了二手的资产市场,这就是我们通常所说的货币

“

超发

”

,产生了资产泡沫。

2.

货币与经济背离:房和股哪个泡沫大?

2.1

全球:资产比经济“跑得快”

历史上全球信贷脉冲与全球

GDP

增长的趋势高度相关。

信贷脉冲代表了新增信贷占当年创造