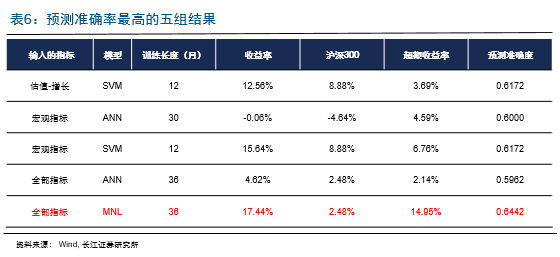

进行大类资产配置时对每一种类别的资产的分析十分重要,本篇主要是针对股票类资产进行分析,使用logistic模型、人工神经网络模型及支持向量机三种模型对股票类资产短期走势进行预测。选取不同的输入指标、训练期等进行预测和比较,对于沪深300的月度走势预测准确度最高达到65%,最佳配适模是训练期为36个月的logistic模型。

股票走势多分类下模型的预测效果

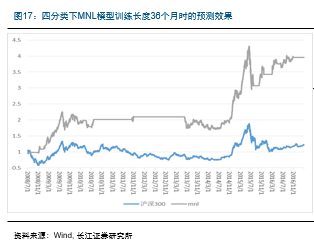

使用机器学习模型还有一个优势就是可以将股票走势按照涨跌的幅度划分为更细致的类型,分别对划分成4类(大幅上涨、小幅上涨、大幅下跌、小幅下跌)和六类(幅度分得更细)两种情况下的样本进行预测。四分类下预测准确度最好的模型仍然是训练期为36个月的logistic模型,胜率为64%,并且获取了比二分类下更高的超额收益率。六分类的预测效果不佳,主要原因是分成六类之后每一类别下的样本数量过少。

趋势判断结果运用于其他常见股票指数

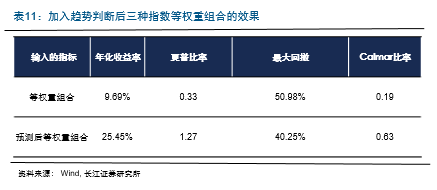

将前面对沪深300的预测结果用于中证500和中证1000,在四分类下对中证500和中证1000预测的超额收益率分别为19.4%和19.18%。简单的通过三种指数等权的方式对加入趋势判断后的效果进行测算,夏普比率及Calmar比率都有了显著性的提高,说明在进行趋势判断后再采取不同风格轮动方式,可以起到很好的提高收益平滑波动的作用。

大类资产配置系统简介

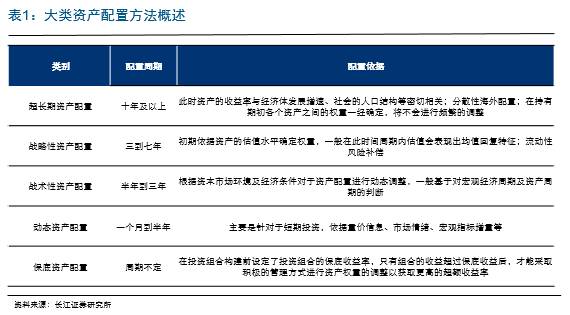

资产配置按照配置目标、配置周期、收益预期及风险偏好等可以分为以下五类:

机器学习模型运用于股票趋势判断

目前国内大部分投资者的配置周期和配置需求集中在战术性资产配置和动态资产配置,本篇也将着重于使用动态资产配置方法。

依据量价信息、市场情绪、宏观指标增量等判断短期趋势

各类资产影响因素各异,债券和商品相比较权益类资产大类下的小类别间差异较大,因此不同类别的资产分开研究

价量信息、宏观指标等对资产趋势影响复杂,非简单的线性模型可以解释

本篇主要着力于国内权益类资产的分析,运用机器学习模型,比较和评判几种模型的预测效果

宏观因素

GDP(季度) ,CPI(月度) ,PPI(月度),固定资产投资完成额(累计同比)(月度) ,社会消费品零售总额(月度),宏观经济景气指数(月度),PMI(月度)

利率因素

M1(月度),M2(月度) ,1年期国债到期收益率(日度),5年期国债到期收益率(日度) ,10年期国债到期收益率(日度)

估值因素

PE (日度),PB (日度),市现率(日度)PS (日度),分红率(日度)

机器学习模型运用于股票趋势判断

将使用前面提到的所有指标包括估值、股息率类指标等采取三种机器学习方法:logistic模型(MNL)、人工神经网络模型(ANN)、支持向量机模型(SVM)

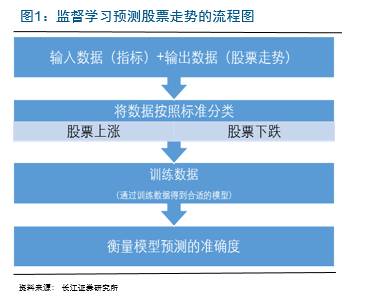

三种模型是属于机器学习中的监督学习,监督学习的训练集要求是包括输入和输出,也可以说是特征和目标,训练集是为了模拟输入输出间的映射关系,并且将这种关系扩展到训练集外。

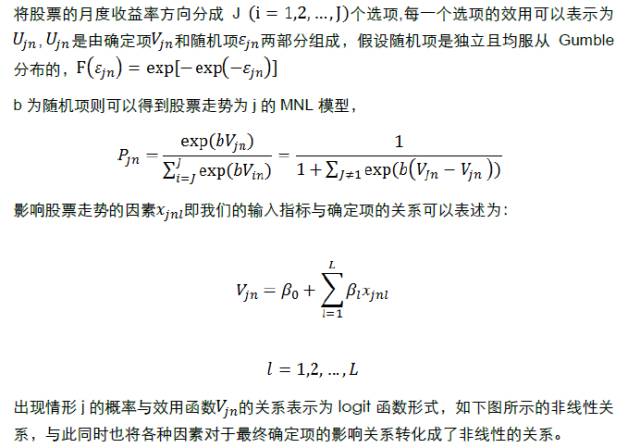

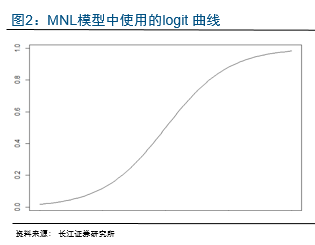

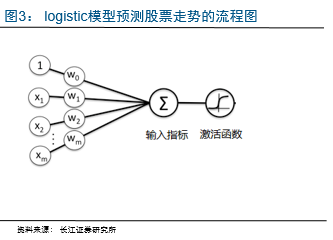

Logistic模型

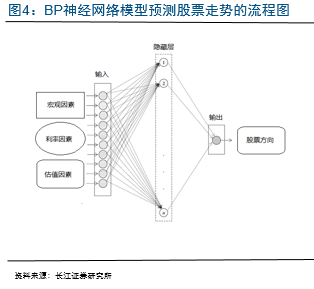

人工神经网络模型

ANN模型由大量简单的神经元相互连接,模拟人的大脑神经处理信息的方式进行信息的并行处理和非线性转换的复杂网络系统,它是以经验最小化为原则进行的。

BP神经网络的流程如图四,在正向传播过程中,输入因素及权值不变,通过比较最终的输出结果与真实值之间的差距来反向调整权值。

激活函数的选择、隐藏层的数目、神经元的个数、训练数据的大小、学习速率的设定等会对预测结果造成很大的影响

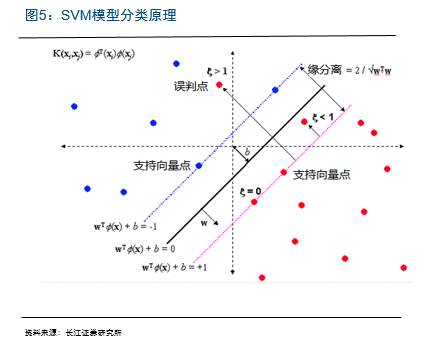

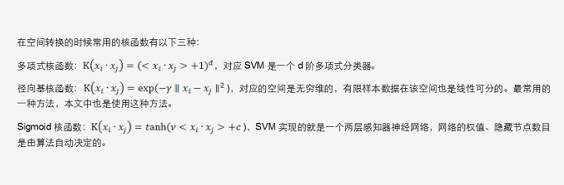

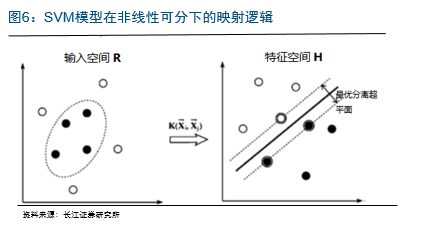

支持向量机模型

模型预测的结果展示和分析

模型的输入指标及参数设定

预测的目标:时间区间为2005年5月份到2017年3月份(130个月),沪深300指数的月度走势,分为上涨和下跌两种;

输入的指标:估值指标(月末值\变化值\均值)、利率指标、宏观经济指标、所有指标;

训练集选择:12个月、18个月、24个月、30个月、36个月;

预测规则:采取训练集滚动的方式进行预测,例如第1~12个月数据训练后用于预测第13个月的大盘走势;

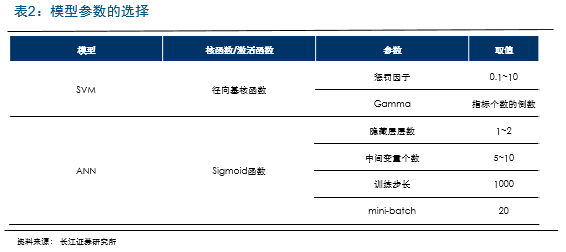

模型参数设定:在训练集内随机选择80%数据作为次训练集,剩下20%作为次测试集,根据选取输入指标的个数不同,选择不同的参数范围进行遍历优化。

其中由于估值指标是日频率,因此可以有三种方式转换成月频,取增量、均值或者月末数值,总共17个指标。每组指标选取5组不同长度的训练集数据测算。

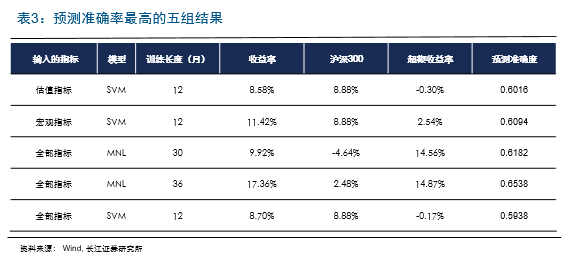

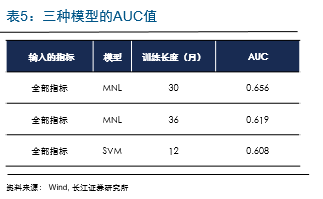

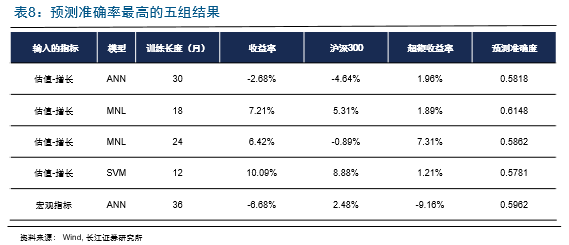

选定最优参数之后,三个模型根据输入的指标和选择的训练集,总共可以得到90组预测结果,以训练集外的预测结果准确度作为指标,选出了以下五组准确度最高的结果。

将三种策略进行比较,从净值曲线中可以直观的看出动态风险预算风险平价策略从组合构建之初就远超过风险平价策略和风险预算风险平价策略,但与此同时也出现了较大的波动率及最大回撤。整体而言,夏普比率较高,收益率也十分可观。

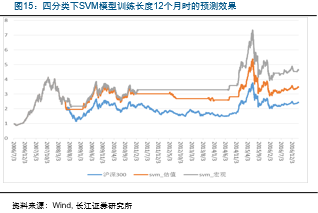

SVM模型整体来说效果一般,无法在较大下跌处帮助止损,但是在震荡下行空间会出现持续的卖空信号,能够规避一定的风险。

上海财经大学 期权课程

期权究竟是什么?

期权买方 以小博大:小风险,大收益

期权卖方 空手套白狼:可低买,亦可高卖低买

保险策略 入虎穴,得虎子:暴跌来袭,持股稳坐钓鱼台

第二期:

2017年

10月25日

第三期:

2017年

11月22日

咨询电话/微信:18516600808

从表现最优的五个模型来看,从2010年到2013年期间所有模型几乎都是全段时间选择空仓,模型的输入变量和预测频率使得其无法捕捉这种时间长度大趋势下跌下的小反弹。

模型及输入指标的显著性检验

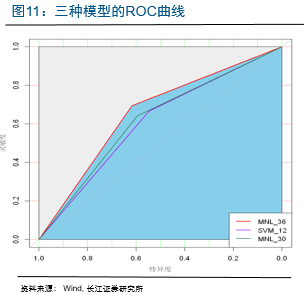

模型的效果除了直接从预测的准确度判断外,也可以用ROC曲线及AUC值做直观上的比较。

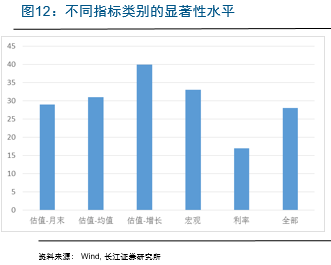

选择不同类型的指标构建的模型中预测准确率超过50%的模型,统计其2输入指标类别出现的频次,估值类指标效果最好。

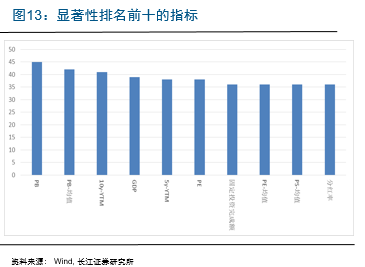

单个指标来看市净率、10年期国债收益率及GDP表现较好。

多分类下的模型预测效果

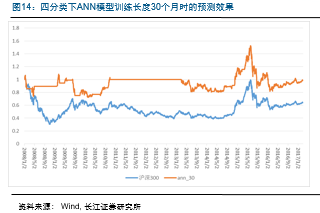

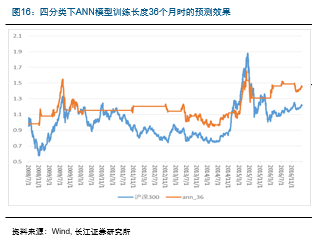

四分类下的预测效果

进一步细化分类的结果,可以依据涨跌的幅度来分成不同的类别。进行四分类划分时,按照大幅上涨、大幅下跌、小幅上涨、小幅下跌来进行细分。

六分类下的预测效果

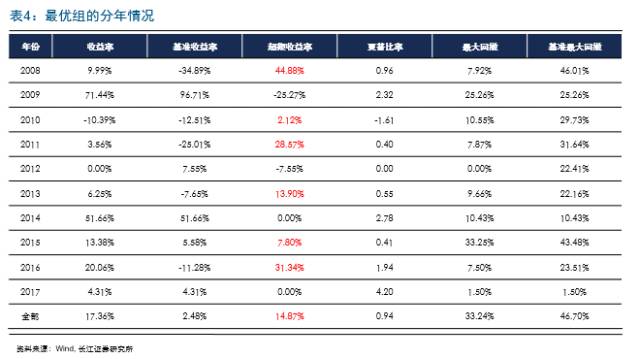

在四分类下由于细分类之后每类的样本数据变少的原因预测准确度会有所下降。最优模型仍然是训练长度为36个月的MNL模型,最后年化收益率有所上升,由17.36%上升到17.44%。

如果进一步细分效果会如何?

其他股票指数上的预测效果

二分类和四分类下在中证500和中证1000上的预测效果

将直接拿沪深300的预测结果用于中证500和中证1000的趋势判断,来观察预测效果。由于六分类的预测效果不佳,因此只进行二分类及四分类下的测算。

二分类和四分类下,效果最好的依然是MNL模型,并且此时四分类下的中证500和中证1000预测的超额收益较二分类分别提升了2.74%和5.02%。

从绝对收益的角度来看,中证500和中证1000在相同时期内收益率比沪深300高很多,不同风格轮动配置的价值凸显。在大部分机构和个人投资者配置海外权益资产的权重有限的时候,将国内权益资产在趋势判断的基础上进行风格轮动配置可以一定程度上提高收益平滑波动。

预测的结果在大类资产配置上的应用:

将预测的结果作为股票类资产权重增减的参考指标;

对于很多配置模型例如风险平价模型和Black-Litterman模型,其中都可以加入对资产收益率的主观判断,利用模型预测的结果及概率大小可以直接拿到配置模型中使用;

通过扩充指标库,总结出影响其他资产走势的因素,可以将模型预测的方法应用于其他资产类别的趋势判断中,进一步加强对每一个大类资产走势的掌控。

风险提示:

1、 最优模型和参数均是针对本文所选样本,并不能保证其在其他样本同样有效;

2、历史业绩回测并不代表未来收益。

来源:

长江金工