天上浮云似白衣,斯须改变如苍狗。

正所谓世事难测!当2020新年钟声敲响之时,少有人料到本世纪的第三个十年开场如此惨烈。

新冠疫情直接导致了全球服务业大滑坡,而投资者的恐慌引发了金融市场巨震。短短二个月时间内,布伦特原油从最高70美元跌至23美元,美国道琼斯指数从近30000点跌至18000点,中国A股亦从3000点跌破2600点。黑天鹅降临!

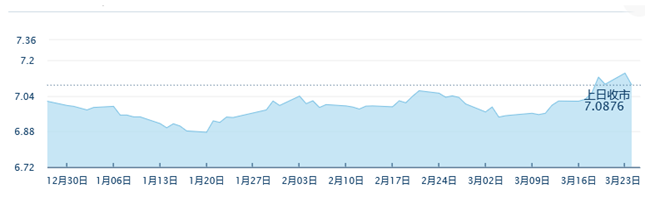

美国股市暴跌触发多种杠杆合约强平,全球资金急于回流填补敞口。原油、黄金等资产被投资者大肆抛售以换取美元。美元指数从80涨破102,而美元兑人民币汇率亦随之大幅上涨。

一个多月时间,美元兑离岸人民币汇率(USD/CNH)从低点6.84一路升破7.15,涨幅近5%,众多未及时套保的进口企业欲哭无泪。

汇率波动可能会造成进出口企业的汇兑损失。出口订单多以美元计价,人民币升值会侵蚀企业利润;对于进口订单,人民币贬值则增加进口成本,此外人民币贬值还对出海投资的中国企业直接造成汇兑损失。因此,在人民币汇率波动加剧的情况下,利用金融衍生品工具规避汇率波动的风险尤为必要。

对于企业来说传统的方式是选择银行远期结售汇交易来锁定汇率,但银行操作有一定的痛点:

2)对长期合约收取较高的保证金(监管要求)

目前企业通过银行操作远期交易时,需要提供一整套材料证明交易的合理性。此外远期结售汇交易由于是场外交易,必须到交割日交割。如果提前选择违约还需交纳一笔不菲的违约金,甚至会引起监管关注。相比之下,人民币期货的交易则日趋活跃,凸现优势。香港交易所于2012年推出了全球首只人民币可交割货币期货合约,即美元兑人民币(香港)期货(交易代码:CUS)。

该合约名义金额为10万美元,报价、按金计算以及结算交割均以人民币为单位,受到了市场热烈欢迎。2019年港交所人民币期货合约交易量达193万张,名义金额近2000亿美元。

由于离岸人民币的用途并没有任何限制,市场能真正反映离岸人民币的供求。香港交易所的电子交易平台提供了一个极具规范和高透明度的交易市场,因此外汇期货合约的价格更公正、更透明。

利用美元兑人民币(香港)期货进行套期保值,可以利用期货上的损益来抵消现货市场上的盈亏。

随着市场参与者对买卖和管理离岸人民币汇率的多元化工具需求的增加,香港交易所于2017年进一步推出人民币货币期权,以满足市场需要。这也是我们今天要介绍的重点。 期权被誉为衍生品中的皇冠。早在2500年前,古希腊哲学家泰勒斯(Thales)曾根据自己的天文学知识,预测到来年橄榄将大丰收。于是泰勒斯便提前大量购买(租用)丰收季压榨机的使用权,在旺季到来之后高价租出,最终大赚一笔,成为知识创造财富的美谈。

购买期权本质上是购买可以未来行使的权利。在外汇期权市场中,客户可以在限定最大损失的前提下保留获利的可能性。香港交易所于2017年3月隆重推出了美元兑离岸人民币场内期权,目前已经成为亚洲市场最具影响力的品种之一。

港交所美元兑人民币期权的优势:

• 合约金额(10万美元)与美元兑人民币期货一致,方便对冲

港交所人民币期权合约细则,可点击放大查看

(五)人民币场内期权实际应用

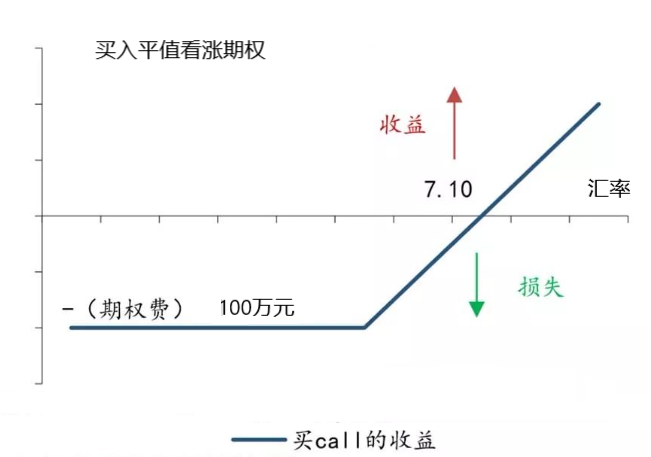

期权操作策略丰富多样。考虑到普通投资者的特点,此次着重介绍买权项下(Long Option)的三项经典策略。1)购买平值期权,为你的头寸上保险

202X年1月,M公司有笔金额为1000万美元公司债将于三个月后到期,届时需要购汇付款。

M公司起初计划通过美元兑人民币远期市场(Forward)进行套保,以防止未来美元升值带来的汇兑损失。但公司又担心美元大幅贬值导致套保头寸巨亏。最终M公司决定通过购买平值期权的方式锁定汇率风险。

三个月后到期的美元人民币期货合约价格为7.0,对应的四月份平值看涨期权的成交价为0.1,即1000个bp。

M公司通过港交所市场购买了100张四月份平值看涨期权合约(单张10万美元), 共花费了100万人民币权利金(1000万*0.1),从而将实际购汇成本锁定为7.1(7.0+0.1)。

三个月后M公司套保盈亏如下:

假设到期汇率(USD/CNH) | | 远期套保效果 |

6.7 | 以实际汇率购汇,损失100万人民币权利 | 通过远期操作,盈亏为线性。M公司公司的实际成本锁定在7.0,套保头寸将亏损1000*(7.0-6.7)=300万在美元贬值过程中公司需要补充约300万保证金或更多 |

7.1 | 盈亏平衡 | 远期操作获利1000*(7.1-7.0)=100万人民币,但此过程中如美元贬值则需随时补充保证金 |

7.3 | 获利200万人民币 =1000*(7.3-7.1 | 远期操作可获利300万人民币,但在此过程中如美元贬值则需补充保证金 |

M公司通过期权套保,在一开始便锁定了最大亏损(权利金),并同时保留了上涨可能,从而在行情一路震荡时能够安心持有头寸。

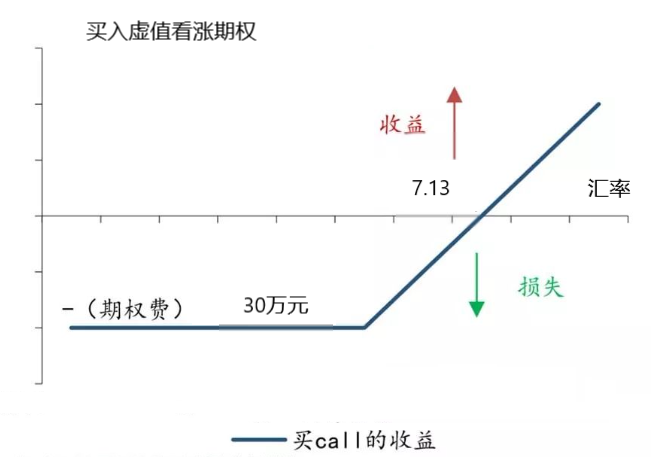

2) 购买虚值期权以小博大,捕捉黑天鹅

202X年1月,M公司公司通过市场分析得出结三个月后大幅升值的可能性较大,公司决定参与汇率市场投机。为了避免方向做反导致重大损失,公司决定购买虚值期权。

目前三个月后到期的美元人民币期货合约价格为7.0,而对应的四月份虚值7.1看涨期权的成交价为0.03,即300个bp。

M公司最后通过港交所市场购买了100张四月份平值看涨期权合约(单张10万美元), 共花费了30万人民币权利金(1000万*0.03),从而将实际操作成本锁定为7.13(7.1+0.03)。

三个月后M公司盈亏如下:

假设到期汇率(USD/CNH | 期权操作效果 | 远期操作效 |

6.7

| 失30万人民币权利 | 远期投机将亏损1000*(7.0-6.7)=300万 在美元贬值过程中公司需要补充约300万 保证金或更多以维持头寸 |

7.3

| 获利170万人民币 =1000*(7.3-7.13) | |

M公司通过期权操作,在一开始即锁定了最大亏损即权利金,而如果行情兑现,可获得超额收益。

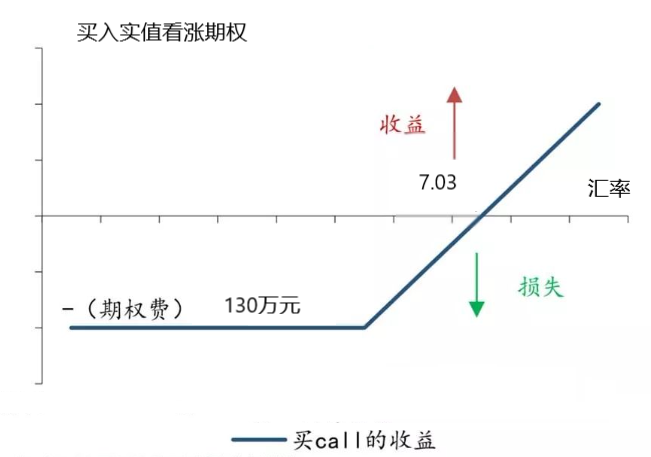

3)购买深度实值期权,可攻可守

如例1中所示,202x年1月,M公司公司有笔1000万美元的公司债将于三个月后到期,届时需要购汇付款。公司最终决定通过购买美元兑人民币实值期权的方式锁定汇率风险。

三个月后到期的美元人民币期货合约价格为7.0,而对应的四月份实值6.9看涨期权的成交价为0.13,即1300个bp。

M公司通过港交所市场购买了100张四月份平值看涨期权合约(单张10万美元), 共花费了130万人民币权利金(1000万*0.13),从而将实际购汇成本锁定为7.03(6.9+0.13)。

三个月到期之后M公司套保盈亏如下:

假设到期汇率(USD/CNH) | 期权套保效果 | 远期套保效果 |

6.7

| 以实际汇率购汇,损失130万人民币即权利金 | 套保头寸将亏损300万人民币 =1000*(7.0-6.7) 且在美元贬值过程中公司还需要补充约300万保证金或更多 |

| 7.1 | 获利70万人民币 =1000(7.1-7.03) | 远期操作获利100万人民币 =1000*(7.1-7.0) 但此过程中如美元贬值则需随时补充保证金 |

| 7.3 | 获利270万人民币 =1000*(7.3-7.05 | 远期操作可获利300万人民币,但在此过程中如遇美元贬值则需补充保证金 |

通过实值期权进行套保,M公司在锁定最大亏损(权利金)的前提下,支付了更少的时间价值。相比直接用期货,公司仅额外支付了30万即1000万*(7.03-7.0),但在行情走反时公司得以提前锁定亏损,并保留未来获利的可能。

(六)善用期权,灵活应对黑天鹅冲击

外汇市场对国际事件反应极为敏感。特朗普当选、英国脱欧、伊朗空袭沙特油田等事件都引起了外汇市场的剧烈波动,而此时港交所的美元兑人民币期权产品关注度和成交量亦会急剧上升。

期权可以帮助企业灵活应对宏观环境的变化,此外期货与期权通过搭配可以设计出多种策略,帮助企业在市场震荡中灵活避险。放眼未来,期权的广泛应用必将是大势所趋。

善用期权,避险有道!