来源:内容来自SIMTAC,作者李沛 谢谢。

新三板(全国中小企业股份转让系统)已成为中国中小企业对接资本市场的的主要窗口,获取直接融资的重要渠道。本文主要梳理了在新三板挂牌的半导体企业的基本情况,从中也可以窥探到中国半导体行业发展的一些趋势(文中数据均来自Wind资讯,企业财务方面数据采用2015年的数据)。

基本情况

截至2016年12月4日,在新三板挂牌的半导体企业(按照Wind投资型二级行业归为“半导体产品与设备”类企业)共计78家,占新三板全部企业的0.8%。总股本达到31亿股,占新三板所有股份的0.56%,可交易股份总量12.1亿股。

从产业链划分,集成电路设计类企业占所有挂牌企业的一半左右,从规模体量上看,设计类企业的产值虽然在半导体行业内偏小,但处于产业链上游,创新价值高,增长速率较快,一般意义上更容易受到资本市场的关注。在挂牌企业中,还包括器件生产企业(含设计、生产一体化)16家,封装和测试企业6家,设备与材料企业15家,分销型企业2家。

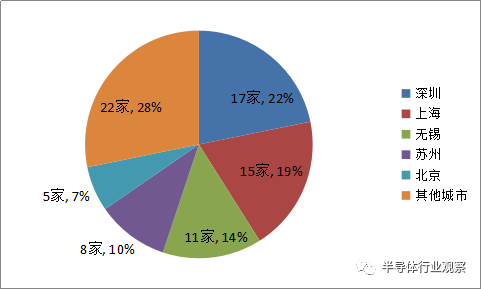

在区域分布上,一线城市(北京、上海、深圳)和其他城市的关于半导体挂牌企业的比例大致相当(47%:53%),其中,一线城市的设计型企业聚集度更高(56%)。从城市集群上看,长三角地区拥有的半导体产业集聚度高于其它地区,长三角城市贡献了近七成的设计型企业、近四成的器件生产型企业、一半的封装测试企业和近七成的设备与材料企业。深圳、上海、无锡、苏州、北京是半导体挂牌企业数量最多的城市,这些城市在半导体产业上的发展基础良好,均拥有5条以上半导体制造(含中试))产线,并且毗邻大规模的晶圆厂和先进封装基地,都建设有半导体产业相关的科技产业园区,所以能够产生一批具有创新潜力的半导体企业。

图1 新三板半导体企业的地域构成

新三板推出做市转让制度已有2年,在新三板挂牌的78家半导体企业中,已有13家采用做市转让。做市企业的股本总和为7.66亿股,占全行业所有企业股本的24.7%。做市企业总市值为35.25亿元,占全行业企业市值的45%。每家企业的平均拥有做市券商2.2家,低于新三板做市企业的平均值(5.5家)。结合盈利情况分析,12家做市企业2015年平均净利润率为-2%【注:东芯通信(430670)因2015年被全志科技收购,因而出现净利润大大超出主营业务收入的情形,所以本文在计算相关行业的平均净利润时将其剔除。】,企业净利润率的主要分布空间为0-10%,净利润率超过10%的企业只有3家。这种情况也许表明,做市转让制度对半导体行业的价值发现功能尚未体现,提供做市服务的中介机构对半导体行业的关注度还有待提升。

表1 新三板半导体行业做市企业一览

2016年新三板推出了创新层制度,在新三板挂牌的78家半导体企业中,3家企业被归入创新层,创新层企业在全行业企业中的占比(3.8%),不仅低于新三板创新层企业的总体占比(9.7%),也低于工业和信息技术业中创新层企业的占比(分别为15%,12.4%)。

表2 新三板创新层企业信息(半导体板块)

新三板的分层标准一共有3项,半导体企业有1家符合标准2(最近2年收入连续增长,且年均增长率不低于50%,最近2年营业收入平均不低于4000万。股本不少于2000万股);2家符合标准3(最近60个成交日做市转让平均市值不少于6亿元;最近一年年末股东权益不少于5000万元,做市商不少于6家,合格投资人不少于50人);没有1家符合标准1(连续2年盈利,年平均盈利不少于2000万元,最近2年加权平均净资产收益率不低于10%)。上面的数据一定程度上说明了新三板的半导体行业的盈利情况并不理想。

交易活跃度分析

截至2016年12月4日,共有33家半导体企业在新三板市场产生交易,其中包括全部14家采用做市交易的企业。这些企业共产生股权交易总量为7377万股,其中做市交易的股份比例为28.8%,尽管做市交易企业的流通股本相对协议转让要高,但这些企业产生的交易量则不如协议转让的企业。这其中主要的原因在于,累计交易量前两位的企业思比科、润达光伏,均为协议转让,而这两家企业产生的交易量总和为2536.7万股,已经接近34.3%。其中,思比科的主营业务为工业、消费应用的图像传感器和图像处理芯片设计,已于2016年12月被北京君正收购40.83%的股份;润达光伏的主营业务是太阳能光伏电池组件研发、生产。除了两家企业外,协议转让与做市转让的股份比例大致相当。因此,可以看出做市转让的方式,一定程度上促进了新三板的市场活跃度。

图2 过去一年做市转让和协议转让企业交易量比较(半导体行业)

最近一年内,共有22家企业在新三板上获得直接融资,共计8.82亿元。

其中东芯通信、中晟光电2家的直接融资额分别为1.98亿元人民币

,1.49亿元人民币,基本上接近全部融资额的40%。东芯通信主营业务为LTE基带芯片设计,其融资来自主板上市全志科技的收购,中晟光电是国内MOCVD设备和技术服务的提供商,融资来自用于研发投入的定向增发。除这2家企业以外,

其余企业每家获得的融资总额均不超过7000万元人民币,且大部分企业获得的单笔融资额均在2000万以内。

新三板半导体企业的营收分析

2015年,新三板78家半导体企业的营业收入共计78.1亿元人民币,营业收入平均增长率35.7%。在营业收入分布上,2015年营业收入超过1亿元人民币的企业有26家,营业收入超过5000万元的50家。2015年营收同比正增长的50家,其中营业收入同比增速超过100%的9家。

在产业链分布方面,设计型企业的营业收入总和为37.9亿元,39家设计型企业中,2015年营业收入超1亿元的企业11家,主要分布在射频及模拟芯片、MCU、无线传感网络芯片、智能仪表芯片等领域:

表3 2015年营收收入排名前列的设计型企业

在营收增长方面,设计型企业2015年营收平均增长率52.9%,领先于半导体行业平均增长率(35.7%)。2015年营业收入同比增长超过100%的设计型企业有8家(全行业为9家)。从下表中可以看出,营收增幅较快的企业主要来自无线通信(模拟、混合信号、射频)领域,这类企业的营收主要位于2000万元-1亿元区间。

表4 2015年同比增长前列的设计型企业

器件生产型企业收入总和为20.8亿元,其中LED、光伏、功率器件的生产企业贡献达75%,产出过亿的8家企业也全部来自于上述领域。生产型企业的营收平均增长率为23.5%。

封装测试型企业的营业收入总和为4.8亿元,其中红光股份、华岭股份的营收占比近一半,这两家企业也是封测类企业中仅有2家营收过亿元的企业。封测型企业的营收平均增长率为8.3%。

设备与材料型企业的营业收入总和为13.6亿元,其中5家企业产出超过1亿元,其中只有捷佳伟创(光伏、光电设备)1家为设备型企业,其余均为材料型企业。设备材料型企业的营收平均增长率为24%。

作为重资产运营类企业,上述三类企业的平均营收增幅要低于设计型企业,营收同比增幅超过50%的企业,营收主要位于1000- 5000万元这个区间。跟设计型企业相比,生产、封测和设备材料类企业的快速增长空间更小,在营业收入超过5000万元后,保持营收高增长难度较大。

新三板半导体企业的盈利分析

2015年,新三板78家半导体企业实现净利润3.78亿元,全行业平均净利润率为4.9%。净利润超过1000万元人民币的企业有18家,净利润同比增长的企业43家,其中同比增长超100%的23家。

按照产业链划分,设计型企业的净利润总和为2.36亿元,在行业总利润的贡献率为62.4%。按照净利润率进行分析,剔除1家极端值企业(东芯通信,净利润高于主营营业收入)后,设计型企业的平均净利润率为-2%,共有15家企业净利润率高于10%,其中钜泉光电(智能电表芯片)、锐能微(智能电表芯片)、中感微(传感网芯片)、唯捷创芯(射频PA芯片)、芯朋微(电源管理芯片)的营业收入超过1亿元,净利润高于2000万元,已属于规模化成长企业。设计型企业中净利润率为负的企业也有10家,其中3家企业2015年营业收入超1亿元,但国芯科技(数字电视芯片资质问题影响出货)和思比科(代工厂产线问题)的亏损,存在一定外部原因。总体上看,设计型企业的营业收入和净利润呈现同步增长,不同企业之间的利润率分化较大。