1992年风靡香港和大陆的影视剧

《大时代》

,以20世纪60年代至90年代的

香港金融市场

为背景,透过两个家庭,两代情仇,展现名利与人性的纠缠,至今为人津津乐道。

该剧如此深入人心,以至于在香港股市产生了所谓的

“丁蟹效应”(也叫秋官效应):

从郑少秋在《大时代》饰演丁蟹开始,以后凡是播出由郑少秋主演的电视剧、电影等,恒生指数或A股均有不同程度下跌,股市仿佛被下了魔咒。

《

大时代》在剧情一开始便给观众呈现了早期香港股市的乱象丛生。

1973年,香港证券交易所达到五会鼎立的局面,股票买卖疯狂炙热,也是所谓“鱼翅泡饭”的年代。那年,也是廉正公署成立的前一年,整个社会贪污的风气已经到了最恐怖的地步。剧

中男主方进新(华人证券交易公司副总裁)不满陈万贤(交易公司总裁)等人操纵股市的行为,决心与陈万贤对赌

北极星股票,

扫除垃圾股,促使股市走上正轨。

在这场多空大战中,陈万贤自恃有北极星船务与英国政府打官司的内幕消息,采取“高抛低吸”的卖空策略,恶意打压股价。陈万贤所抛售的股票中有相当一部分是

假股票

,这些假股票在市场上泛滥,严重影响了股价。

作为对手方,方进新坐庄做多,

通过多方筹资,

在市场上悄悄收购北极星股票

。

方采取的策略是“轧空”(short squeeze)。

“轧空”是指空方由于受到价格连续上涨或买入相应股票困难

的压力后急于平仓。

当较多空方都想平仓就会进一步造成股票价格上涨,导致压力增大,形成恶性循环。

在资金的

推动下,北极星

节节升高

,陈万贤

亏了不少钱,不得不暂停交易,召开紧急会议。会上陈万贤提出要验资,

方

进新拿出预先准备好的四大箱现钞,以“足够”的财力证明自己有能力大量买进股票(其实箱子底部都是白纸),陈万贤不得不声称交易正常。

方进新转而质疑陈万贤等人是否有足够多的股票,提出要过目检查,遭到了陈万贤的拒绝。

下午北极星利好消息一出,股票继续攀升,陈万贤输了。恼

羞成怒的

陈万贤贼喊捉

贼,来了个恶

人先

告状,以交易公司总裁的身份召开记者招待会,宣布发现了假股票,导致股价大跌。

但正如方进新所谋划的那样,他已经收购了北极星77%的股票,陈万贤想平仓获利的企图彻底失败。

其实,在这场多空大战中,老谋深算的方进新是稳操胜券的。无论股价跌还是涨,陈万贤都是输家。如果股价大涨,方作为多方自然赚钱;如果股价大跌,方手里握有大量股票,陈万贤也是无法交割,只能投降认输。

时隔30年后,太平洋彼岸的美国也在进行着一场

史诗级的多空大战。令人难以置信的是,制造

“

假股票”并

做空股价这种影视剧中的古董级手法在金融交易高度科技化和现代化的美国不仅没有消失,反而更加隐秘和猖獗。

美国散户与华尔街机构之间的鏖战已有时日。随着博弈的进行和监管部门的介入,很多最初的疑问或许很快找到答案。

然而,很多人心中的另一个疑问恐怕永远等不到真正的答案,那就是:GME的卖空比例为什么可以超过100%,即超过流通股总股数?1月份的统计数据显示,GME的卖空头寸占流通股总股数的比例达到140%,近期随着空头的撤退才降到了50%左右。

要系统地回答这个问题并不简单,在我们逐步揭开真相之前,如果用一句话来概括答案的话,那就是:

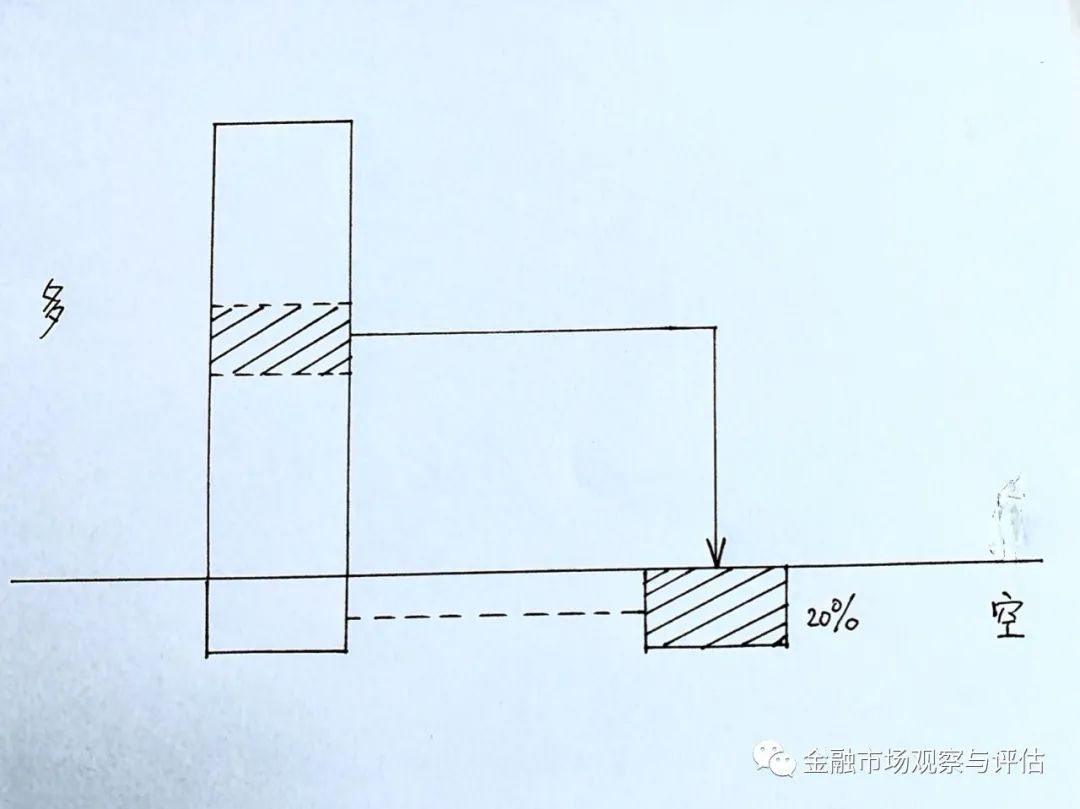

从“明面”上讲,卖空比例是完全可以超过100%的。卖空的过程一般如下:空方从券商借入股票并卖出,期待将来股票价格下跌时买回归还股票,从中获得价差收益。如图1所示,假设左边阴影部分是被借出的股票,占总股数的20%,这部分股票旋即被空头卖出。由于有卖就有买

(

图中下方虚线所示)

,所以左边的多头头寸也会多出20%。

按照传统统计口径,此时卖空比例为20%;而

按照知名数据公司S3的统计口径,卖空

比例为20% /(100%+20%)= 16.67%,即S3将新创造出的多头头寸加入分母。

图1的情况下,传统卖空比例不可能超过100%,因为每一个卖空头寸都对应最开始的一部分多头头寸,而总多头头寸(流通总股数)在某一个特定时间点是固定的。按照S3的统计口径的话,卖空比例就更加不可能超过100%了,因为分母永远大于分子。

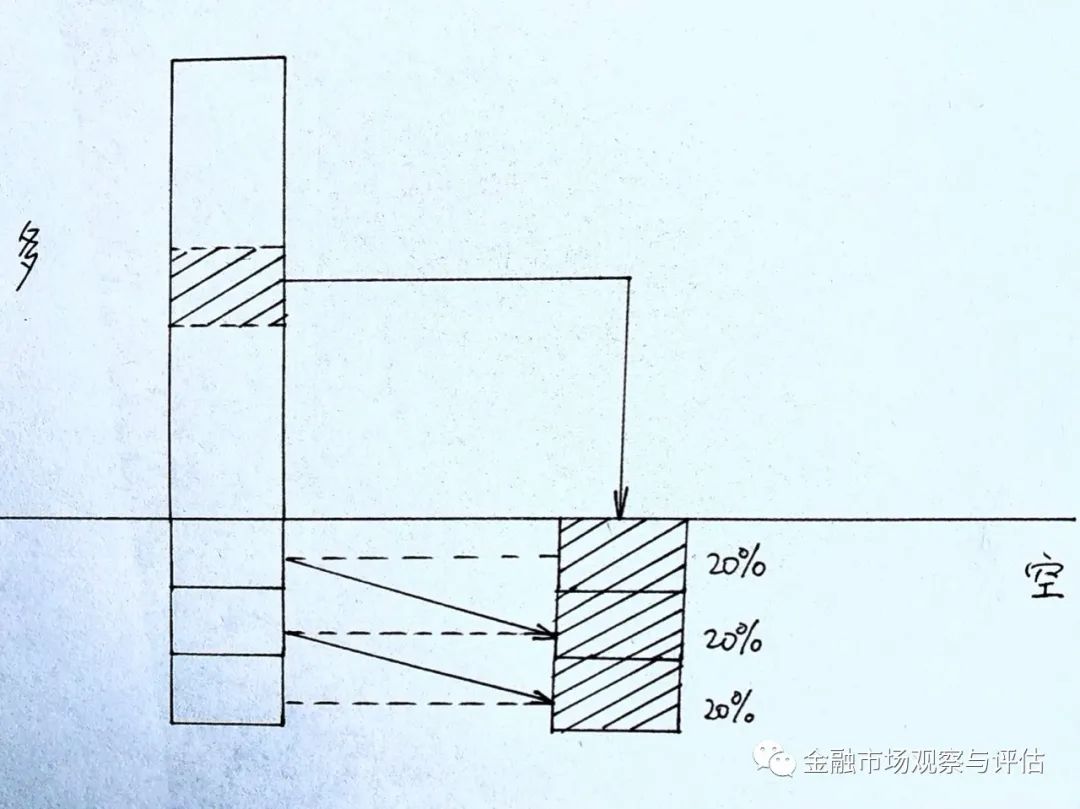

但是如果新创造出来的多头头寸可以被进一步借出呢?情况将有所变化,如图2所示。期初多头头寸中第一个20%的股票(左边阴影部分)被借出(箭头)并卖出(下方虚线),创造出了第一个多头头寸,随后这个多头头寸再次被借出并卖出,创造出了第二个多头头寸,又被借出和卖出,创造出了第三个多头头寸。可以看到,此时传统卖空比例已经高达60%,或者按照S3的统计口径,卖空比例为60% / (100%+60%) = 37.5%。那么

如此循环反复,

只要循环次数够多,传统口径下的卖空比例就可以超过100%,但净多头头寸仍然等于期初的值。因此,

超过100%的卖空比例并不是说没人投资股票,其实正相反,空头越多,多头也越多;

高卖空比例也并不必然意味着股价受到打压

。

接下来要讨论的事情跟卖空机制的过程细节很有关系。举个例子,投资者A跟券商说要卖空某股票,当券商从用户B借股票时,并不需要B的同意(除非是从B的现金账户、退休账户中借),因此大多数情况下B不知道自己的股票被借走了。当卖空到期时,只要A从市场上买进股票并还给B,就可以顺利平仓了结。

但如果还在卖空期间

,B

由于某种原因将

账户上的

股票卖给投资者C,那么空头A必须在规定期限内从市场上买入股票或者另外借入股票并归还给券商,否则券商无法及时给C股票。这个规定期限是B和C成交后2个交易日(2017年9月5日美国股票市场结算周期由T+3调整为T+2)。

上述情形中,当券商无法及时给C股票,我们称之为券商的

FTD(fail-to-deliver),即交割失败

。FTD可能由多个原因引起,比如例子中的空头A无法从市场买到股票,或者

券商自己也可能卖空股票,虽然提前安排了交割但不能

及时收到股票,也有可能是由于系统技术故障等等。这些都属于正常原因。

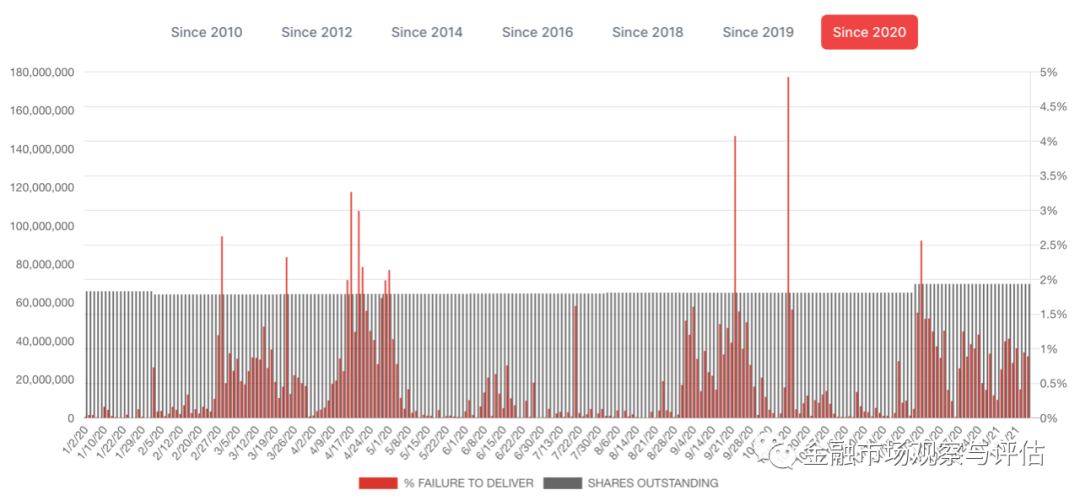

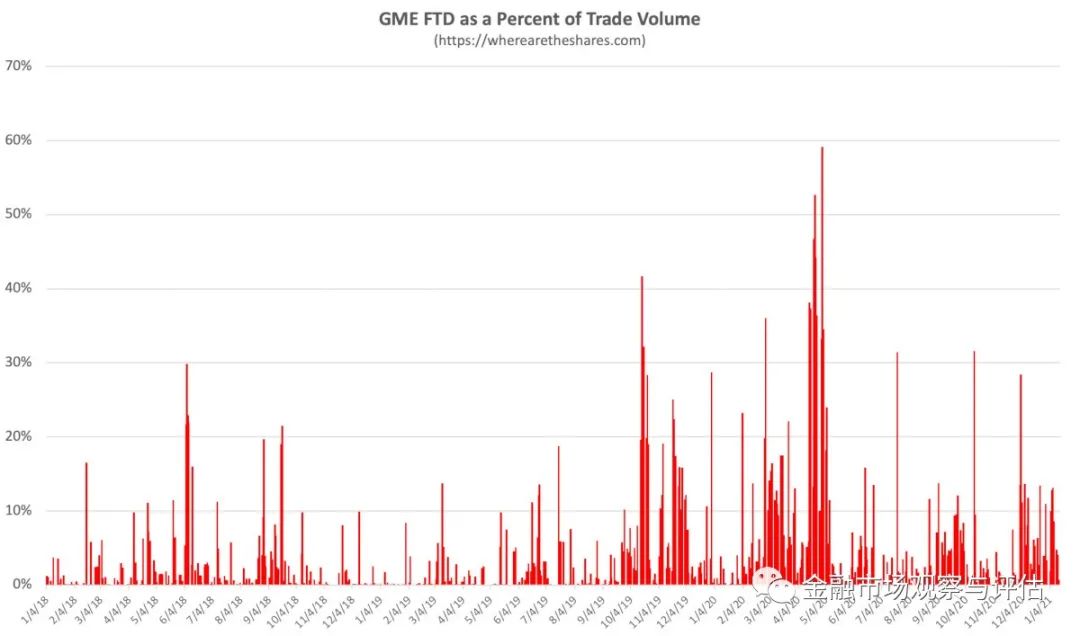

一般而言,FTD不常发生,FTD占总流通股数的比例很小,可以忽略不计。然而此次散户大战华尔街的历史性事件中,GME的FTD比例却是高得离谱。图3和图4分别展示的是2020年至今GME的FTD占流通股股数之比和FTD占成交量之比。可以看到,去年以来GME频繁发生FTD,且在十月中旬FTD占比达到高峰值。其中FTD占总流通股数之比频繁越过0.5%红线(超过红线就被监管列为问题股票),而

FTD占成交量之比最高更是达到60%左右!