并购汪,资产管理和精品投行旗下品牌;

并购汪·添资本社群,高端人脉与价值分享平台;

添加微信18519783108为好友,点击上方加关注↑

***会员活动预告***

8月9日/周三,晚上7:00至7:30,线上分享活动。

***活动分享主题***

减持新规后,如何制定最佳减持方案?

***加入会员方式***

加入会员请长按图片二维码

或电话/微信汪老师18519783108。

跨境交易主体的搭建,是跨境交易中解决融资问题、合规成本、产权结构与资金出境的关键节点。那么,应该如何搭建呢,来看一看这个80亿体量的海外收购中,是如何示范的吧。

小汪说

跨境交易监管审核趋紧,资金出境难,大体量跨境并购交易越发罕见。

银亿股份作价近80亿收购比利时汽车变速器制造商邦奇集团,该次交易控股股东没有引入外部投资者,完全凭借自身强大的融资能力和对交易的把控,先通过投资控股平台将标的买进来,再装入上市公司,促成这笔大体量交易。

这一交易及其主体结构的搭建很有启发性。

小汪@并购汪的《并购基金》报告多次告诉大家,交易主体的搭建,可以通过多层级主体的设计来放大融资能力;同时,对于每一层主体资本结构的巧妙安排,可以帮助上市公司维持了交易前期的控制权,和交易的主导权。同时,能够巧妙腾挪,降低各种A股市场的合规成本。

接下来,小汪@并购汪就带大家看一看,银亿股份这个示范案例是如何做的吧。

交易简介

邦奇集团是比利时优质的汽车变速器独立制造商,系汽车变速器细分行业龙头,旗下多个跨国子公司及研究中心,具有完备的研发技术水平和成熟的管理团队,2015年至2016年净利润实现了翻倍。银亿股份拟通过发行股份的形式收购比利时邦奇的100%股权。

收购后,银亿股份继续向“房地产行业+高端汽车制造业”双主业产业战略布局迈进。此前,控股股东通过同样的方式,已帮助银亿股份完成了对作价35.75亿元的优质标的美国汽车安全气囊制造商ARC的收购。

总体收购方案分两个阶段进行,截至报告书签署日,以下总体收购方案中的第一阶段已经完成,本次交易为总体收购方案的第二阶段。

第一阶段:由银亿集团主导,通过境外子公司香港亿圣向比利时邦奇的全体股东及收益权凭证的持有人收购比利时邦奇100%的股份及100%的收益权凭证。该交易已于2016年8月31日完成交割。

第二阶段:由上市公司向受同一控制的宁波圣洲发行股份购买其持有的东方亿圣100%股权。本次交易完成后,公司将持有东方亿圣100%股权,并将通过东方亿圣的香港子公司香港亿圣持有邦奇集团相关资产。

第二阶段,即将海外标的及其持股主体,注入上市公司的交易。交易方案如下:

2017年6月1日,银亿股份发布重大资产重组草案,通过发行股份并募集配套资金不超过4亿元,对宁波圣洲所持有的东方亿圣进行收购,交易作价798,058.63万元。同时,参与配融的对象中,熊基凯为上市公司第二大股东,宁波维泰、宁波久特和宁波乾亨均为员工持股平台。配融对象均为控股股东的一致行动人。

(1)发行股份购买资产

交易对方:宁波圣洲投资。

交易作价:798,058.63万元。

发行价格:8.67元/股。

发行股份数量:920,482,848股股份。

标的资产:东方亿圣100%股权。

(2)发行股份募集配套资金

锁价/询价:询价。

交易对方:熊基凯、宁波维泰投资合伙企业、宁波久特投资合伙企业和宁波乾亨投资合伙企业。

发行价格:尚未确定。

发行股份:不超过611,686,079股。

募集资金:不超过40,000.00万元。

控股股东认购比例:熊基凯认购19,255万元,宁波维泰认购8,250万元,宁波久特认购6,870万元,宁波乾亨认购5,625万元。

资金用途:用于宁波邦奇年产120万台变速箱总装项目。

交易主体的搭建与过程

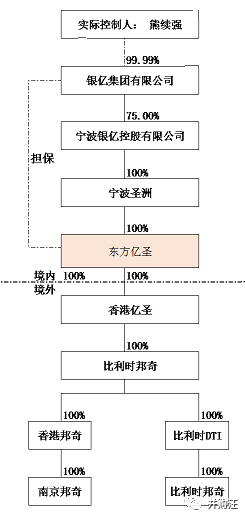

上市公司为完成对实际标的邦奇的收购,实际在交易安排中分了两步走,前次交易中,由控股股东银亿集团出资,主导其下属全资子公司宁波圣洲,搭建海外平台完成对标的的“过桥收购”。

前次交易的过程:

2015年11月26日,银亿集团收到全球竞价出售比利时邦奇全部股权的非约束性报价邀请函。2015年11月30日,银亿集团向前次交易卖方递交了9亿欧元的非约束性报价。进入非约束性报价阶段的其他潜在购买方不低于5家。

2016年1月15日,银亿集团向前次交易卖方提交了9.40亿欧元的约束性报价。前次交易卖方最终确定银亿集团及其关联方为最终买方。

完成报价后,控股股东为本次交易开始布局,设立三层持股平台并为其注入资金:

宁波圣洲:同时为下一步交易的交易对方;

东方亿圣:同时为下一步交易的标的;

香港亿圣:为交易主体,完成对标的比利时邦奇的收购;

具体的主体结构,可见下图:

在这个交易主体的搭建中,香港亿圣是最容易被忽视,又最需要重视的主体。该主体的巧妙搭建,对于降低上市公司交易的合规成本,重要性不小。

东方忆圣的功能与价值

在理解东方亿圣这一主体的功能和价值前,首先要追溯上一次控股股东的交易。

在前次交易中,控股股东通过东方亿圣收购邦奇集团的交易中,评估值的溢价率较高,约4.9倍。

截至2016年12月31日,比利时邦奇账面净资产(合并口径)为134,985.72万元,交易作价为798,058.63万元,交易作价较账面净资产值的增值率为491.22%。

作为一家生产汽车自动变速器的企业,属于汽车零部件行业,4.9倍的溢价率、5.9倍的市净率,估值水平较高,受到了交易所的重点关注。

毕竟,参考A股同行业上市公司的估值水平,这种市净率也不遑多让。

根据Wind行业分类,汽车零部件行业(不含轮胎和橡胶)上市公司共91家,剔除B股、无数据、市盈率大于100倍或小于零的上市公司后共计50家,其市净率的平均值为4.1倍、中位数为3.2倍,较之本次交易的估值略低。

本次评估采取了市场法和收益法两种评估方法,评估结果最终采用收益法确定,收益法评估后的东方亿圣100%股东权益价值较比利时邦奇账面净资产(合并口径)增值较大。

公司解释称:

收益法评估主要是从企业未来经营活动所产生的净现金流角度反映企业价值,是从企业的未来获利能力角度考虑的,其不仅考虑了企业账面资产的价值,同时也考虑了企业账面上不存在但对企业未来收益有重大影响的资产或因素,如企业拥有的专利和专有技术、生产经营管理水平、产品生产和研发队伍等。

受益于中国乘用车市场的快速成长以及自主品牌整车厂对邦奇集团自动变速器产品的旺盛需求,邦奇集团依托自身积累形成了良好的品牌形象,近年来产能和产量规模持续扩大,主营业务收入不断攀升。同时,邦奇集团紧随客户需求,在研发过程中综合考虑和优化产品设计、生产工序优化等核心环节,并在新型生产技术和产品研发领域大力投资,在市场竞争中保持优势地位,因此,邦奇集团稳定的收益、持续强化的风险管理与内部控制等价值驱动因素为标的公司带来了稳定的利润增长,以及较好的股东利润回报。在收益法评估过程中,综合考虑了标的公司的各盈利因素,全面反映了标的公司的企业整体价值。

简单地解释,就是收益法这种估值方法,较之市场法,更多地是考虑未来,是对未来折现。

因此,收益法评估时,往往将收购之后、“未来的”协同效应考虑了进来。对于收入增长等因素往往较为乐观。

第二次交易,也就是上市公司收购东方亿圣的交易中,由于收购的标的变成了第一次交易中的交易主体东方亿圣,溢价率就变成了11%。

显然,前文所述对于收益法评估结果的解释,固然不无道理;但是,如果上市公司的收购标的变成了“东方亿圣”,而非“比利时邦奇”,溢价率这种问题似乎更容易迎刃而解。

截至2016年12月31日,东方亿圣经审计的账面净资产为718,965.90万元,收益法评估后评估值为798,058.63万元,评估值较账面净资产值的增值率为11.00%。

(3)减少业绩承诺期间

事实上,溢价率的问题,并不是一个小问题。

根据《关于上市公司监管法律法规常见问题与解答修订汇编》,业绩补偿期一般为重组实施完毕后的三年,对于拟购买资产作价较账面值溢价过高的,视情况延长业绩补偿期限。

在该次交易中,业绩承诺的主体,是上市公司母公司银亿控股的全资子公司宁波圣洲。

根据2017 年 5 月 31 日上市公司与宁波圣洲签署的《盈利预测补偿协议》,标的资产在盈利补偿期内每年实现的经审计扣除非经常性损益后归属于母公司股东的净利润数(以下简称“净利润实现数”)均不低于以下承诺利润(以下简称“净利润承诺数”):

2017 年净利润实现数不低于人民币 75,161.07 万元,2018 年净利润实现数不低于人民币 91,747.08 万元,2019 年净利润实现数不低于人民币 111,781.49 万元。

该承诺业绩相对与历史业绩,增长非常快,跨度较大。公司2015年和2016年的备考业绩为2.3亿元和4.3亿元,该承诺也即需要在2017年即实现74%以上的增长,随后2年也要实现20%左右的复合增长。

由此可见,如果需要延长业绩补偿期限,承诺较长的期间,控股股的压力不小。

但是通过宁波圣洲下设东方亿圣、这一交易主体的巧妙搭建,该业绩承诺是否需要延长补偿期限的问题,可谓迎刃而解。

此外,宁波凯启和宁波恒晖的原股东将全部股权转让给东方亿圣,亦避免了本次交易完成后,上市公司与实际控制人控制的其他企业产生同业竞争和关联交易。又一次降低合规成本。

根据《并购基金》报告,交易主体的搭建,可以通过多层级主体的设计来放大融资能力;同时,对于每一层主体资本结构的巧妙安排,可以帮助上市公司维持了交易前期的控制权,和交易的主导权。再者,多层级主体还能通过合并报表,降低溢价率;降低业绩承诺压力,减少同业竞争和关联交易的问题。

本文重点!知识点!同学们,你们get到了没有?

香港亿圣的功能和价值

最后,今天周六,小汪@并购汪在本文中,附赠一个交易主体搭建价值的小知识点。

根据公司公告,公司原计划用东方亿圣收购目标企业的股份和收益权凭证,为优化交易结构,通过香港亿圣替代东方亿圣、来作为收购方履行相关收购协议。

具体来说:

2016年3月6日,银亿集团通过其间接全资子公司东方亿圣与比利时邦奇的全体股东及收益权凭证的持有人签署了《证券购买协议》和《收益权凭证购买协议》,约定由东方亿圣收购比利时邦奇100%的股份及100%的收益权凭证。

2016年7月15日,为优化交易结构,银亿集团、东方亿圣及其子公司香港亿圣与比利时邦奇的全体股东及收益权凭证的持有人就前述收购协议签署了替代协议,同意由香港亿圣替代东方亿圣作为收购方履行相关收购协议。

根据公司解释,由香港亿圣替代东方亿圣作为收购方履行相关收购协议,系为优化前次交易结构、增加权益持有结构灵活性的必要调整,是跨境收购中常见的交易安排方式。

这是为什么呢?为什么常见呢?

因为跨境并购需要常规的资金出境,和常规的内保外贷融资。

结语

小汪@并购汪在7月份的并购汪会员在线分享(分享主题:跨境并购的离岸融资与并购基金)中,曾经特别指出:在海外收购中,从立足A股市场的合规逻辑出发,交易方案设计需要首先重点考虑交易主体的选择与搭建。

这一步里,涉及很多重要的信息披露义务和监管类问题,如是否构成重大资产重组,是否需要业绩承诺,是否通过非公开发行融资。

能否提高交易效率、降低交易的合规成本以及提高交易的确定性,都是这一步决定的。

虽然大家在交易开始时,往往更加关心融资结构与投资管理结构,但事实上,通过上市公司的退出策略,也需要在这一步周祥地考虑,才能更好地实现募投管退闭环。

大家如果对类似的分享活动有兴趣的话,欢迎购买并购汪会员,加入并购汪会员群,扫描下方二维码即可:

发票及物流信息

微信搜索“并购汪服务号”

专业客服为您服务

也可扫描下方二维码

免责声明:本文根据公开资料撰写,并购汪研究中心无法保证公开资料的准确性。在任何情况下,本文不代表任何投资建议。

公众号并购汪,企业家都在看

并购汪·添资本社群

专业、靠谱、开放、互助

添加汪老师好友(18519783108)提交名片申请

群内专业交流/项目资源对接/职业信息

▼

并购汪资本业务

并购基金/大宗交易/资产管理

并购融资/上市公司融资/股东融资

资本战略咨询/交易顾问

联系方式:[email protected]

版权声明:本文版权归“并购汪”运营主体所有,转载本文时,需在正文前显著位置标注文章来源且在文末附上“并购汪”公众号二维码并简要说明,否则视作侵权,“并购汪”运营主体将保留追究法律责任的权利。引用观点、数据,请注明来自并购汪研究中心。