来源丨广发证券发展研究中心非金属建材小组

团队丨邹戈、谢璐、李振兴、张乾

消费建材2C业务2020年3季度复苏,4季度加速

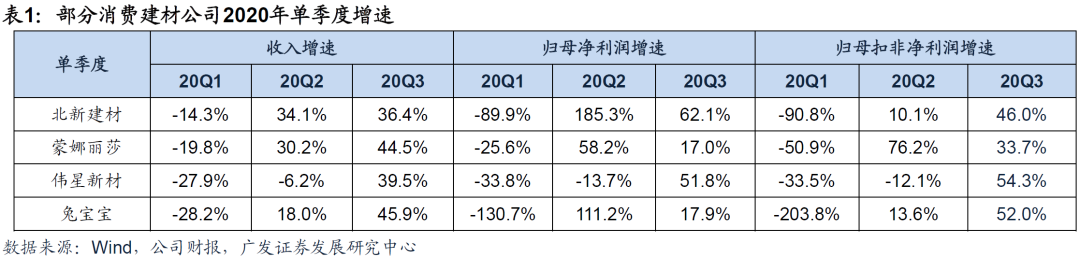

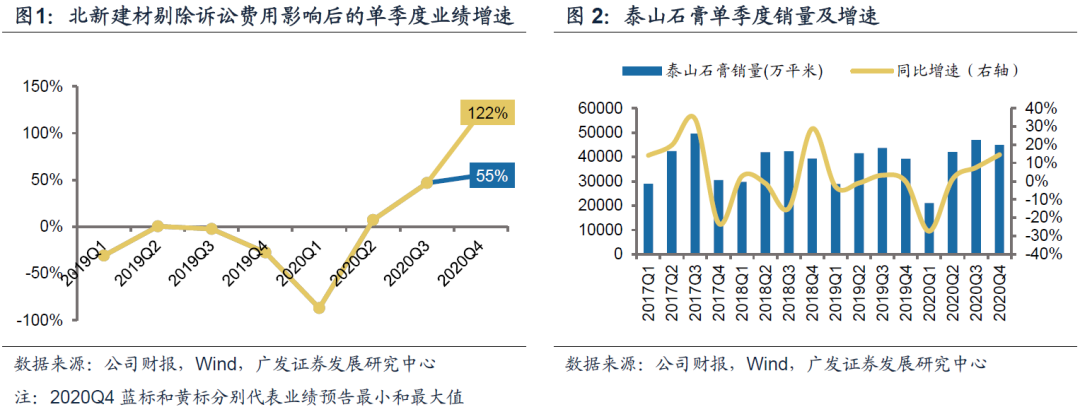

从2C业务占比较高的消费建材公司单季度收入和业绩增速来看,北新建材、蒙娜丽莎、伟星新材、兔宝宝2020单三季度收入增速分别为36.4%、44.5%、39.5%、45.9%,扣非归母净利润增速分别为46%、33.7%、54.3%、52%,均同比大幅改善,3季度开始明显复苏。由于北新建材石膏板市占率超过60%,可以通过北新建材业绩和销量数据观察消费建材2C行业2020年四季度需求情况。从已经发布2020年业绩预告的北新建材来看,北新建材2020年单四季度剔除诉讼费用影响后的单季度业绩增速为55%-122%,泰山石膏销量增速14.5%,4季度销量和业绩增速相比3季度都出现加速,也符合2020年4季度行业的高频数据,2020年4季度的业绩已经开始超预期。

消费建材2C业务2021年复苏有持续性,上半年具备顺周期弹性

2020年三季度以来消费建材2C业务强劲复苏的主要原因:一是前期由于疫情压制的装修需求释放;二是地产销售持续较强复苏;三是地产销售的超预期复苏和地产竣工受疫情影响低预期,使得销售和竣工之间缺口更大,竣工的赶工刚性需求更强烈。2020年上半年消费建材2C业务受疫情防控影响很大,基数较低;2021年上半年基于基数效应,预计同比增速将会有较高增长,但我们认为2021年消费建材2C业务需求不仅仅是低基数效应带来的恢复性增长,既有总量,也有结构性增长因素。

投资建议:2C占比大、性价比高的消费建材优质公司进入布局区间

整体来看,消费建材2C业务2020年3季度开始复苏,4季度加速回升,这将带来一些公司2020年业绩超预期,比如,近期北新建材发布业绩预告修正公告。展望2021年,消费建材2C业务2021年复苏有持续性,上半年具备顺周期弹性,一些公司1季度和上半年业绩有望持续超预期。站在自上而下的行业逻辑角度,我们看好2C占比大、性价比高的消费建材优质公司——北新建材、兔宝宝、蒙娜丽莎、伟星新材。

从自下而上角度来看,我们看好具备综合竞争力、综合性建材集团潜力的四大龙头——石膏板行业龙头北新建材、涂料龙头三棵树、五金龙头坚朗五金、防水龙头东方雨虹。

风险提示

疫情反复,宏观经济大幅下行风险,货币房地产等政策大幅波动风险,行业竞争大幅加剧,原材料成本上涨过快风险,公司经营风险。

我们在2020年12月7日发布的《2021年度策略:经济复苏期的顺周期弹性》中认为2021年上半年消费建材2C业务将继续保持复苏弹性,将成为2021年上半年行业超预期所在,我们在此篇报告重申该观点,消费建材2C业务将是行业上半年超预期的重要所在。

一、消费建材2C业务2020年3季度复苏,4季度加速

从2C业务占比较高的消费建材公司单季度收入和业绩增速来看,北新建材、蒙娜丽莎、伟星新材、兔宝宝2020单三季度收入增速分别为36.4%、44.5%、39.5%、45.9%,扣非归母净利润增速分别为46%、33.7%、54.3%、52.0%,均同比大幅改善,3季度开始明显复苏。

由于北新建材石膏板市占率超过60%,可以通过北新建材业绩和销量数据观察消费建材2C行业2020年四季度需求情况。从已经发布2020年业绩预告的北新建材来看,北新建材2020年单四季度剔除诉讼费用影响后的单季度业绩增速为55%-122%,泰山石膏销量增速14.5%,4季度销量和业绩增速相比3季度都出现加速,也符合2020年4季度行业的高频数据,2020年4季度的业绩已经开始超预期。

二、消费建材2C业务2021年复苏有持续性,上半年具备顺周期弹性

2020年三季度以来消费建材2C业务强劲复苏的主要原因:一是前期由于疫情压制的装修需求释放;二是地产销售持续较强复苏;三是地产销售的超预期复苏和地产竣工受疫情影响低预期,使得销售和竣工之间缺口更大,竣工的赶工刚性需求更强烈。

2020年上半年消费建材2C业务受疫情防控影响很大,基数较低;2021年上半年基于基数效应,预计同比增速将会有较高增长,但我们认为2021年消费建材2C业务需求不仅仅是低基数效应带来的恢复性增长。

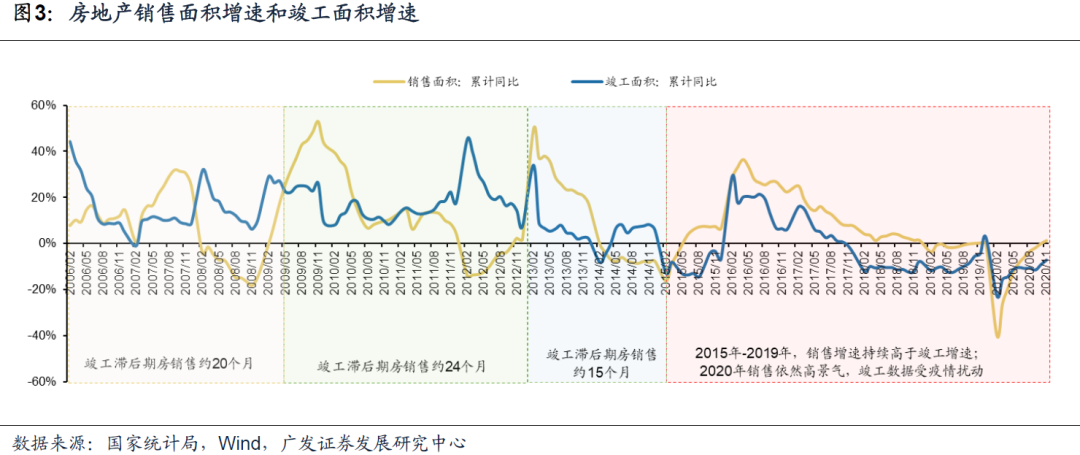

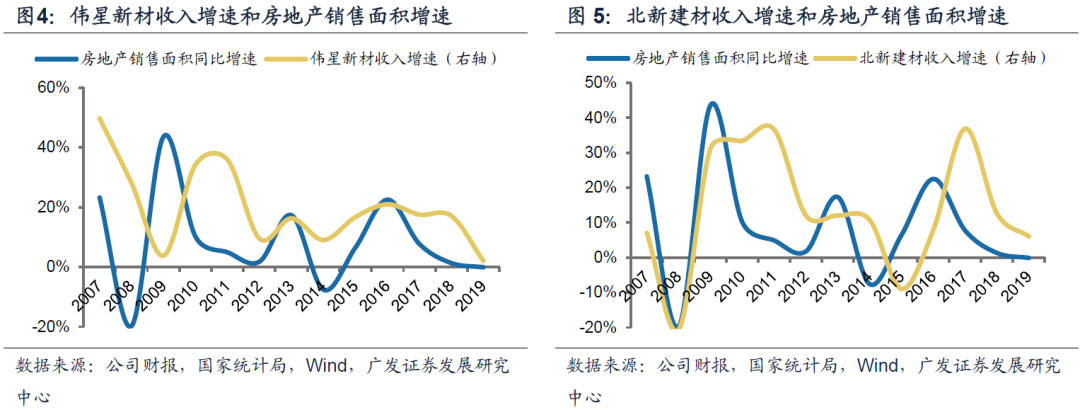

2020年房地产销售-竣工剪刀差大,2021年竣工回升比较确定。从房地产开发流程来看,“拿地—新开工—预售—竣工交付”是依次发生的,由于房屋销售大多为期房(2020年住宅期房销售占比90%),所以在确认了销售后,对应一定时间后确认竣工(交房)行为。从过去三轮的销售-竣工周期中,都出现了前半段销售增速大于竣工数据,后半段竣工增速会持续超过销售增速的规律。我们从伟星新材、北新建材较长的历史数据可以看到这种滞后性规律(伟星新材、北新建材销售收入增速基本滞后于房地产销售面积增速一年)。

这轮周期,从2015-2018年销售面积增速大于竣工面积增速,2019年开始回补,2020年的受疫,房地产销售超预期(前11个月销售面积增速1.3%),房地产竣工受疫情防控影响较大(前11个月销售面积增速-7.3%),销售-竣工剪刀差继续扩大,显示有大量已销售未竣工交付部分,由于已销售未竣工部分存在销售合同的刚性约束,竣工终究会回升到和销售对应的水平;且在“三道红线”政策下,房企也会通过加快已售项目结算速度来改善净负债率和资产负债率;2021年竣工回升比较确定,将带来消费建材需求持续性回升。

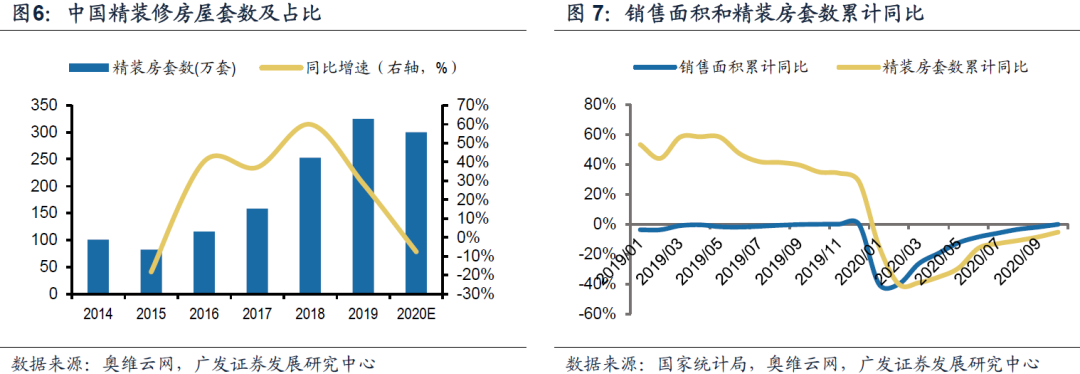

从结构来看,2021年上半年消费建材2C业务回升弹性大。2020年精装房供给受到两大因素扰动,一是年初疫情打乱房企经营节奏使得现金流承压,大量房企通过降价来促销,精装改毛坯成为降价促销的手段,一部分精装房由于疫情防控影响装修导致精改毛交付,2020年2-5月精装房销售大幅下滑,但随着疫情逐渐控制,精装房销售也迅速回升,6月份单月精装房套数大幅增长35.4%,7月份增长7.9%;二是8月份“三道红线”试行,意味着房企融资整体将受到更紧约束,在此情况下房企加快已有项目销售回款可以有效改善现金短债比和净负债率,而三四线城市对高价精装房接受度没有那么强,为了加快销售去化,精装改毛坯成为短期降价促销的策略,因此8月份以来精装房销售套数又开始负增长,三四线城市精装房低预期也是2020年精装房整体低预期的主要原因。考虑到2020年精装率下滑,消费建材在精装修环节的应用滞后于商品房销售,2021年上半年消费建材精装修业务需求对应2020年精装房销售,所以我们预计2021年上半年精装修需求结构性下降,从而消费建材2C业务结构性回暖。

三、投资建议:2C占比大、性价比高的消费建材优质公司进入布局区间

整体来看,消费建材2C业务2020年3季度开始复苏,4季度加速回升,这将带来一些公司2020年业绩超预期,比如,近期北新建材发布业绩预告修正公告。展望2021年,消费建材2C业务2021年复苏有持续性,上半年具备顺周期弹性,一些公司1季度和上半年业绩有望持续超预期。站在自上而下的行业逻辑角度,我们看好2C占比大、性价比高的消费建材优质公司——北新建材、兔宝宝、蒙娜丽莎、伟星新材。

从自下而上角度来看,我们看好具备综合竞争力、综合性建材集团潜力的四大龙头——石膏板行业龙头北新建材、涂料龙头三棵树、五金龙头坚朗五金、防水龙头东方雨虹。

疫情反复,宏观经济大幅下行风险,货币房地产等政策大幅波动风险,行业竞争大幅加剧,原材料成本上涨过快风险,公司经营风险。

文章来源

本报告摘自:2021年1月14日发布的《建筑材料行业:消费建材2C业务顺周期弹性值得期待》

邹 戈 SAC执证号:S0260512020001

谢 璐 SAC执证号:S0260514080004

SFC CE NO. BMB592

李振兴 SAC执证号:S0260520080003

SFC CE NO. BPW071

❖邹戈

★非金属建材行业首席分析师

✎上海交通大学财务与会计硕士

®2011年进入广发证券发展研究中心

☎手机:186-1619-0932

✉邮箱:[email protected]

❖谢璐

★非金属建材行业资深分析师

✎