【定增并购圈】是专注于资本市场的上市公司、金融机构社群和项目对接平台。

亲,

扫描

右方二维码,添加【赵旭东@定增并购圈】

,提供名片即可加入我们圈子哦!

导读

近期,定增市场大幅冷却,主要原因就是减持新政后对于投资者锁定期的限制。

2017 年5 月27 日证监会发布《上市公司股东、董监高减持股份的若干规定》(证监会公告〔2017〕9 号),当日上交所、深交所发布相应实施细则。

该规定的发布对大股东及特定股东所持有的股份减持方式及时间有重大影响,但相应也产生了大量新的投资银行市场机会。

可以说,

减持新政下,大宗交易或其他资金置换方式存在巨大的市场机会。

曾几何时,定增基金一发行,投资者便蜂拥而至,甚至使得定增市场火得都要用溢价去抢标的,但如今,在减持新规、市场风格转向等因素的综合影响下,定增产品似乎已经不再那么抢手。

而当光芒褪去,随之而来要面对的还包括现有产品的退出等问题,在不久前的基金二季报中,火山君注意到一部分参与定增时间长、规模大的基金依然在坚持,而一部分定增基金则开始在调整策略,包括考虑将基金进行转型等。

其实,作为公募来说,应对方式还是比较多样,但是如果

对于一些专户产品,甚至一些成立就是为了参与某个项目定增的产品,由于期限临近、二级市场价格下跌等因素,是不是只能面临着认亏出局的尴尬境地呢?

显然办法总比困难多!火山君发现,已经有银行资管业务部门(以下简称Z行)盯上了这块业务,做起了定增续期,那么,他们究竟是如何操作的呢?让我们从一份内部资料中来一探究竟。

银行瞄准定增续期业务

首先,在这份业务材料中,开头就提到之所以会推出定增续期业务,主要是考虑到三方面的背景:其一,过去两年上市公司定向增发融资迅速发展,投资者以杠杆化方式进行投资。过热的投资市场以及证券市场下跌,导致存续期内定增产品亏损比例大幅增加,投资者不愿认亏出局。

其二,根据证监会减持新规,定增投资者无法在2年内通过集中竞价抛售股票退出,让产品清算。

其三,根据证监会“八条底线”规定,证监会体系下通道机构不得设立结构化产品,原结构化产品到期后不得展期。而定增配资产品期限一般不超过2年,因此原产品必须续期。

在这种情况下,对于银行来说,业务机会就在于筛选出一批定增续期业务潜在机会客户,并积极营销上市公司及业务通道。而对于投资者来说,他们也希望产品存续挽回亏损。

如果从目前定增破发的情况来看,招商证券在7月31日的定增专题周报中指出,截至最新交易日收盘,破发幅度超过15%的案例有179个,其中最大破发幅度为49%。

看到这样的数据,也就难怪Z行在材料中提到,预计定增续期业务后续存在较大需求及上升空间!

详解操作模式

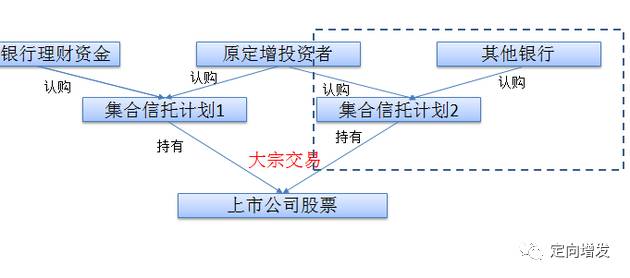

那么,具体这类业务又是如何操作的呢?在该份材料中,从交易结构来看,Z行理财资金与原定增投资者投资由信托公司设立的集合信托计划,分别认购信托计划优先、劣后份额,通过大宗交易市场受让原定增投资者获配的定增上市份额。

Z行也以两个案例来进行了说明。

先来看案例一,“2015年11月客户通过C基金参与上市公司A的定增,产品于2017年4月底到期清算。与我行接洽时产品浮亏20%,原产品C基金不能续期。”

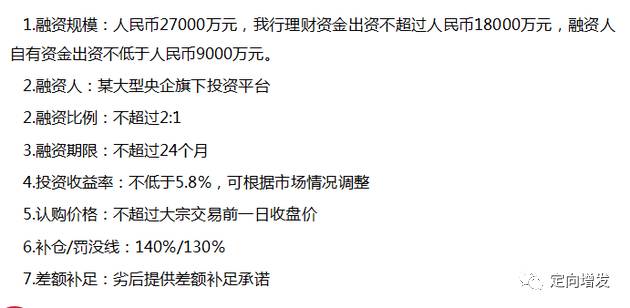

针对这种情况,Z行给出的融资方案是:“融资规模27000万元,我行理财资金出资不超过人民币18000万元,融资人自有资金出资不低于人民币9000万元;融资比例不超过2:1;融资期限不超过24个月。”

有基金业内人士向火山君表示,

“这就是1:2配资的产品,这个举的是接定增项目的例子,但这个定增项目是已经解禁的,它通过成立一个这样的产品,通过大宗交易把股份接过来,实际上等于说如果项目亏损的话,不用在二级市场抛售变成实亏,而是让这个产品可以再延期。”

“不过这跟原来的产品不是一回事,它不是在原来的产品上延期,实际上是相当于两个不同的产品。如果是在原来产品基础上的延期,一般要看之前的合同条款是如何约定的,续期的话一般会签一个补充协议。”该业内人士进一步说道。

再来看案例二,“2016年X月定增,投资者亏损超过30%,投资者希望产品存续挽回亏损;而且上市公司不希望客户在二级市场直接抛售股票,影响股价。”

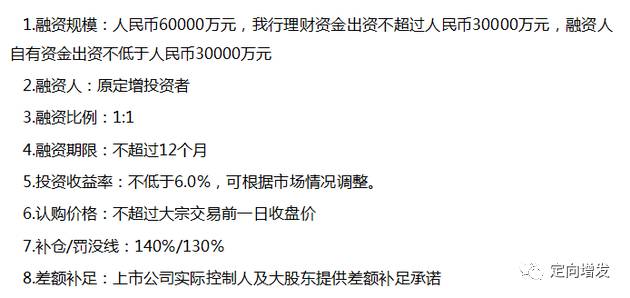

Z行给出的融资方案是:“融资规模60000万元,我行理财资金出资不超过人民币30000万元,融资人自有资金出资不低于人民币30000万元;融资比例为1:1;融资期限不超过12个月。”