来源:潘捷固定收益与资产配置研究

作者:潘捷/王清/黄海澜

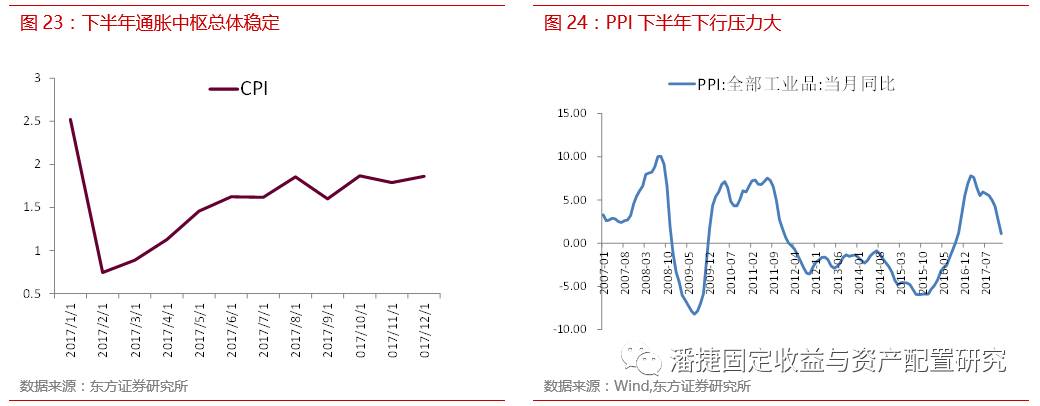

在使用利率走廊之后,国内短端利率的锚——7天公开市场操作利率,实际上符合泰勒规则,而泰勒规则的核心是通胀中枢是否明显下移。实际上,我们之前报告中提及的对下半年货币政策乐观的一个隐含条件是,今年年内没有通胀因素的威胁。

因此,本周周报我们梳理了今年下半年的通胀因素。

1.1

国内通胀年内无忧,货币政策存在宽松空间

1.1.1

中国的通胀结构分析

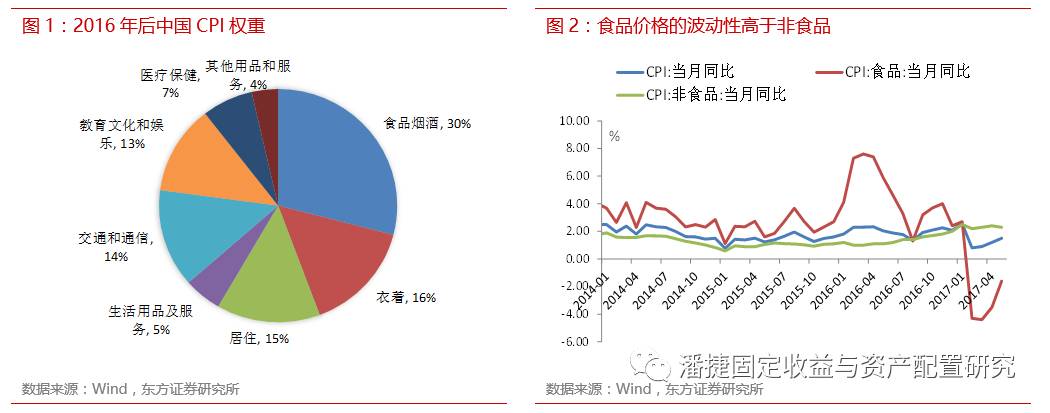

中国CPI由八大分项构成,在2016年统计口径变更后,将原八大项中的食品和烟酒合并,变为新八大项:食品烟酒,衣着、居住、生活用品及服务、医疗保健、交通和通信、教育文化和娱乐、其他用品和服务。而原有的二分法则保持不变,仍旧分为食品和非食品两大项。

在中国通胀构成中,食品占相当大的比重,以2016年后为例,食品烟酒权重在CPI中占比接近30%,(其中食品21%左右)在CPI中的整体比重仍然较高,而能源相关的交通占比约5%。

此外,由于猪肉受到猪周期的影响、蔬菜受到天气的影响而大幅波动,食品价格波动性较高。相反,非食品价格波动率较低,比如中国汽油价格仍然受到发改委的严格管制而不能自由波动,虽然起到了稳定物价的效果,但也部分扭曲了价格水平。

由于中国的通胀波动中食品价格波动贡献较大(虽然食品权重在2016年被调低),因此在分析中国通胀时,食品成为重要考虑因素,比如猪肉、蔬菜、农产品。非食品中,居住、交通和通信、教育文化和娱乐、衣着占比较高。

1.1.2

国内下半年通胀分项如何演绎?

我们通过对食品和非食品分项的分析,判断下半年通胀总体走势。

(1)农产品价格下半年料呈弱势格局

我国农产品主要有糖、玉米、大豆、小麦、大米,其中糖和大豆进口占国内消费比重较大,因此糖价和大豆价格主要受国际价格波动影响。而玉米、小麦等农产品进口比重较低,其价格主要受国内供求及政策保护力度影响。

糖价方面,全球供应过剩使糖价承压。

最近一段时间巴西天气有利于甘蔗收榨,市场预期全球食糖供给过剩使糖价今年以来逐渐下行,NYBOT11号糖合约期货价格再创新低,本周五报收13.23美分/镑,同比下降31.56%。

根据国际糖业组织(ISO)预计,17/18年度(2017年10月至2018年9月)全球糖市将略微供应过剩,预计过剩量在300万吨左右。值得注意的是,由于目前全球糖库存处于低位,可能抵消糖市小幅过剩带来的负向影响。不过ISO也表示,如果2018/19年度糖厂不缩小生产规模,

全球糖市可能将连续第二年陷入供应过剩,预计中期糖价偏弱。

大豆方面,美国农业部上调南美产量,大豆预计也将持续弱势。

美国农业部预计16/17年度天气全球大豆产量和库存分别达到351.31百万吨和93.21百万吨,较上年度大幅上涨38百万吨和16百万吨,17/18年度预测值略有下降,但仍旧处在历史高位,高企的产量和库存势必会压制价格行情。从库存消费比来看,

虽然美国农业部预计17/18年度库消比有所下滑,但是仍处在历史高位,大豆价格料将维持弱势格局。

玉米方面,库存高企制约价格反弹,年内上涨空间很小。

2008

年起我国开始实施玉米临时收储政策,受临储政策支撑,国内玉米种植的相对收益较为可观,产量大幅增长(2000-2015 年,国内玉米产量由1.06 亿吨增长至2.25 亿吨),2015年玉米的年末库存/消费比率达到175.73%。在库存高企的背景下,国家2016年对玉米的价格形成机制进行了改革。2016年3月底,国家发改委、财政部、国家粮食局等部门正式宣布,将内蒙古和东北三省将以往的玉米临时收储政策调整为“市场化收购”加“补贴”的新机制。

新机制下,玉米价格随行就市,国家对东北三省和内蒙古自治区给予一定的财政补贴,中央财政补贴资金拨付到省区,由地方政府统筹将补贴资金兑付给实际生产者,以保持优势产区玉米种植收益基本稳定。

另一方面,玉米领域2016年开始推进供给侧改革。根据规划,全国范围内2016年调减3000万亩玉米种植面积,2017年继续调减玉米种植面积,累计调减总量争取达到4000万亩,即新增调减面积1000万亩。2016年开始的未来5年内,“镰刀湾区”计划累计调减5000万亩的规模,平均一年1000万亩。

虽然玉米种植面积逐年调减,但由于库存水平奇高(2017年库存消费比为139%),压制了玉米价格的反弹,预计下半年玉米价格仍将比较平稳,考虑到基数效应,下半年同比跌幅料继续收窄。

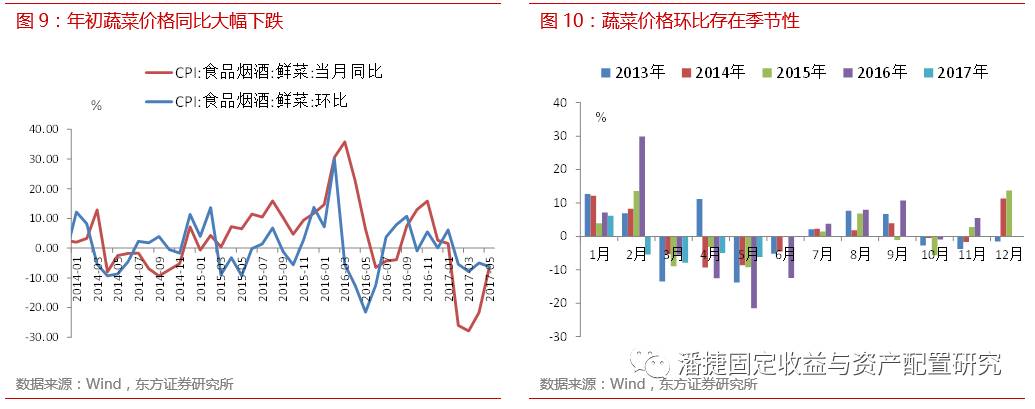

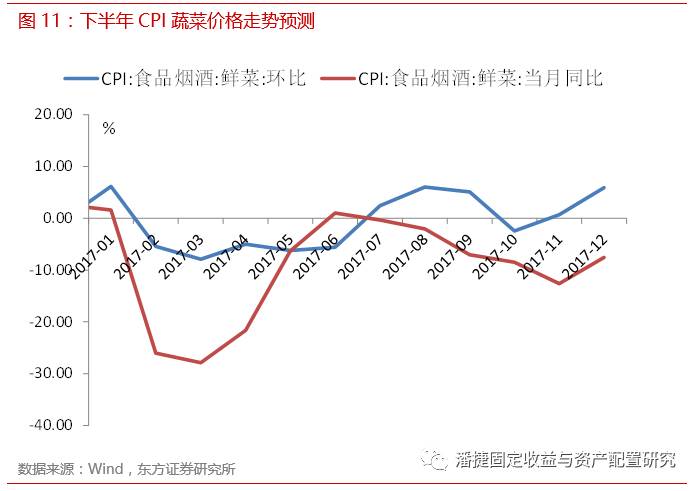

(2)蔬菜价格同比预计短暂回升,而后重回下跌

今年年初蔬菜价格同比大幅下降,主要有两方面原因,一是受去年蔬菜价格偏高影响,今年各地蔬菜种植面积有所增加,且天气晴好有利于蔬菜生长,整体的蔬菜供给充足。

农财网、农地圈等新闻媒体报导,2017年一季度,各地区蔬菜种植面积和产量大多实现了增长。比如,重庆市一季度蔬菜种植面积超256万亩,同比增长2%以上,总产量超575万吨,同比增长4%以上。河北省一季度蔬菜播种面积比上年同期减少0.6%,但由于雾霾天气发生程度相较去年减轻,日照条件好转,各类蔬菜单产较去年提高,蔬菜总产量增长0.5%。此外,去年年初寒冬导致基数较高,对今年的蔬菜价格同比增速造成拖累。

从历史上来看,蔬菜价格存在明显的季节性,

3

月到6月气温适宜蔬菜价格通常会下跌,7月到9月夏季高温菜价通常会上涨,10月到11月降温后菜价环比再次回落,进入冬季后价格往往会再出现上涨(温度太低以及春节因素)。

我们以过去4年6月至12月的蔬菜价格环比平均作为下半年的环比增速进行测算,蔬菜价格同比增速全年大多时候为负,6月有望短暂回升,但之后将重回下跌趋势。

(3)短期猪肉价格存在反弹机会,但是空间不大

今年1-5月猪肉价格跌跌不休,截至5月末,22省市生猪平均价13.61元/千克,较年初下跌超过24%,较去年同期回落35%。进入6月份,猪肉价格有所企稳,至6月16日,生猪均价录得13.83元/千克,较5月末小幅回升。

1-5月猪肉价格持续下跌的原因主要在于猪肉供给的稳步增长。

据统计局数据显示,2017年一季度我国猪肉产量为1468万吨,同比增长0.2%;生猪出栏19149万头,同比增长0.2%,产量和出栏量录得2015年以来的首次正增长。

一方面,去年猪价上涨带来的高利润,刺激了养殖户补栏的积极性,使得今年上半年生猪出栏数显著增加。

去年全年,22省市猪粮比基本保持在9以上,处于历史较高水平。盈利空间的改善,使得生猪存栏和能繁母猪存栏的同比跌幅均在显著收窄。

另一方面,上半年出栏猪体重偏大,在一定程度上增加了猪肉供给;此外,环保因素也是影响今年猪肉供给的一个变量。

今年是禁养区内养殖场拆迁的最后一年,养殖场的搬移和拆迁使得部分生猪集中出笼,短时间内增加了市场的猪肉供给。

短期来看,猪肉价格短期内存在反弹机会。

进入6月份,我们观测到猪肉价格小幅回暖,主要原因在于前期存栏大猪目前基本得到消化,利空因素有所消解,短期利好猪肉价格。另外,从历史的情况来看,7月猪肉价格环比一般都会有所回升。

但是年内猪肉价格大幅上涨的空间不大。

一方面,即使新一轮猪周期启动,下半年也至多小幅回暖;另一方面,生猪养殖效率明显提升,即使总体母猪存栏量有限,供给不会明显收缩。

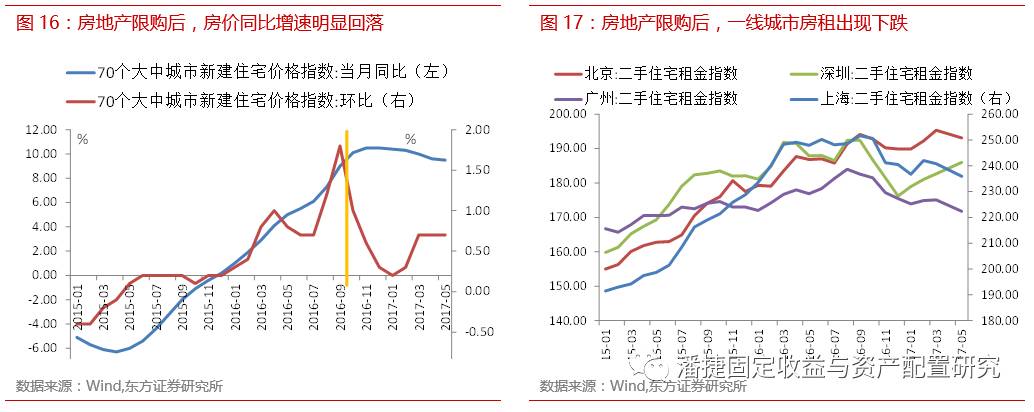

(4)房价增速明显回落,房租缺乏上行动力

目前我国的CPI核算中,CPI居住类价格主要有自有住房、租房、水电燃料和建房装修材料四个分项构成。

居住类波动对通胀影响较大,房价影响通胀的途径有以下几种:

第一,是对自有住房和租金的推升,统计局发布的2013年居民消费支出分类中自有住房采用折算租金法,因此房价上涨导致的租金上扬会直接影响CPI中居住大类的走高。第二,是生产性租金的提升会导致其他消费品的成本大幅上涨,例如食品类,从而引致成本推动型的通胀。第三,房地产回暖带动上下游行业回暖,形成需求拉动型通货膨胀。第四,房价上涨导致的示范效应可能会引发居民的通胀预期,通胀预期的自我实现功能会进一步推升通胀。

从历史经验来看,房租同比增速的下行往往滞后限贷限购政策6-7个月。

比如,2007年9月出台927房贷新政后,商品房房价同比增速从2007年11月开始下行,房租同比增速则在2008年3月才开始出现明显回落;2010年9-12月,全国多个城市集中出台限购政策,房租同比增速从2011年4月才开始大幅下滑。

本轮房地产限购始于2016年10月,限购后商品房销售和房价同比增速快速下滑,同时上海、广州等一线城市的二手房租金也出现了小幅下跌。

本轮限购后,房价同比增速从2017年1月开始明显回落,房租同比增速从2017年3月开始出现下行。根据中原地产的二手房租金数据,上海的二手房租金指数从2016年10月的250.6下降至2017年5月的235.9,广州的二手房租金指数从2016年10月的181.5下降至2017年5月的171.8。

(5)工业品库存回升,下半年价格难以再大幅上涨

2016

年下半年,工业品库存下降至历史低位,此后工业品价格大幅上涨,带动了企业的补库需求。目前工业品库存已经回升至历史中位数水平,

下半年随着房地产和基金投资增速的下行,工业品需求将会下降,而在库存不低的背景下,工业品价格将难以再延续之前的大幅上涨势头。

此外,钢材社会库存的下降速度有所放缓,钢厂在高盈利下生产热情不减,高炉开工率持续回升。随着钢铁生产加速,库存下降速度放缓,钢材需求未见利好,钢材价格走势将承压,

预计下半年国内钢材市场价格将弱势震荡。铁矿石方面,由于进口铁矿石港口库存仍处于历史高位,供应压力持续加大,预计铁矿石价格弱势格局短期内也难以改变。

1.1.3

下半年通胀无虞,货币政策获得喘息

我们在之前报告《期限利差倒挂,蕴含着什么信息》中阐述,2006年到2007年之所以出现期限利差倒挂,和美联储连续加息,同时长端反映经济悲观预期有关。但是美联储之所以在经济下行预期体现的情况下加息,除了房地产泡沫外,和通胀不无关系。

国内,通胀同样是制约货币宽松的一个重要的因素。

2011

年国内经济滞涨,高企的通胀使得央行货币政策收紧。2011年1月至7月,央行连续6次上调存款准备金率,3次上调存贷款基准利率,直到11 月底通胀压力得以缓和,央行才开始掉转货币政策方向,宣布下调存款准备金率至21%。

我国从2015年开始进行从数量型货币政策工具到价格型货币政策工具的转变,建立利率走廊机制。目前我国的利率走廊上限是常备借贷便利利率(SLF),下限是超额存款准备金率,而目标利率则是7天公开市场操作利率,主要锚定泰勒规则。根据泰勒规则,当产出缺口为正(负)或实际通胀超过(低于)目标值时,应提高(降低)名义利率。

通胀主要通过泰勒规则影响短端利率,经过测算,现在合意的7天公开市场操作利率在2.5%到2.6%之间。

我们分析与测算结果显示,下半年总体CPI平稳,而PPI继续回落,货币政策获得喘息。

1.2

美国通胀短期难起波澜,掣肘美联储的紧缩步伐

1.2.1

美国通胀结构分析

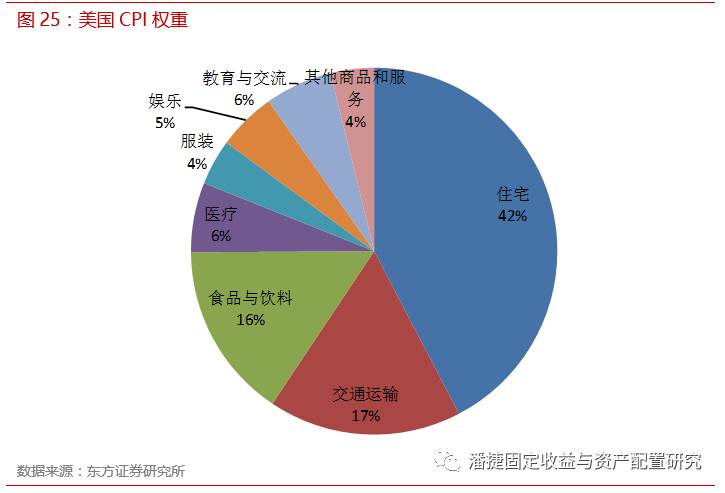

美国CPI同样由八大项构成:住宅(42%),交通运输(17%),食品与饮料(16%),医疗(6%),娱乐(5%),教育与交流(6%),服装(4%),其他商品与服务(4%)。CPI也有另外一种分类,即食品、能源和剔除食品能源后的核心CPI。

从波动性上看,美国被誉为在汽车轮子上的国家,能源和食品价格的波动性很大,而剔除了食品和能源的核心CPI整体较为稳定。

因此,在分析美国通胀时,主要考虑能源和食品价格变动对通胀的影响。

1.2.2

美国下半年的通胀情况

通过对能源部分、食品部分以及核心通胀部分的分析,我们认为,能源价格反弹仍需时日,农产品库存过剩难有起色,核心通胀尚缺乏上涨动力,短期内美国通胀料难起波澜。

(1)美油增产仍在延续,短期能源通胀难抬头

原油价格主要影响通胀的能源分项,两者走势高度一致。今年以来,原油价格的博弈主要在OPEC减产和美国页岩油增产之间展开。

1-2

月,随着OPEC和其他主要产油国达成减产协议,国际油价迎来一波上涨行情,WTI原油结算价一度接近55美元/桶。但是油价的涨势并没有持续太久,高油价直接刺激了美国页岩油生产的复苏,最终反转了油价的涨势。

展望下半年,“增产”和“减产”仍将是我们分析原油价格的两个重要变量。

先看“减产”方面,

5

月召开的OPEC成员国会议同意将减产协议延长9个月,维持原先180万桶/日的减产幅度。虽然目前协议的执行率较好,但延长期限和执行力度已被市场预期,因此并未对国家油价带来明显的提振效果。减产协议发布之后,国际油价延续今年2月以来的跌势不变。

再看“增产”方面,

油价持续下跌,但页岩油复产势头不减。据EIA最新数据,美国国内原油产量已增加至935万桶/日,接近主要产油国俄罗斯和沙特的水平。同时,美国石油钻井机活跃数也在不断增加,创下2015年4月以来的新高。我们认为,促使页岩油生产持续扩张的一个关键因素在于目前低迷的油价仍处在页岩油生产成本上方,扩产仍然有利可图。目前市场对页岩油生产成本的预估大概在35 -40美元之间,而近期WTI原油现货价约在43美元附近。另外,利比亚和尼日利亚豁免减产,近期两国原油产量的增加也在一定程度上抵消了OPEC减产的效果。

综上我们认为,短期内油价难以大幅上行。

低迷的原因在于美国页岩油生产仍然强劲,增产部分仍能回补OPEC的减产部分。但是,如果油价进一步下挫至生产成本以下,势必将对页岩油生产造成冲击,加上减产协议的贯彻执行,两者将共同形成原油价格的底部,同时油价也将迎来反弹的机会。

展望下半年,原油价格恐难以成为拉抬通胀的原因。

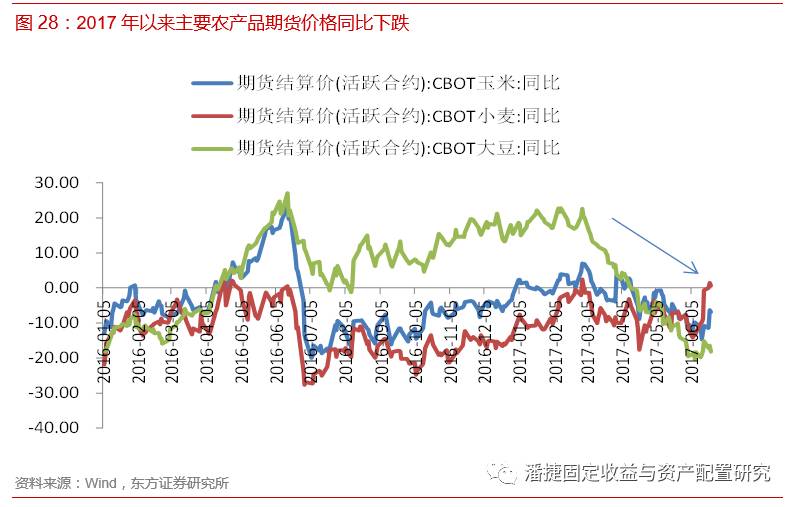

(2)全球农产品过剩局面仍存,农产品价格难有起色

根据美国农业部数据,全球玉米、小麦和大豆库存已经连续四年增长,造成全球农产品过剩局面,对全球农产品价格形成压制。可以看到,2017年以来,玉米、小麦和大豆期货价格同比均为负值,近期同比有所上涨,是由于去年夏季价格的低基数所致。

展望后市,2017年下半年主要农产品价格依旧难有起色。

预计随着8月末基数效应的减弱,期货价格同比能够充分体现全球农产品过剩的基本面,在短期回弹后再次下降。

分产品来看,大豆方面,美国农业部预计16/17年度天气全球大豆产量和库存分别达到351.31百万吨和93.21百万吨,较上年度大幅上涨38百万吨和16百万吨,17/18年度预测值略有下降,但仍旧处在历史高位,高企的产量和库存势必会压制价格行情。

从玉米上看,由于巴西和阿根廷天气良好促使产量激增,美国农业部预计2016/17年度全球玉米产量和期末库存将创下历史最高纪录,分别达到1067.21百万吨和224.59百万吨,其中美国玉米产量3.85亿吨,同比增11.4%,同样创下历史新高。目前,美国玉米作物刚步入生长季节,9月份开始收割工作,

除非有明显不利因素证明美国玉米产量下跌,否则今年夏季玉米价格将继续承压。

从更长远的趋势看,由于今年美国玉米播种面积低于预期,2018年全球玉米供应将会有所减少,玉米价格可能会略微看涨,但是全球玉米供应仍然处在历史高位,玉米价格的价格难有较大起色。

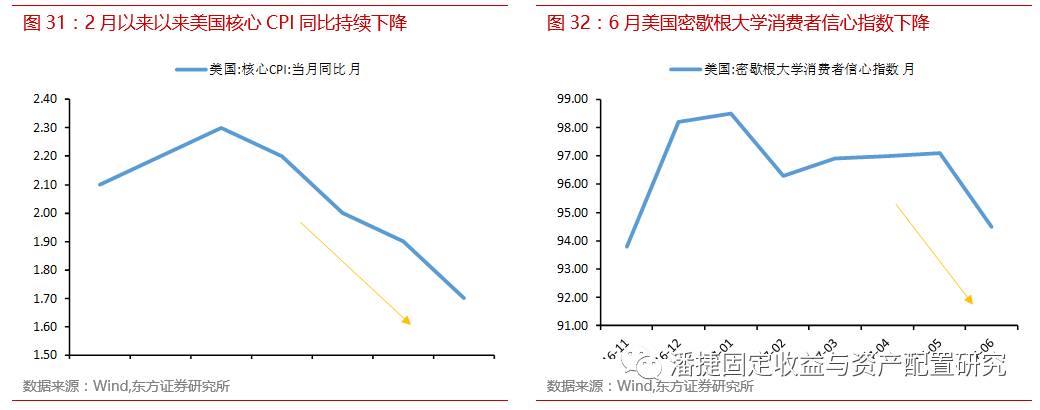

(3)核心通胀持续走弱

剔除食品和能源的影响,核心通胀部分同样表现乏力。

今年2月以来,CPI和核心CPI逐月下滑趋势仍在持续:5月CPI录得1.9%,重回2%以下;核心CPI回落至1.7%。核心CPI的疲弱在一定程度上显示出美国内生消费的不足。具体来看,服装、房租、通讯及医疗服务等占比较大的分项均较前值有所回落,服装项回落幅度最大。受汽车供给过量影响,新车和二手车分项同比连续四月为负,汽车消费明显疲软。同时,密歇根大学发布的6月消费者调查指数也显示出美国消费的边际走弱:信心指数录得94.5,远低于预期和前值的97.1,创下8个月以来的最大跌幅,此外,预期指数和现状指数同样出现回落。

展望未来,在菲利普斯曲线传导尚未到位的情况下,核心通胀缺乏上涨动因,短期内仍将持续低迷。

1.2.3

通胀难起波澜,掣肘下半年美联储货币政策

美联储货币政策的双重目标在于充分就业和稳定物价,因此,“就业“和”通胀“为决定美联储加息的主要因素。从经济方面来看,

根据美联储6月会议结束后发布的声明,美联储认为今年以来经济总体处于温和增长的态势中,劳动力市场继续改善,失业率正在下降,家庭支出回升,企业固定投资继续扩张。对经济目标的预测方面,相较于3月美联储上调2017年GDP实际增长率至2.2%,同时下调2017年失业率4.3%,表达对美国经济复苏的乐观态度。

但是,从通胀方面来看,美联储修改了相关措辞,承认通胀近期有所回落,并在12个月内小幅低于2%的区间。

对通胀数据的预测方面,美联储下调了短期通胀预期,2017年PCE预期下调0.3%至1.6%,核心PCE下调0.2%至1.7%,但2018年PCE会达到2%的目标水平。

在美国经济扩张、失业率创新低的背景下,美联储今年加息三次,下半年再加一次仍是一个大概率事件,考虑到美联储三号人物杜德利4月份关于“避免在缩表的同时升息”的表态以及目前低迷的通胀,

预计美联储的加息步调将视通胀的情况相机抉择。

1.3

信用债展望:上半年信用债主体评级调整梳理

与解析

1.3.1

产业债评级调整解析:高低等级分化

(1)产业债评级下调:低等级小企业占比上升

上半年伴随着经济短期复苏,信用债主体评级下调及展望下调(以下简称“评级下调”)次数有所下降。截至6月23日,产业债主体共发生下调25次,去年同期为138次,下调频率显著降低。

从产业债评级下调主体下调前的评级来看

,评级下调主要集中于中低等级主体。17年上半年没有AAA主体评级及展望下调,AA+仅有2个主体3次下调,其他全部为AA及以下评级。

从行业分布来看

,机械设备和化工行业是下调次数最多的两个行业。对比16年上半年,采掘钢铁有色等靠近上游的行业下调次数显著减少,下游食品饮料房地产和建材等行业下调次数也有明显减少,只有中游行业如机械设备和化工信用资质改善幅度最弱。

供给侧改革带来的企业盈利改善使得评级跳槽次数减少。

从评级下调主体的资产规模来看

,2016年下半年以来,评级下调主体平均的资产规模逐步下滑,17年上半年平均资产规模已经下滑至226.5亿元。

资产规模小的企业评级下调占比明显增多。

16年上半年的评级上调和评级下调主体资产规模极为接近,企业资产规模并未对评级调整构成影响。但自16年下半年以来,评级下调主体的平均资产规模显著下降,小企业评级下调占比上升。评级上调主体的资产规模显著高于评级下调主体,大小企业评级变动方向明显分化。