正文

国君固收 | 报告导读:

从170215借贷数据来看,套利盘已经陆续离场,但是还不够快,借贷量仍然高位盘整。国开债一级停发,以及二级市场置换抽离流动性,使得做空的机会成本更高。当前长端利率成交日趋低迷,流动性耗散推动资产价格重估,做空的风险相应走高。

近期消息面颇不平静,但债市表现却相对淡定。

从上周开始,消息面的增量信息比较多,出口、社融、信贷数据相继公布均超市场预期,美联储加息国内跟随上调公开市场操作利率,资管新规可能延长过渡期的预期发酵,周初央行大额净投放,中央经济工作会议定调,

应该说从经济数据到政策层面的事件冲击纷至沓来,然而债市表现却较为平静。期债窄幅波动,银行间活跃券170215成交量大幅萎缩,从几周之前的每日600-800笔缩减至200-300笔。除了临近年末流动性管理诉求高于做收益,借券做空势力的撤退也是一大影响因素。

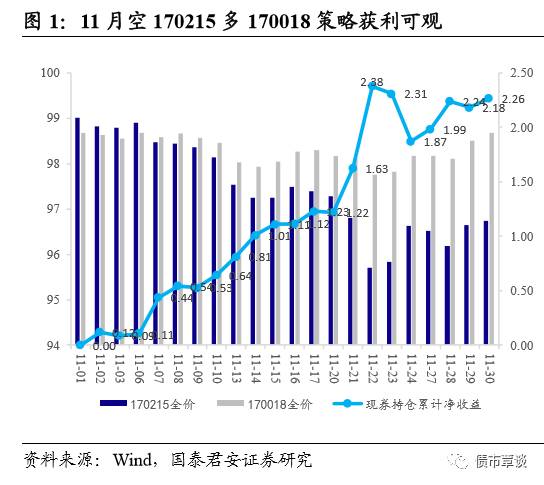

11月空国开多国债的对冲套利收益可观,然而这一波国开-国债利差行情已经步入尾声。

若11月1日建仓并于月末结算,则做空170215+做多170018的策略持有期收益率2.41%,年化收益率约为39.98%。然而站在当前时点,这一策略的可操作空间几乎已经丧失殆尽,主要原因如下:

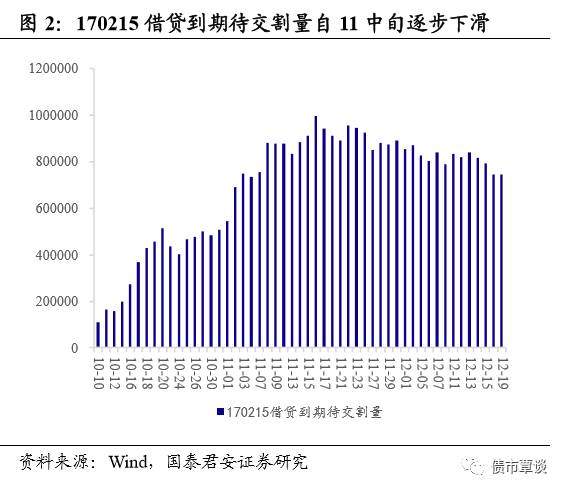

其一,从170215借贷数据来看,套利盘已经陆续离场,但还不够快。

根据中债网数据,11月国开活跃券170215的借贷到期待交割量较10月份增加约50亿元,而这一数据自11月中下旬创下高峰后逐步回落,目前已经跌至75亿元左右。

如何理解待偿还余额绝对规模还处在相对高位?从周度统计数据来看,债券借贷的主流期限品种为L07D和L01M,两者合计成交笔数占总借贷量的比重可以达到40-60%的水平。虽无法从期限上区分借券做空与流动性管理,但由于债券借贷不可提前偿还,至少可以确定随着时间推移融券方将面临合约到期压力。

目前170215存量规模约1500亿元,债券借贷余额75亿元占比看似不高,但边际定价力量不可小视。首先需要明确的是,从11月份该券的成交活跃度来看,融券做空的成本大约在4.5%左右,当前仍有超30bp的浮盈,这部分资金将在债券借贷合约到期后演变为潜在的买盘。

其次,年末现券成交较为清淡,假设单笔成交额约2000-5000万元,目前170215成交量为200-300笔每天,则当前170215的日均成交金额为40-150亿之间,债券借贷到期后的买盘力量大概在30-45亿之间,存在边际定价的优势。

另外,利率债买盘时有出现“试水盘”,即以当前成交价偏离度略大的价格成交,并以此“刺探”市场情绪。债券借贷到期后,止盈盘获利较为丰厚,及时兑现收益的动力较强,因此对于成交价格敏感度略低。而越是行情波澜不惊的时候,即便少量的“试水盘”出现也可能引起“buythe rumor”效应。

其二,国开债一级停发以及二级市场置换抽离流动性,做空的机会成本更高。

截至目前,国开行共开展了三次置换操作,并回收了约60亿流通中的170215。此外,11月23日尾盘,国开行公告停发10年期品种后,至今仍未有续发的迹象出现。

一方面,通过一级停发与二级置换,供给压力边际减轻,促使投资者情绪修复并带动市场利率下行拿稳现券获取资本利得,导致做空国开的机会成本更高;另一方面,170215流通量减少,但债券借贷量仍然高位盘整,考虑随着时间推移,到期偿还的压力更大,做空的风险也相应走高。

其三,统计套利立足于数据序列的稳定性或稳定相关性,套的是波动性的收敛,而当前利差水平已经处于做空利差的否定域。

统计套利的本质是数据挖掘,通过运用合适的分析工具对一组相关变量之间的关系进行历史数据的回测,并估算其概率分布。

通过设定合理的阈值确定开平仓依据,即若变量关系行至该分布中的极端区域—否定域时,则认为该种价格关系不可长久维持,此时选择进行套利的操作。

11月初国开-国债利差约为60bp,11月23-24日,10年期国开债活跃券收益率一度涨破5%,同时10年期国债活跃券一度破4%,利差水平也创下新高于96bp。至当前,这一指标仍维持在90bp的相对高位,而历史的中位数水平为58bp,均值为54bp。

从偏离度角度来说,当前利差水平已经进入了否定域,此时风险性价比更高的做法是做空利差,即空国债多国开。

前事不忘后事之师,2015年股灾1.0切换至2.0期间,“严查做空”等救市措施不断加码,推动一波持续时间长达一个季度的股指熊市反弹。