【本周推荐与主要观点

】

行业整体观点:

我们认为未来轻工各子行业赛道中,集中度逐步提升,行业日趋整合,龙头凭借综合实力持续整合行业,将是大势所趋。

从竞争格局优化,龙头护城河的角度,看好

轻工消费、金属包装、成品家居、文化纸

等赛道。

除了供给逻辑之外,2020年需求端主要看点集中在,地产竣工逻辑对后周期产业链的拉动(如本周低估值家居公司的估值修复),5G关注换机带动包装需求、智能硬件领域中智能手表等趋势。

---------------------

近期主要推荐:

顾家家居:

从Beta角度,

成品家居完全受益于竣工交房逻辑的改善(不受2C到2B经营模式切换的压力)。

从Alpha角度,

公司治理结构良好,事业部制文化,激励考核到位,新品类快速发力;成品家居竞争格局相对较优,龙头规模优势更为明显,收入延续稳定增长。区域零售中心变革走在行业前列,现金流,周转率等指标持续改善。推出回购方案,体现长期发展信心。

总裁李东来拟增持1-2亿元,体现长期发展信心。

奥瑞金:

两片罐经历整合(公司收购波尔交割已经完成),未来3-5年步入向上周期,有望贡献戴维斯双击。长期角度,公司作为综合包装整体解决方案提供商,为客户提供差异化的产品和服务,竞争护城河优势显著。参考海外牛股波尔发展之路,集中度提升带来市占率与盈利能力双升;稳定现金流值得更高估值溢价。最新行业深度报告:

【申万宏源轻工】金属包装深度——从百倍牛股波尔,看国内金属包装发展前景,竞争格局优化,议价权提升,驱动戴维斯双击

。

晨光文具:

传统渠道依托产品升级及管理输出,精品文创发力,带动同店增长提速和盈利能力提升。科力普在管控现金流风险的前提下,高ROE,顺应行业趋势实现快速增长。九木杂物社渐入佳境,有望进入加速开店期,新零售商业模式打造渐趋成熟,体现盈利弹性。

太阳纸业:

浆纸系竞争格局优化:在原材料纸浆价格回落的情况下,淡季纸价坚挺,11月纸厂再发提价函,文化纸盈利能力明显改善。公司管理能力和激励水平为行业标杆,具有成长属性的造纸龙头,老挝30万吨溶解浆成本优势突出

,废纸浆回国改善箱板瓦楞纸原材料结构,受益未来外废紧缺背景,盈利能力逐季提升。

索菲亚:

产品端向轻奢系列和康纯板升级,满足消费升级需求。渠道转向精细化运作管理,注入狼性文化,整装等新渠道尝试开拓。目前市场预期与估值水平较低。

分板块观点描述:

1

)包装与轻工消费:

包装板块:

下游稳定,原材料价格回落提供利润弹性;

行业洗牌集中度提升,龙头市场份额与话语权提升

(如2017-2018年的瓦楞纸箱包装行业;如2019年之后的金属两片罐包装行业)。

看好:奥瑞金、永新股份、劲嘉股份、宝钢包装、中粮包装。

奥瑞金:

两片罐行业经历5年供过于求,伴随存量产能整合,龙头集中度提升,金属包装在上下游产业链的话语权将增强,

行业竞争秩序重构,盈利能力将修复至正常水平

。长期角度,公司作为综合包装整体解决方案提供商,为客户提供差异化的产品和服务,竞争护城河优势显著。

永新股份:

国内塑料软包行业龙头,技术研发及客户优势领先;公告回购股份,用于激励或者员工持股。成本端原料压力缓解,提供未来业绩弹性。现金分红比例高。子公司产能爬坡,带动Q3业绩超预期。

劲嘉股份:

烟标主业回暖,公司借助设计端优势,

扩张市场份额

;彩盒业务产能爬坡后,收入明显提速,公司以茅台和五粮液为标杆,在名酒包装领域寻找持续增长机会,有望在未来放量。

电子烟类烟草化管理,国内市场规范化运营大势所趋,

劲嘉与云烟以及米物科技分别成立合资公司

,

新型烟草卡位优势明显。

轻工消费板块:

把握内需导向为主的核心资产。

长期看好轻工消费领域,已建立护城河优势的龙头企业;内生增长趋势确定,现金流稳定。

晨光文具:

2C

端

高频消费体现品牌属性,公司依托零售渠道终端优势,实现产品升级与品类扩张,头部门店优化创造价值,单店仍有较高提升空间;

2B

科力普

受益于大办公行业发展,收入高速增长,规模效应提升盈利能力;

精品文创

业务受益消费升级,九木杂物社直营及加盟双渠道持续布局,规模快速成长,跨过盈亏平衡点后,体现利润弹性。

中顺洁柔:

生活用纸行业需求增长稳定,渠道持续下沉,产品创新升级及多品类延伸保障盈利能力。浆价回落盈利弹性凸显,下半年有望体现得更为充分。卫生巾新品正式落地,个人护理新品类布局再下一城。第二期员工持股计划推出,绑定公司上下利益,激发员工积极性。

相关公司业绩回顾及估值更新:

2

)家居:

集中度低,龙头长期具备整合的alpha属性:

对比其他地产后周期行业,当前家居行业仍非常分散,

长期角度家居子行业龙头公司仍具备Alpha成长属性。

可以通过a)多渠道布局扩充流量入口,抓住二次改造存量需求;b)以供应链管理,和前端设计为基础的一站式全屋营销,提升客单价;丰富产品线,满足不同阶层消费者的消费需求;c)自身经营管理和供应链效率提升,体现成长属性。

成品家居

行业仍处于品牌整合的初级阶段,龙头仍有渠道扩充的空间;

尤其是软体家居赛道具备可以跑出大公司的基因,工厂生产端有规模生产效应,集中度有大幅提升空间。

顾家家居:

公司治理结构良好,事业部制文化,激励考核到位,新品类快速发力;成品家居竞争格局相对较优,收入延续稳定增长。

大亚圣象:

产品线结构调整+工装发力,盈利能力持续改善。因对管理层变动担心,估值受到明显压制,我们认为

控制权之争尘埃落定,伴随业绩的确定性释放,

估值将得到修复。

喜临门:

自主品牌提速显著,注重门店质量提升,积极推进全渠道销售网络建设。精准营销+产品瘦身+渠道下沉,自主品牌盈利大幅改善。代工业务凭借越南+泰国两大海外工厂,积极应对全球贸易不确定性。

定制家居

领域,仍处于升维竞争中,包括产品服务和多元渠道开拓,但龙头仍有把握凭借产品力、渠道力、品牌力的综合竞争优势,包括基于对消费者洞察实现的产品升级、自身信息化能力、成本控制能力、渠道多元化能力及稳定的经销商体系和终端服务能力。龙头企业有望由制造型向零售型企业转型,推动行业洗牌,有望不断提升集中度,凸显长期价值。

我们长期看好依托渗透率、市占率与客单价(品类扩张)三因子共同推动成长的定制家居龙头

欧派家居

《欧派家居:王者风范打造全方位竞争优势》

、索菲亚、尚品宅配

《

尚品宅配:零售思维+设计核心构筑流量优势,整装先驱者》

,未来业绩有望逐季回升,目前估值处于偏低水平,长期视角下龙头的优势和市场地位将更为凸显,可逐步买入。

相关公司业绩回顾及估值更新:

3

)造纸:

纸浆:

依利姆公布2020年1月报盘:针叶浆报价下调10美元/吨,阔叶浆、本色浆报价均持稳。

文化纸:

受下游需求转淡影响,叠加经销商年底冲返利、清库存回笼资金,月初至今部分地区经销商出货降价50-200元/吨。市场交投略有放缓,纸厂库存仍处低位,纸厂出货价格仍坚挺持稳。

箱板瓦楞纸:

本周山鹰纸业部分箱板纸出货报价继续上涨50元/吨,除此之外,其他纸厂出货报价稳定为主。,本周安徽萧县林平纸业25万吨箱板瓦楞纸生产线投产,11月至今已累计投产新产能245万吨。

白卡纸:

四大白卡纸纸厂本周发布1月提价函,提价200元/吨。

推荐关注文化纸龙头

太阳纸业

。

浆纸系竞争格局优化:在原材料纸浆价格回落的情况下,纸价坚挺,文化纸盈利能力明显改善。公司管理能力和激励水平为行业标杆,具有成长属性的造纸龙头,文化纸盈利改善,老挝30万吨溶解浆成本优势突出,废纸浆回国改善箱板瓦楞纸原材料结构,盈利能力逐季提升。

同时

建议关注山鹰纸业

,箱板瓦楞纸持续提价,盈利环比改善;国废紧张有望持续推涨废纸及成品纸价格。

相关公司业绩回顾及估值更新:

【本周造纸价格数据更新】

【轻工行业沪港通/深港通持股比例变化】

【本周市场表现】

本周轻工制造行业涨幅前五名是飞亚达A(+48.19%)、盛通股份(+23.17%)、英联股份(+18.51%)、索菲亚(+17.75%)、金一文化(+13.97%);而跌幅前五名是晨光文具(-7.06%)、博汇纸业(-6.89%)、安妮股份(-5.93%)、珠海中富(-4.75%)、新通联(-4.69%)。

本周造纸轻工行业板块跑赢市场。本周轻工制造板块整体上涨2.97%,跑赢市场(同期沪深300上涨1.24%)。

【轻工行业近期解禁明细表-截止2020年1月底】

【轻工行业股价安全边际测算】行业全部标及各方案进度的请联系我们获取详细底稿

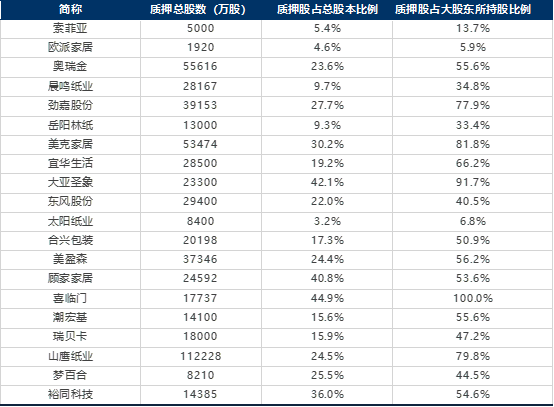

【轻工行业第一大股东股权质押—截止2019/12/20】行业全部标请联系我们获取详细底稿

【重点公司盈利预测】

【近期报告】

《2019年轻工制造行业三季报回顾——看好竞争格局优化的子行业》2019/11/13

《顾家家居(603816)——持续股份回购,彰显未来信心》2019/11/7

《新型烟草行业点评——电子烟网售受监管,利于行业走向规范化长期发展》2019/11/7

《尚品宅配(300616)深度报告——零售思维+设计核心构筑流量优势,整装先驱者》2019/11/5

《尚品宅配(300616)深度报告——零售思维+设计核心构筑流量优势,整装先驱者(英文版)》2019/11/5

《美凯龙(601828)2019年三季报点评——自营卖场稳健增长,新零售转型持续推进》2019/11/1

《山鹰纸业(600567)2019年三季报点评:

短期业绩承压,国内外包装纸布局进一步拓展》2019/11/1

《顾家家居(603816)2019年三季报点评——内生收入提速,运营质量持续优化》2019/10/31

《索菲亚(002572)2019年三季报点评——竞争加剧短期承压,新渠道探索推进》2019/10/31

《欧派家居(603833)2019年三季报点评——多渠道品牌发力,经销收入增长提速》2019/10/31

《美克家居(600337)2019年三季报点评——现金流大幅改善,供应链+运营管理优化中》2019/10/31

《齐心集团(002301)2019年三季报点评——办公直销业务高增长,盈利质量持续提升》2019/10/31

《奥瑞金(002701)2019年三季报点评——受一次性并表波尔费用影响,短期业绩承压;

长期行业整合前景依然向好》2019/10/29

《太阳纸业(002078)2019年三季报点评——文化纸盈利能力持续提升,新项目积极推进》2019/10/29

《永新股份(002014)2019年三季报点评——子公司产能利用率提升,利润增速超预期》2019/10/29

《晨鸣纸业(000488)2019年三季报点评——文化纸盈利能力提升,业绩持续环比改善》2019/10/29

《劲嘉股份(002191)2019年三季报点评——业绩靓丽,各版块加速推进》2019/10/25

《大亚圣象(000910)2019年三季报点评——地板工程持续高增长,费用控制盈利能力稳步提升》2019/10/25

《中顺洁柔(002511)2019年三季报点评——收入增速阶段性放缓,利润弹性持续显现》2019/10/24

《飞亚达A(000026)2019年三季报点评——Q3收入提速,业绩稳健增长》2019/10/22

《喜临门(603008)2019年三季报点评:

自主品牌提速,经营质量大幅改善》2019/10/20

《喜临门(603008)——大股东控股权地位稳定,可交债兑付风险化解》2019/9/19

《2019年轻工制造行业中报回顾——家居Q2增速回升,金属包装与文化纸行业盈利改善》2019/9/17

《金属包装深度——从百倍牛股波尔,看国内金属包装发展前景,竞争格局优化,议价权提升,驱动戴维斯双击》2019/9/17