事件:安徽合力披露2022年年报,公司2022年实现营业收入156.73亿元,

yoy+1.66%;实现归母净利润9.04亿元,yoy+42.62%;归母扣非净利润7.47

亿元,yoy+48.73%。其中Q4单季度实现营收37.24亿元,yoy+3.54%,qoq-5.1%;归母净利润2.18亿元,yoy+76.83%,qoq-14.2%;归母扣非净利润1.9亿元,yoy+294.21%,qoq-7.8%。

❑

内销受宏观经济影响有所下滑,出口高速增长。

叉车广泛用于制造业、交通运输、仓储物流等行业,需求与宏观经济发展高度相关。2022年国内经济运行受疫情影响承压,内需下滑,公司国内销量18.3万台,yoy-13.25%,国内营收109.15亿元,yoy-11.33%。海外需求较好,公司持续推进全球化战略,完善海外市场布局,分别投资设立合力中东中心、欧亚中心,提升海外营销服务能力,实现了出口销量7.78万台,yoy+21.91%,出口营收46.32亿元,yoy+56.64%,占比达到 29.56%,同比提升了10.38pcts。

❑ 电动化成效显著,锂电产品占比提升,优化产品结构。

2022 年,公司进一步提升锂电、氢燃料、大吨位混合动力等新能源产品和国四标准绿色内燃产品研发力度,电动车销量占比提升至50.96%。电动产品中,锂电池相比铅酸蓄电池有明显优势,充放电次数更多且可以实现安全快速充电,公司依托国内锂电产业链优势,锂电产品持续快速放量,G2系列锂电专用车年产销突破一万台,I类锂电产品销量同比增长 60.49%,显著高于I类车21.91%的整体销量增速。

❑

出口占比提升叠加原材料成本下降,毛利率得到修复。

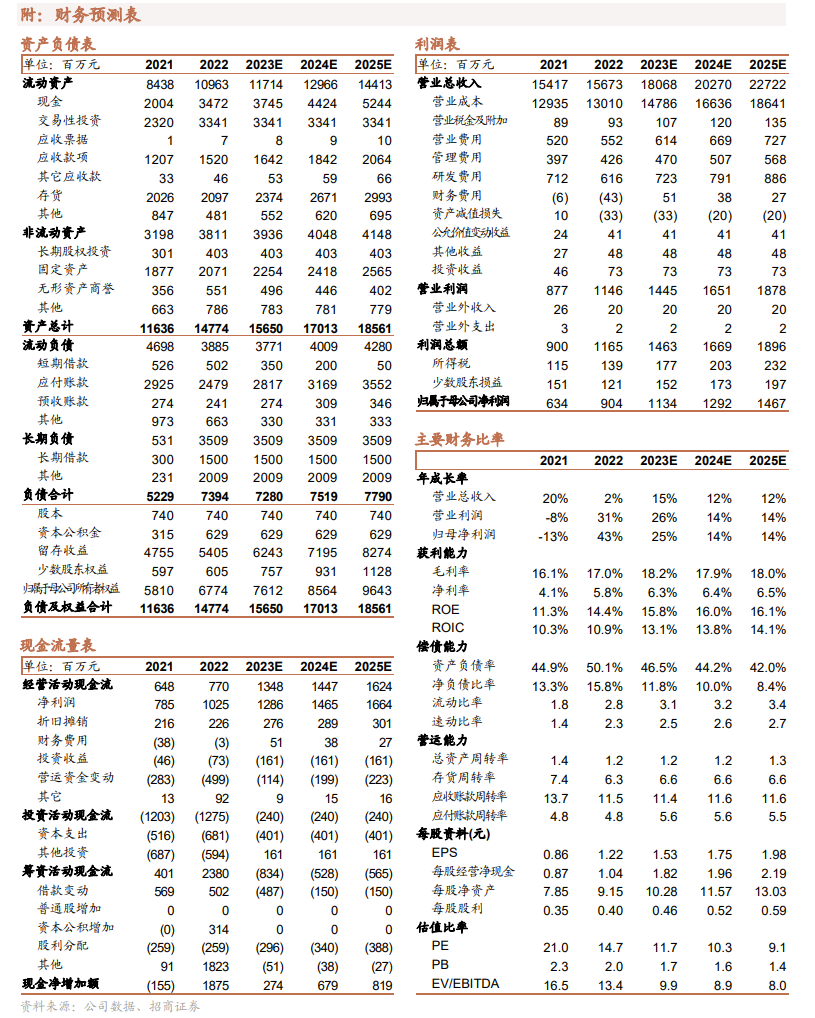

公司出口毛利率高于内销,2022年出口和内销的毛利率分别为19.35%、15.58%,出口营收占比提升驱动整体毛利率提升。钢材价格下降逐步传导至产品成本端,因此公司毛利率逐季提升,Q4单季度提升至18.23%,yoy+1.51pcts,qoq+0.67pct,全年毛利率达到16.99%,yoy+0.89pct。随着全球化、锂电化加速,锂电材料降价带来锂电池成本下降,毛利率有望进一步提升。

❑ 期间费用率稳定,净利率提升至6.54%。

公司22年落实国企改革行动方案,不断提升组织效率和管控能力,销售、管理、研发、财务费用率分别为3.52%、

2.72%、3.93%、-0.27%,期间费用率合计为9.9%,yoy-0.63pct。计提的资产减值损失及信用减值损失在合理范围内。全年净利率同比提升1.45pcts,达到 6.54%,Q4单季度为 6.75%,同比提升2.35pcts。23年公司有望保持良好的控费能力,维持较高盈利能力。

❑

上调评级为“强烈推荐”。

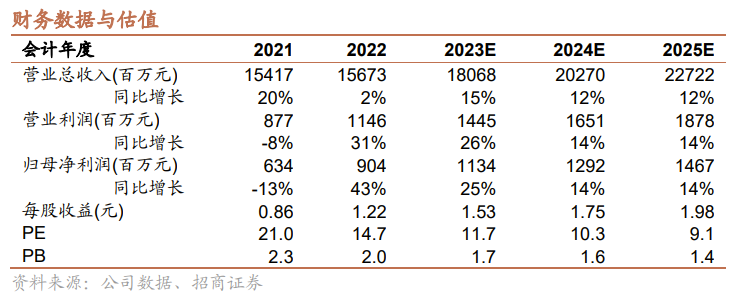

2023年Q1,国内宏观经济数据向好,PMI 连续3个月位于扩张周期,我们认为全年复苏的大方向不会变,叉车内销有望恢复增长。海外叉车需求维持景气,国产锂电产品优势显著,合力作为龙头有望抓住锂电化机遇,提升海外市占率。同时,公司持续提升产能布局,成本端下降保障盈利能力。我们预计公司2023-2025年营收分别为181、203、227亿元,归母净利润为11.3、12.9、14.7 亿元,对应PE为12、10、9倍,上调评级至“强烈推荐”。

❑

风险提示:

原材料价格大幅上涨风险、经济复苏不及预期风险、海外需求不及预期风险。

证券研究报告名称:

《安徽合力:全球化、锂电化持续推进,盈利能力稳步提升》

对外发布时间:

2023年4月2日

团队介绍

首席分析师:胡小禹

研究助理:吴洋

研究助理:朱艺晴

负责本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。

本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

招商机械团队:7次上榜《新财富》机械行业最佳分析师,连续两年第一名,三年第二名,两年第五名。连续 5 年上榜水晶球卖方机械行业最佳分析师,连续三年第一名。2012、2013、2018年福布斯中国最佳分析师50强。2019年获WIND和金牛最佳分析师第一名。2020年获WIND最佳分析师第四名,金牛奖客观量化最佳行业分析团队第二名。

报告中所涉及的投资评级采用相对评级体系,基于报告发布日后6-12个月内公司股价(或行业指数)相对同期当地市场基准指数的市场表现预期。其中,A 股市场以沪深300指数为基准;香港市场以恒生指数为基准;美国市场以标普 500 指数为基准。具体标准如下:

股票评级

强烈推荐:预期公司股价涨幅超越基准指数 20%以上

增持:预期公司股价涨幅超越基准指数 5-20%之间

中性:预期公司股价变动幅度相对基准指数介于±5%之间

减持:预期公司股价表现弱于基准指数 5%以上

行业评级

推荐:行业基本面向好,预期行业指数超越基准指数

中性:行业基本面稳定,预期行业指数跟随基准指数

回避:行业基本面转弱,预期行业指数弱于基准指数

本微信号推送内容仅供招商证券股份有限公司(下称“招商证券”)客户参考,其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,招商证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。