存储器与芯片的领先企业,集成电路龙头

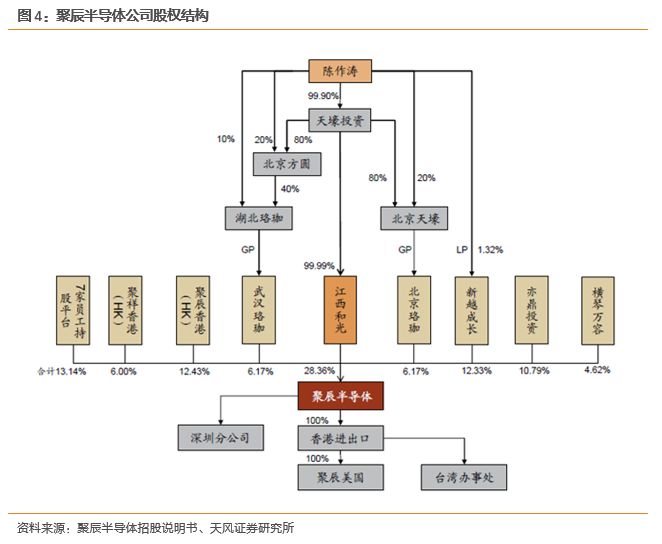

聚辰半导体是一家专门从事研发、提供应用解决方案和技术支持服务的企业,主营业务为集成电路产品的研发设计和销售。公司在技术研发、客户资源、产业链协同、品牌及管理方面具有优势。公司自2010年1月1日成立,迄今拿到了多项行业奖项。截止至2018年6月29日,聚辰上海的五大股东分别为江西和光、聚辰香港、新越成长、亦鼎投资以及武汉珞珈。

三大主营业务产销量上升,市场前景可期

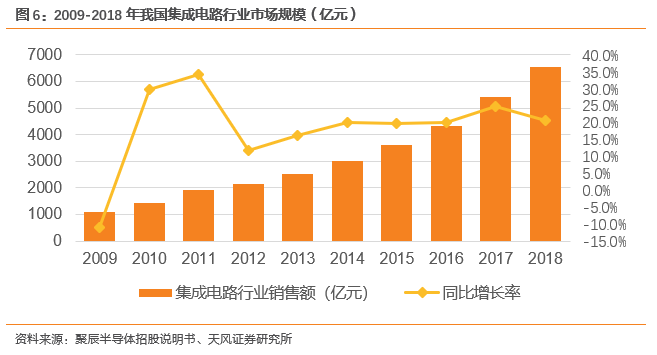

聚辰半导体目前主营产业为EEPROM、音圈马达驱动芯片和智能卡芯片。公司产品EEPROM、智能卡芯片以及音圈马达驱动芯片在2018年的营收占比分别为89.20%、8.93%、1.37%。三年间公司产量和销量迅速上升,2016-2018年间产销率分别为99.96%、97.29%、94.69%。2018年聚辰半导体前五大客户分别是智嘉电子、柏建电子、算科电子、Lipers Enterprise、Manica Galaxy。公司所在集成电路行业扩张迅速。根据中国半导体行业协会统计,2018年中国集成电路行业销售额达到6,532亿元,同比增长20.7%,2014年至2018年的复合年均增长率达21.3%。

聚辰半导体财务情况

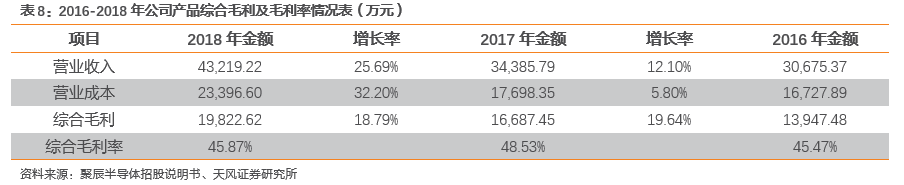

2016年度、2017年度及2018年度,公司营业收入分别为30,675.37万元、34,385.79万元和43,219.22万元。净利润分别为3,467.25万元、5,743.07万元及10,337.24万元。2016年度、2017年度及2018年度,公司综合毛利率分别为45.47%、48.53%及45.87%。同行业可比公司毛利率均值分别为44.74%、44.98%及42.71%,公司毛利率水平与同行业公司相比较为接近。

募集资金用途及规划

本募集资金在扣除发行费用后拟投入以下项目:以EEPROM为主体的非易失性存储器技术开发及产业化项目;混合信号类芯片产品技术升级和产业化项目;研发中心建设项目。

可比行业公司对比

公司有望凭借存储器和芯片技术实力进行产品升级和全面布局,构建竞争壁垒,享受行业红利。对比同行业公司中颖电子、兆易创新、汇顶科技、圣邦股份与富瀚微。

风险提示:存储器与芯片销量不足预期;未能如期完成A股上市

1. 存储器与芯片的领先企业,集成电路龙头

1.1. 聚辰半导体简介

聚辰半导体是一家落户于张江高科技园区专门从事研发、提供应用解决方案和技术支持服务的企业,主营业务为集成电路产品的研发设计和销售。公司拥有EEPROM、音圈马达驱动芯片和智能卡芯片三条主要产品线,产品广泛应用于智能手机、液晶面板、蓝牙模块、通讯、计算机及周边、医疗仪器、白色家电、汽车电子、工业控制等众多领域,公司凭借领先的研发能力、可靠的产品质量和优秀的客户服务水平,在国内外积累了良好的品牌认知和优质的客户资源。公司已成为全球领先的EEPROM芯片设计企业,根据赛迪顾问统计,公司为全球排名第三的EEPROM产品供应商,占有全球约8.17%的市场份额,市场份额在国内EEPROM企业中排名第一。

1.2. 公司竞争优势

1、优秀的研发能力和深厚的技术积累

公司自成立至今,一直专注于集成电路设计领域,积累了较强的技术和研发优势。截至2018年12月31日,公司拥有境内发明专利26项,实用新型专利16项,美国专利5项,集成电路布图设计登记证书44项,建立起了完整的自主知识产权体系。

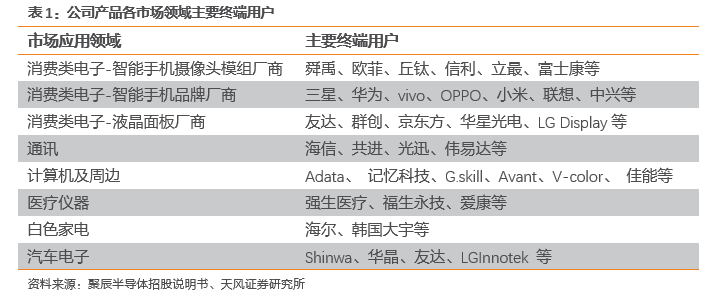

2、遍布全球的优质终端客户资源

公司凭借领先的研发能力、可靠的产品质量和优秀的客户服务水平,在国内外积累了良好的品牌认知和优质的客户资源。公司EEPROM产品自2012年起即已应用于三星品牌智能手机的摄像头模组中。根据赛迪顾问统计,2018年公司为全球排名第一的智能手机摄像头EEPROM产品供应商,占有全球约42.72%的市场份额。公司已与舜宇、欧菲、丘钛、信利、立景、富士康等行业领先的智能手机摄像头模组厂商形成了长期稳定的合作关系,产品应用于三星、华为、vivo、OPPO、小米、联想、中兴等多家市场主流手机厂商的消费终端产品,并正在积极开拓国内外其他智能手机厂商的潜在合作机会。

3、丰富的产业链协同经验

公司为Fabless模式下的芯片设计企业,仅从事芯片的研发设计,芯片制造、封装测试均通过委外加工方式完成。公司选择的委外供应商以全球知名、国内领先的上市公司为主,具有先进的工艺水平和充足的产能储备,主要包括中芯国际、江阴长电、日月光半导体等。

4、完善的质量管理体系

公司重视并不断完善自身的质量管理体系,芯片产品质量和可靠性达到了国内外知名终端应用厂商的严苛要求。公司已通过ISO9001质量管理体系认证,并曾经第三方机构审核符合更高要求的ISO/TS 16949车载产品质量管理体系标准。

5、优异的品牌知名度

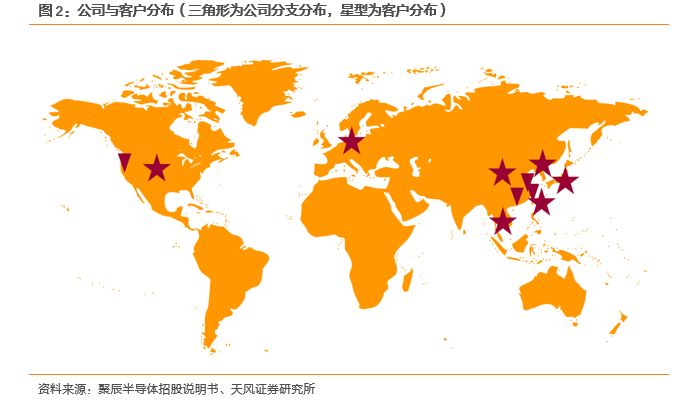

公司品牌立足上海、放眼全球,在美国硅谷、香港、台湾、深圳等地区设有子公司、办事处或销售机构,客户遍布台湾、韩国、香港、美国、日本、东南亚、欧洲等地区。通过提供优秀的产品性能、可靠的产品质量、完善的技术,公司在业内的知名度不断提升。

6、专业的技术人才和经验丰富的管理团队

公司作为一家技术密集型企业,拥有专业的系统设计人才以及数字电路、模拟电路设计人才。截至2018年12月31日,公司共有研发人员64人,占员工总数的44.76%,研发人员平均拥有8年以上的专业经验;共有核心技术人员6人,核心技术人员稳定。

1.3. 公司历史沿革

2010年1月1日聚辰半导体成立

2010年7月1月通过ISO9001:2008 与ISO14001:2004标准的认证

2011年获得END China创新奖优秀产品

2014年GT23SC4439A产品一二季度出货量超过1亿颗

2015年11月通过英特尔DIMM应用领域的验证(DDR4)

2016年6月EEPROM通过英特尔DIMM应用领域验证(DDR3)

2018年3月EEPROM/智能卡蝉联上海名牌产品

2019年4月蝉联五大中国最具潜力IC设计公司奖

1.4. 公司股权结构

截止至2018年6月29日,聚辰上海的五大股东分别为江西和光、聚辰香港、新越成长、亦鼎投资以及武汉珞珈,

聚辰上海的股东及其出资情况如下所示。

截止至2019年4月2日,公司的股权结构如下。

其中7家境内员工持股平台中,各发起人对聚辰半导体的出资比例分别为6.03%(登矽全)、2.30%(望矽高)、2.26%(建矽展)、2.24%(发矽腾)、0.13%(积矽航)、0.11%(固矽优)、0.07%(增矽强)。

2. 三大主营业务产销量上升,市场前景可期

2.1. 聚辰半导体业务拆分

聚辰半导体目前主营产业为EEPROM、音圈马达驱动芯片和智能卡芯片。

公司拥有EEPROM、音圈马达驱动芯片和智能卡芯片三条主要产品线,产品广泛应用于智能手机、液晶面板、蓝牙模块、通讯、计算机及周边、医疗仪器、白色家电、汽车电子、工业控制等众多领域。

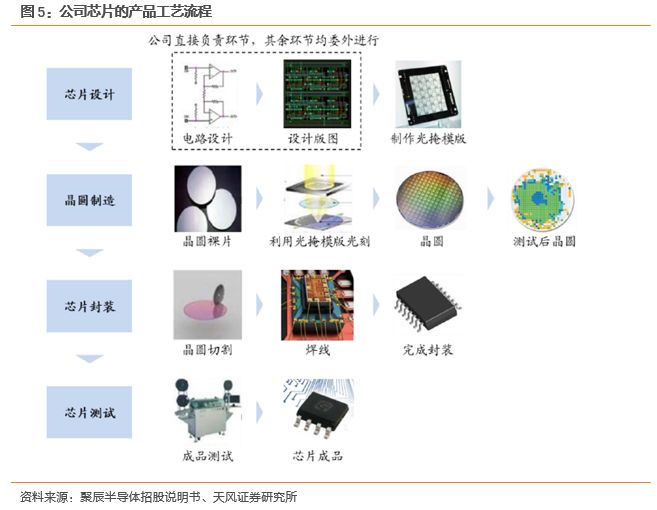

公司采用典型的Fabless模式,在完成芯片版图设计后,向晶圆制造企业采购晶圆,委托封装测试厂对加工完成的晶圆进行封装和测试。

公司芯片产品的工艺流程如下图所示:

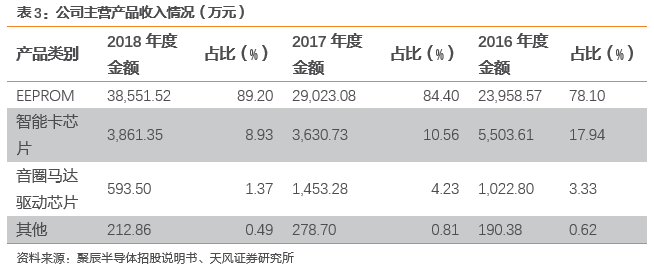

公司产品EEPROM、智能卡芯片以及音圈马达驱动芯片在2018年的营收占比分别为89.20%、8.93%、1.37%。

其中EEPROM芯片在公司业务的整体占比中最高,2016-2018年其占比分别为78.10%,84.40%,89.20%。

EEPROM(电可擦除可编程只读存储器)是一类通用型的非易失性存储芯片,在断电情况下仍能保留所存储的数据信息。

可以在计算机或专用设备上擦除已有信息重新编程,耐擦写性能至少100万次,主要用于各类设备中存储小规模、经常需要修改的数据。

音圈马达(VCM)是摄像头模组内用于推动镜头移动进行自动聚焦的装置。

音圈马达驱动芯片(VCM Driver)为与音圈马达匹配的驱动芯片,主要用于控制音圈马达来实现自动聚焦功能。

智能卡芯片是指粘贴或镶嵌于CPU卡、逻辑加密卡、RFID标签等各类智能卡(又称IC卡)中的芯片产品。

内部包含了微处理器、输入/输出设备接口及存储器(如EEPROM),可提供数据的运算、访问控制及存储功能。智能卡芯片一般分为CPU卡芯片、逻辑加密卡芯片和RFID芯片,常见的应用包括交通卡、门禁卡、校园卡、会员卡。

2.2. 公司主营业务产销量情况

2016年至2018年三年间公司主营业务的产量、销量以及产销率如下所示。

三年间公司产量和销量迅速上升,2016-2018年间产销率分别为99.96%、97.29%、94.69%

2.3. 客户与供应商结构

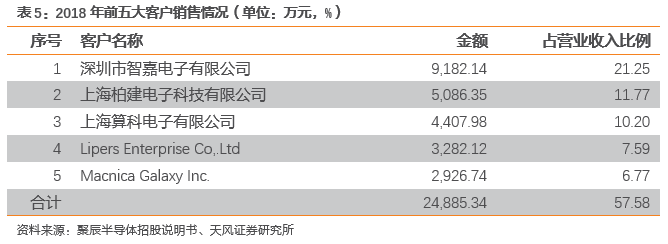

公司的客户结构如下所示。

2018年度,聚辰半导体前五大客户分别是深圳市智嘉电子、上海柏建电子科技、上海算科电子、Lipers Enterprise以及Manica Galaxy,公司前五大客户占年度总营业收入比例的57.58%。

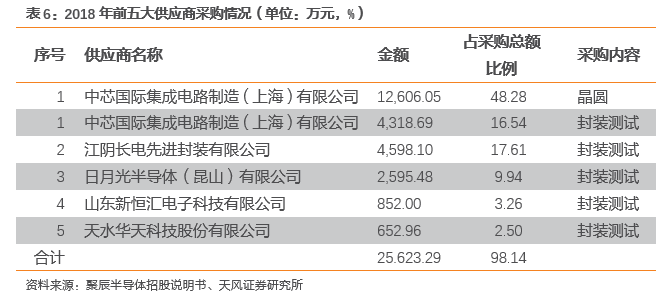

公司的供应商结构如下所示。

公司产品生产和加工环节的供应商包括晶圆制造企业和芯片封测厂商等,2018年公司产品生产和加工环节的前五大供应商分别为中芯国际、江阴长电、日月光半导体(昆山)、山东新恒汇以及天水华天科技。前五大供应商占采购总额比例的98.14%。

2.4. 聚辰半导体所在行业情况

国内集成电路行业扩张迅速。根据中国半导体行业协会统计,2018年中国集成电路行业销售额达到6,532亿元,同比增长20.7%,2014年至2018年的复合年均增长率达21.3%。

需求方面,高速发展的计算机、网络通信、消费电子构成了国内集成电路行业下游应用领域的主要部分。在工业市场,传统产业的转型升级,大型、复杂化的自动化、智能化工业设备出现,加速了芯片需求的提升;在消费类市场,智能手机、平板电脑等消费类电子的需求带动相关芯片行业增长;

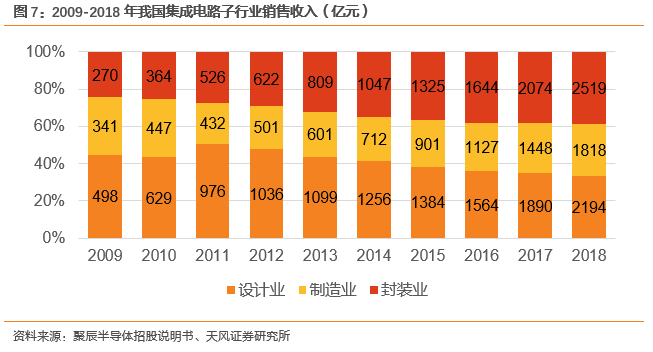

除了行业规模显著增长外,集成电路行业的产业结构也不断优化,附加值较高的设计环节销售额占集成电路行业总销售额比例稳步提高。

从2009年的24.34%,上升到2018年的38.57%;2016年,集成电路设计行业销售额首次超过封测行业,成为集成电路产业链中比重最大的环节。

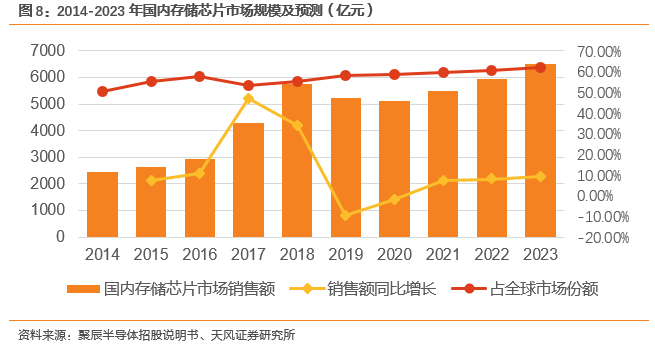

在国内存储芯片市场进一步提升。

存储芯片一直都是集成电路市场份额占比最大的产品类别,特别是在2018年存储芯片价格上涨的影响下,存储芯片市场占比进一步提升,2018年国内市场销售额达5,775亿元,同比增长34.18%,占全球市场规模的55%以上,2014年至2018年国内存储芯片市场销售额的复合均增长率达 23.71 %。

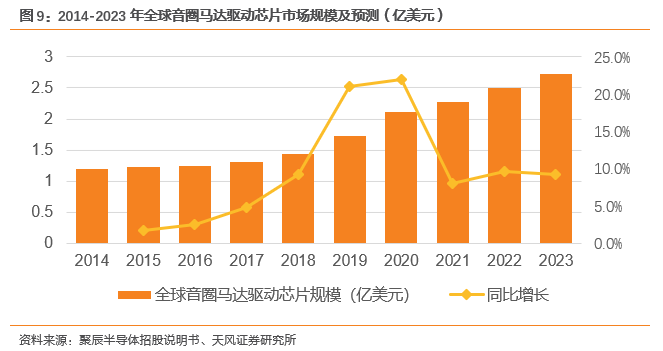

全球音圈马达驱动芯片市场保持稳定增长,主要是由于智能手机的需求增加以及更高的照片拍摄需求促使。

根据沙利文统计,2014年到2018年期间,全球音圈马达驱动芯片市场规模的复合年均增长率为4.48%,2018年全球市场规模达到1.43亿美元。随着双摄像头和前置自动对焦摄像头应用的增加,音圈马达动芯片市场规模将进一步增长,预计到2023年全球市场规模将达到2.73亿美元。

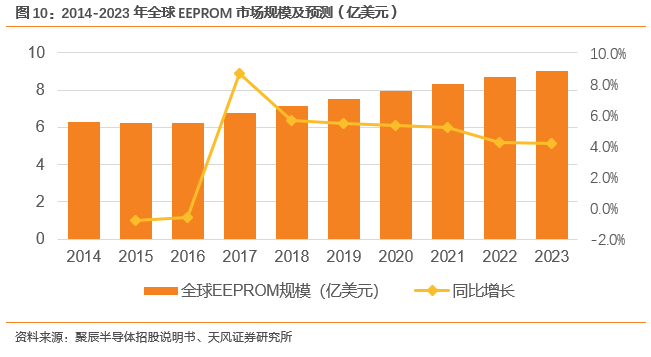

随着智能化发展环和手机摄像头模组升级,EEPROM迅速开拓市场,EEPROM全球市场规模在2016-2017年间出现拐点。

据赛迪顾问统计,2018年全球EEPROM整体市场规模达到7.14亿美元,同比增长5.61%。根据赛迪顾问数据,预计2023年全球EEPROM市场规模将到9.05亿美元。

国内智能卡芯片市场规模稳步上升。

据沙利文统计,从2014年到2018年,中国智能卡芯片出货量从36.71亿颗增长到67.66亿颗,复合年均增长率为16.52%,市场规模从76.91亿元增长到95.91亿元;复合年均增长率为5.68%。预计到2023年,中国智能卡芯片出货量将达到139.36亿颗,市场规模将达到129.82亿元。

3. 聚辰半导体财务情况

3.1. 公司财务情况

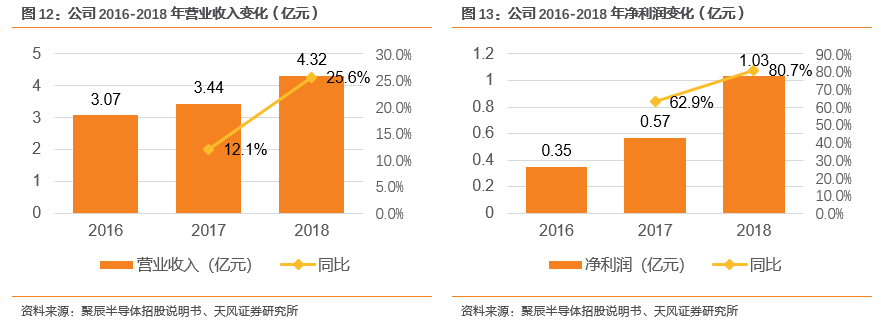

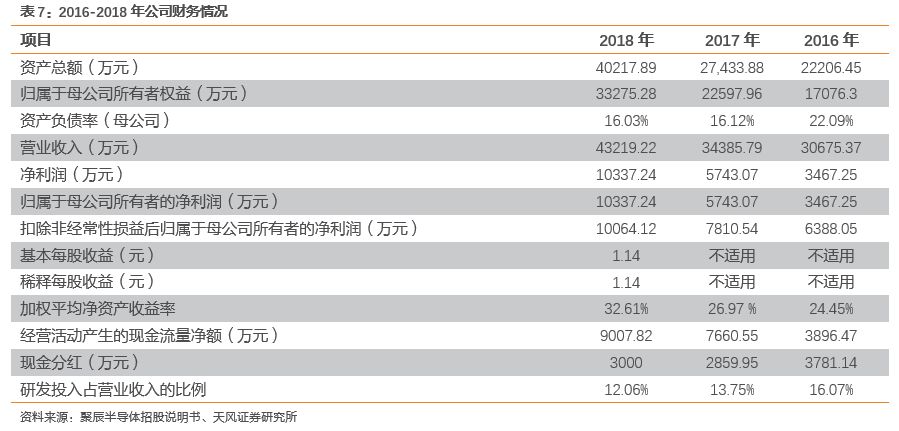

2016年度、2017年度及2018年度,公司营业收入分别为30,675.37万元、34,385.79万元和43,219.22万元。

2017年度公司营业收入较2016年度增长3,710.42万元,增幅为12.10%;2018年度公司营业收入较2017年度增长8,833.43万元,增幅为25.69%。公司营业收入的增长是公司业绩增长的最主要驱动因素。

2016年度、2017年度及2018年度,公司净利润分别为3,467.25万元、5,743.07万元及10,337.24万元。

2017年度公司净利润较2016年度增长2,275.83万元,增幅为65.64%;2018年度公司净利润较2017年度增长4,594.17万元,增幅为79.99%。公司处于快速发展阶段,盈利能力明显提升。

3.2. 公司毛利情况

公司综合毛利在近三年内呈现增长趋势,2016年度、2017年度及2018年度,公司综合毛利分别为13,947.48万元、16,687.45万元及19,822.62万元。

2017年度公司综合毛利较2016年度增长2,739.97万元,增幅为19.64%;2018年度公司综合毛利较2017年度增长3,135.17万元,增幅为18.79%。